,时长03:37

切换到横屏模式

继续播放

Your browser does not support video tags

有果资背景的可转债,都违约还不上债了。

8月15日,岭南转债公告债务违约,4.56亿元的转债到期还不上,直接下场和投资人道歉。

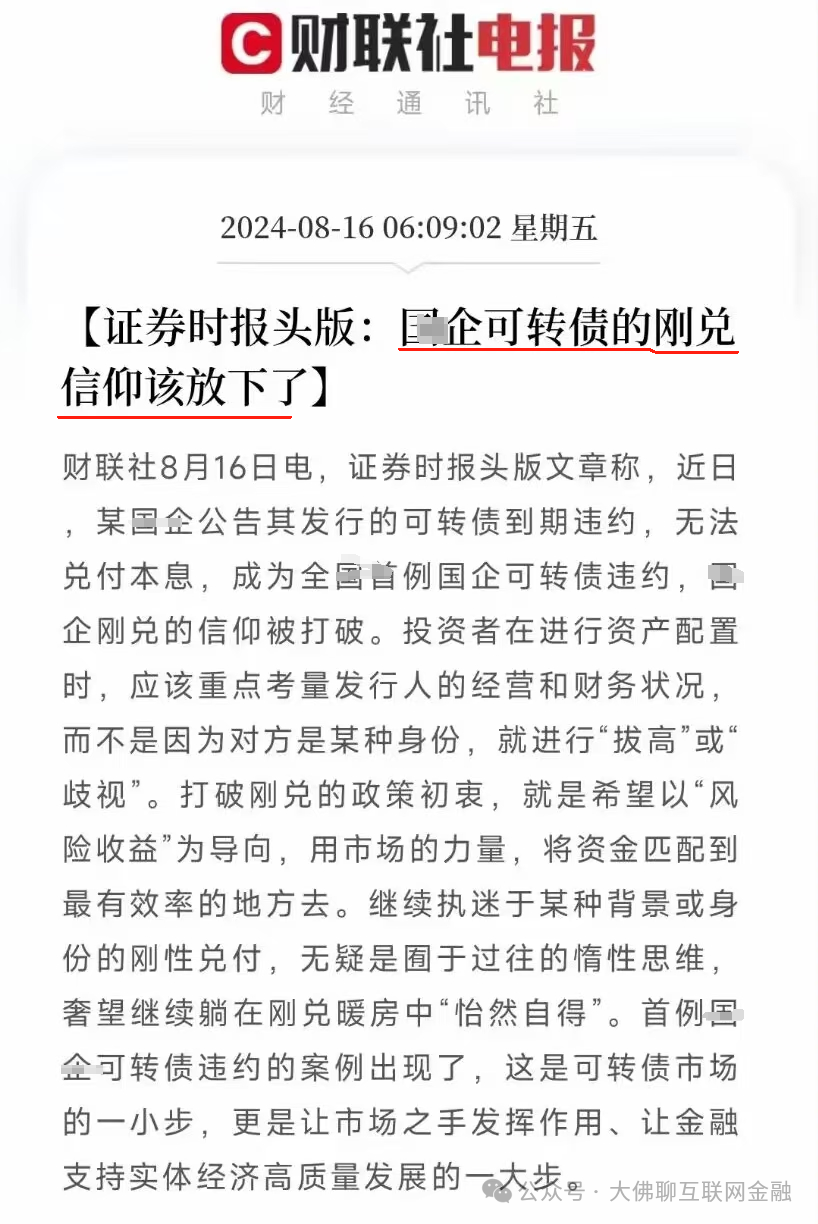

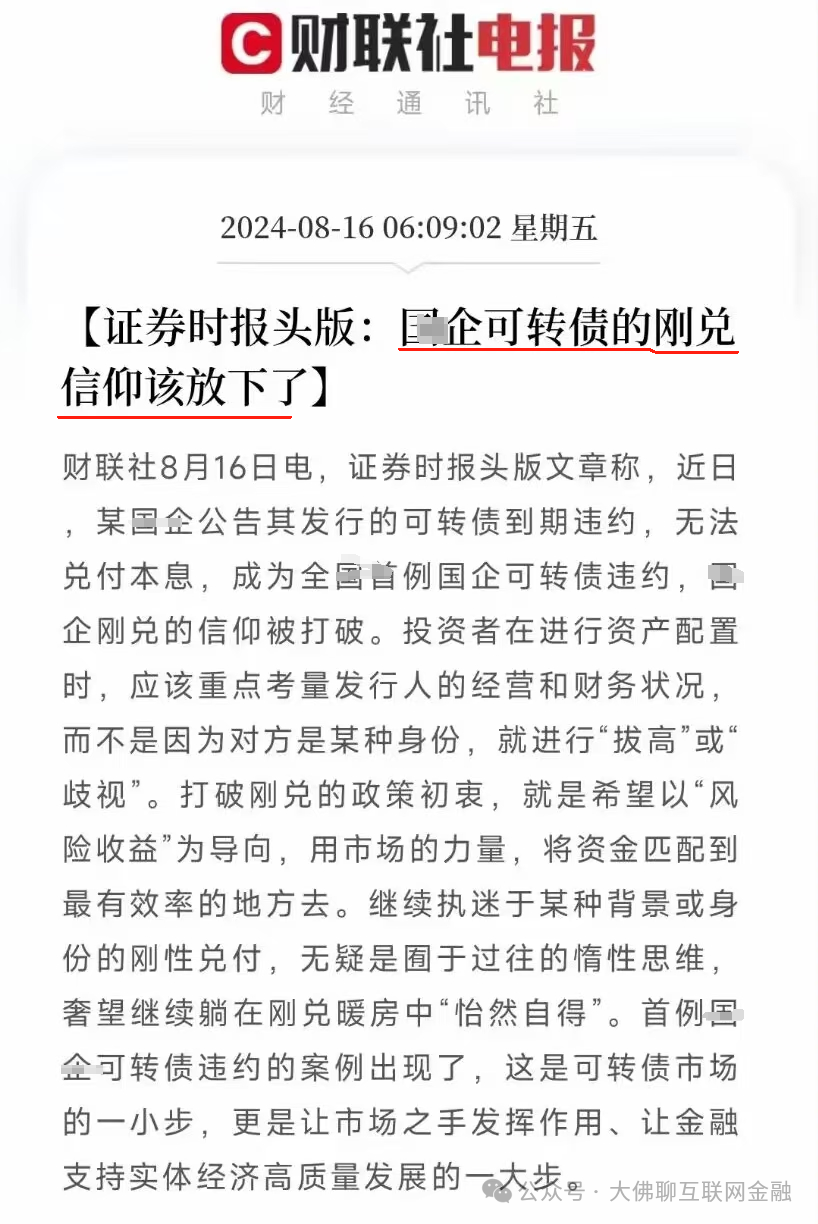

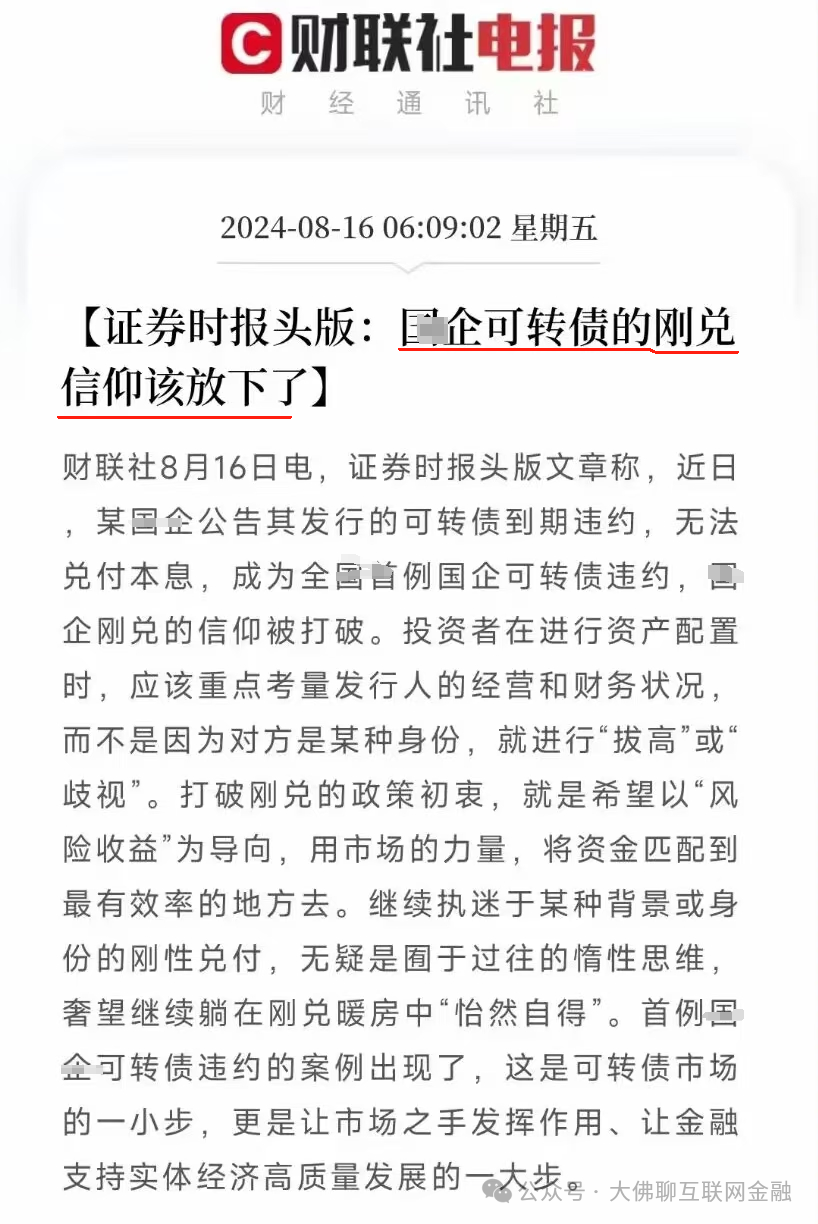

原本能发可转债的上市公司,都是把转债当做融资工具,只要想办法把这些债权转为股票,这钱基本就不还了,最后兜底的都是自身的股权价值。 但是吧,这家公司目前股价已经跌破1块钱,属于半只脚踏进了鬼门关,照这个节奏下去,是否走向退市都难说,股权价值都快清零了,这谁敢碰。 加上公司财务紧张,现金流接近枯竭,现在是真没钱还债了。 恰好这又是一家产业类果企,有着根正苗红的背景,公开发行的可转债还措不及防的整违约了,因此这成了“首例果企转债违约”案例,对整个转债市场都是个不小的打击。 而之后某券时报头版头条还来浇了一把火,发文称“果企可转债的刚兑信仰该放下了”。这是在吹风,提示风向,还是纯纯教育投资者,就不得而知了。

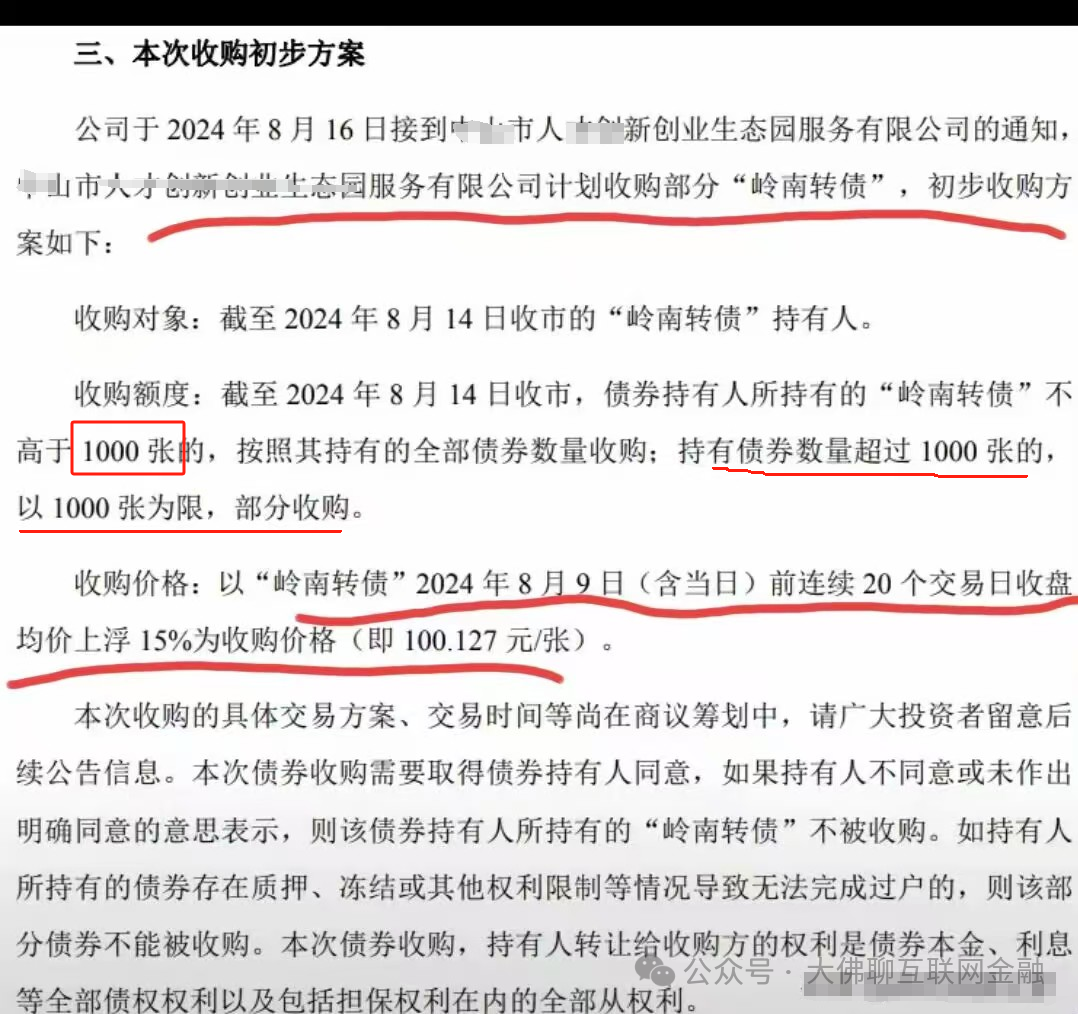

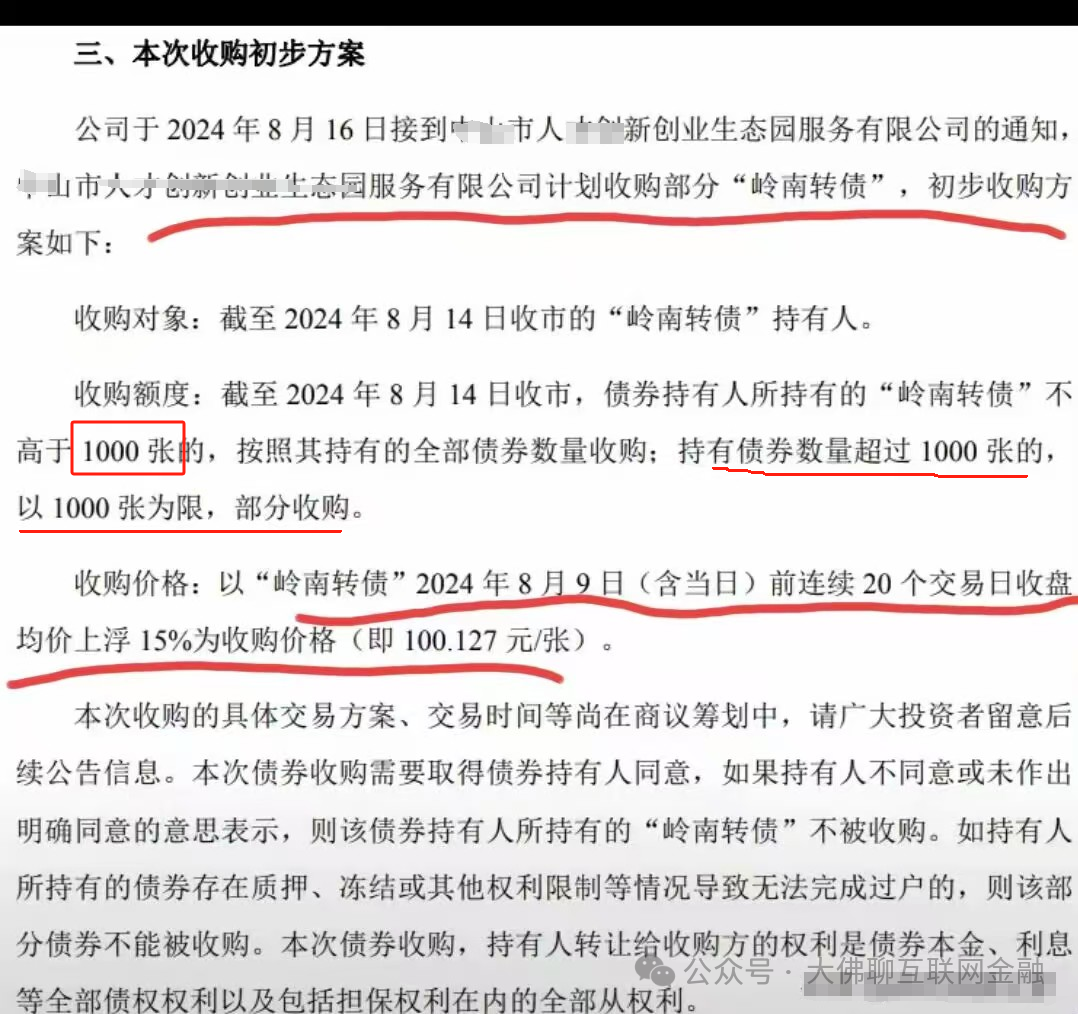

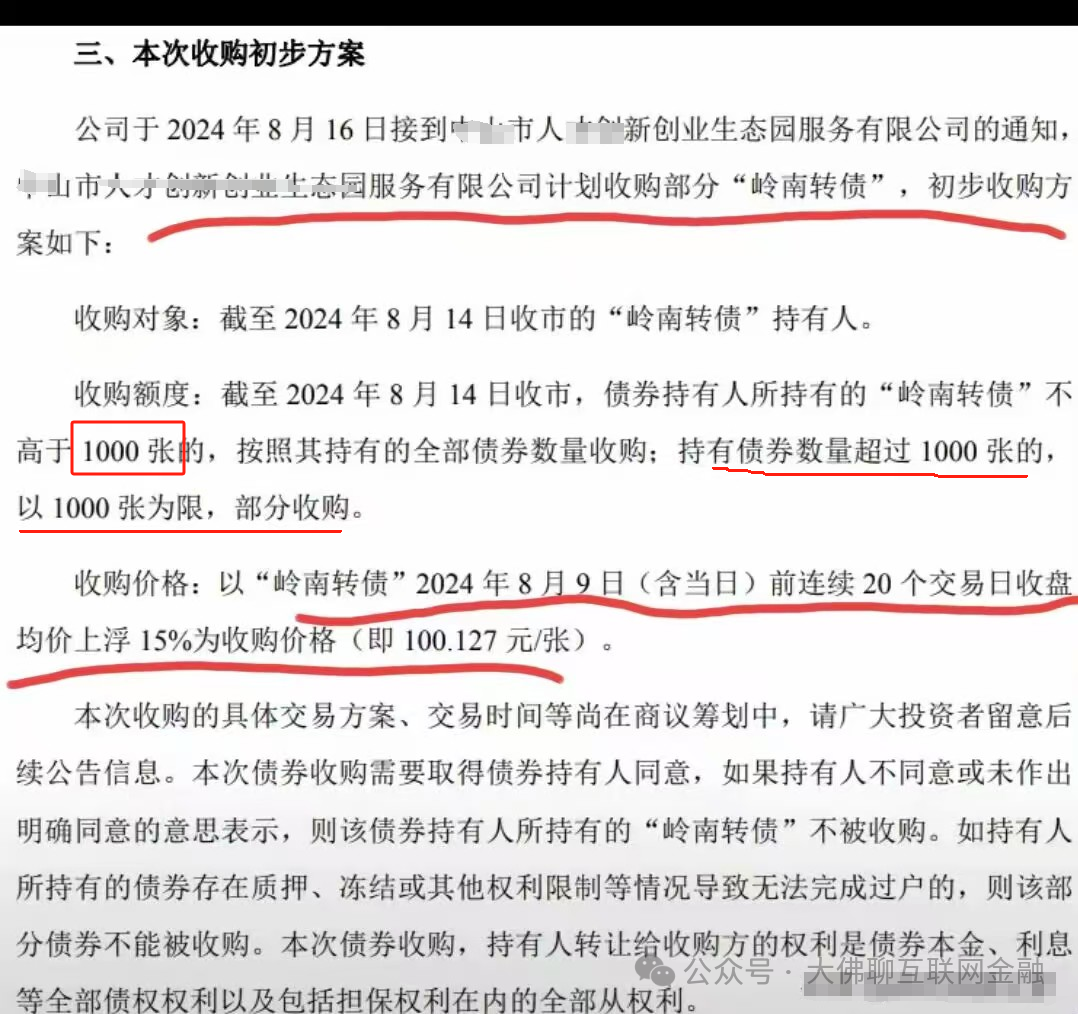

原本投资者手足无措时,8月16日这事又迎来大转折,有人出来兜底了。 当地城投子公司,作为第三方对岭南可转债进行部分收购。

据公告显示,初步收购方案是对转债以前20个交易日收盘均价上浮15%为收购价,即100.127元/张。 虽说比原到期兑付价107元低,但好歹是保本了。并且以该转债最后一个交易日71.372元的价格看,部分抄底的小散,能拿到的收益率可不低。 不过这并非全部收购,收购额度上限为每人1000张,也就是10万以内的都给解决了,超过10万的目前只兑付10万。 这个方案相当于保底了10万,金额在这以内的小散户本金是保住了。

类似小额兑付的案例,还是比较多的,算是一个折中的做法,先把大部分小额投资人稳住了,再来慢慢解决大户的问题。 但类似方式,也确实是打破了刚兑。原本作为上市公司融资工具的可转债,用那么低的利率去借钱,结果还整违约了,对整个转债市场的影响还是比较大的,一旦出现了信用风险,以后再想融资,成本估计都得提高了。 按理说,有这么低成本的融资工具,该保还是应该保的,几个小目标的债务,咬咬牙还是还得上的,就不应该让其违约,不仅把整个转债市场都搞得风声鹤唳,赖得这点钱,估计还不够后面成本上升多掏的。 而见了这么多案例,国内在出险的债权类资产处置上,通常还是对小额散户比较友好的。一般待收越小的越容易拿到全额本金,哪怕遇到破产重整,普通小散债权的清偿顺序都是排在前列的,清偿比例也是最高的。 因此回过头来看非标城投,还是投资金额越小越有利,哪怕最后真遇上流动性风险,小额的解决起来也是最容易的。 打个比方,若把非标城投看做一条小河沟。 如果投资人只是河沟里的小虾米,就算是在河里游来游去,大概率也是没人注意到的; 如果投资人是河沟里的一条大鱼,那不管怎么躲都太显眼了,说不定就被设法留了下来。 因此玩非标,投个10来个可能没人注意,但要是一次性砸个几百上千个进去,那想不被人注意都难。 而果情又决定了,债权兑付策略是往中小投资者倾斜的,无数次的案例证明,就算出了风险,小散户受到的损失是最小的,当然这套在国外就不一定适用了。

因此投项目,千万不要逮住一个就死磕,鸡蛋分开放,关键时候散户的身份总归是有优势的。

关注我们:大佛聊互联网金融(ID:lsdf628)。

温馨提示:转载敬请注明原创作者及文章出处,微信号转载可申请开白。

郑重声明:用户在社区发表的所有信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。东方财富网不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关信息并未经过本网站证实,不对您构成任何投资建议,据此操作,风险自担。