大家好,我是哈哈姐,也是“浪花值发车日”的领航员,每周三我会与大家分享一些我对市场的看法及投资思考,陪伴大家一起慢慢变富。

01本周指标信号

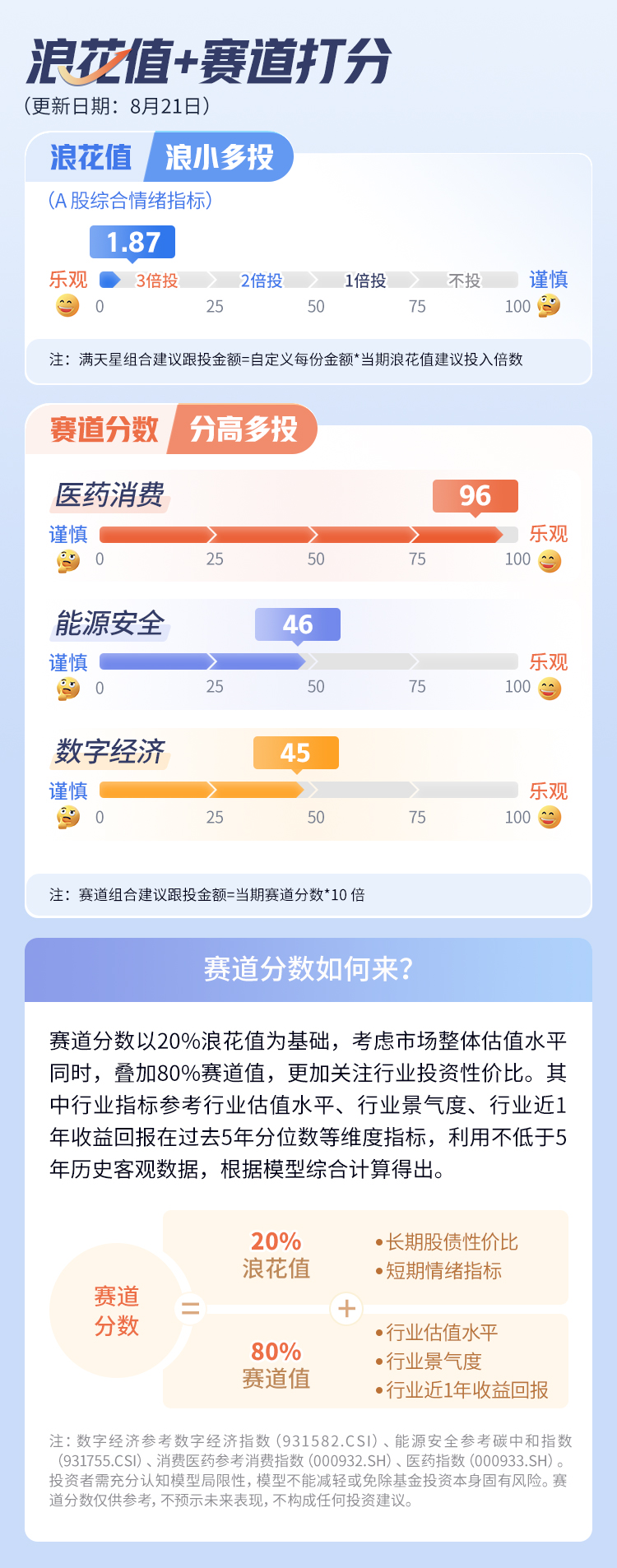

浪花值发车是由富国星投顾提供的一种定期不定额,智能定投的策略跟投服务,以“浪花值”为核心指标,旨在帮助投资者在中长期维度中,更科学、更轻松地投资权益类资产。

本周浪花值+三个行业赛道分数(数字经济、能源安全、医药消费):

02 本周发车解读

今年以来股债跷跷板效应格外明显,虽说股市一头清净,沪指又打响了2800点保卫战,债市这边却成了资金热宠之地。

近一周债市虽稍有调整,但这并不妨碍2024年以来的债市不断走牛的事实。除了国内债券格外香外,海外债券也热度不减。

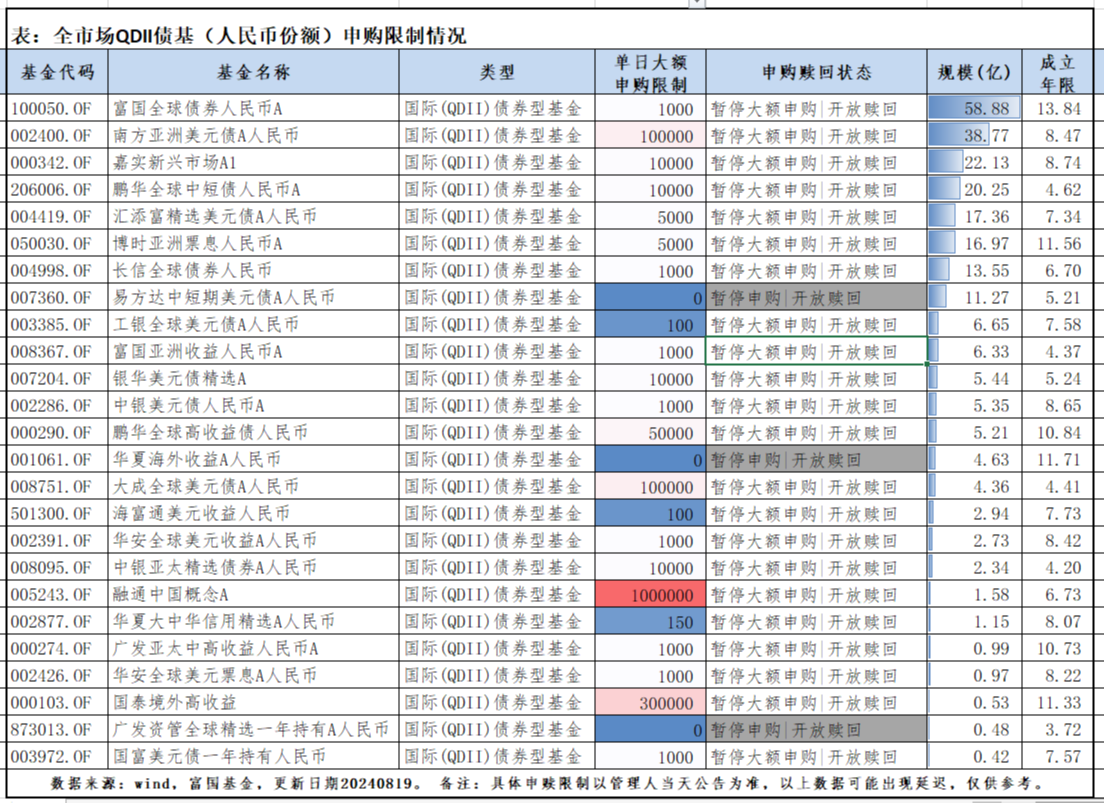

今年以来, QDII股票型的基金额度频频告急,QDII债基也不例外,哈哈姐统计了一下,截至8月20日,全市场共有25只QDII债基(基金主代码为准),大部分基金都已宣布大额申购限制或直接“闭门谢客”,暂停申购。

为何现在是投资美债较好时机?

债基的收益来源,主要来自三方面:票息收益+资本利得+杠杆操作。其中票息是债券资产的安全垫,可以为我们投资债券获得较为稳定的收益来源。

1) 当前较高的票息收益

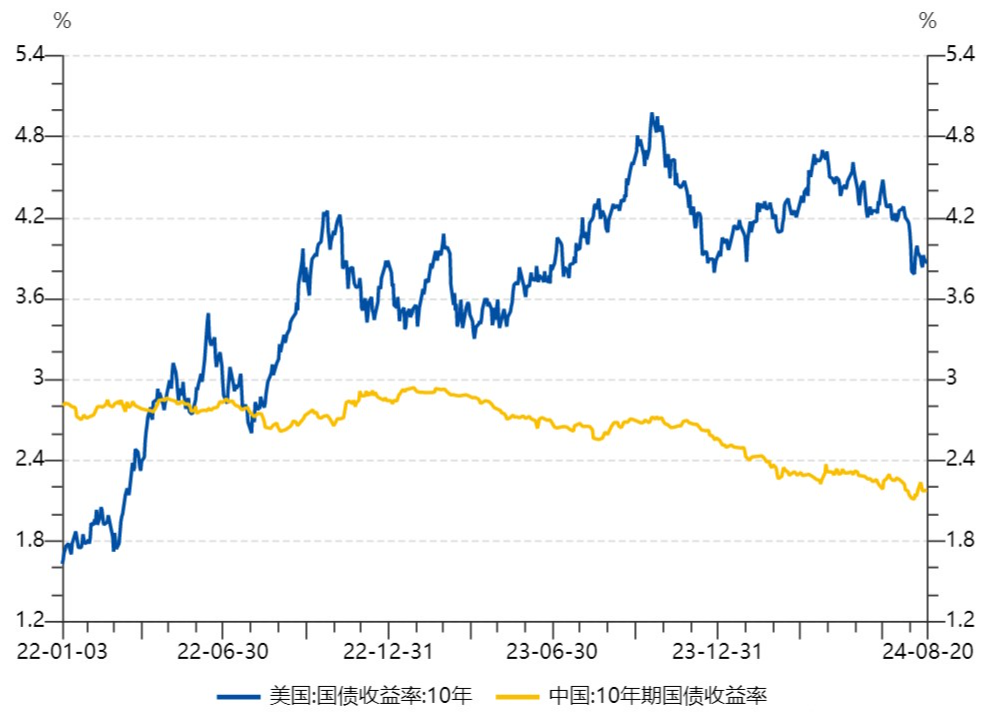

截止到8月19日,美国10年期国债收益率是3.86%,相较于中国10年期国债2.18%的收益率,还是高出不少,倘若持有到期,收益较为可观。

(数据来源wind,截止日期20240819)

仅从票息收益来看的话,当前配置美国国债,相当于提前锁定高票息。

2) 较为确定的降息预期

2024年以来全球经济最大的变量,或是美联储是否能够进入降息周期。基于美国现在的通胀水平、失业率、以及美国整体经济状态,目前市场预测9月份降息概率高为100%!(数据来源CME,截至8月16日)

大家都知道,债券价格与利率成反比关系(利率下降,债券价格上升)。如果美联储开启降息的话,美债利率水平会随之下降,届时债券价格便会上升,这也债券投资的第二个收益来源“资本利得”,赚的是债券利率变化、价格变动的买卖差价。

通常来说,国内债基还可以进行杠杆操作,获得额外的部分收益。但QDII债基的人民币份额目前是不允许进行杠杆操作的,所以主要收益来源是票息收益+资本利得,当然因为不同货币份额之间还存在兑换的问题,其中还会有些“汇率损益”(这个后面细讲)。

普通投资者如何布局美债?

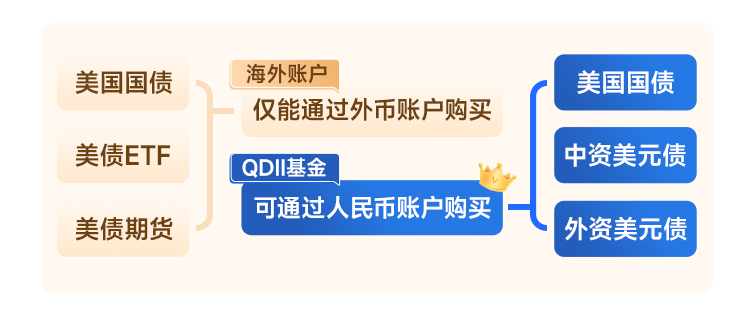

看了以上,或许有朋友已经迫不及待要问,哪里能买到美债资产?对于国内投资者来说,想要直接购买美国国债、或投资美债ETF、美债期货,都是需要开立海外账户,且需用美元来进行购买。

这个门槛对于普通投资者来说,还是比较高的。那么对于大多人来说,借道国内的QDII基金,是个方便又快捷的方式。

但是在投资QDII债基之前,还是要搞懂底层资产到底买了啥?

这里哈哈姐先区分一个概念,美债不等于美元债,不是所有的QDII债基投向都是美国国债。

美债:一般指美国国债,发行主体是美国政府,违约风险较低。

美元债:指的是以美元计价的债券,发行主体除了美国政府外,还可以是美国企业、其他国家的政府、企业或机构。

一般来说,美元债包含美国国债、美国企业债、中资美元债、外资美元债等均以美元计价的债券。

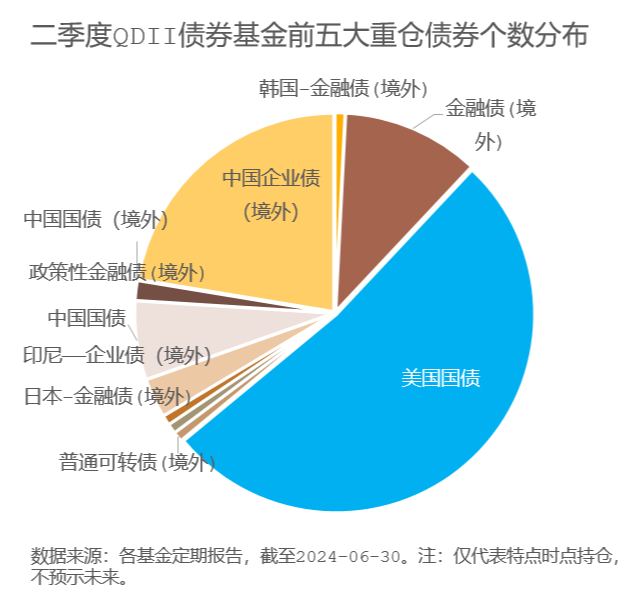

如果你以为你买的QDII基金投资的就是美国国债,这个是不完全准确的。当前全市场共计25只QDII债基(主代码计算),截止到二季度末,以债券基金前五大持仓来计算的话,当下QDII债基配置美国国债比例近半,另外占比较高的品种是中国企业债,也就是中资美元债。

投资美元债,还需关注哪些方面?

1) 汇率

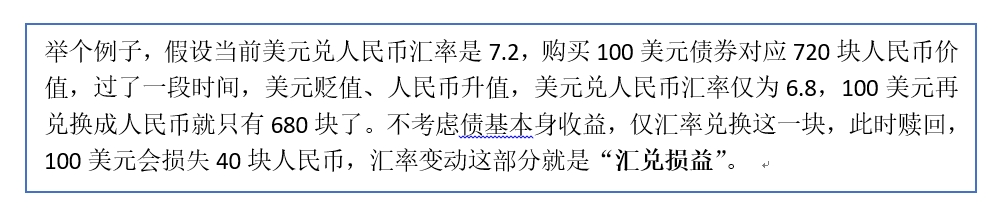

前面我们提到,美元债基金的收益来源除票息收益+资本利得外,还有一个“汇率损益”,汇率对于海外投资来说,是一把双刃剑。

同样,如果未来美元升值,人民币贬值,可以赚到额外的汇兑收益,美债基金的投资收益也会增厚。

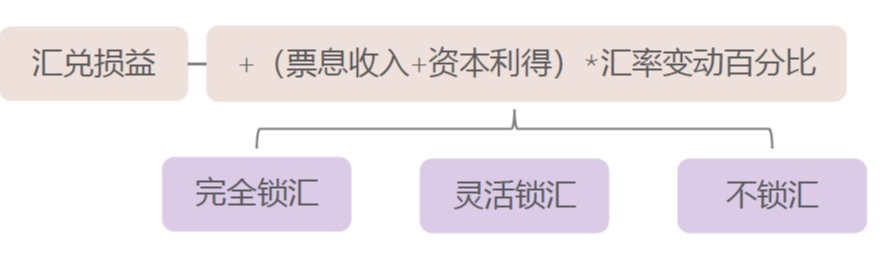

目前QDII债基面对“汇兑损益”,主要有三种操作类型,完全锁汇、灵活锁汇、以及不锁汇。

其中,完全锁汇/灵活锁汇中会用到一些期货对冲工具,但需支付一定的额外成本。具体是否有锁汇操作,可通过查看该基金季报中,是否有购买相关衍生品来确认。

像灵活锁汇,还是需要投资经理对未来汇率走势有一定判断,汇率变动较为复杂,需要极高的专业度,我们普通投资者是很难来进行预判的。

2) 业绩

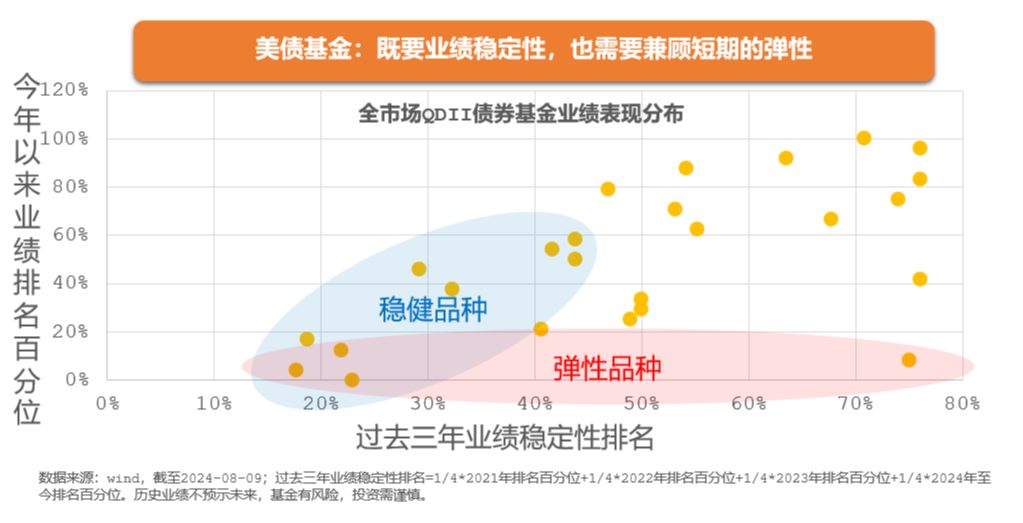

什么才算是一只“好”的美元债基金?我们投资美元债基金,一方面希望能在中长期抓住美债机会,基金业绩具有一定的稳定性;同时,如果基金短期能够有一定弹性,持有体验也会更好。

据此划分,可以把市场上的美元债基金分为稳健品种、弹性品种、以及相对较差品种。不是所有的美元债基金都可以无脑配置,选优去劣也是很有必要的一个环节。

3) 久期

对于债券来说,久期越长,意味着债券价格波动越大,利率风险也越大。

二季度以来,巴菲特减持美股,转手加大美债投资,值得注意的是,他加仓的正是短久期的美国国债,这其中也包三个月及更短期的美债。

截止到8月19日,美国国债10年期、5年期、2年期、1年期、3个月到期收益率分别为3.86%、3.75%、4.06%、4.48%、5.31%,就票息收益来看,短久期美债投资性价比更高。

如果后面一旦美联储降息预期回落,美债收益率上行,长久期的债基回撤幅度也会高于短久期债基。

截止二季度末,全市场25只QDII基金的综合久期大概在5年左右。

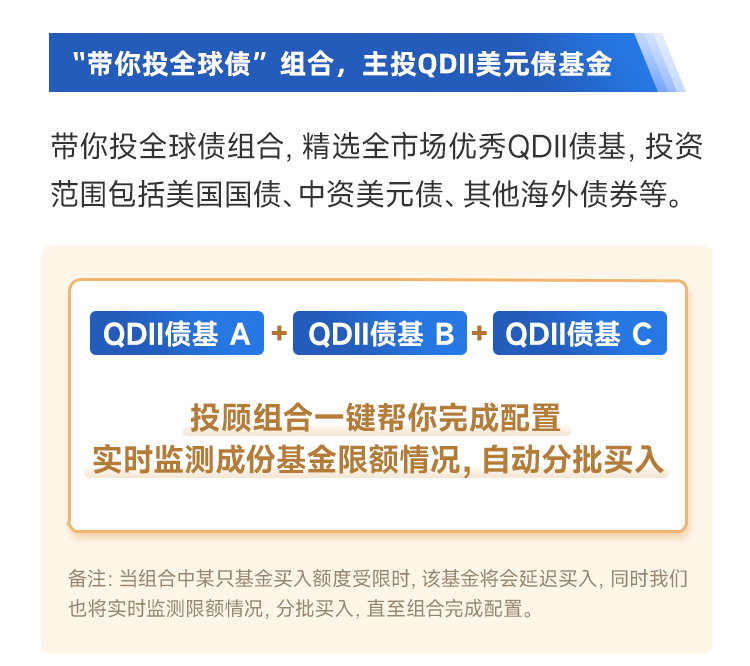

QDII频频限购,资金出海巧借“组合”

当前美元债基金具有一定的配置价值,但开篇哈姐也讲到,目前全市场25只QDII债基中,有3只暂停申购,有11只单日申购上限小于或等于1000元,这也导致了投资美债的难度加大。

为了方便大家配置,星投顾团队在全市场精选QDII债基,以短债品种作为底仓,长期稳健品种作为配置,叠加小部分短期弹性品种仓位。同时将多只美元债基金纳入组合,既解决了申购限制的问题,又可避免单一个基的风险。

“带你投全球债”组合目前在紧锣密鼓筹备中,很快就能跟大家见面了,敬请关注!

03我的实盘笔记

整体配置思路:核心股债周定投+行业卫星月定投+小目标不定期发车

目前实盘进度(截止2024.08.21):累计投入26.9w,整体进度53.8%。

本周发车方案:

1. 核心股债配置(1500元)

满天星(股)买入:900元(自定义每份金额300元*3倍投)

稳债星(债)买入:600元(股债总金额1.5k-股0.9k)

2. 行业卫星配置:暂无买入

#《黑神话》破圈,游戏行业迎新机遇?##全固态电池重大突破,鹏辉能源涨停##机器人大会开幕,概念股迎炒作机会?##AI设备端行情又来了?持续性几何?##三大基金展望: A股估值具有吸引力#

$富国互联科技股票C(OTCFUND|011126)$$富国全球科技互联网(QDII)(OTCFUND|000157)$$富国新兴产业股票C(OTCFUND|015686)$

风险提示:星领航计划每期浪花值、行业打分根据市场历史数据,结合模型测算而来,数据仅供参考,不预测未来市场走势及表现。每期建议投入份数为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决定。基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

本文作者可以追加内容哦 !