连续创新高的四大行,今天终于回调了一波。有朋友在考虑,要不要趁机上车。

昨天院长讲到,银行上涨,资金面因素远大于基本面,今天,我们就这个话题再展开一下。把这个问题讲清楚了,你也就明白现在该怎么整了。

红利的“缩圈”

今年,银行已经杀疯了,截至8月19日,申万银行指数涨幅为19.08%,31个申万一级行业中排第一。

这里面,一个重要原因是保险资金的涌入,截至今年一季报,险资重仓股中,银行占比高达48.3%,比去年更高。

要知道,险资可是今年少有的增量资金之一,这意味着险资在不断加仓银行。

另一个原因,就是今年神秘力量借道沪深300ETF入市,而银行是沪深300第一大权重。

按兴业证券的估算,截至8月16日,沪深300相关的ETF产品,今年净流入约4477亿。

股市增量资金本来就少,这最大的两部分,还都在买银行,可不就银行第一了嘛。

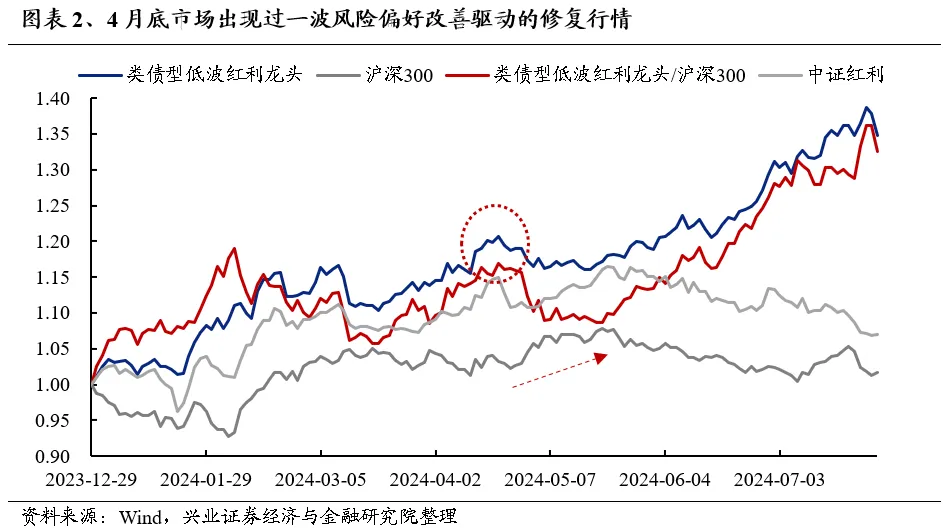

这个其实和机构都在买国债类似,大家过于悲观了,风险偏好极低,觉得红利也不保险了,主线向类债型低波红利龙头收缩。只有银行、公用事业板块中,盈利极度稳定、超大市值、波动很低的还敢配一配。

会持续多久?

这个情况之前也出现过,今年3月中旬到4月中旬,银行上涨,红利回调。

之后走出来,主要是4月下旬开始,超预期的经济数据公布、一季报发布,大家又有信心了,敢买了,资金开始从银行这种极度防守性的板块,向核心资产、高景气、高ROE方向扩散。

从现在的情况看,8月底开始,我们也有希望复刻一波。

一方面,前面开会的政策在落地。除了鼓励消费,今年很重要的一条是,不让行业内卷。

周末出的新规征求意见,不让地方补贴上市公司,其实也有点这个意思。

欧美是产能不足,涨价,我们是产能过剩,都在疯狂降价。地方之间,企业之间,疯狂内卷,最后都没赚到钱。这个问题能管一管,企业整体盈利会看到改善。

另一方面,8月中旬开始,中报也在陆续发了。

今年大家对市场的盈利预期很低,这几个月股价的走势,也很大程度上反映了大家的悲观。

那如果中报业绩能像样一点,大家反而能挖出些亮点,找回信心。从已经披露的看,情况还不错,按财通证券的统计,截止8月16日,全A共有584家公司披露正式中报业绩,盈利增速回升2.5pct,ROE小幅改善。

最后从时间上来说,过往来看,五六月往往是最悲观的,七八月则会好转一点。

高景气、高ROE的方向

沿着这个思路,我们此刻不应该再去重仓追新高的银行,而应该再看看还有哪些高景气、高ROE的方向值得布局。

以前谈高景气,我们主要是聊行业,从医药到新能源到电子等等。

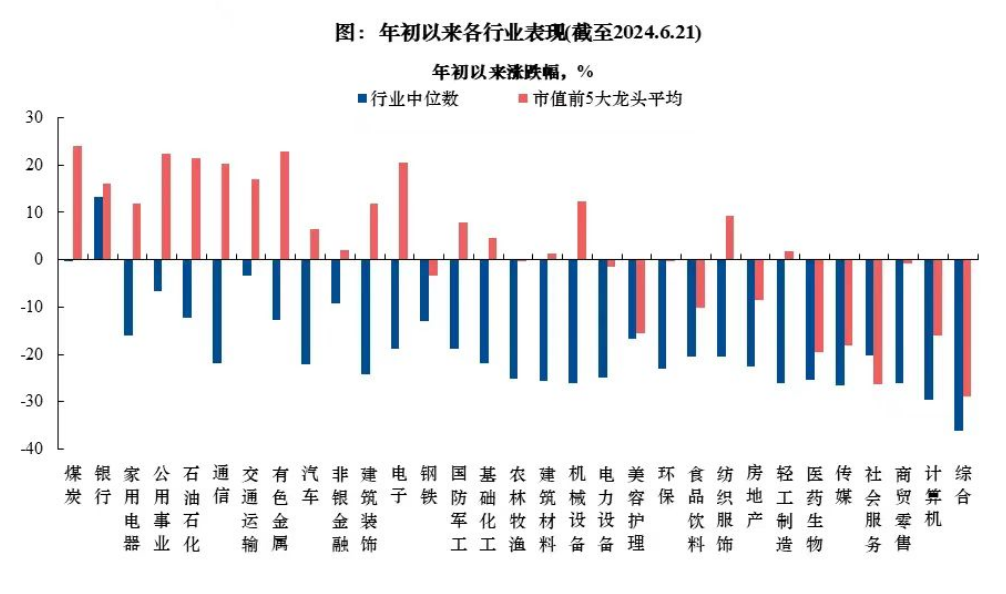

但今年来看,除了电子等少数趋势反转的,大部分行业景气度都不咋滴,能有高景气度,高盈利能力的,主要是各行业的龙头股。

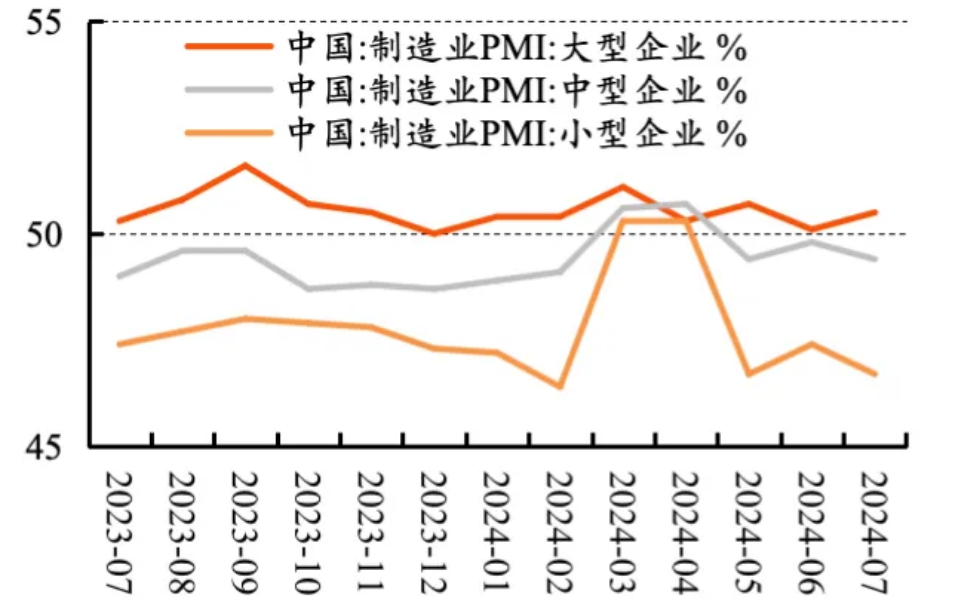

可以看到,7月份,大型企业PMI为50.5%,是回升的,而中小企业,还在持续下降。这里也多提一句,财报季,注意小盘杀跌风险,避免集中持仓小微盘。

数据来源:wind、甬兴证券

数据来源:wind、甬兴证券

从今年A股表现看,各行业中,市值前5大龙头的平均水平,整体超出中位数水平一大截。一季度,龙头的净利润增速为-0.91%,高出全部A股3.35%,相比去年的领先幅度又提升。

数据来源:wind、兴业证券

数据来源:wind、兴业证券

其实不光A股,院长看了全球主要股市,涨得最好的基本都是龙头,当然这里面各有侧重。

美股的七巨头,是高景气度;欧股的十一“骑士”是高ROE;日股则是高股息。

在A股的话,在符合风险承受能力的前提下,可以考虑以兼备高景气度、高ROE和高股息的作为底仓,比如中证A50指数。

之前也做过介绍,这个指数主要是从各行业龙头公司中选50家,覆盖了沪深市场。行业覆盖面很广,包括了29个中证二级行业,50个中证三级行业,做到了“雨露均沾”。

这里主要看下,中证A50指数是怎么对应“三高”的。

1、大市值龙头。截至2024年8月19日,指数的50只成分股中,有35只市值超过1000亿。前面我们分析过,龙头股今年是景气度较高的方向。

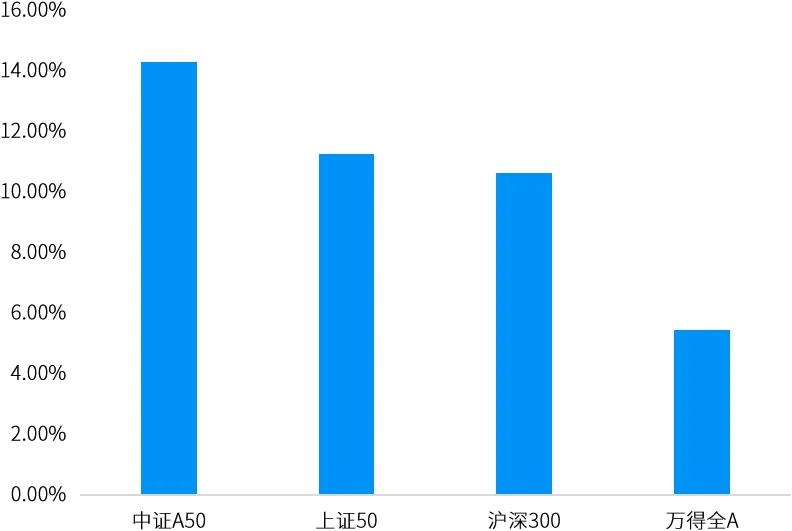

2、高ROE。根据Wind统计,从2023年报来看,中证A50指数成分股ROE中位数达到14%以上,远高于上证50、沪深300等其他主流宽基指数。

数据来源:wind,截至2023.12.31

数据来源:wind,截至2023.12.31

3、高股息。截至2024年8月19日,指数股息率达到了3.22%。现在高息资产发掘难度较高,叠加利率下行的环境,这个股息率还是非常不错的。

院长注意到,现在很多资金已经在借道A50ETF基金布局。拿银华旗下的A50ETF基金来说,Wind统计显示,截至8月19日,其份额达到了44.34亿,相比8月初增加了近4亿份。

趋势或已经初步出现,等待形成合力了。

中证A50指数基日为2014年12月31日,2019-2023年收益率分别为43.71%、33.41%、-5.38%、-21.19%、-12.42%,数据来源:Wind,截至2023.12.31;指数历史业绩不预示未来表现。

尊敬的投资者:

投资有风险,投资需谨慎。文件内容仅供参考,不作为投资建议,投资者应根据自身风险承受能力、投资需求、投资目标自主独立判断和决策。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

往期回顾

《终于!A股剁掉两大“毒瘤”》

《医药已经狗都不看了》

《小心了,他们都在减仓!》

《有大事,不让买了》

附:原创不易,如果觉得文章不错,不妨在阅读后顺便点下"在看"支持下,谢谢~

本文作者可以追加内容哦 !