偌大世界就在眼前,一边是美联储降息预期进一步升温,一边是中东地缘局势的风险频发,不知不觉间,国际金价再次刷新了历史新高的旗帜。

近日,纽约商品交易所的COMEX黄金盘中最高突破2570.4美元/盎司,空气中氤氲着“前夕的躁动”,“涨出来的信仰”也再次吸引大量资金跑步入场相关ETF。

站在2500美元关口上方,如何看待金价的走势?美联储降息周期即将开启,金价在降息后将如何演绎?作为居民大类资产配置的重要一环,对于黄金的投资价值我们该有怎样的认知?

接着看,挖掘基带你好好捋一捋~

01

站在2500美元关口上方

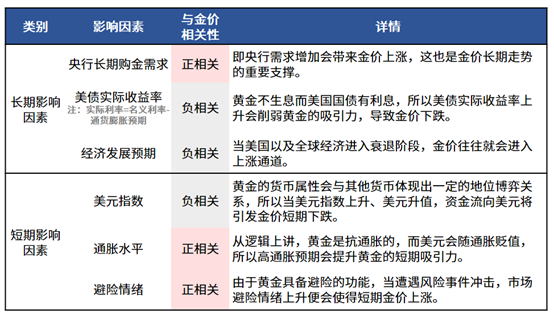

在之前的推文中,挖掘基曾经介绍过影响金价的主要因素,通常包括美元指数、风险事件、实际利率水平、通胀率,以及黄金市场的供需状况等几个关键维度。具体如下:

20世纪70年代以前,全球货币体系事实上以黄金为“锚”,美元盯住黄金,西方主要货币盯住美元。1971年8月布雷顿森林体系崩溃后,宣告了黄金挂钩时代的终结。

自彼时起算,黄金已经经历了9轮完整的大行情,平均持续32个月、平均涨幅172%。

来源:Wind,开源证券研究所

每一轮黄金牛市的助推因素都与其时代脉络紧密相扣、各有不同。然而,无论时代如何变迁,大多数的时候都围绕着与黄金自身特征息息相关的几条真实定价逻辑:

金融属性:黄金不生息,但持有美国国债有利息,10Y美债实际利率作为持有黄金的机会成本,与黄金价格显著负相关。

避险属性:金融、经济、地缘政治出现大幅波动或危机时往往提升黄金避险需求,带来风险溢价。

货币属性:黄金对美元体系有一定的替代性,美元信用削弱将利好黄金。

商品属性:黄金能抗通胀,而美元会随通胀贬值,所以全球通胀越高,黄金价格越高。

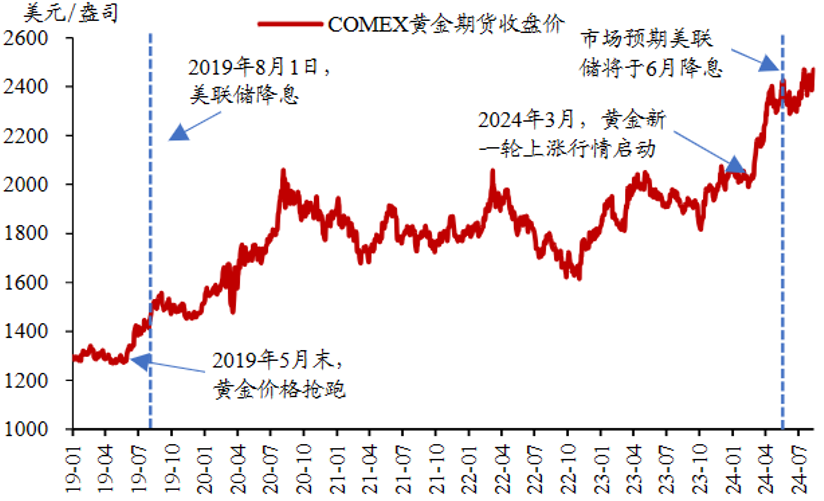

资金对美联储降息预期的抢跑、对于宽松周期的期待时常成为黄金行情上涨的催化。

聚焦年初以来黄金价格两轮黄金价格上涨行情,其背后皆有市场提前交易美联储降息预期的内在因素。

2024年3月,黄金价格开启新一轮上涨行情,此时,对应市场在经历降息预期不断落空后,逐步形成美联储将于6月进行首次降息的一致预期。

2024年7月,黄金价格出现新一轮上涨行情,核心驱动在于期间公布的失业率超预期上行与CPI超预期走低共振,使得市场开始充分预期美联储将于9月降息,黄金交易再度抢跑。

图:黄金价格抢跑美联储降息

数据来源:Wind,浙商证券

复盘近20年的黄金走势可以发现,黄金的行情往往始于加息结束,终于货币收紧或是经济复苏,如2006年末、2018年末的加息末期,黄金价格均开启了大的上涨周期且行情一直走到降息后期。

考虑到2023年以来降息预期有所抢跑,后续黄金行情的持续性和弹性则取决于预期差的变化,近期可重点关注美国经济走势及全球流动性变化来判断黄金走高的持续性。

在7月FOMC会议上,美联储明确提示只要经济数据如期降温,9月将开始降息。当下,全球市场正密切关注美联储主席鲍威尔本周五在杰克逊霍尔年会上就经济前景发表的讲话,对降息预期的强化值得期待。

02

降息“前夕”的黄金审视

说到这里也是几多感慨,尽管经历颠簸和反复,但最终周期的车轮还是带着我们来到了美联储降息的“前夕”。

当下站在COMEX黄金2500美元/盎司的关口上方,对于黄金的投资价值我们该有怎样的认知?降息周期如果开启,会对金价有何影响?

——降息周期如果开启,会对金价有何影响?

卖方研究所复盘了历次降息后金价走势,不尽相同,但大概率震荡上涨,只有三种情形下,金价会下跌:

1) 经济重新复苏/持续强势,金价震荡下行;

2) 经济持续下行/衰退期间,投资者收缩投资组合或者筹措流动性会导致金价短暂下跌;如果严重引发流动性危机,金价回撤幅度较大,但走势均为V型反转;

3) 重要买家的持续抛售(如1989年开启的全球央行持续抛售)

分析得出,上述第一、三种情形均为小概率事件,第二种情形有可能发生,但黄金均为 V 字型走势,并非单边下行。具体来看:

第一种情形:5月开始,美国经济就出现放缓迹象,目前市场对于美国经济走势的判断分歧主要在经济下行的“软着陆”和“硬着陆”上,重新复苏/持续强势短期内可能是小概率事件。

第二种情形:近期有所演绎,出现流动性问题的时候,黄金因前期涨幅相对可观,也存在获利资金了结被抛售的压力,但危机过后仍能“V”型修复。

第三种情形:全球央行购金短期内或并不会停止,更难言抛售。

资料来源:华泰证券《有色金属:降息后金价及黄金股走势复盘》

据世界黄金协会《2024 央行黄金储备调查》,一共收到70家央行的回复,其中29%的受访央行计划在未来12个月内增加黄金储备,创下18年启动调查以来的最高水平。

受访央行继续购金的主要动机包括:重新平衡黄金的储备量、达到更优的黄金战略储备水平、担忧金融市场的动荡包括危机风险增加和通胀的上升。

2022年以来,中国央行自2022年10月至2024年5月连续18个月增持黄金,累计黄金储备增加316吨,其他如波兰、新加坡、土耳其等国央行亦持续增持黄金。

尽管6月以来考虑到成本控制的因素暂停黄金增持,然而截至2024年7月,中国黄金占外汇储备的比重仅4.93%,全球黄金占外储比重约17%,欧美超过40%,后续中国央行增持黄金仍有较大空间。

总体而言,各国央行更加看好黄金作为储备资产在未来12个月的前景,81%的受访央行表示全球央行的黄金持有量将在未来12个月内有所增加,去年该比例为71%。

如此看来,黄金短期博弈的参与者似乎面对着一个强大的对手盘,这让试图进行短期博弈的投资者看起来并不明智,也较难取胜。

从历史上,每轮黄金大牛市的出现,均离不开黄金货币属性走强,反映的是国际货币体系各方势力的此消彼长。

无论如何,降息落地绝对黄金行情的终点。全球当前叙事底色下的“大趋势”不变,美国债务问题积重难返,地缘政治事件频发,逆全球化与去美元化格局或进一步深化,或推动全球央行继续增持黄金,金价长期上涨的逻辑仍在。

——作为居民大类资产配置的重要一环,黄金该如何配置?

话说回来,这种永远闪闪发光的贵金属,它的历史会怎样长久的发展下去,谁也无法预测。但黄金超过几千年的历史让人颇有理据地认为,将来的后代子孙也会对黄金倾心。

经历了上涨后,黄金本身的收益风险特征并没有改变,由于黄金可以对抗通胀和地缘政治风险的特性,以及与股票、债券、大宗商品等其他大类资产走势的低相关性,这保证了其在大类资产配置中的价值依然突出。

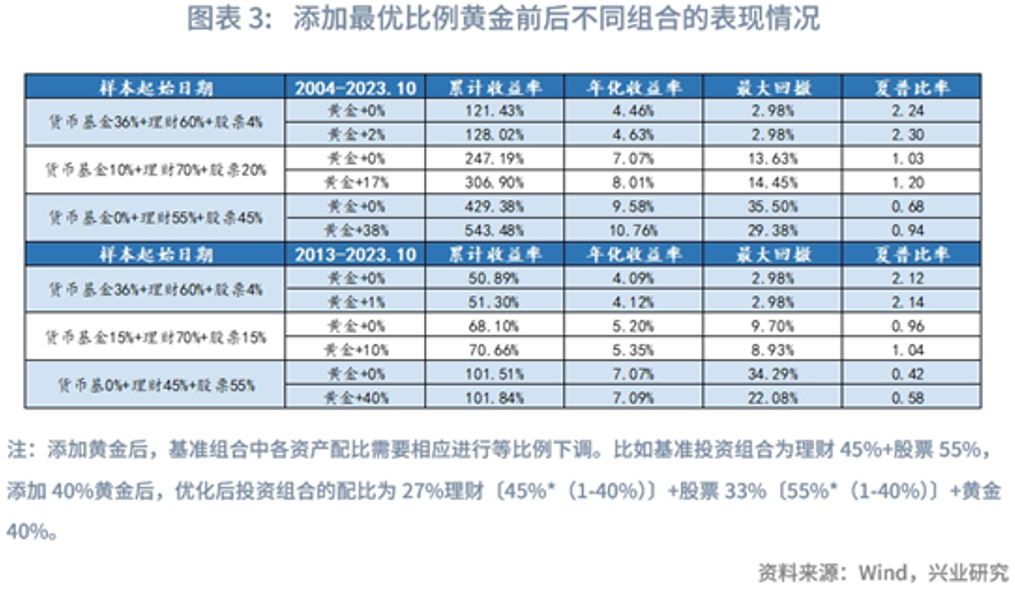

黄金更适合作为投资组合的一环而非重仓或单一布局,兴业证券通过研究发现,理论上低风险偏好组合最优黄金添加比例在1%-2%,中风险偏好组合最优黄金配置比例为10%-17%,通常的仓位占比在5-10%即可。(以上仅供示例引用,不构成具体投资建议)

该通过什么方式配置黄金呢?实物黄金向来被视为“避风港”,对于追求安全感与长期价值存储的投资者而言较为合适,但在储存贵金属时需谨慎,以防因磨损而影响其价值。

相较之下,黄金相关的主题基金—例如黄金股ETF或黄金ETF,为市场交易提供了一种更为便捷的选择,但在市场行情火热时,也需要保持理性投资的原则,避免为了高溢价付费。

值得注意的是,本轮金价上涨过程中黄金股相对金价存在明显滞胀,主因市场担心金价持续性和黄金股业绩兑现情况。

黄金价格涨跌由金融属性、货币属性、避险属性与商品属性等决定,当地缘政治剧烈动荡、美元信用出现风险、实际利率大幅波动等都会影响金价走势。

但黄金股主要为从事黄金开采、冶炼和销售的企业,挖出金矿、提炼售卖黄金,基本面受金价和矿端成本共同影响,二级市场涨跌由基本面、估值、市场流动性等多重因素决定。

目前我们对黄金价格中枢上移持乐观态度,如果今年黄金企业成本增幅较小,随着情绪企稳和资金认可度提高,黄金股股价具备向金价修复的基础。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !