犀牛之星讯,太湖远大(920118)将于8月22日登陆北交所。资料显示,太湖远大发行价格为17.00元/股,此前IPO打新结果显示,公司本轮IPO打新冻资1304.23亿元,获配比例0.09%。

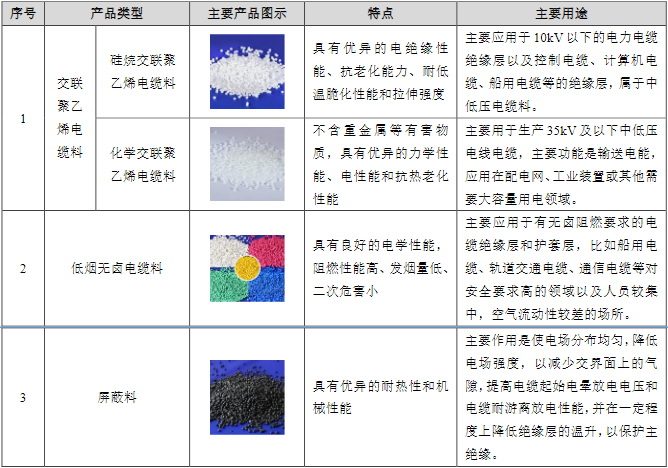

显示,太湖远大是一家集环保型线缆用高分子材料研发、制造、销售、服务为一体的国家高新技术企业、国家级专精特新“小巨人”企业,主要产品有“太湖远大”牌硅烷交联聚乙烯电缆料、化学交联聚乙烯电缆料、低烟无卤电缆料、半导电内外屏蔽料以及其他规格电缆用特种产品系列,公司亦可根据客户要求研发具有特殊性能的高分子材料。

资料来源:招股说明书

根据招股说明书,公司拥有有效专利60余项,是国内少数实现生产规模化、产品系列化的线缆材料生产企业之一,也是国内大型知名电缆企业的主要供应商之一,入选中国电器工业协会电线电缆分会和线缆信息研究院迄今最近一次评选的《2018年中国线缆原材料(非金属)行业最具竞争力企业10强》。

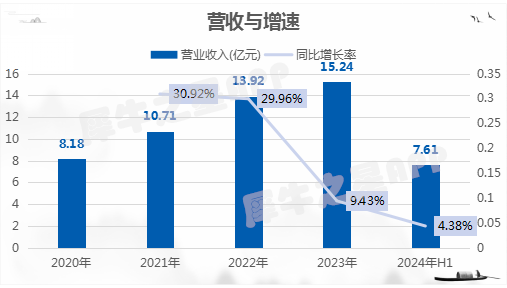

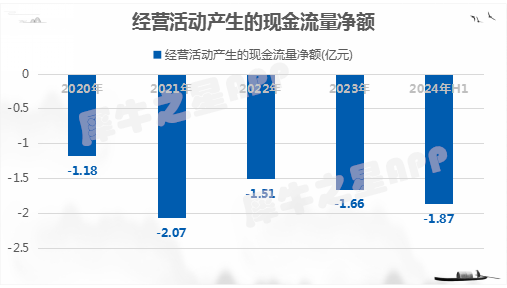

一、业绩增速较快,但经营活动产生的现金流量净额持续为负

根据招股说明书,公司业绩保持较好的增速。2020-2023年,公司营收从8.18亿元增长至15.24亿元,CAGR达23.04%,其中2021年和2022年的同比增长率分别达30.92%和29.96%;2024年H1,公司营收为7.61亿元,与上年同期相比增长4.38%。

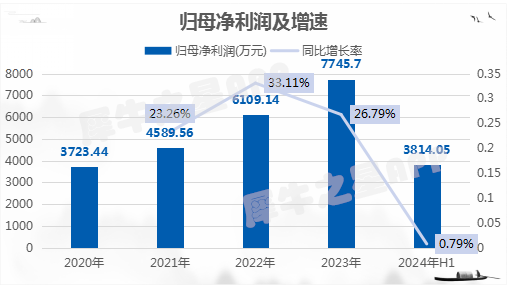

公司归母净利润从2020年的3723.44万元增长至2023年的7745.70万元,CAGR为27.66%;2024年H1,公司归母净利润为3814.05万元,与上年同期相比增长0.79%。

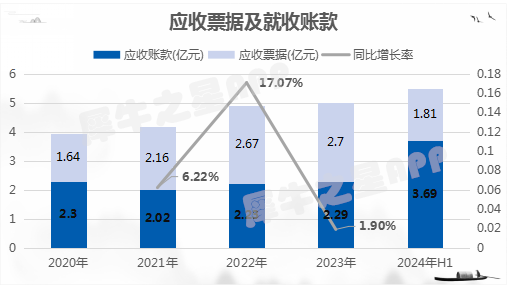

与营收和归母净利润较快增速形成对比的是,公司应收账款的高企。2020-2023年,公司应收账款逐年增长。2020-2023年的应收票据及应收账款分别为3.94亿元、4.18亿元、4.90亿元、4.99亿元;2024年H1,公司应收账款达3.69亿元,应收票据为1.81亿元。

与高企的应收账款对应的是,公司经营活动现金流量净额持续告负。从数据上不难看出,公司的经营活动产生的现金流量净额与同期净利润存在较大差异。

二、特高压建设驶入快车道,高压电缆绝缘料国产替代潮来袭

1.社会用电量稳步提升,电网工程建设持续加码

当前,随着经济的快速发展和人民生活水平的不断提高,社会用电需求呈现出稳步增长的趋势。为了满足日益增长的电力需求,确保能源供应的安全与稳定,我国在电网工程的建设方面持续加大投资力度。这不仅包括对传统输电网络的升级改造,还涵盖了智能电网、分布式能源系统等新兴领域的开发与应用。通过一系列重点项目的实施,电网建设正逐步实现从规模扩张向质量提升的转变,为经济社会发展提供强有力的支撑。

根据国家能源局发布全国电力工业统计数据,2023年全社会用电量9.2万亿度,同比增长6.7%。2023年全国主要发电企业电源工程建设投资完成9675亿元,同比增长30.1%,其中电网工程建设投资完成5275亿元,同比增长5.4%。此外,根据南方电网公司印发的《南方电网“十四五”电网发展规划》及国家电网公司在能源电力转型国家论坛上发布的未来五年计划投资规模约为3500亿美元,“十四五”期间,我国电网计划投资额将接近3万亿元,较“十三五”时期整体增加约3000亿元。电力工程建设的持续投入将带动线缆材料行业持续发展。

2.特高压建设加速,相关产业链迎来发展机会

随着国家对清洁能源和智能电网发展的重视,特高压电网建设被赋予了重要的战略地位。根据“十四五”规划,未来我国将继续加大特高压电网的投资和建设力度,以满足能源转型和电力输送的需求。

特高压主网建设是特高压电网建设的重要组成部分。国家电网已经开工“四直”特高压项目,并储备了多个新的特高压线路项目。此外,随着西部能源基地建设和远海风电资源的开发,特高压柔直项目的建设空间将进一步扩大。

根据国家电网透露的消息,2024年国家电网将加大电网投资力度,加快建设特高压和超高压等骨干网架,预计全年电网建设投资总规模将超5000亿元。这是继2022年、2023年电网投资连续超过5000亿后的又一次。据预计,2024年电网基本建设投资完成额有望同比增长8%,其中特高压和柔性直流项目的投资将成为重要增长点。

随着电力工业的快速发展和国家建设投资的增长,输配电领域对高压、超高压电缆绝缘料的需求将持续增长。根据市场公开数据,仅测算110kv及以上的超高压领域,预计2025年线缆超高压材料市场规模114亿,对应2022-25年CAGR为20%;其中陆缆规模为81亿,对应CAGR为10%,海缆规模32亿,对应CAGR93%。

3.高压、超高压电缆绝缘料进口替代需求巨大

绝缘材料,尤其是高压、超高压电缆绝缘料,在电力系统中占据重要位置,直接关系到电缆的电气性能、机械性能以及长期运行的安全稳定性。

高压、超高压电缆绝缘料的生产技术门槛较高,国内能够生产的企业数量有限,北欧化工、陶氏化学等外资厂商在该领域占据主导地位,国内厂商市场份额较低。目前,我国陆缆高压绝缘料国产化率仅为15%,海缆高压绝缘料的国产化还在起步阶段,超高压及以上绝缘料更是几乎全部依赖进口。市场公开资料显示,我国高压电缆绝缘材料制造领域长期依赖进口,年进口量超10万吨,严重制约了我国高端电力装备的自主可控发展。

随着我国电力需求的持续增长和电力网络的不断升级,对高压、超高压电缆绝缘料的需求也日益增加。尤其是在新能源电力大规模并网、智能电网建设以及特高压输电网络快速发展的背景下,高压、超高压电缆绝缘料的进口替代需求变得尤为迫切。

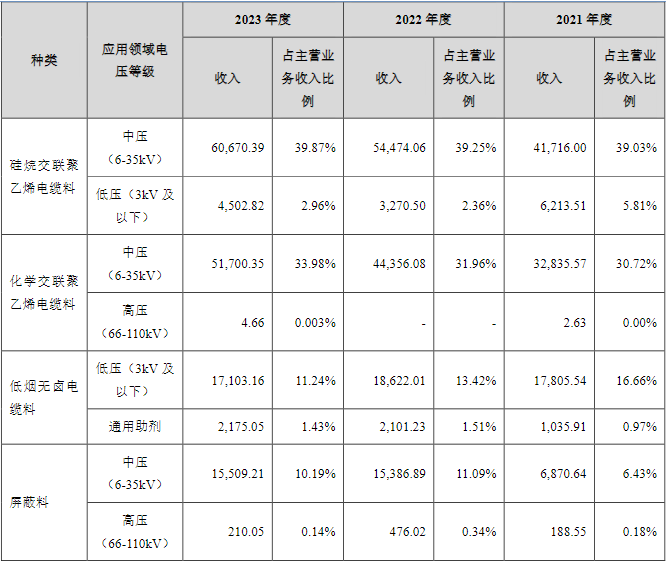

4.公司目前主要产品应用仍集中于中低压领域,超高压领域产品有待开发

从公司的营收结构来看,公司主要产品可以分为4大类,即硅烷交联聚乙烯电缆料、化学交联聚乙烯电缆料、低烟无卤电缆料、屏蔽料,产品线覆盖面广泛。但值得注意的是,公司目前主要产品应用的电压等级主要集中于中低压(35kV及以下)领域,其中又以中压(6-35kV)为主。高压、特高压产品占营收比例较小,基本可以忽略不计,市场空间有待发掘。

资料来源:招股说明书

在高压电缆料方面,公司先行研发了66kV及以下超光滑可交联型屏蔽料、高压半导电阻燃屏蔽料、110kV及以下超高压半导电聚乙烯护套料等等高压屏蔽料和护套料,为研发超高压绝缘料及屏蔽料做好了准备。

2022年末,公司“500kV超高压电缆用可交联聚乙烯绝缘料产业化”项目正式启动,并成功入选浙江省2023年度第一批尖兵计划项目。同时,公司本次募投项目若顺利实施,可实现产品的升级迭代,生产500KV及以下过氧化物可交联电缆料、新能源特种材料等产品;同时通过对电线电缆用高分子改性材料产品生产技术和工艺的研究,实现产品升级与新产品、新工艺的产业转化。

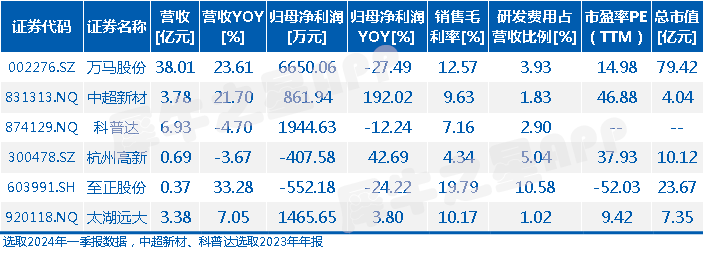

三、同行业对比

同行业上市公司方面,可比公司有万马股份(002276)、中超新材(831313)、科普达(874129)、杭州高新(300478)、至正股份(603991)。公司的毛利率水平在可比公司中处于较高水平,仅次于万马股份和至正股份;研发投入方面,公司研发费用占营收比例相对其它公司来说较低,仅为1.02%。

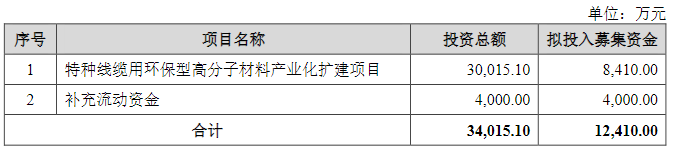

本次IPO募投拟募资1.24亿元用于特种线缆用环保型高分子材料产业化扩建项目和补充流动资金。其中,特种线缆用环保型高分子材料产业化扩建项目将新增4套生产线,其中500kV及以下过氧化物可交联电缆料生产线设备1套,35kV及以下过氧化物可交联电缆料生产线设备1套,新能源特种材料生产线设备2套。项目达成后,每年将新增500kV及以下过氧化物可交联电缆料20,000吨,35kV及以下过氧化物可交联电缆料12,000吨,新能源特种材料38,000吨的产能。

资料来源:招股说明书

本文作者可以追加内容哦 !