$广汇汽车(SH600297)$“1元退市”,近期成为资本市场讨论的热点之一。与众多退市的ST公司不同,2023年广汇汽车仍保持着1380亿元的营收规模,净利润达到6.29亿元,退市前的市值约为65亿元。这样一家规模庞大的公司,为何最终以“1元退市”的方式黯然离场,一时间,众说纷纭,甚至不乏大股东套利等种种猜测。

那么,广汇汽车退市原因何在?大股东广汇集团在此过程中究竟获利几何?广汇汽车是否还具备重振旗鼓的机会?

来源:新财富杂志(ID:xcfplus)

作者:符胜斌

“1元退市”制度自诞生以来,受关注程度因广汇汽车退市达到了新的高度。

这项制度起源于2006年11月深圳证券交易所提出的“面值退市”规则。2018年,中宏股份(原股票代码000979.SZ)成为第一家面值退市的A股公司。

经过十多年的发展演变,2020年,监管部门将“面值退市”的规则修改为“1元退市”,即当一家上市公司连续20个交易日的股票收盘价均低于1元时,将被强制直接退市。

截至2024年7月底,沪深两市已有36家上市公司触发了“1元退市”机制,这一数字创了历史新高。这36家公司中,包括32家ST公司和4家非ST公司。4家非ST公司中,广汇汽车(600297)的退市,引发市场诸多讨论。

根据中国汽车流通协会近5年的排名数据,广汇汽车在2019年至2021年期间一直是中国最大的汽车经销商,2022年至2023年则退居第二位。

2023年,广汇汽车实现营业收入1379.98亿元,净利润6.29亿元,年底账面货币资金112.35亿元。以最后一个交易日0.78元/股的收盘价计算,广汇汽车退市前的市值约为64.66亿元。

关于广汇汽车退市,市场上出现了多种观点,包括大股东套利论、制度设计论,甚至阴谋论等。

而要发掘广汇汽车退市的真正原因,需要从其登陆资本市场开始梳理。

01

估值235.77亿元,借壳上市

2015年,广汇汽车以借壳美罗药业方式在上交所上市。当时,美罗药业发行股份收购广汇汽车100%股权,同时剥离自身全部资产给其控股股东美罗集团。

此时,孙广信控制的广汇集团持有广汇汽车44.25%股权。重组完成后,广汇集团成为美罗药业的控股股东,孙广信成为实际控制人。

这一交易的内容可以归纳为以下五个要点。

其一,估值。广汇汽车100%股权估值235.77亿元,拟剥离资产估值7.49亿元。

其二,支付方式。美罗药业收购广汇汽车全部股权,采取两种支付方式,一是拟剥离7.49亿元资产同价相抵,二是发行价值228.28亿元股份支付剩余对价,合计以7.56元/股的价格发行约30.2亿股股份。

其三,募集配套资金。美罗药业以20.18元/股的价格,增发2.97亿股,募集60亿元配套资金。

其四,业绩承诺。广汇集团承诺,2015-2017年,广汇集团注入美罗药业资产可实现的归母净利润分别不低于18.3亿元、23.24亿元、28.03亿元。

其五,协议转让。美罗集团将其所持美罗药业约3000万股份、1445万股份,分别转让给广汇集团、苏州玛利洁贝,主要用于筹措资金收购美罗药业拟剥离的资产。

重组完成后,广汇汽车成为美罗药业的全资子公司,广汇集团成为美罗药业的控股股东,持股比例为39.66%。

简而言之,在广汇汽车借壳美罗药业的交易中,广汇集团所付出的成本主要包括其持有的广汇汽车44.25%股权以及为购买美罗药业3000万股股份所支付的现金。广汇集团通过此次交易获得的收益为美罗药业39.66%的股权。

2015-2017年,广汇集团注入美罗药业的资产分别实现归母净利润20.33亿元、27.71亿元、36.95亿元,完成业绩承诺,其股价也一飞冲天。

但经历短暂的辉煌后,广汇汽车开始走下坡路。

02

业绩巨变,转型艰难

以2017年业绩承诺完成为分水岭,广汇汽车的经营历程可大致划分为两个阶段:2015年至2017年的快速发展期,2017年至今的转型挑战期。广汇汽车的经营状况经历了显著且深刻的变化。

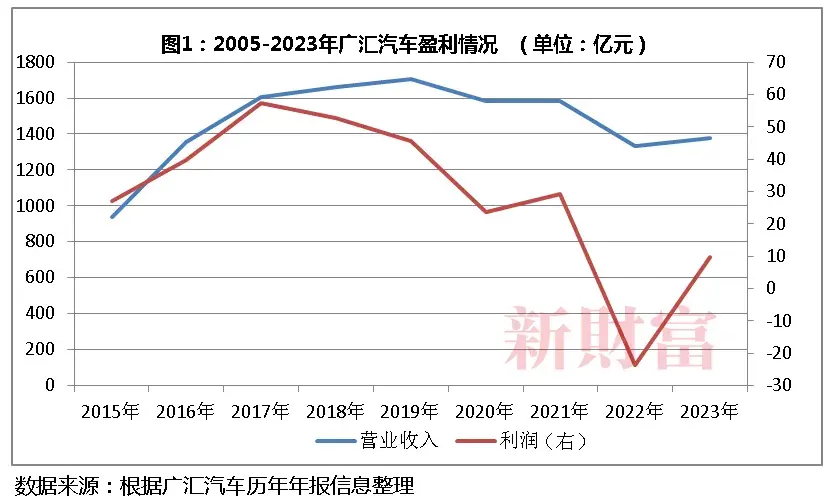

前一阶段,广汇汽车的营收和盈利均快速增长,其中,2017年盈利57.47亿元,为近9年最高;后一阶段,其营收增长缓慢,并从2019年开始负增长,盈利能力也大幅下滑,2022年亏损23.76亿元(图1)。

之所以发生这样的巨变,主要有以下两方面原因。

首先,存量业务增长乏力,经营逐渐陷入困境。

广汇汽车的传统业务是4S店业务,包括整车销售、维修服务、金融业务代理服务(如融资、保险代理等)。

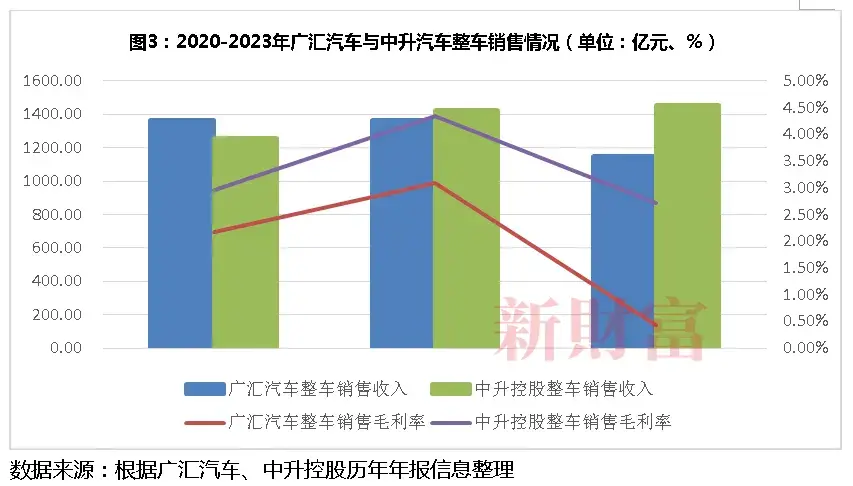

三大业务中,整车销售是其最大的收入来源,占销售收入的85%左右,但毛利率较低,2022年仅实现0.44%的毛利率,近9年最高约4.21%。维修服务等业务虽然毛利率高,但在销售收入中占比较低,对利润贡献较小。

广汇汽车整车销售业务情况,决定其经营水平。而其整车销售主要依托自有或租赁的门店开展。

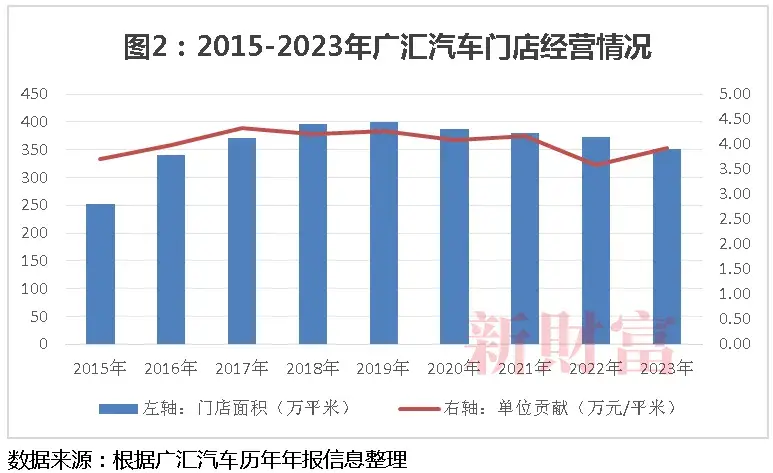

广汇汽车开店的高峰期在2019年,当年门店数(含4S店)达841家。此后,广汇汽车持续闭店。截至2023年末,其门店数下降至735家,5年时间闭店106家。

从门店效益来看,广汇汽车门店每平方米贡献的整车销售收入也经历了从增长到下降的过程(图2)。

一方面,门店数持续下降,另一方面,门店单位贡献也在下降,这对广汇汽车经营业绩构成双杀。

广汇汽车将业绩下滑归因于疫情等外部因素,但这一解释是否全面准确,还需进一步探讨。

中升控股(00881.HK)2022年开始超越广汇汽车,成为中国汽车经销商龙头企业。2020-2022年,中升控股整车销售收入从1255.27亿元增加至1454.2亿元,毛利率在3.5%左右波动,这不同于广汇汽车的业绩表现(图3)。

中升控股2022年年报中的一句话,或揭示了二者业绩差异的原因:截至2022年底,中升控股拥有417家经销店,约有一半的门店位于中国经济较为发达的城市。而同期,广汇汽车的门店数达735家,且分布较为分散。

广汇汽车经营困难,可能源于其在经济发达地区的布局不足,以及在经济欠发达地区的门店过多,这两方面因素共同影响了其经营表现。“船大难掉头”,广汇汽车的经营策略或有失偏颇。

二是增量转型业务未达预期,对业绩助力甚微。

近几年,我国乘用车市场最大的变化是新能源汽车的渗透率快速攀升。

2015年,我国新能源乘用车销量约17.7万辆,占全年乘用车约2021万辆销量的0.88%;2023年,新能源乘用车销量约886.4万辆,占全年乘用车约2168万辆销量的40.89%。

销售方面,新能源汽车生产商都倾向于采取直营模式,以便集中资源,在一二线城市快速打造品牌优势。

传统汽车经销商的业务因此受到较大冲击,转型之路十分坎坷。即便广汇汽车较早进入新能源乘用车领域,仍收效甚微。

2019年11月,广汇汽车联合国网电动汽车各出资9000万元,设立国网广汇,从事新能源汽车充换电服务。但在后续搭建新能源乘用车销售网络方面,广汇汽车进展缓慢。

截至2023年底,广汇汽车拥有735家经营网点,其中仅运营26家获得授权的新能源乘用车销售门店。

在经营环境发生重大变化、经营策略失当的情形下,广汇汽车未能向市场呈现令人满意的业绩,失去市场的青睐也在情理之中。

03

索取与回报:募资330亿元,分红派息25亿元

与低迷的经营业绩相比,广汇汽车资本运作则动作不断。

令人遗憾的是,这些资本运作策略并未对业绩产生积极的推动作用,其目标或更多是向市场融资来维持运营。

其一,频繁收购,快速扩大规模。2015-2018年,广汇汽车高举并购旗帜,收购329家4S店,其中位于中西部地区的有175家,占比达53.19%。广汇汽车的4S门店数也从408家增加至777家。

为完成这些收购,广汇汽车共付出约224.95亿元的收购成本。其中最大一笔收购是以约98.26亿元成本,要约收购宝信汽车(01293.Hk,后更名广汇宝信)75%的股份。

除此之外,广汇汽车还出资4.5亿元设立了光大广汇汽车产业并购基金,以12.21亿元受让上海爱卡43.48%合伙份额,以及出资21.82 亿收购汇通信诚16.67%股份等。

频繁的收购,快速做大了广汇汽车的资产规模,其总资产由2015年的758.11亿元增加至2018年的1414.93亿元,同期营业收入从937亿元增加至1661.73亿元。

但与此同时,广汇汽车的存货周转率由12.18次下降至7.92次,流动资产周转率由3.93次下降至1.98次。这些经营指标变差,埋下了后续业绩“变脸”的种子。

截至2023年底,广汇汽车账面上还有高达187.49亿元的商誉,占资产的比例为15.93%。商誉一旦发生减值,无疑将严重冲击广汇汽车的业绩。

其二,融资手段多管齐下。2015-2018年的4年时间,其经营活动产生的现金净流量金额约为160亿元,仅凭这些现金,广汇汽车难以完成上述收购。

为筹措资金,除银行融资、设立基金外,广汇汽车还采取了以下融资手段。

一是2017年广汇汽车及其旗下的广汇宝信实施定向增发,分别募资80亿元、9.72亿港元。

二是频繁运用短期融资券、超短期融资、中期票据等多种债券融资工具,解决短期资金需求。比如,2017年,广汇汽车子公司广汇有限发行了5期超短期融资、1期短期融资、1期中期票据,累计融资46.5亿元。

三是境外融资。广汇汽车的境外融资主要依托宝信汽车金融公司进行,后者分别发行了4亿美元利率5.625%的永续债和3亿美元利率6.625%的高级债券,并依托广汇有限发行高级债募资0.83亿美元。

在此基础上,广汇汽车还于2020年8月发行33.7亿元可转债,期限6年,利率最高2%,并多次发行债券融资,比如,广汇汽车分别于2019-2021年先后发行4期公司债,累计募资34亿元,依托广汇有限先后发行8期公司债,募资46.5亿元等。

简单计算,上市后,广汇汽车在资本市场上的募资额超过270亿元。如果考虑借壳上市时募集的60亿元配套资金,广汇汽车在资本市场共募资约330亿元。

但广汇汽车对资本市场的回报情况如何?

2015年至今,广汇汽车仅进行过4次分红,累计分配现金股息约25亿元,转增股本约34.8亿股(2014年底的股本数为33.2亿股)。

而其给中小投资者最后的回报,是“退市”。

04

谁是获利者?

广汇汽车上市迄今,共进行了两次募资活动:首次为2015年通过借壳上市方式进行的募资,股份认购价格为10.35元/股(已考虑复权因素);第二次是在2017年完成的定向增发,股份认购价格为8.05元/股。

这两次募资的投资者主要是非银行金融机构,且多数采取募集社会资金方式参与认购。

截至2024年3月,除国华人寿保险、北信瑞丰基金还持有少量股份外,其他机构均已退出。由于广汇汽车股价呈总体下降走势,比如2016-2018年最高股价分别为9.72元/股、8.74元/股、7.41元/股,参加这两次募资的机构而言,收益可能并不乐观。

但广汇汽车借壳上市时,广汇集团旗下有6家机构作为中小股东进入,对价为7.56元/股。上市后,除CGAML与BCIL两家外,其余4家均相继退出,预计实现了较为可观的收益。

广汇集团获利情况如何?

首先看广汇集团是否减持。从广汇集团持股数变化看,其并未进行大规模的减持。借壳上市之后,广汇集团初始持有广汇汽车13.36亿股股份。经过股份转增,其持股数量理论上应增至26.64亿股。截至退市前,广汇集团的持股数为25.8亿股,这表明,在此期间,广汇集团减持了约0.84亿股。减持的主要原因是广汇集团发行可交换公司债券(EB)所致。

其次看关联交易。广汇汽车与广汇集团之间的关联交易,相较于广汇汽车超过千亿的营收规模而言,金额相对较小。其中,关联交易最频繁的2021年,涉及金额为4.86亿元。并且,关联交易规模与广汇汽车营收变化高度相关,2021年前逐年上升,此后逐年下降。2023年关联交易金额仅0.77亿元。担保方面,主要是2015-2018年期间,广汇集团为广汇汽车提供担保,最高担保额为46.53亿元(表1)。

也就是说,广汇集团通过日常经营性关联交易获取的利益有限。但在投资并购方面,双方的关联交易金额约为20.7亿元。

2015-2023年,广汇汽车作为买方,收购了广汇集团持有的上海爱卡22.6087%的合伙份额,并对陕西长银消费金融进行了增资,同时购买了房产及车位等资产,这些交易的总金额约为12.78亿元。作为卖方,广汇汽车转让了无锡开隆70%的股权及土地等资产,交易总金额约为7.92亿元。

这些交易的作价是否公允?

最后看资金往来。广汇集团对广汇汽车的资金占用情况似乎并不显著。2015-2023年,广汇汽车对关联方的资金净借出额较小,最多的是在2019年净借出4.78亿元。2022年,广汇汽车从关联方借入的资金还要多于借出的资金(表2)。

总体而言,从大股东减持、关联交易、投资合作、资金往来四个方面来看,广汇集团似乎并未从广汇汽车获得或“套取”太多的利益。

广汇汽车走到退市,主要原因可归结为自身经营策略不当。

05

退市未了局

广汇汽车退市前,广汇集团采取了多种挽救措施,比如增持股份、回购股份、引入战略投资者金正集团等。然而,面对市场的恐慌和抛售压力,这些措施未能有效阻止其退市进程。

但广汇汽车退市,并不直接等同于其破产,其中小股东、可转债持有人等的投资本金也并未因此直接归零。广汇汽车的基本业务框架依然存在,其仍拥有数百家经营网点,这为投资者提供了一定的退出机会。

此外,随着新能源乘用车市场渗透率的提升和销量的增长,现行的生产商直营模式或将面临变革,经销商代理销售的比重有望逐步提高。

这一趋势为广汇汽车提供了潜在的业绩回升机遇。

从这个角度看,广汇汽车与以往因连续亏损、业绩太差或者财务造假等原因而退市的上市公司,存在明显的不同。因此,有关“1元退市”制度设计的讨论,在广汇汽车退市时也达到高峰。

尽管大多数上市公司触发“1元退市”机制,是市场对业绩不佳公司的自然选择,但对于部分符合特定财务和经营指标的上市公司,对不属于财务造假、财务欺诈等原因面临“1元退市”的上市公司,是否可给予更多时间,并允许其采取相应措施以提升股价,从而为市场提供更加充分的博弈空间?在普遍性的基础上,能否再考虑一些特殊性?这些问题,或值得深思。

本文作者可以追加内容哦 !