这两天看到一个说法——

“如果不是国有大行顶着,上证指数要跌到2100点。”

方向性上没啥问题,但在具体数值上,显然是过于夸张了。

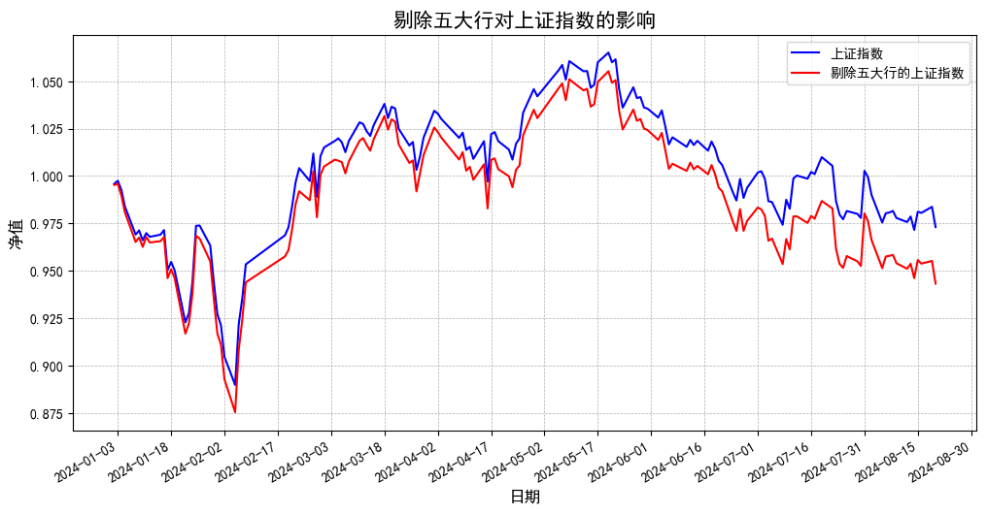

我手动做了一个指数,以2023年年底上证指数的权重为基准,在不考虑成分股更换,并剔除掉五大行(工农中建交)之后。

原始的、调整后的两条上证指数的表现对比,如下图所示——

剔除掉5大行的上证指数,比原来多跌了3%。换算成点位的话,不到100个点。

差别确实有,但远没有那么夸张。

在证伪了这个说法之后,考虑到代码框架都搭好了,不用白不用,所以我又做了一些其他的尝试。

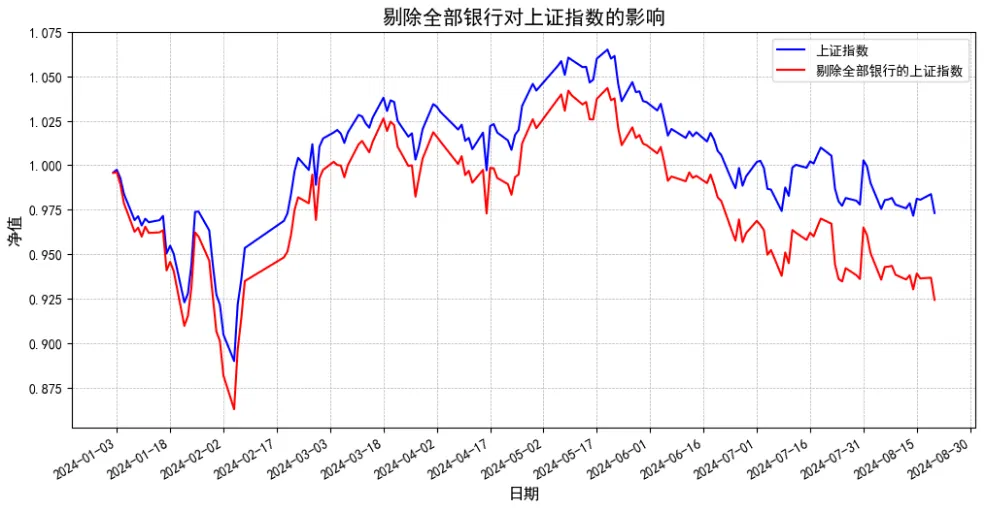

比如咱们把上证指数中,所属银行业的权重股统统拿掉。

那么,上证指数会比现在多跌5个点。

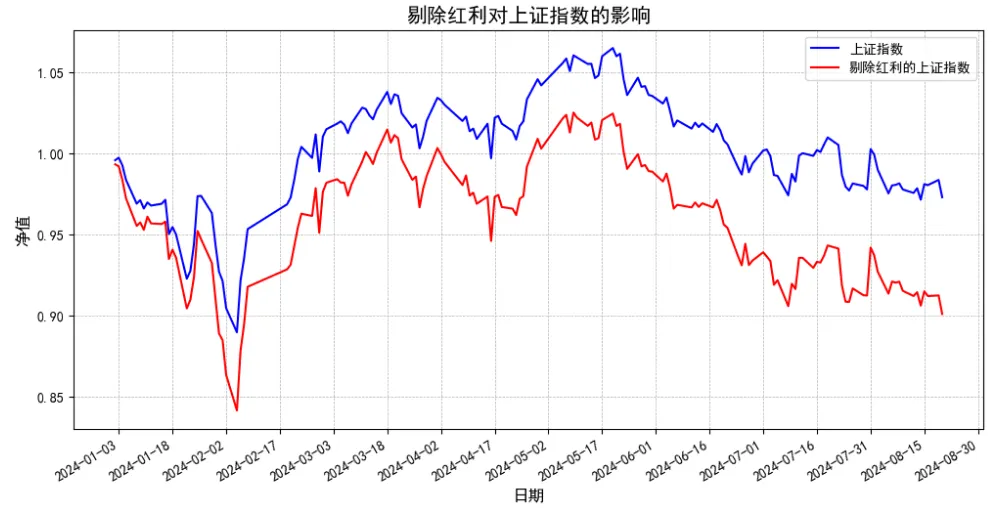

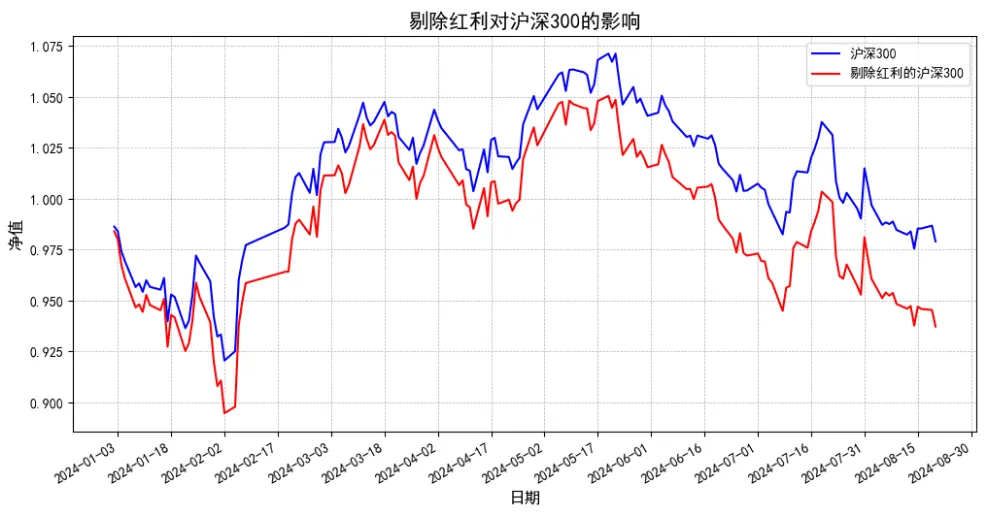

再激进一点,把所有红利相关的股票全部拿掉,差距就有点明显了,会比真实的上证指数多跌7%左右。

而且从图上看,这个差距是越来越大的。

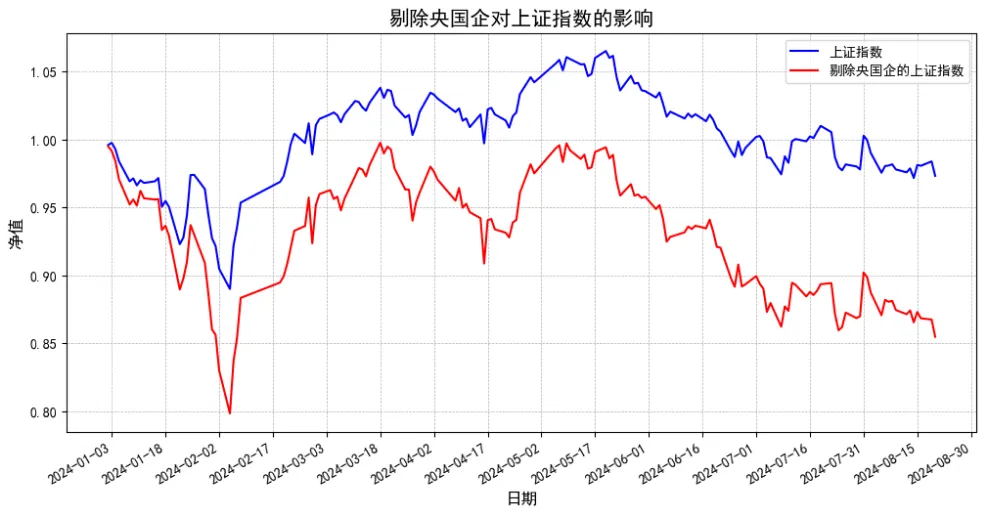

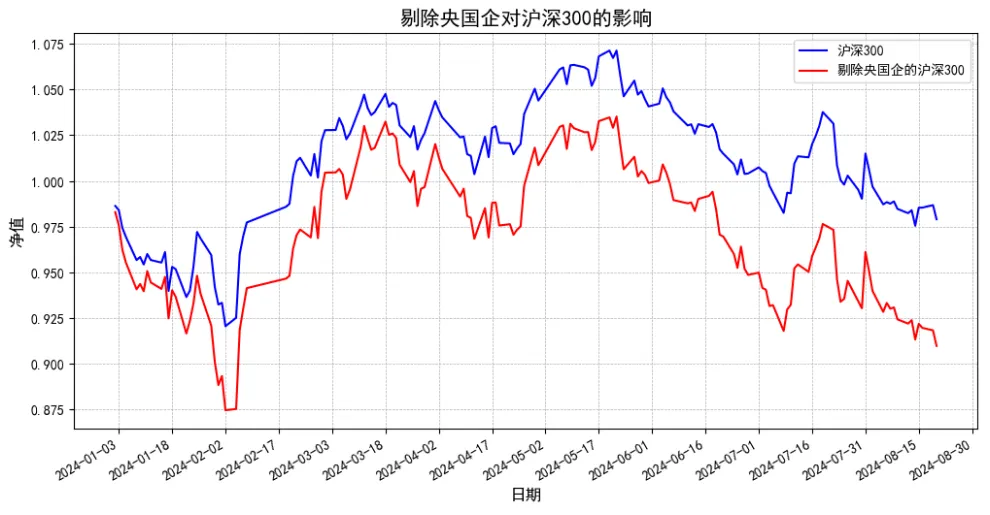

咱们再过分一些,如果剔除央国企之后,上证指数会是什么表现呢?

首先明确一下这里央国企的范围,肯定不是人肉筛选,毕竟2000只成分股,而是根据上证国企、上证央企这两个指数的成分股,来确定上证指数中,哪些企业属于央国企。

这个方法有个弊端,上证国企100个成分股,上证央企50个成分股,算上重合的部分,也就120多个。

所以只能说是部分剔除了上证指数中的央国企。

按照这种方式计算,调整后的上证指数会比现在多跌12%。

行了,我觉得分析到这,已经能给过去一段时间股民的体感,做一个量化的表达了。

如果你的资产配置中缺少了国有大行,那么你平均要多亏3%,缺少银行,多亏5%,缺少红利,多亏7%,缺少央国企,多亏超10%。

……

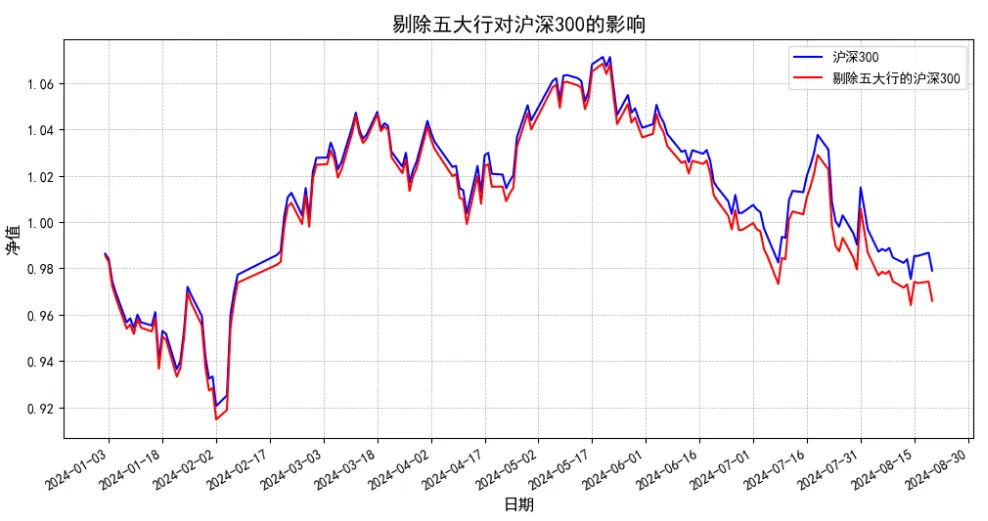

看完上证指数咱们再来看看沪深300。

相比之下沪深300指数就更柔和,比如剔除掉五大行之后,沪深300会多跌1.5%左右。

这个是因为权重的不同。

在上证指数中,五大行的权重加在一起差不多是8%-9%,而在沪深300指数中,五大行的权重合计只有3%多一点。

而剔除红利,央国企之后的沪深300指数,和原本指数之间的走势差异也没有像上证指数那么夸张。

说白了,沪深300指数是一个比上证指数更加全面均衡的宽基指数,这种从指数编制方案的复杂程度就能看出来。

在中证指数公司的官网上,上证指数的编制方案只有2页纸,沪深300指数有14页纸。

各种条件,各种限制,各种均衡,和上证指数一比,显然是高下立判。

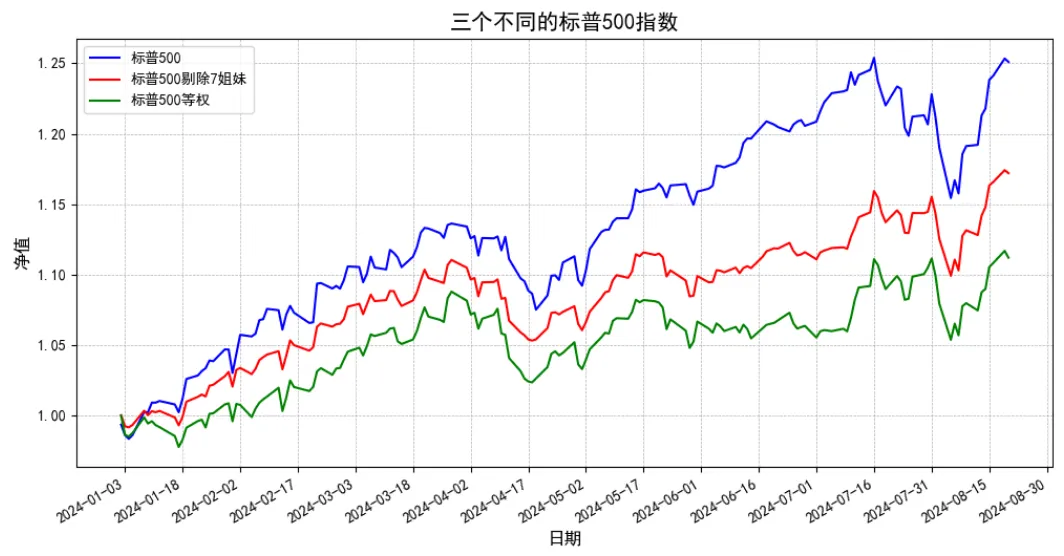

最后,跟文章开头的讨论类似,之前也有很多人说美股的上涨是靠着7姐妹。

确实,在剔除了7姐妹之后,标普500指数的收益确实能差8%。

同时,标普500等权线,收益也会比标普500低14%左右。

从这三条线的对比中,我们也能发现,对于标普500指数来说,确实存在市值越大、表现越好的情况。

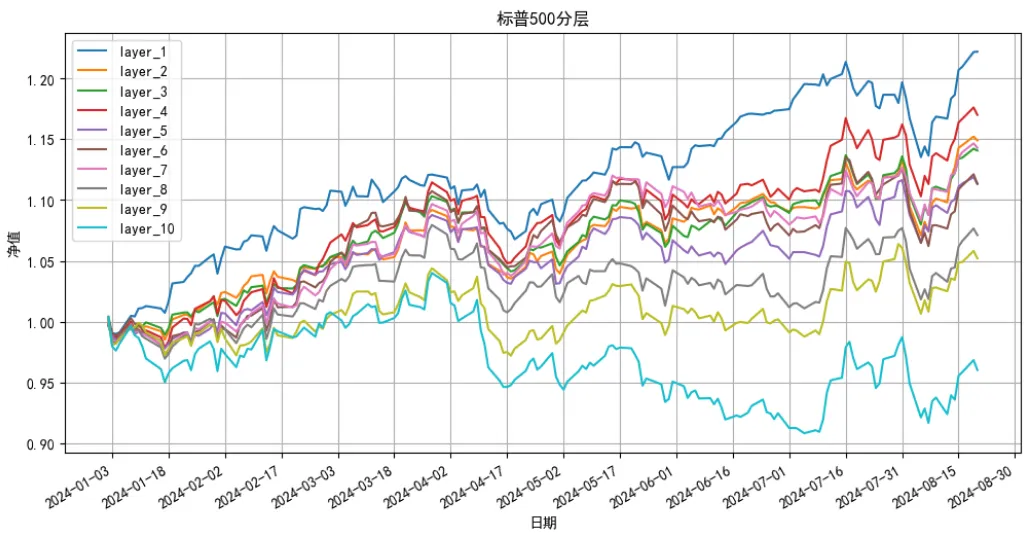

如果再细化一点,把标普500指数中,500只成分股按照市值大小分了10层。

在更细致的维度中,“市值越大、表现越好”这个现象同样存在。

其实不管是A股,还是美股,虹吸效用都存在,只不过美股,是大吸小,买指数能赚到钱。

而A股,是缩圈游戏。

你既不知道当前的圈会缩在哪个行业上,也不知道下个圈会缩在哪个更细分的行业上。

投资难度,可想而知。

本文作者可以追加内容哦 !