燕京啤酒要想赶上队伍还有较长的路要走。

文 | 南岂珵

来源 | 经理人融媒体中心

欧洲杯、美洲杯战罢,巴黎奥运会接档,体育迷们享受着夏日狂欢,啤酒股亦然。

其中,势头最猛的莫过于燕京啤酒(000729.SZ)。

数据显示,燕京啤酒先是从1月24日的每股7.49元的低位至5月涨超32%,6月短暂回调之后,该股就再次收复了失地,截至8月21日,燕京啤酒报收9.64元,市值271.7亿元,A股上市啤酒公司中仅次于青岛啤酒。

不过若按照营收排名,燕京啤酒确实在中国五大啤酒公司(百威亚太、华润啤酒、青岛啤酒、重庆啤酒、燕京啤酒)中“吊车尾”。欣慰的是,2024年上半年,燕京啤酒超40%的净利润增速在主要的上市啤酒公司中无疑的。

改革成效释放,盈利水平提升,是机构给予的一致评价,无可非议,但不能不考虑的是,燕京啤酒的“二次复兴”能否持续?又能否赶上重庆啤酒,乃至华润啤酒和青岛啤酒?

业绩大超预期

2024年上半年,啤酒行业增长仍旧承压。根据国家统计局数据,2024年1-6月,中国规模以上企业累计啤酒产量同比增长仅0.1%,3-6月均为下滑。

如此情况,上半年多数上市啤酒公司业绩表现差强人意。

截至目前已披露半年报的上市啤酒公司中,华润啤酒2024年上半年实现营收237.44亿元,同比减少0.53%,归母净利47.05亿元,同比增长1.2%;重庆啤酒营收88.61亿元,同比增长4.18%,归母净利润9.01亿元,同比增长4.19%。

燕京啤酒却是例外。

2024年上半年,燕京啤酒实现营收80.46亿元,同比增长5.52%,归母净利润7.58亿元,同比增长47.54%。其中,第二季度实现营收44.59亿元,同比增长8.79%,归母净利润6.56亿元,同比增长45.91%。

对此,燕京啤酒在财报中称,“持续深化包括生产、市场和供应链等在内的九大变革,大力提升管理质效,持续推动经营成果的增强、运营效能的优化以及发展模式的转型升级,大单品实现稳健增长,实现公司稳健前行与高质量发展。”

大单品即燕京U8,是燕京啤酒2019年为了向高端化、年轻化转型推出的新品,根据国联证券估算,2023年燕京U8销量同比增长超36%,营收在中高档产品中占比过半。按照出厂价格,燕京啤酒将产品主要分类为中高档产品和普通产品。

增长在2024年上半年得到延续。财报数据显示,上半年燕京啤酒普通产品营收23.24亿元,同比下降6.41%,中高档产品实现营收50.64亿元,同比增长10.61%,占主营业务收入比例也提升至68.54%。

可见,正是中高档产品的增长带动了燕京啤酒上半年超5%的营收增幅。

说到增幅,值得一提的是,燕京啤酒净利润增幅远高于其营收增幅,这与经营效率有关。以下选用四个指标衡量经营效率:

净利率,考虑了销售费用、管理费用、财务费用等支出,能综合反映经营效率。

总资产周转率,作为衡量企业资产运营效率的重要指标,比例越高说明资产周转越快,也意味着企业的经营效率越高。

劳动生产率,本文采用营收和工资支出的比值衡量。

管理效率,本文采用净利润与管理费用的比值衡量。

见图1,四项指标中除总资产周转率持稳,燕京啤酒净利润、劳动生产率和管理效率均有明显提升,尤其是劳动生产率,这和燕京啤酒减员增效不无关系——2023年燕京啤酒在职员工的数量21405人,较2022年减员2303人,2024年上半年未披露员工情况,不过就应付职工薪酬情况来看,这一过程仍在持续。

两个关键点

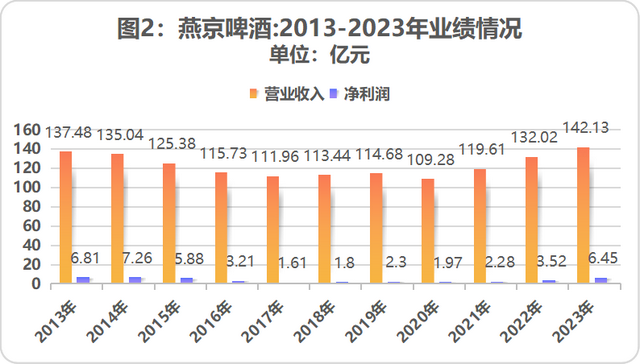

单向度看2024年半年度业绩,燕京啤酒超40%的净利润增速,无论是对比自身,还是对比行业,足够骄傲。但是,如果在更长的时间周期观察,则又是另一番风景。

图2,燕京啤酒2013年-2023年业绩情况,从中可以看出燕京啤酒近年来净利润之所以能够高增速,更多的是因为低基数效应,就绝对值而言,现今的盈利也只是恢复到2014年的水平,要知道2014年的营收才堪堪过135亿元。

对比其他几家上市啤酒公司,差距更加明显。见图3,五大上市啤酒公司中,燕京啤酒除了总资产周转率较高,其余三项指标均位居最末。

由此可见,燕京啤酒要想赶上队伍还有较长的路要走。

而在这段复兴路中,关键有两:高端产品转型和全国市场突破。

首先,高端转型自不必说,此乃行业大势所趋,我们也可以看到燕京啤酒的努力——2021年1月燕京啤酒党委书记、董事长耿超提出“二次创业、复兴燕京”,自此开始聚焦年轻化、高端化转型,燕京U8、狮王系列精酿等中高端产品被密集推出的同时,先后请王一博、蔡徐坤等流量明星代言,甚至耿超亲自下场直播带货。至于效果前文已说,大单品燕京U8已然成为支撑燕京啤酒现有业绩水平的关键。

既如此,为何还要提高端转型呢?

原因有二:

其一,啤酒并非完全竞争市场,强大的外部挑战时刻存在,而燕京啤酒要想依靠一款产品支撑未来的可持续发展,或许有些不现实。

其二,当前行业高端化已然逐渐从品质价格向更高价值的高端化转变,即消费呈现价值化、体验化、个性化和场景化等特点。

基于此,燕京啤酒可能面临的挑战包括:现有网红单品的成功之路能否复制于其他单品;同行纷纷进行高端转型时能否保持优势;以及能否赋予产品更多场景化、价值化的消费体验。

其次,全国市场问题上,虽然燕京啤酒已行销全国,但总体上而言,其并不像华润啤酒、青岛啤酒一样,是一个真正意义上的全国性啤酒品牌。

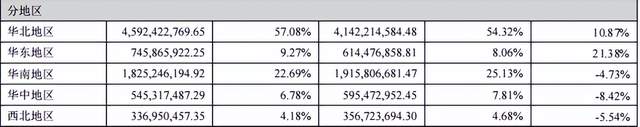

根据财报,2024年上半年,燕京啤酒华北地区和华南地区营收占总营业比重达到79.77%,其中又以华北地区为主,占比接近60%,而华东地区、华中地区、西北地区占比则分别仅为9.27%、6.78%、4.18%。

2024年上半年燕京啤酒分地区营收情况

积极的角度,燕京啤酒在华东地区、华中地区、西北地区市场尚有发展空间,毕竟华东地区和华中地区的消费者支付能力,也更利于高端产品提升渗透率。

只是长远来看,燕京啤酒“二次复兴”若想持续,就需要在顺利完成现有存量结构升级的同时,还能在华北地区以外争夺到市场增量。

困难必然存在。

如前所述,近年来国内啤酒行业的增长主要来自于量缩价增的结构性增长,全国化红利已经过去,再加上青岛啤酒、华润啤酒、百威亚太和重庆啤酒已然瓜分超过80%,虎口夺食已属不易,遑论燕京啤酒此前还掉队十年。

当然,如果燕京啤酒实现以上两点,相信一定可以带来更好的回报。

本文作者可以追加内容哦 !