摘要:总的来说,在目前行情下,也算“中规中矩”(欢迎关注杠杆游戏)

撰文|张银银&编辑|欣欣然

2024年房企中报异常难等,退市的退市、再也看不到,没退市迄今为止发布了的也没几家。

央企,保利发展属于勇敢者。

日前,该司发布了自己的2024年半年度报告。

殊为不易的是,2024上半年,保利发展营收略微增长。这年头,营收还能增长的房企其实也不多了。当然,利润指标就没这么好看,不过不亏也算不错。

总的来说,在目前行情下,也算“中规中矩”。今天的拆中报,我们一起看看保利发展吧。

1、上半年营收微增,利润大降

1)首先我们从销售说起。用保利发展的话说,销售金额稳居行业第一,市场份额稳中有升。

2024上半年,该司实现签约金额1733.36亿元,同比减少26.81%,实现签约面积954.25万平米,销售金额稳居行业第一。

上半年销售权益比77%,较2023年提升9个百分点;权益销售金额约1330亿元,较2023年同期下降17%,低于全口径销售金额降幅。

比较而言,2024上半年,全国商品房销售金额4.7万亿元,同比下降25%;商品房销售面积 4.8亿平米,同比下降19%。

其中,一季度销售金额同比下降27.6%,销售面积同比下降19.4%;二季度在政策刺激下,市场信心有所恢复,单季度销售金额、销售面积分别同比下降 22.7%和18.6%,降幅环比收窄4.9和0.8个百分点。

面对市场的快速下行,保利发展说:

积极调整销售策略,把握二季度以来政策频出、客户来访热情高涨的市场窗口,一方面积极加大推货力度,二季度推货1254亿元,环比一季度增长181%。

二季度共实现销售金额1104亿元,环比一季度增长75%,有力扭转了下滑的趋势,环比增速较TOP100房企高出约40个百分点。

上半年,保利发展市场占有率较2023年底提升0.06个百分点至3.68%,其中38个核心城市市场占有率提升0.3个百分点至7.1%。

同时,38个核心城市销售贡献同比提升2个百分点至89%。报告期内,38个核心城市中,32个城市市占率排名前五,11个城市市占率排名第一,广州、佛山、太原、石家庄、三亚、莆田等8个城市占有率突破15%。

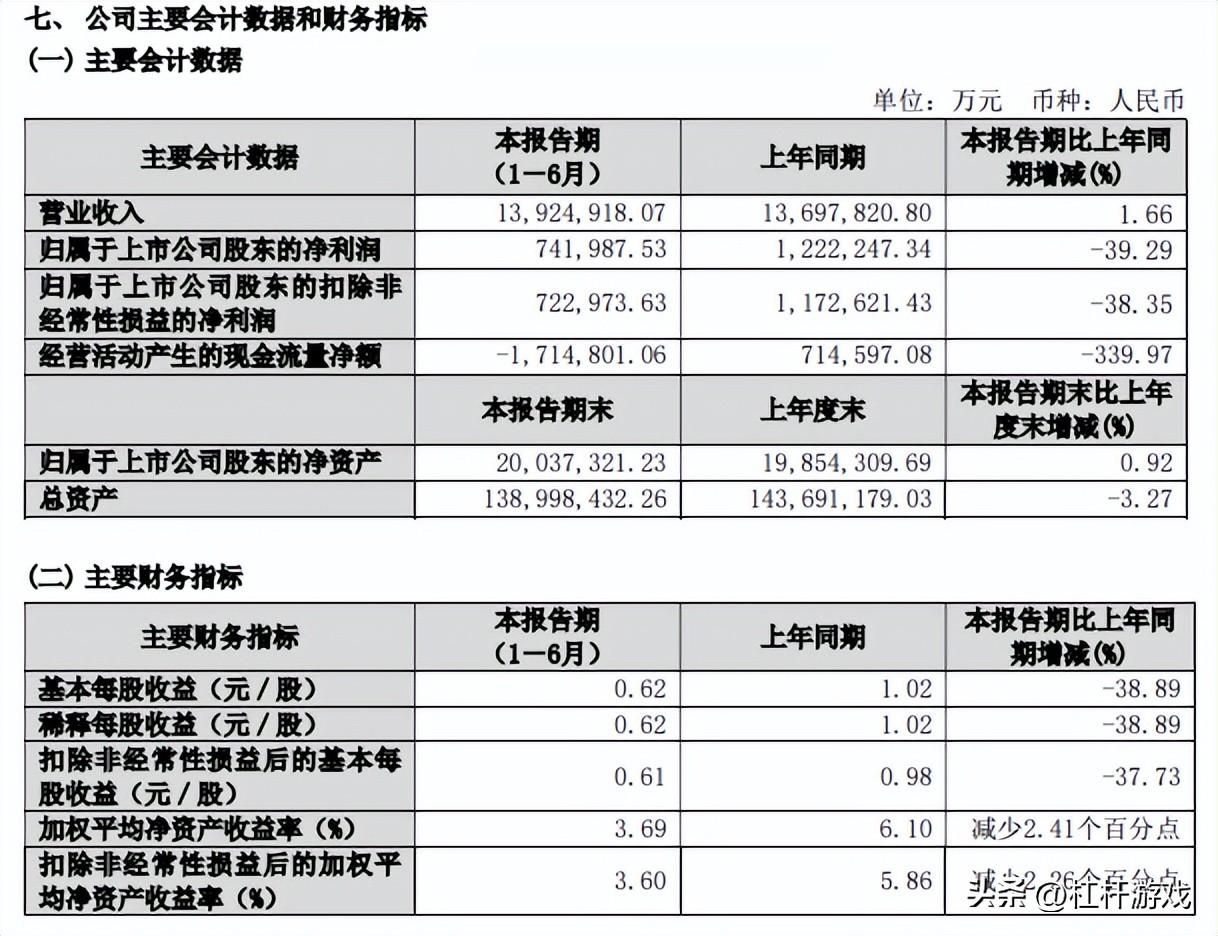

2)2024上半年,杠杆游戏注意到,保利发展交付7.3万套,实现营业总收入1392亿元,同比增长1.6%;毛利率16.0%,与2023全年水平保持一致;实现利润总额141亿元,同比下降 28.7%;同时受结算权益比下降的影响,归母净利润74亿元,同比下降39.3%。

3)上半年,保利发展在38个核心城市土地(住宅)推出建筑面积和成交面积分别同比下降 42%和35%的背景下,拓展项目12个,均位于38个核心城市,总计容面积116万平米。

权益地价109亿元,总地价126亿元,其中,新增货值住宅业态占比达96%。

新获取项目中,其中3个项目已经开盘,北京星宸和煦项目、西安天瓒项目、天津西棠和煦二期项目首次开盘认购约20亿元。

2024上半年,该司持续加大力度去库存,土地储备计容建面7140万平米,较年初下降8%。

核心38城面积储备占比约7成;已开工未售的存量住宅面积较年初下降16%;对于未开工存量土地资源,该司正积极响应存量土地盘活政策,在全国多个城市开展存量土地的调规、置换工作。

2、二季度营收、净利双降

1)回溯一下我们注意到,2024年一季度,保利发展录得营收497.5亿元左右,同比增长24.41%;同期,归属净利润22.24亿元,同比下滑18.28%。

对照上文杠杆游戏写过会发现,整个上半年营收小幅增长,说明二季度营收同比不太好。同时,上半年,归属净利润下滑幅度扩大。

单独看二季度,保利发展单季度营收约895亿元,同比下滑7.77%;同期归属净利润51.96亿元,同比下滑高达45.31%——即二季度营收、净利双降。

当然不管怎么说,利润还是正的,这已经很不容易。

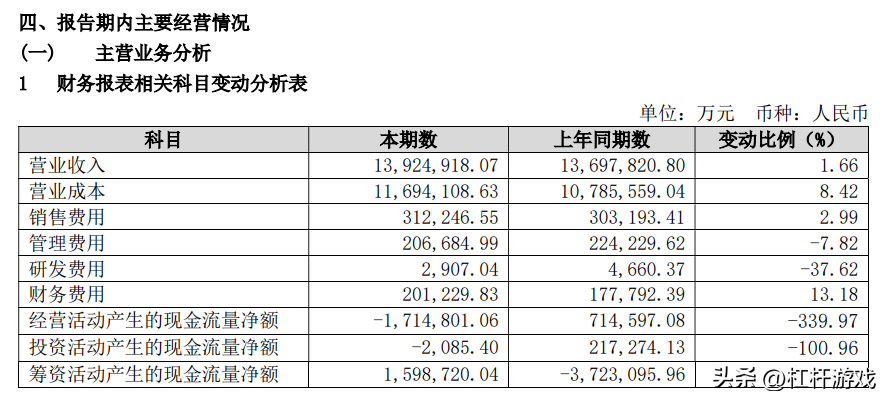

2)如下图,我们发现2024上半年,营收小幅增长,而成本增长似乎更高。

中报说解释:

营业成本变动原因说明:受结转规模和结转结构影响,相应结转成本增加。

销售费用变动原因说明:销售代理费及渠道费增加。

管理费用还不错,降低了一些,中报说,咨询费等管理支出降低。

研发费用减少就更多。

不过杠杆游戏注意到,财务费用增长13个点多,中报解释说,因为利息收入降低。

另外经营活动产生的现金流量净额变动有点大,如上图,原因是:支付上一年度拓展项目的土地款同比增加。

保利发展说,将降本降费落实到流程机制,实现精细管理、提高效益,报告期内,除地价外直投成本较计划降低0.69%。同时,持续加强各项费用管控,管理费用率较去年同期下降0.15个百分点,部分对冲了利润率下行的影响。

投资活动产生的现金流量净额变动也较大,原因是:对不并表公司的投资支出增加,处置子公司收到的现金。

3、融资、债务管理水平还是非同一般

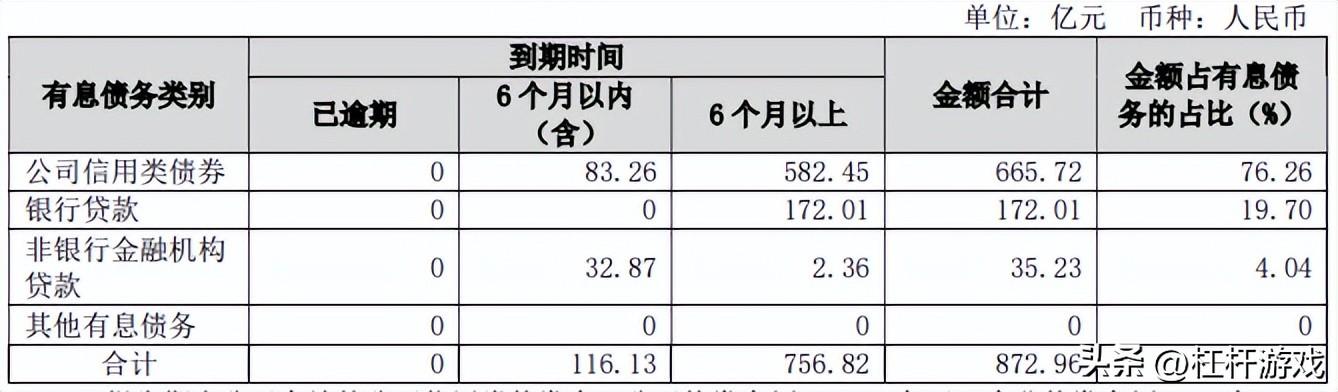

1)期初和报告期末,保利发展(非公司合并范围口径)有息债务余额分别为771.89亿元和872.96亿元,报告期内有息债务余额同比变动13.09%。

存续的公司信用类债券中,公司债券余额317.15亿元,企业债券余额0.00亿元,非金融企业债务融资工具余额348.56亿元,且共有55.00亿元公司信用类债券在2024年9至12月内到期或回售偿付。

合并报表范围内公司有息债务余额分别为3,542.56亿元和3,735.10亿元,报告期内有息债务余额同比变动5.44%。

截至2024年6月末,该司合并口径存续的公司信用类债券中,公司债券余额317.15亿元,企业债券余额0.00亿元,非金融企业债务融资工具余额348.56亿元,且共有55.00亿元公司信用类债券在2024年9至12月内到期或回售偿付。

境外债务方面,合并报表范围内发行的境外债券余额0亿元人民币,且2024年9至12月内到期的境外债券余额为0亿元人民币。

扣除预收款的资产负债率为65.67%、净负债率为66.18%、现金短债比为1.22,保持稳健的资产负债结构。

2)杠杆游戏注意到,保利发展新增融资的平均成本较2023年下降21BP至2.93%;截至2024年6月底,有息负债总额3735亿元,综合成本降低至3.31%,较年初下降25BP。

报告期内,融资渠道通畅,实现新增负债938亿元,累计净增有息负债193亿元;同时,发挥信用优势,加大直接融资比重,其中直接融资199亿元,占新增融资的21%。

一年内到期有息负债占比19.82%,较年初下降0.99个百分点;三年以上到期的有息负债占比 33.12%,较年初提升1.52个百分点;直接融资比重提升1.52个百分点至17.82%。

截至报告披露日,保利发展已获批注册100亿元公司债券、推出95亿元向特定对象发行可转换公司债券方案。

3)报告期内,受二季度销售占比高、当期回笼周期短的影响,报告期内累计实现回笼金额1466亿元,回笼率84.6%,随着银行按揭的持续放款,204全年签约回笼率有望稳步提升。

截至6月末,该司现金余额1464亿元,占总资产10%以上;此外,并表口径已售待回笼资金(含销项税)1033亿元,整体现金流合理充裕。

本文未标注出处的财务图表,均源自保利发展有关公告,特此说明并致谢

版权及免责声明:本文系杠杆游戏创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆游戏任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

本文作者可以追加内容哦 !