舍得半年报交出了一份不太美妙的答卷。

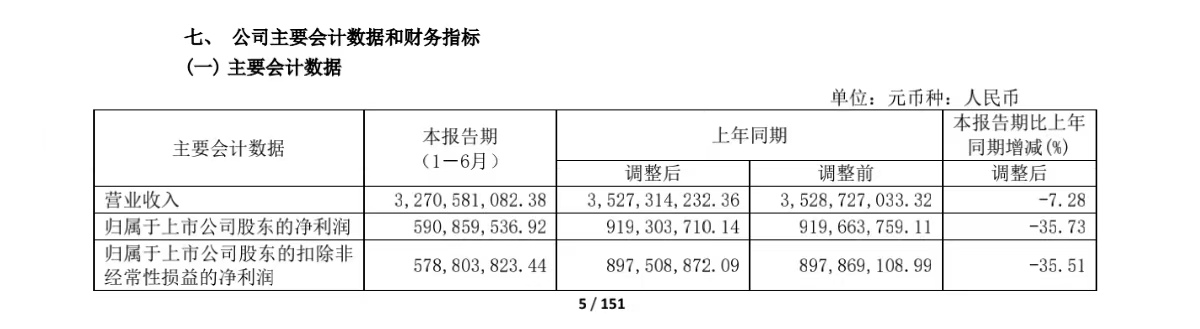

8月21日晚间,舍得酒业发布了2024年半年度报告。报告显示,2024年上半年舍得酒业实现营业收入32.71亿元;归属于上市公司股东的净利润5.91亿元。

图源:公司半年报

从很直观的角度来看,舍得24年中报显然是暴雷了。毕竟数据简单地告诉你,营收同比降了7.28%,利润同比降了35.73%,而许多同行披露的成绩依然还是尽力在维持增长,保留了白酒“长年景气”的体面,比较之下,这份成绩单就显得更加无力了。

该怎么看待这回事呢?

公司是这么说的,上半年白酒行业整体仍处于调整期,公司坚持长期主义,积极协助经销商全力提升动销,通过主动“控量稳价”策略,希望以阶段性调整获得更加健康、长远的发展。

什么叫“控量稳价”,就是卖不出去了,就咬着牙不降价,也放弃白酒行业曾经一贯的陋习——压货,我少上市一点产品,按照供求关系,我产品价格不就不跌了,而这样,卖得少了,业绩自然就下去了。

一位白酒营销专家又是这么说的,处在行业深度调整压力之下,舍得酒业主动调整节奏,将重心聚焦于品质提升、渠道拓展以及市场培育等关键环节,展现了对行业的敏锐洞察和坚定信心。这些关键环节的提升,将进一步巩固其发展基石,为持续强化品牌竞争优势奠定坚实基础。

也就是说,只要把这个业绩看作“阶段性去库存”的结果,那么公司就仍然每年都能未来可期,能够凭借老酒品类领先优势,夯实次高端市场空间。

但实际上,舍得酒业增速快速下降已经不是今年一年了,许多白酒公司可能是今年才把过去的隐患显露出来,但舍得自从2021年“乌鸡变凤凰”之后,业绩就昙花一现,再也没有好过。

根据公司历年年报,公司2021、2022年营收同比增速分别为83.80%、21.86%;2021年、2022年的净利润同比增速为114.35%、35.31%。2023年,舍得酒业营收同比增长16.93%,净利润同比增长5.09%,扣非净利润增长5.61%,明显增收不增利,到了今年中报,甚至连营收都不增了。

那么,2021年舍得高达114%的增长,是否是严重透支了渠道容量,过度压货配货换来的?

毕竟复兴入主大概率是有这个业绩保证的需要的,如果稳健发展不能达成收购协议的业绩保证,那就只能通过一些急功近利的方式来实现了。

而且,随着大环境的加速下行,内需市场的高度不景气,白酒行业也逐渐进入下行期,金融属性高的高端白酒,尚不可能作为必选消费的定位胜过口粮酒,那舍得酒业代表的次高端白酒就更加危险了。

次高端酒一般价格位于300-800元左右,所谓次高端,定义模糊,层次不明,高端商务宴请档次不够,中低端消费价格偏高,鸡肋鸡肋。

同样作为次高端定位的酒鬼酒、水井坊、今世缘等,都面临了近几个季度的负增长危机。因为消费市场是最纯粹的,不好卖了就是不好卖了。

而且,根据公司2024年半年报,公司省外市场销售收入达到20.76亿元,占营收的七成。

这让舍得酒业的定位更加尴尬了,毕竟白酒企业一般分为地方性酒业和全国性酒业。要么像茅台五粮液那样,全国性市场,毫无倾向,但需要过硬的底子。要么像各地的地方性酒企,在地方上有根基,能够在自身的自留地上稳扎稳打,以谋后路。但舍得,这些都没有。公司对外影响力并不大,品牌的进攻性更多地展现在近几年,也就是复兴入主后,但公司也没有明显的本地影响力,省内的收入并不足以让公司立于不败之地。

图源:雪球

股价上,舍得今日大跌9%,收45.5元/股,而在去年年初,舍得的股价还在200元/股的水平,到现在已经下跌了超过70%。

当然,舍得在二季度主动进行渠道控制,还是非常值得鼓励的。上半年舍得酒业批发代理销售收入27.30亿元,同时经销商数量增至2809家,较2023年末增加154家。

相比部分酒企,为了保持最后的体面,仍然坚持压货,把命运交给行业复苏与大环境复苏,做一场豪赌。舍得在观察到市场需求变弱之后,终端与渠道经销商保持观望状态,主力去库存,保障了经营良性发展。这多少是一个直面现实的选择。对此,你怎么看?

本文作者可以追加内容哦 !