(本文初始刊登于香港经济日报趋势栏目《ETF群英会》)

期待已久的降息周期即将开启,投资者下半年应如何部署?

上月底,美国联储局如预期维持利率不变。美联储主席鲍威尔发表「鸽派」言论,明确表示9月会议将讨论降息,并在会后声明中放弃了「高度关注」通胀风险的措辞。

受美国7月就业数据降温及日本央行货币政策影响,日经和纳指等重要股指近日剧烈波动。此后公布的美国7月CPI同比涨幅缩窄,核心CPI增速创逾三年新低,降息预期进一步升温。本周五美联储主席鲍威尔将在杰克逊霍尔年度经济研讨会上发表讲话,市场密切关注关于经济前景和利率政策的表述。

所谓经济的坏消息,往往是债市的好消息。随着美联储降息势在必行,加之市场动荡不安,布局美国国债或成为下半年投资者的「安睡投资」之选,真正实现进可攻、退可守的投资策略。

进可攻 –降息预期升温:

近两周来,劳动力市场疲软和通胀放缓的迹象迅速增加。美国7月仅新增11.4万个就业岗位,远低于预期;此前几个月的新增就业人数也被下调。此外,7月份工资同比增幅为3.6%,低于6月份的3.8%。

人们愈发担心美国经济硬着陆的风险,美联储行动或已滞后。摩根大通先前发表报告指出,美国明年下半年陷入衰退的可能性达45%,并将今年底陷入经济衰退的机率从25%上调至35%。报告认为,劳动力需求疲软程度可能超出预期,且已出现裁员潮的早期迹象。

根据芝商所(CME Group)的FedWatch工具,市场目前预期美联储将在9月会议上降息25个基点,降息50个基点的概率约为24.5%,并有可能在11月或12月再次考虑降息。

众所周知,债券价格的变化关键在于投资者对短期利率的预期。

理论上,当利率下降时,债券价格会上涨,反之亦然。同时,债券的期限和久期越长,在同样的利率下行幅度下,其价格增值幅度就越大。因此,一旦开始降息,美国长期国债往往最先受益。

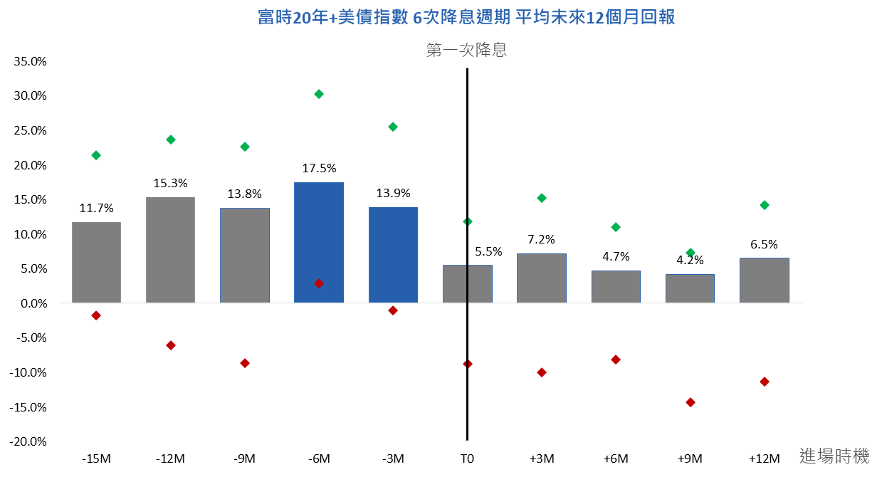

从历史经验来看,在过去30年的六次降息周期中,第一次降息前3至6个月是增加久期的黄金时机。数据显示,进场后的未来12个月平均回报率分别达到17.5%和13.9%,且回报率分布偏正1,充分证明了美国长期国债在降息环境中的显著优势。

数据来源:南方东英,富时指数公司。1990年后降息周期被纳入分析中,90年7月、95年7月、98年9月、01年1月、07年9月、19年8月作为T0时刻。

退可守–无风险资产:

在当前全球资本市场风雨飘摇的环境下,美国国债再次展现了其作为「无风险资产」的独特优势,成为投资者避险的首选。

月初,美国三大股指大幅震荡,道琼斯指数曾暴跌逾千点,引发了市场对的担忧。华尔街的「恐慌指数」——芝加哥期权交易所波动指数(VIX)甚至一度飙升至65,创下自2020年新冠疫情爆发以来的最高水平。在大市去向未明的环境下,投资者纷纷寻找避风港,而美国国债无疑是当前市场中的「定海神针」。

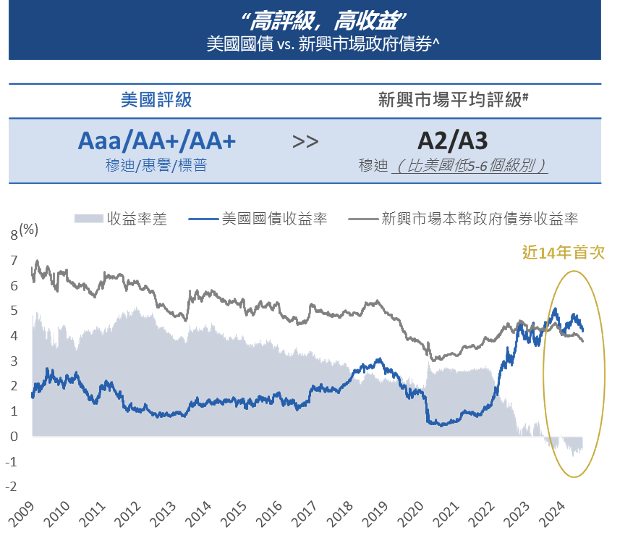

首先,美国享有全球最高的信用评级。三大评级机构穆迪、惠誉和标普分别给予美国国债Aaa、AA+和AA+的评级,比新兴市场国家的平均评级高出5至6个级别。这些顶级信用评级意味着美国违约风险极低,进一步巩固了美国国债作为安全投资的地位。

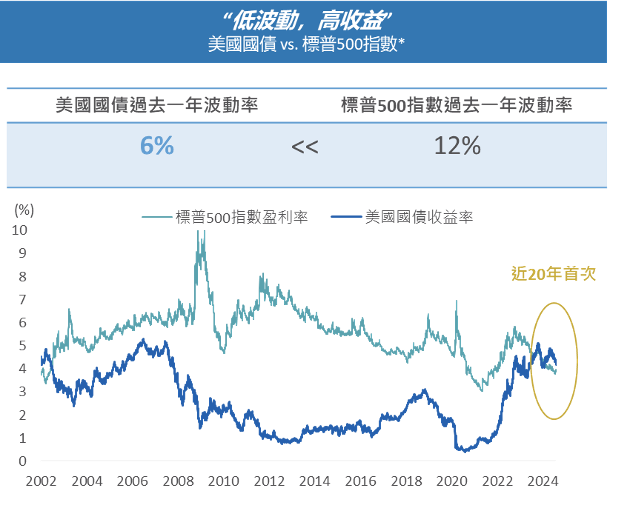

其次,美国国债的波动性相对较低。过去一年,美国国债的波动率仅为6%,仅是标普500指数波动率的一半。2这意味着投资者可以在享受稳定收益的同时,有效降低投资风险。在当前市场波动性加剧的情况下,美国国债的这一特点尤为突出。

数据源:*彭博,2002/1/2-2024/7/31. 美国国债收益率采用的是Bloomberg US Treasury Total Return Unhedged USD (彭博代码:LUATTRUU Index)的最差收益率。^彭博。2009/1/1-2023/11/30。美国国债收益率采用的是Bloomberg US Treasury Total Return Unhedged USD (彭博代码:LUATTRUU Index)的最差收益率。新兴市场本币政府债券收益率采用的是Bloomberg Emerging Markets Local Currency Index (彭博代码:EMLCTRUU Index)的最差收益率。# EMLCTRUU Index的平均指数信用评级。仅作说明用途,不应被解释为对上述司法管辖区或投资类型购买或出售的建议。

全球投资者的青睐

事实上,全球投资者对长期国债的兴趣正在重新升温。自2024年年初以来,美国长期国债基金已累计净流入约200亿美元。同时,根据SIFMA资料,2024年第一季度,基金公司持有的美国国债金额持续上升,增持国债金额年同比增长55.6%,显示出机构和个人对国债的需求大幅增加。3

此外,美国财政部在7月底的声明也进一步增强了市场对长期国债的信心。财政部表示,将连续维持季度长期债券的发行量不变,并预计未来几个季度内无需增加相关债券的发行量。

攻守兼备– 南方东英富时美国国债20年+指数ETF(03433)

随着美联储降息预期的不断升温,固定收益市场迎来了前所未有的投资良机。美国国债以其高信用评级、低波动性以及稳定的收益率,成为全球投资者在动荡市场中的避险首选。南方东英富时美国国债20年+指数ETF(03433)更是为一般散户提供了一条简便、高效的国债投资途径。

03433不仅具备长达17年的存续期,能够为投资者带来巨大的资本收益潜力,即使在美联储长期维持高利率的情况下,投资者仍可从季度股息中获得丰厚回报。目前,03433的年化股息收益率约为8%,进一步凸显其投资价值。4

在美息回落之际,南方东英富时美国国债20年+指数ETF(03433)凭借其潜在的高股息和资本利得,为投资者提供了捕捉这一黄金机会的绝佳途径。让投资者能在波动市场中乘风破浪,「债」放异彩。

1 资料来源:南方东英

2 资料来源:彭博,2002/1/2-2024/7/31

3 资料来源:Barclay, 彭博, SIFMA,南方东英,截至2024年6月17日

4 资料来源:彭博,截至2024年8月20日,过去的业绩并不代表将来的业绩表现。

撰文:南方东英资产管理公司的销售及产品策略部担任董事总经理及亚太区销售主管 王卓峰

编辑:叶丽雯

本文作者可以追加内容哦 !