指数增强ETF,融合了指数增强基金的主动管理策略与ETF交易模式,将股票ETF的优势注入指数增强基金,力争为投资者提供标的指数的Beta收益外加超额的Alpha收益的同时,加入传统ETF的高流动性与低交易成本,力争达到1+1>2的作用,为投资者提供更高效、更方便的投资工具。

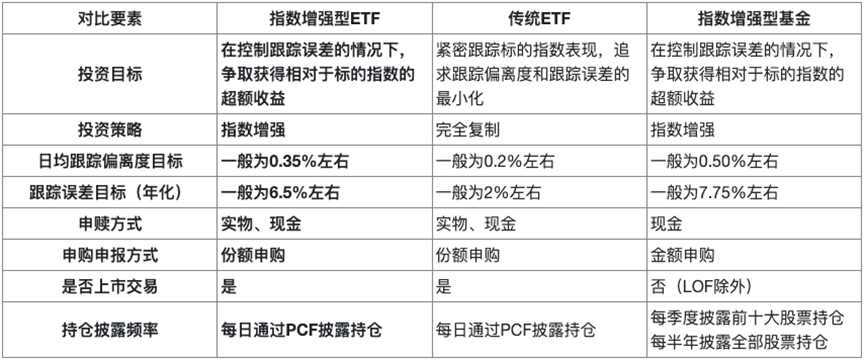

指数增强型ETF与传统ETF、指数增强型基金的区别如下表:

数据来源:上交所

我们先来聊下指数增强基金。

指数增强基金的“增”指的是在被动跟踪基准指数的基础上,加入主动管理的策略。这些策略可能包括量化分析、市场定位调整、风险管理等,旨在抓取市场中的非效率,力争在一定的偏离度和跟踪误差限制下追求相对于基准指数的超额收益。

其结合了被动跟踪和主动管理两大优势:

择时和择股:通过精确的市场分析和股票选择,力求在维持指数跟踪精度的同时实现超越基准的业绩。

参与新股申购:利用新股投资机会,为投资者增加收益来源。

多因子指数增强模型:构建以多因子为基础的指数增强模型,结合套利等绝对收益策略,力争增厚收益。

与传统的指数基金相比,指数增强ETF并不是完全被动地复制标的指数的走势,而是通过对行业配置和个股权重的主动调整,提升了产品的机动性和市场适应性,尤其在市场波动较大时,这种灵活性特别有利于把握投资机会,力争实现超越基准的回报。

指数增强ETF vs 指数增强基金

与场外指数增强基金相比,指数增强ETF具备流动性强、交易费用低等优点;与被动指数型ETF相比,指数增强ETF除了能获取标的指数的Beta收益,还能力争主动管理而产生的Alpha收益。

策略透明度:相对于场外指数增强基金,增强策略ETF实行每日披露申购赎回清单,更加透明。

交易效率:由于在交易所上市,指数增强ETF可以通过证券账户直接进行场内交易,具备日内交易优势,提高了资金使用效率。

成本效益:作为场内基金,指数增强ETF省去了多余的中间环节,有效降低了投资者的交易成本。

投资指数增强ETF时,投资者应考虑以下几点:

选择合适的指数增强ETF需要考虑多个因素,尤其是因为这类基金结合了基金经理的主动管理能力和策略,“增强”并非代表着一定可以跑赢指数。

指数选择:选择适当的指数是影响指数增强ETF表现的关键因素。追求大盘收益的投资者可以选择以沪深300、中证500等宽基指数为标的的基金;对特定行业有深入了解的投资者,则应考虑那些专注于特定行业的指数增强基金。

考虑基金公司和基金经理的背景:基金公司的专长和基金经理的经验对基金的表现至关重要。投资者应选择投研能力、风险管理水平高的基金公司,同时关注基金经理过往业绩和经验,选择主动管理能力强的基金经理。由于指数增强基金采取“被动+主动”的投资策略,所以会比一般的指数基金更考验基金经理的主动管理能力。在选择产品时,应该对基金经理和研究团队的能力圈有深入了解后再做选择。

分散化投资和组合配置策略:通过时间和资产的分散化投资,震荡市中,更建议采取定投方式或逢低买入分散投资的策略;构建多样化的投资组合,适应市场环境的变化,把握不同市值规模板块的投资机会。

理解跟踪误差:指数增强基金由于包含主动管理元素,其跟踪误差可能较高。投资者应检查基金的跟踪误差历史和基金合同中关于跟踪偏离度和年化跟踪误差的规定,确保这些参数符合自己的投资要求。

在新“国九条”等政策的积极效应引导下,资本市场的高质量发展为指数增强ETF提供了广阔的发展空间。今年4月,新“国九条”发布,聚焦强监管、强调提高上市公司质量,鼓励长期资金入市,多管齐下推动资本市场高质量发展,促进投资者长期获得感的提升。增强策略ETF为投资者提供了一个场内参与指数投资的新方式,对于投资者来说,投资指数增强基金不仅是选择一个追踪效果好的基金,更是在理解基金结构和运作方式的基础上,根据自己的风险承受能力、投资期限和目标收益来选择合适的产品。

风险提示:基金有风险,投资须谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本文作者可以追加内容哦 !