作者 | 梁丰

出品 | 奶酪投研

成立以来历经七次股权变动、四次更名的宏利基金,日前又发生总经理更迭。

这是一家挺能“折腾”的基金公司。2022年11月在股权变动后转型为外资公募,一个月后董事长和总经理双双迎来新面孔,2023年4月公司正式更名。尘埃落定后按说公司总算稳定下来,但仅过了一年多,再次因“换帅”引发关注。

宏利基金新任总经理丁闻聪为加拿大籍,也是该公司历史上首次出现的外籍高管。丁闻聪拥有全球化背景和养老金融经验,或将为公司全球资产配置及养老金融布局提供助力。

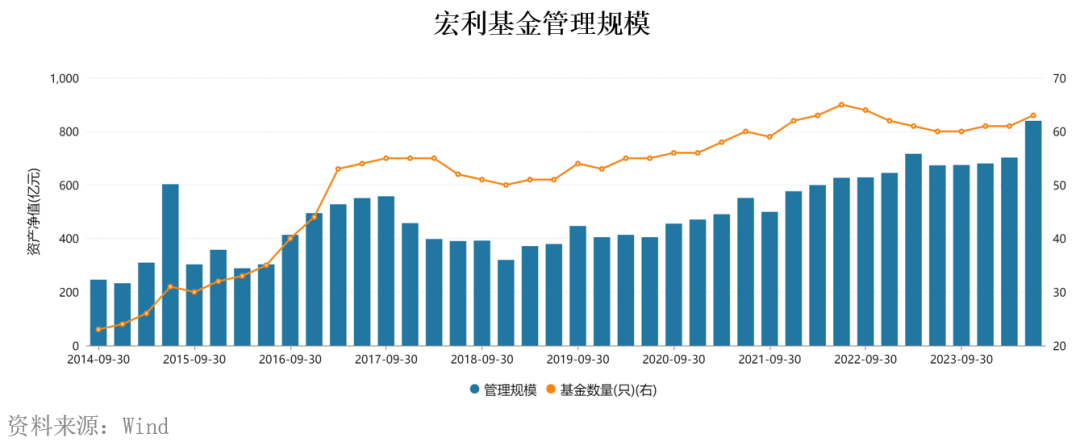

在股权和高管多次变阵的过程中,宏利基金的管理规模增长较慢,至今未能攻克千亿关口让这家22岁的老公募多少有些尴尬。

今年以来A股市场反复波动,基金管理同样遭遇不小的考验,宏利基金旗下产品业绩分化明显,迷你基金的问题也有所显现,权益投资规模如何实现突破依然待解。

外籍掌门如何破局

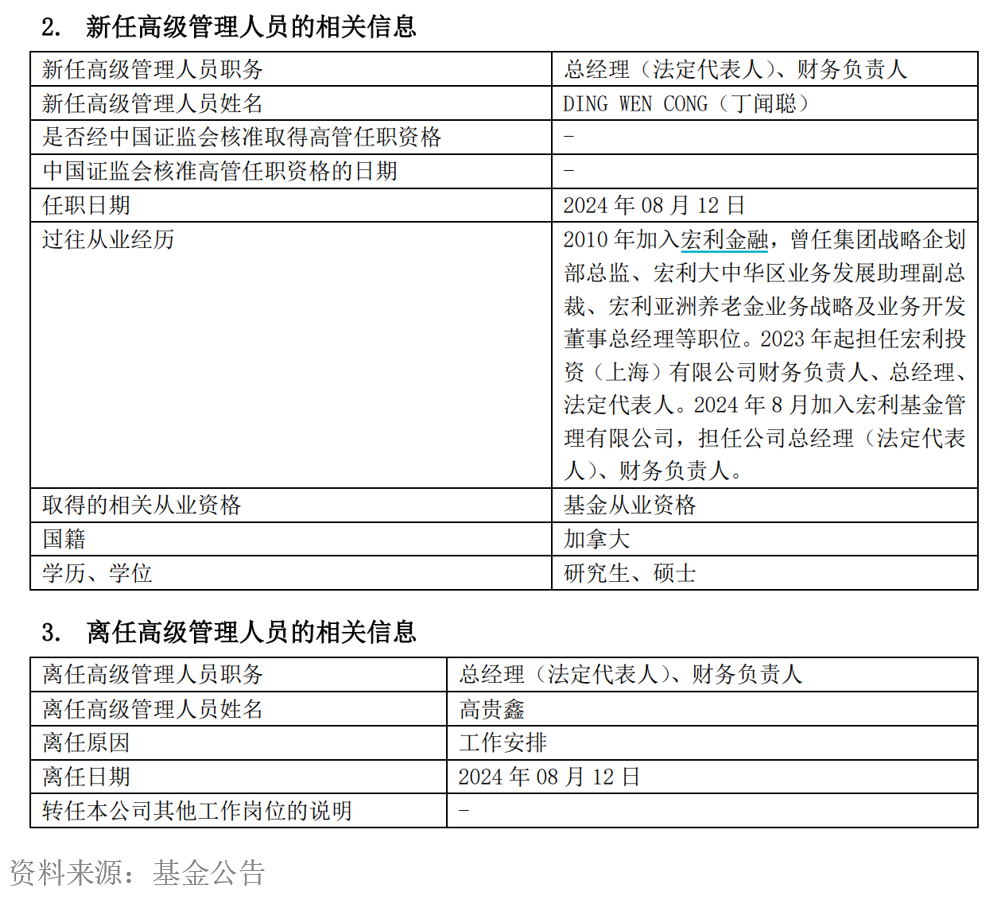

8月12日,宏利基金发布高管变更公告表示,丁闻聪升任宏利基金总经理、法定代表人和财务负责人。原宏利基金总经理高贵鑫因工作安排卸任宏利基金总经理、法定代表人及财务负责人,但仍保留首席信息官职务。

宏利基金表示,本次任命体现了宏利集团对中国市场的重视和持续投入,以及对高管团队进行战略性调整以适应市场变化和公司发展需求。自2022年11月转型为外资公募近两年来,宏利基金展现出了全球视野的格局和本土实践的务实态度,并始终坚持在国际化和本土化双向交融方面不断努力。未来,宏利基金将坚持紧密围绕“全球资产配置”“养老金融”等主题积极布局。

近两年,宏利基金经历了一连串变化。2022年11月18日,彼时的泰达宏利基金51%股权转让事宜正式获得证监会批准,加拿大金融巨擘——宏利金融集团旗下宏利投资管理收购天津泰达国际持有的泰达宏利49%股权,成为泰达宏利全资控股股东。这也意味着,泰达宏利变身为外商独资公司。

随后的12月23日,公司原董事长傅国庆因为董事会改组而离任,金旭成为新任董事长;同时,副总经理汪兰英不再代任总经理,高贵鑫被任命为公司总经理。

2023年4月20日,泰达宏利基金正式更名为宏利基金。彼时,公司方面称,作为国际领先的金融服务供应商,宏利金融集团在全球资产配置方面具有较强的优势,相信伴随着股权变更完成及公司更名落地,宏利金融所具备的全球视野、多元化、跨品种和跨市场的国际化投资优势,将进一步为宏利基金管理提供专业赋能。

从多年发展进程看,宏利基金成立以来管理规模增速不快,2022年以前长期在600亿元以下徘徊。步入2024年情况好转,二季度末规模达到839.92亿元,相比2023年底增加159亿元。

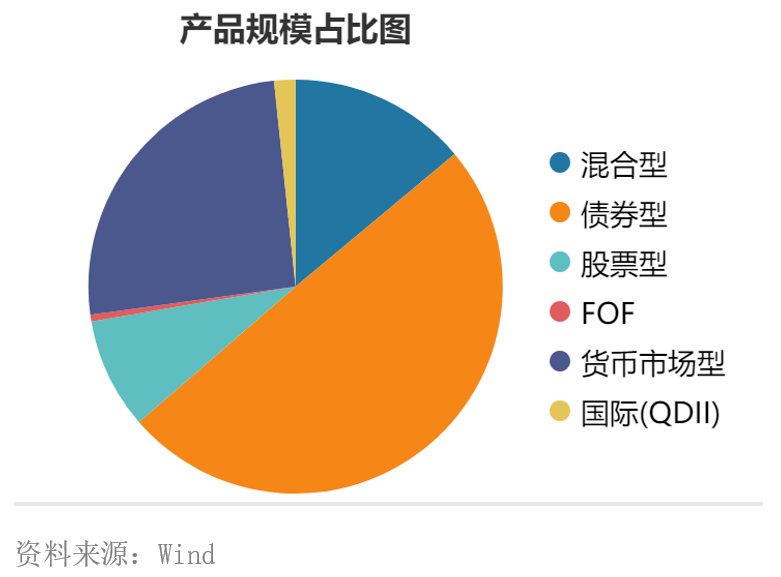

其规模增长主要得益于固收类产品的带动。今年上半年,该公司债券型基金和货币型基金规模分别增加105亿元和33亿元。

宏利基金今年已成立三只新基金,其中宏利中债绿色普惠金融优选指数首募规模达79.9亿元,对公司规模形成显著提振作用。而另两只新基金——宏利睿智成长A、宏利半导体产业A都是偏股混合型基金,首募规模分别为5.58亿元和0.1亿元。

总体来看,宏利基金的产品结构呈现出债强股弱的格局,权益类产品规模还没有明显突破。今年二季度末,债券型和货币型基金规模占比分别为49.7%和25.5%,而混合型和股票型基金规模占比分别为13.94%和8.67%,合计仅有两成多。

同时,迷你基金的处理也是公司面前的问题之一。2023年,宏利基金清盘了三只产品,包括宏利中证申万绩优策略指数增强型A、泰达宏利新思路A、泰达养老2040三年A。

今年8月8日,宏利品质生活也宣告清盘。这只大盘平衡风格的灵活配置型基金成立于2009年4月9日,成立后总回报率为-35.34%,年化回报率-2.8%,二季度末规模仅剩0.08亿元,最终经持有人大会表决通过后清算。

据Wind统计,宏利基金旗下有21只产品二季度末规模不足2亿元,属于迷你基金,其中6只规模更是低于5000万元,处在清盘边缘,包括宏利创益、宏利医药健康、宏利消费行业量化精选、宏利领先中小盘等。

成立22年管理规模不足千亿并不是一张拿得出手的成绩单。与“同级生”对比,在2002年成立的6家基金公司中,宏利基金的管理规模仅高于金鹰基金(595.91亿元),而国投瑞银、万家基金、招商基金的规模都在2500亿元之上。银河基金曾经达到千亿级别,但今年来规模下降,二季度末为952.89亿元。

部分权益产品回血

今年以来,宏利基金旗下权益类产品的业绩显著分化,这一定程度与产品定位和行业配置方向有关。

Wind显示,截至8月21日,该公司旗下28只主动权益类产品中(只含A份额),有10只年内取得正收益,18只下跌。有7只产品收益率超过10%,同类排名靠前,其中6只为王鹏管理,一只为庄腾飞管理。

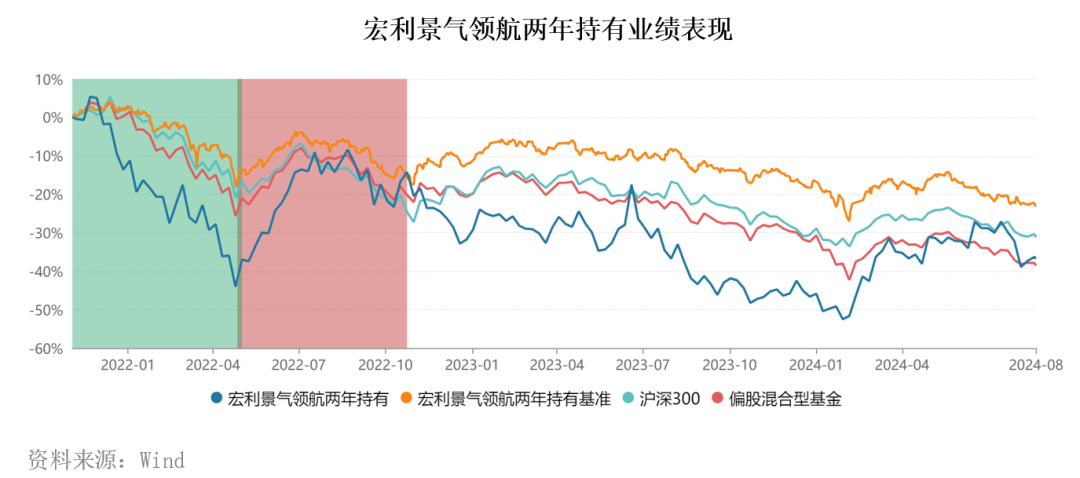

表现最好的宏利景气领航两年持有年内收益率达17.09%。该基金成立于2021年11月3日,跌幅最深时曾超过50%,今年上半年回血明显,但成立以来收益率为-36.62%,并不理想。

从产品配置来看,宏利景气领航两年重仓股各季度都有调整,主要配置于信息技术行业。今年二季度,该基金减少了有色金属、汽车、医药类个股,增加了金盘科技、沃尔核材、伊戈尔等电气设备类个股。

在二季报中,基金经理表示,“我们判断二季度乃至全年市场的投资机会在于以下几个行业:一、生成式AI行业蓬勃发展带来的算力投资机会仍然会继续,且龙头公司已经进入业绩连续超预期的阶段,投资体验或将改善;苹果入局带来端侧加速。二、国内外电网设备需求旺盛,且有望在未来很长一段时间延续。三、高质量发展阶段国内偏刚需的行业以及中长期产业出海的投资机会。四、利率下行阶段高股息的投资价值可能延续。”

上半年,王鹏管理的宏利景气领航两年、宏利景气智选18个月持有A、宏利新兴景气龙头A分列同类前三、宏利成长排名同类第一。不过,截至8月21日,上述产品的同类排名有所下滑,分别为7/2333、11/2333、13/2333、7/1381。

虽然宏利基金部分产品表现优异,但也有8只主动权益类产品跌幅在10%以上,包括宏利新能源A、宏利消费行业量化精选A、宏利改革动力A、宏利红利先锋A、宏利领先中小盘等。

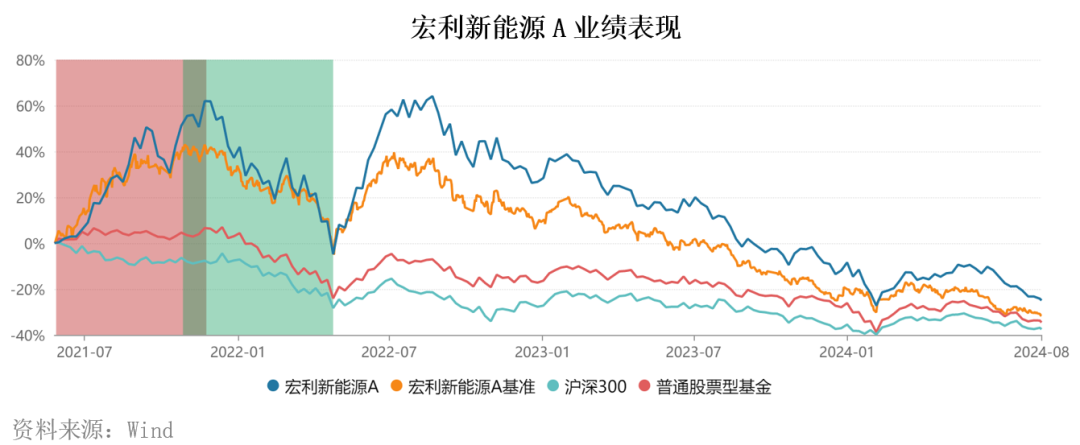

其中跌幅最深的是宏利新能源A,年内收益率为-18.07%,同类排名402/543。此产品成立于2021年5月26日,成立之初赶上新能源板块行情一路高歌猛进,但之后业绩大幅波动,截至今年8月21日总回报率为-24.98%,年化回报率-8.48%。

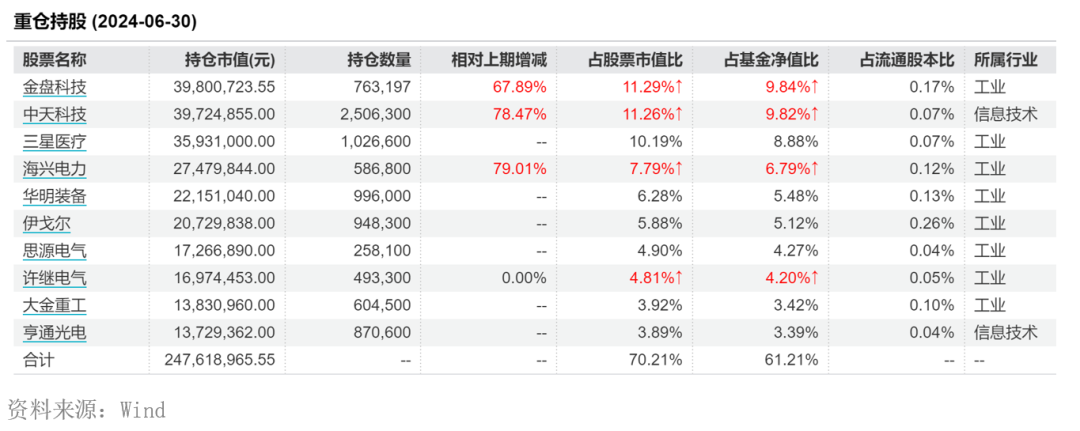

今年宏利新能源A的重仓股有明显调整,逐步减少了新能源行业个股,增加了电气设备类个股。

二季报中,基金经理表示,“二季度经济呈现‘弱复苏’态势,光伏、电动车、风电等行业核心担心点在于:一、需求的不确定性;二、竞争格局的恶化;三、对2024年业绩展望的不确定性;四、海外限制政策的不确定。而电力设备出口这个子行业目前观察到需求的确定性相对较好,竞争格局也不错。当前阶段,我们认为,作为增长继续领先的制造业,其估值已经具备很高的性价比,静待不确定性因素消除是核心关注点。”

宏利新能源A的第一重仓股金盘科技今年5月底自高点回落,下半年以来跌幅达37.93%;第二重仓股中天科技下半年以来下跌17.92%。经过调仓换股后该基金的业绩能否出现起色,还需要时间验证。

值得一提的是,不久前,宏利基金因知名基金经理“清仓式卸任”而引起市场注意。7月31日,宏利基金发布公告称,刘欣因工作安排离任6只产品的基金经理职务,包括宏利逆向策略、宏利改革动力A、宏利风险预算、宏利消费行业量化精选A、宏利中证主要消费红利A、宏利波控回报12个月持有。

刘欣是基金行业一名老将,投资经理年限近12年。2007年7月至2008年12月其就职于工银瑞信基金;2008年12月至2011年7月就职于嘉实基金;2011年7月加盟宏利基金,先后担任产品与金融工程部高级研究员、金融工程部副总经理、金融工程部总经理、投资副总监、总经理助理等职。

目前,刘欣已无在管基金,是否还会留在宏利基金成为未知数。

近期,A股市场持续在3000点下方上攻乏力,同时,费率改革又加大了公募行业降本增效的压力,这对于基金公司管理层来说无疑是艰巨考验。

此次“换帅”之后,宏利基金能否进入稳步增长期,何时能跻身“千亿俱乐部”?管理层肩上的担子依然不轻。

本文作者可以追加内容哦 !