8月20日,国内最大的独立数字支付解决方案提供商连连数字发布了公司2024年上半年的财报,展现出了强劲的财务表现和增长潜力。让我们一起看看公司的业绩情况。

收入继续高增长,实现调整后的净盈利

整体来看,连连数字在2024年上半年表现出了持续的高增长和不断改善的盈利能力。在收入端,2024H1实现收入6.17亿元,同比增长40.1%,增速依然保持较快,其中,公司的数字支付业务TPV达到1.57万亿元,同比更是大增120.1%。作为国内最大的独立数字支付解决方案提供商,连连数字将持续受益于跨境贸易扩张带来的全球支付规模的增长,从而保持连续的高增长。这一点在上半年的收入增长中进一步得到验证。

从收入结构上看,2024H1,数字支付服务收入为5.42亿元,同比增长41.4%,数字支付服务收入占总收入的87.8%,其中国际支付贡献的收入为3.72亿元,占数字支付收入的比例达到68.7%,国际支付具有更高的毛利率,达到72.6%,能够带动公司整体毛利率的提升。另一方面,增值服务收入为0.67亿元,同比增长41.2%,增值服务占总收入的10.8%。公司的增值服务包括商业服务及技术服务,是在数字支付服务的基础上,为满足用户多样化需求而提供的,能够为客户提供更全面、更个性化的解决方案。增值服务收入高速增长是公司一体化数字平台建设下的必然趋势,也有助于公司规模的加速增长。

在毛利端,2024H1,连连数字实现毛利3.25亿元,同比增长20.3%,毛利率为52.6%,同比有所下降,主要是由于收入组合的变化,低毛利的国内支付收入贡献增加,不过从绝对值来看,公司的毛利率仍然处于较高水平,保持了较高的盈利能力。而且国际支付业务具有更高的毛利率,随着公司海外业务持续扩张,公司整体的毛利率预计将基本保持稳定。

在费用端,为保持规模持续扩张,公司的销售费用为1.09亿元,同比增长28.2%,其增长幅度低于收入增幅,说明规模效应下,销售费用的利用效率有所提升。公司的研发费用为1.47亿元,同比增长23.5%,持续保持公司在技术领域的领先地位。公司的管理费用为2.90亿元,同比增加88.8%,增幅较大,但主要跟股份薪酬开支和上市开支有关,而新战略举措贡献了34.3%的增幅。

最终,在利润端,公司实现净亏损3.50亿元,同比收窄8.5%,EBITDA为-3.24亿元,同比收窄10.3%,调整后的EBITDA为-1.88亿元,同比大幅收窄39.9%。在调整了股份薪酬开支、费用化的上市开支后,调整后的净亏损为2.15亿元,而如果再将连通相关的亏损2.02亿元及与上市有关的其他支出剔除,连连数字的日常经营业务将会实现0.17亿元的净利润。由于调整的项目并不影响公司的实际运营,这一指标也具有一定的合理性,也说明了连连数字商业模式进入可持续增长阶段。

扩大全球牌照布局,不断完善一体化数字平台

截至2024年6月30日,公司的全球牌照布局包括65项支付牌照及相关资质,全球支付网络覆盖超过100个国家及地区并支持使用超过130种货币进行交易。连连数字在上市后继续扩大支付体系。

5月份,连连数字获得卢森堡金融业监管委员会颁发的EMI(Electronic Money Instituion,即电子货币机构)牌照,可面向几乎整个欧洲市场开展更多类型的支付活动,这是公司在深耕欧洲市场、推进全球化战略的过程中取得的又一个实质性突破,有助于进一步扩大欧洲市场份额。EMI牌照相当于是PI牌照的升级,且更加稀缺,在跨境支付上更具优势。获得EMI牌照的企业可以面向整个欧洲市场开展更多类型的业务活动,包括资金存储和出金服务,以及联合行业优质生态伙伴,开展电子钱包、汇兑等更广泛的类似商业银行的完整跨境金融服务。连连数字在获得EMI牌照后,将会吸引到更多的跨境交易的企业伙伴,从而扩大欧洲市场的市场份额。

3月份,连连数字对旗下跨境航旅品牌进行全新升级,为航旅企业带来全新的航旅支付解决方案,7月份,连连数字的全球航旅支付解决方案亮相深圳国际旅游产业博览会,其全球航旅支付解决方案全面覆盖了覆盖了出境游、入境游和境外游三大场景,适用于机票代理商、酒店代理商、出境社、入境社、租车公司、批发商、在线旅游提供商(OTA平台)、商旅服务商(TMC)等多种旅游产业链相关企业,并且支持最快实时到账,纯线上操作仅需两步即可完成付款,大大提高了支付效率。此外,它还实现7×24小时多币种实时汇兑,全程0汇损,以及VCC卡OTA全场景支付,0门槛返佣,助力航旅企业高效低成本解决支付难题。

凭借全球牌照的持续扩张,连连数字正在不断完善自身的一体化数字平台。目前,连连数字通过全球牌照布局、专有技术平台以及广泛的合作方网络,构建了一个一体化数字平台,为客户提供综合的数字支付解决方案。该平台内置了稳定、安全、灵活的系统,覆盖了支付与资金转账、全球资金分发、智能外汇处理、智能风险管理等功能,能够满足商户及企业的核心需求。凭借一体化数字平台,连连数字建立了强大的支付壁垒,持续提升自己的竞争优势,提高市场份额。

行业空间大,布局新兴市场带动更快增长

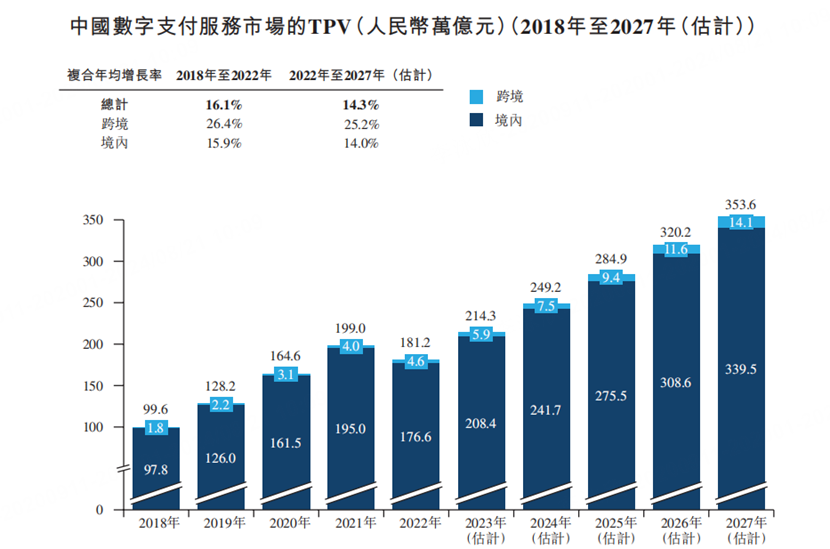

数字贸易作为推动全球经济一体化的关键力量,正重塑着全球产业链、供应链和价值链。据海关总署统计,2023年跨境电商增速高达15.6%,远超货物贸易的0.4%增长率。随着全球贸易的扩大和跨境电商的快速增长,预计到2027年中国数字支付市场的TPV将达到353.6万亿元,CAGR达到14.3%,其中跨境支付将保持年复合25.2%的增长。作为中国跨境电商的重要支撑,连连数字作为行业领导者,有望持续抢占市场份额,实现长期增长。

除了在欧美发达市场以外,越来越多的中国制造业公司走向新兴市场国家,也促使公司向新兴市场开拓,也将会成为公司新的增长点。在新兴市场,连连数字专注于支持两类主要的出海企业群体。一类是面向当地市场消费者的企业,而另一类则是中国制造业及其相关上下游供应链中的出海企业。随着全球生产网络的重构,这些出海的制造业企业正面临日益增长的跨境和本土支付需求。

为了更好地服务这些企业,连连国际不仅在新兴市场取得了合法运营的牌照,还构建了一支规模可观的本地化服务团队。这支团队凭借深入的市场洞察和专业的服务能力,为出海企业提供定制化的支付解决方案,助力它们在复杂的国际商业环境中稳健前行。通过这样的本土化战略,连连国际正成为越来越多中国企业走向国际市场、实现全球布局的可靠伙伴。

在服务跨境支付中,合规保障将会是连连数字的“护身符”。鉴于国际支付的复杂性,支付公司必须深入理解并熟悉海外市场的合规性要求和法律框架,这也是公司在全球支付领域中构建竞争优势的关键。连连数字长期以来秉承合规先行的原则,在应对全球贸易错综复杂的法律和监管环境过程中,已经积累了丰富经验、专业知识及能力,并将其固化在一体化平台中,从而达到高水平的合规要求,获得客户的信任。

投行看好,估值存在提升空间

连连数字的发展前景也得到了知名投行的认可,德银和摩根大通均对连连数字发布了看好的研究报告。

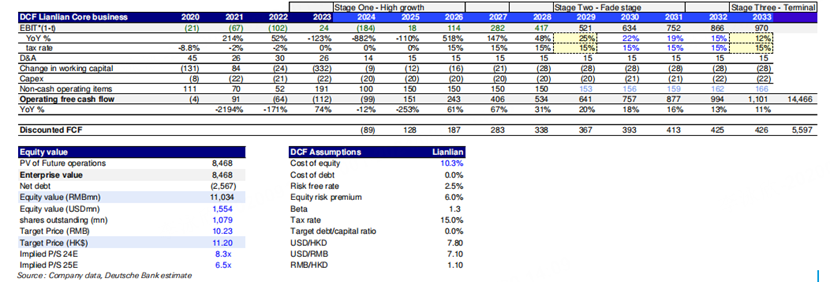

根据德银的研报,连连数字凭借一站式综合解决方案平台、广泛的全球业务合作伙伴、全球牌照布局和监管合规框架以及为复杂的全球商业交易设计的专有技术平台能够抓住跨境支付的行业机遇,实现持续的高增长。德银预计连数字的总支付额(TPV)在2023年到2026年的期间将以22%的复合年增长率增长,按照三阶段DCF模型,德银对连连数字的估值是110亿元人民币,对应目标价为11.20港元,相对当前股价有16%的上涨潜力。

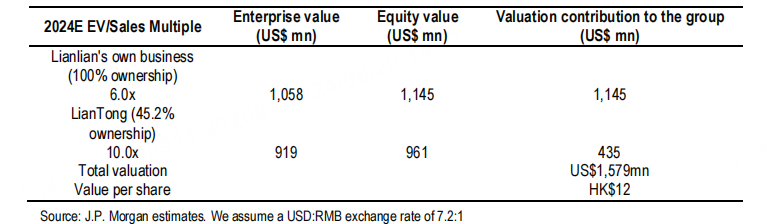

摩根大通则是给出了“增持”评级,将目标价定在了12港元。摩根大通同样认为连连数字将从中国快速增长的跨境电子商务市场中受益,并且预测公司在2023至2025年间将实现22%的收入复合年增长率。摩根大通还认为,连连数字是美国运通在中国的战略合作伙伴,公司在2017年与美国运通成立了合资企业(连通)。这是中国首家获得银行卡清算许可的中外合资企业。连连数字将从其在尚待开发的高端信用卡市场的参与中获益,从而带来额外增长。摩根大通采用了相对估值法分别对连连数字的核心业务和连通进行估值,其合计估值为16亿美元,对应2024年的目标价为12港币。

此次财报也能够验证投行们对连连数字增长的预测,并支持公司获得更高的估值。随着连连数字继续扩大全球业务布局并深化一体化数字平台,公司有望实现持续的高增长,并为投资者带来可观的回报。长期来看,连连数字可以作为投资者们进行价值投资的优选标的之一。

$连连数字(HK|02598)$

本文作者可以追加内容哦 !