近些年以来,以碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)为代表的第三代半导体材料凭借耐高压、低功耗、高频等显著优势在不同的领域逐渐得到更多的关注,其中氮化镓(GaN)凭借其优秀的物理性能和广泛的下游应用,逐渐成为半导体功率器件的一颗新星。

ENTER TITLE

第三代半导体——氮化镓

若仔细回想,绝大部分人首次了解氮化镓,应该都是来自电子设备的快充器件,在氮化镓的加持下,搭载氮化镓器件的充电器件均实现了体积缩减一半,但充电效率提高一倍的能力。这就使得电子设备在拥有更轻薄的机身的同时,拥有更快的充能效率。

那么氮化镓为什么能够拥有这种能力?这都得从其物理特性说起。

首先,第三代半导体是指禁带宽度Eg大于2eV的半导体材料,而氮化镓作为一种无机化合物,化学式为GaN,由氮和镓组成,其具有宽禁带宽度(3.4eV),属于直接带隙半导体。

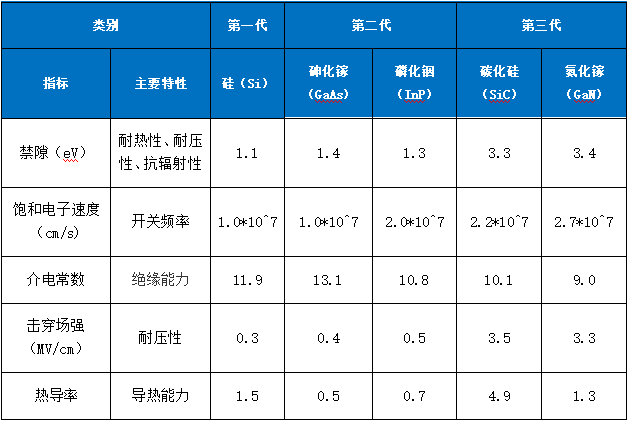

表1:第一代至第三代半导体物理指标

资料来源:公开资料收集、英诺赛科招股书

相较于目前广泛应用的第一代半导体,氮化镓具有宽带隙、电子迁移率高、开关频率高、导通电阻低、耐高压、耐高温等综合优势。更宽的带隙使氮化镓能够在更高的电压下工作,而更高的电子迁移率提高了电流驱动能力和响应速度,显著减少了热散失并提高了功率效率。因此在下游应用方面,氮化镓具有广阔的发展前景,可以满足消费电子、电动汽车、可再生能源以及工业应用及数据中心领域日益增长的高频大功率需求。

氮化镓功率半导体产业链

氮化镓功率半导体产业链各环节可简单概括为:氮化镓衬底→氮化镓外延→器件设计和制造→集成电路→氮化镓模组。

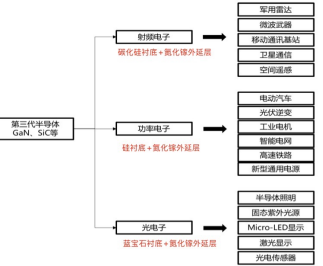

氮化镓功率半导体行业主要的上游供应商包括设备供应商及原材料供应商,其中原料主要涉及氮化镓衬底,可分为蓝宝石、硅、碳化硅、氮化镓自支撑衬底四种材料,其中碳化硅衬底与氮化镓器件匹配度高,性能好,且成本相对较低,因此受到广泛应用。氮化镓还可根据衬底材料的不同,实现在不同领域的广泛应用。

图3:氮化镓与不同衬底材料的应用领域分布

资料来源:TrendForce、华安证券研究所

中游的氮化镓功率半导体厂商负责氮化镓功率半导体的设计、制造、封装和测试等,其主要制造的产品为氮化镓外延片。氮化镓外延片是指氮化镓衬底上生长了一层与衬底晶相同的单晶薄膜的氮化镓片,几乎所有氮化镓功率器件的制备都是基于高质量的氮化镓外延片,所以外延层的制作是宽禁带半导体产业重要的一环。氮化镓中游厂商的主要经营模式分为设计制造一体(IDM模式)、设计(Fabless模式)和代工厂(Foundry模式)。由于氮化镓芯片性能与材料、结构设计和制造工艺之间的关联性较强,因此IDM模式占比最大,为80%。

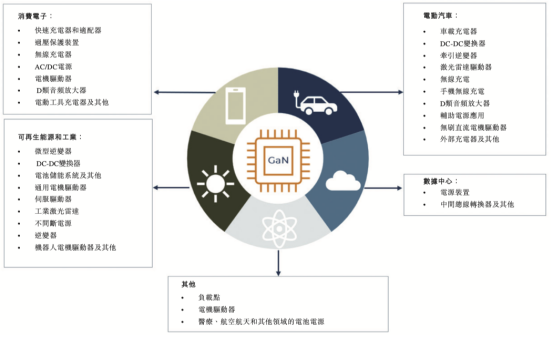

图4:氮化镓功率半导体下游应用

资料来源:弗若斯特沙利文、英诺赛科招股书

在下游,氮化镓功率半导体适用于应用场景广泛的各种功率器件,包括消费电子、电动汽车、数据中心、光伏及储能。

行业规模及发展预期

根据英诺赛科招股书数据显示,全球氮化镓功率半导体2023年市场规模为17.6亿人民币, 在功率半导体市场中的渗透率仅为0.5%, 占当年全球功率半导体分立器件市场规模比例为1.4%。这主要是由于氮化镓目前技术尚未完全成熟,同时行业内产能还未铺开,未能通过规模效应实现制造成本下降,且下游应用还处于导入期,因此市场规模和渗透率相对较低。

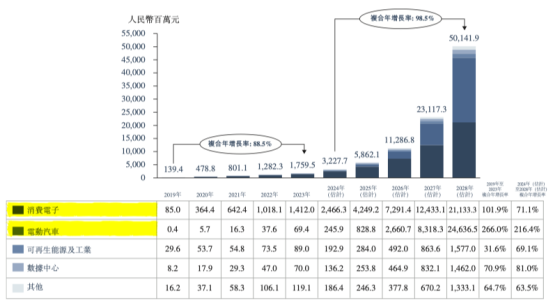

图5:2019年至2028年(预测)全球氮化镓功率半导体市场规模

资料来源:弗若斯特沙利文、英诺赛科招股书

但随着氮化镓技术的成熟以及下游应用得到逐步释放,氮化镓器件被广泛采纳于智能设备快充、车规级充电应用和数据中心等多种应用场景,市场普遍认为2023年是氮化镓行业呈指数增长的元年。预计到2028年全球氮化镓功率半导体的市场规模达501.4亿人民币,复合年增长率为98.5%,占全球功率半导体市场的比例将提升至10.1%。而消费电子和电动汽车预计将成为该时期内的两个最大应用领域。

全球氮化镓功率半导体竞争格局

氮化镓作为第三代半导体新兴材料仍还处于发展初期,一方面由于技术壁垒较高,另一方面竞争持续加剧,2023年全球前5大氮化镓功率半导体公司占据了全球92.8%的市场份额,分别为英诺赛科(Innoscience)、纳微半导体(Navitas Semiconductor)、Wolfspeed(科锐旗下功率与射频部门)、宜普(EPC)和英飞凌(Infineon)。

其中英诺赛科凭借全球最大的氮化镓功率半导体生产基地和量产8英英寸硅基氮化镓晶圆,于2023年实现了累计约5亿颗出货量,及5.93亿的氮化镓功率半导体收益,并占据了全球该市场33.7%的市场份额。

图6:2023年按收益统计的全球5大氮化镓管理半导体公司

资料来源:弗若斯特沙利文、英诺赛科招股书

但随着氮化镓下游应用场景的逐渐拓宽和技术的不断完善,氮化镓领域的潜力也越来越被企业认可。2023年2月2日,著名的射频器件公司MACOM以接近3亿元人民币的金额收购了氮化镓企业OMMIC SAS,而全球领先的半导体公司英飞凌科技于2023年10月25日宣布完成对加拿大GaN Systems(氮化镓系统公司)的收购,此外,日本半导体大厂瑞萨电子也于2024年6月20日完成了对氮化镓功率半导体供应商Transphorm的收购。随着头部企业的不断加码,氮化镓行业的竞争还将进一步加剧。

中国企业领衔氮化镓半导体

虽然氮化镓技术尚未发展成熟且行业目前尚处于发展初期,市场竞争总体呈现分散状态,尚未形成稳定的竞争格局,但国内氮化镓领域内涌现出了许多勇于突破和创新的企业。

行业主要玩家可分三类:一类是以生产氮化镓芯片为主营业务的技术创新型企业,例如华润微电子、英诺赛科、三安光电等;一类是氮化镓技术领军企业,早期布局氮化镓,企业生产规模较大,已经实现氮化镓的量产,代表企业有英诺赛科、中镓半导体、苏州晶湛等;还有一类企业目前无明显竞争优势,在提高产量以及提升研发能力方面发展空间较大,例如聚能晶源、江苏能华、苏州能讯等。

2022年中国氮化镓厂商中,英诺赛科可生产8英寸氮化镓,氮化镓产能达到10,000片/月,综合实力较为突出。苏州晶湛作为氮化镓行业中知名企业之一,已在2021年发布12英寸硅基电力电子氮化镓外延片,在氮化镓 技术方面有较为明显优势,赢得了业内广泛关注。海威华芯作为具有代表性的氮化镓代工企业之一,目前可生产 6英寸氮化镓,产能为8,000片/月,在生产制造方面颇具竞争力。华润微电子、苏州能讯、三安光电在氮化镓产 能方面能力相对较弱,但三安光电研发能力强,华润微电子生产出的氮化镓尺寸较大,性能较强,苏州能讯各方面发展较为均衡但氮化镓尺寸相对较小,仅为4英寸。

中国氮化镓行业虽然目前集中度较为分散,但已经呈现出竞争格局日益激烈的趋势。氮化镓作为第三代半导体材料,其性能与结构设计、制造工艺之间关联性强。因此,中国氮化镓行业形成了中游企业不断向上游拓展,或上游企业向中、下游延伸的趋势。各企业氮化镓产业链不断完善,力图完成从衬底到外延到功率器件、射频器件、光电器件的全覆盖。目前三安光电、英诺赛科已实现了氮化镓产业链的全覆盖,其余厂家例如苏州能讯、华润微电子也开始向上游拓展。

近日,全球最大的氮化镓芯片制造企业英诺赛科已开始筹备在港股上市,业界对于氮化镓的认可与重视不置可否,随着科技的不断进步和人们对高性能电子器件需求的不断增加,氮化镓的市场前景越来越广阔。

但是,氮化镓的发展也面临着一些挑战。比如,目前氮化镓器件的成本仍相对较高,这一定程度上限制了氮化镓的应用范围。另外,氮化镓的制造技术还不够成熟,目前还处于6英寸向8英寸过渡阶段,还存在进一步优化和改进的空间。

氮化镓未来无疑将成为促进半导体行业发展的关键力量,并实现对AI、电动汽车等领域赋能。但未来有多远,仍有待观望。

本文作者可以追加内容哦 !