公司主营:主要从事新能源汽车高压电源系统研发、生产和销售。

优点:

1、团队较好。

2023年末,公司研发团队共613人,占员工总数的比例达43.60%。其中,硕博人数超200人,985 和211院校毕业的研发人员占比超20%。公司的研发团队骨干成员主要来自浙江大学、哈尔滨工业大学、吉林大学等知名高等院校,多位成员在汽车行业和电力电子行业的工作年限达 10 年以上。

2、下游客户部分项目的独家供应商。

公司多年来开拓了广汽集团、长城汽车、蔚来汽车、小鹏汽车、小米汽车等优质下游客户。目前公司是广汽埃安系列全部车型,蔚来 ES6、ES8等5款车型相关产品的独家供应商。同时公司取得了小米汽车项目定点,相关项目已于今年进入量产阶段,公司也是为独家供应商。

3、研发投入较大。

报告期内,公司研发费用金额分别为 5431万元、11326万元和21120万元,复合增长率达到 97.20%。研发费用率分别为5.63%、6.86%、11.51%,持续上升,显示公司研发投入较大。

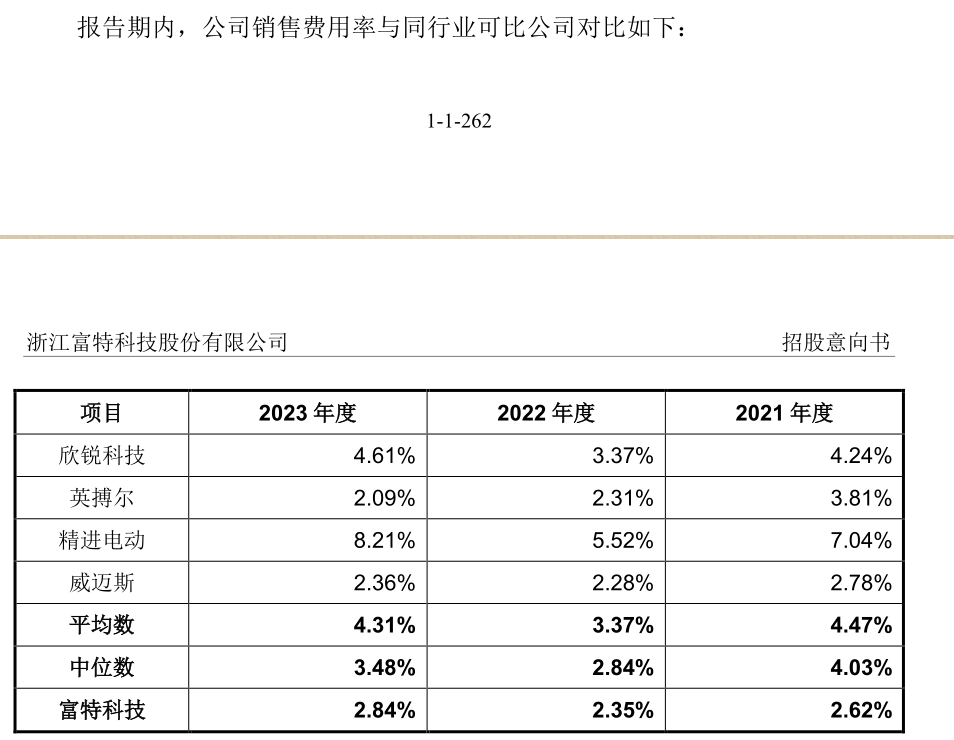

4、销售费用率较低。

由于公司的客户较为优质且长期合作,因此销售费用率较低,且低于同行业可比上市公司。报告期内,公司销售费用率分别为2.62%、2.35%、2.84%。

5、周转率较高。

公司主要客户资信状况良好,应收账款回款稳定,存货规模得到有效控制。报告期内,公司应收账款周转率分别为3.41、4.19、4.7,存货周转率分别为5.13、5.22、4.1,均好于同行业可比上市公司。

缺点:

1、重要客户均为关联方。

公司虽然拥有较多优质客户,但仔细观察后发现,均是公司的关联方。公司第一大客户广汽集团的子公司广祺中庸持有公司2.05%的股份,第二大客户蔚来汽车关联方长江蔚来产业基金持有公司 14.20%的股份,还有公司最期待的客户小米汽车关联方小米长江产业基金持有公司 4.58%股份。

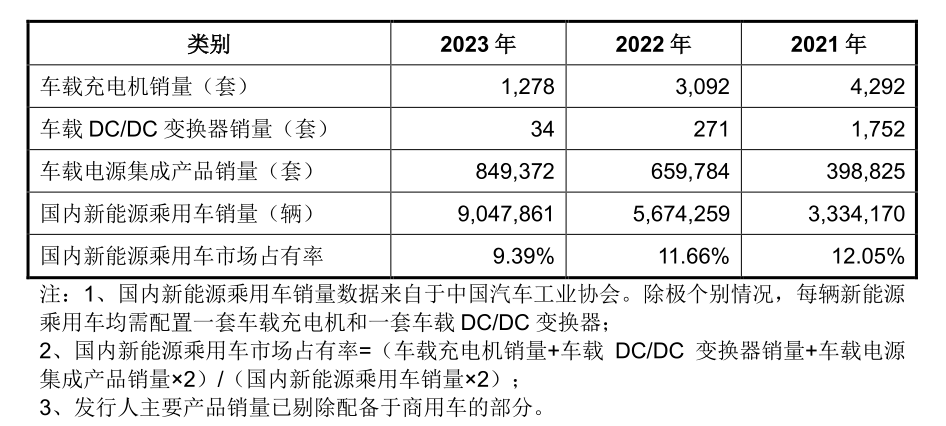

2、营收增速和市占率下滑。

公司2022年、2023年营业收入增长率分别为71.13%、11.20%,同时预计2024年增长率进一步下滑至1.67%。报告期内,公司在国内新能源乘用车市场占有率分别为12.05%、11.66%、9.39%。营收增速的急剧下滑和市占率的持续下滑,显示行业竞争激烈,公司没有竞争优势。

3、短期债务偿还风险。

报告期内各期末,公司流动比率分别为 1.26 倍、1.27 倍和 1.27 倍,速动比率分别为 1.02 倍、0.99 倍和 0.96 倍,资产负债率分别为 70.82%、70.38%和 64.81%。公司流动比率、速动比率较同行业上市公司的平均水平偏低,且资产负债率较高。若公司及主要客户经营出现波动,特别是公司资金回笼出现短期困难时,可能产生一定的短期债务偿还风险。

4、存在累计未弥补亏损。

公司成立于2011年,但十多年之后的2023年末,公司未分配利润为-1,784.55 万元,存在累计未弥补亏损,显示公司的商业模式亏损风险性较大。

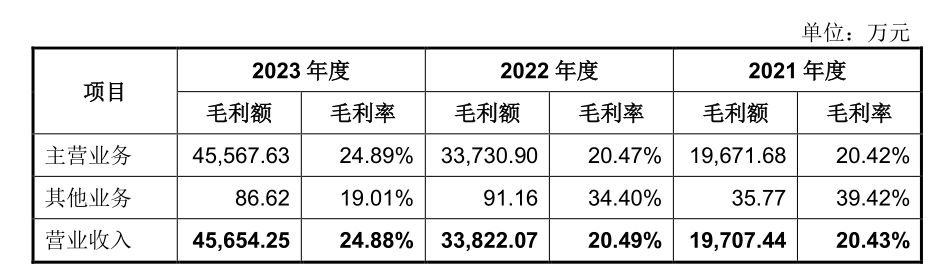

5、毛利率、净利率低。

报告期内,公司毛利率分别为20.43%、20.49%、24.88%,净利率分别为5.98%、5.26%、5.26%,显示公司产品竞争力不足,盈利能力较弱。

6、下游市场变数增多。

根据乘联会公布的市场分析报告显示,2024年7月份国内新能源汽车零售市场渗透率已经达到51.1%,显示新能源车在国内的高速发展期已过,增速将下滑。同时,还有较大增长空间的海外市场,由于美国、欧盟等国家都开始对中国电动车加征关税,因此,下游新能源车国内外市场变数增多。

总结:

该公司团队较好,拥有较多优质客户,研发投入大,销售费用率低。但公司的主要客户均为关联方,营收增速和市占率下滑,毛利率、净利率较低,且下游新能源车的国内外市场变数增多。

因此,该公司不在笔者的价值投资范围之内。

【特别声明:以上观点仅供参考,据此操作风险自担,投资有风险,入市需谨慎。】 $富特科技(SZ301607)$

本文作者可以追加内容哦 !

![握手 [握手]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot54.png)