作者:Saint Paul

来源:他山之石观投资

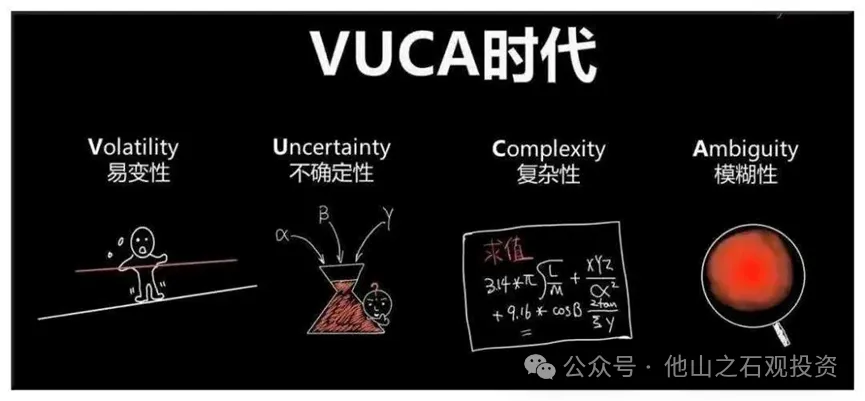

1987年,美国陆军战争学院于引入了一个概念:VUCA,用来描述冷战结束后出现的更复杂的多边世界。 VUCA是Volatility(易变性),Uncertainty(不确定性),Complexity(复杂性),Ambiguity(模糊性)的缩写结合。  很快,这个概念就被引入了商业世界,旨在让人们对管理风险、做出决策、加速变革和规划未来所需的关键新技能保持警醒。 同样,资本市场的复杂性,也非常适合用VUCA这个概念来描述。市场存在大量的波动性、不确定性、复杂性和模糊性。 在这个市场中,很多人喜欢“效率优先“,简单明了,希望快速得到答案。尤其是投资中的逻辑思维能力,就是在构建一个论点。A为真,因此B应为真,所以C是答案。 在一个严格的逻辑世界里,这样做很有效。但股市是由大量的市场参与者组成,不是完全理性的,而且有很多的未知因素。 这就是市场的VUCA特点。人可能需要在不知道答案的情况下并保持开放的心态,进行思考。比如说:这么想有意义吗? 这些问题,由于没有答案,很多人会讨厌这种想法。而在这样的环境下,投资者需要深入、组织良好的思维过程,而不仅仅是依赖传统的专业知识和过去的经验。有一种有效的思维方式,是“批判性思维”。 批判性思维 有一种思维过程,叫“批判性思维”。它定义为对问题进行客观分析和评估,以形成判断或行动方案。这种想法很多人明白,但是,很少有人能够做到真正的批判性思考者。 这种思维方式的一个支柱,是保持开放的心态。 批判性思维的基础是提出问题。例如,Symons Capital的首席投资官科林西蒙斯会不断提出问题: 我的假设正确吗?还会发生什么?重新评估是件好事。是否发生了改变概率的事情?假设市场下跌上涨,而你认为它应该上涨,那么为什么会有这些区别?交易的另一方在想什么?考虑的因素有意义吗?它能继续下去吗? 这些思考,并不是想证明自己是对的;而是试图找到正确的答案。这是很重要的区别。如果有人说自己错了,不要介意。看看他们的观点,是否有可取之处。 从某种程度说,这也是风险管理过程。例如,一家公司如果产生变化,基本的变化是收入、利润率、资产周转率和资本成本等数字的变化。从批判性思维的角度考虑,如果期望在基本面上有所改善,它必须来上述自其中一个或多个地方。批判性思维用在风险管理上还包括:假设中的哪个因素最有可能破裂,这会造成多大的伤害?这是一个迭代,不断自我进化过程。对自己的假设进行审查和持续的挑战会非常有用。 保持健康的怀疑态度非常重要。例如,虽然太阳能将成为未来能源的核心来源之一,但在投资之前,保持一定的怀疑态度,了解太阳能行业的产业结构,产业动态、公司优劣势,并进行尽职调查很重要。 乐观对投资者而言是一件好事。但重要的是,通过批判性思维保持一定的怀疑态度,因为这会推动自己继续深入研究,从而做出更明智的决策。 而且,人是感性的动物。在投资分析和决策中,思维过程和行为经常受到感性的干扰。人在决策和逻辑分析过程中,也会受到各种偏见和逻辑悖论的影响。而批判性思维,则是尽量克服感性部分很好的方式。 有足够的耐心,是“批判性思维“在投资中的另一个支柱。 在互联网、快生活节奏的时代,人们希望能够快速获得答案,抓住最新趋势。 但是投资不是“激情消费“,从长远来看,仓促做出决定更可能造出伤害。例如,同样的时间,深入研究一家公司并作出审慎的决定,比挑选几只从网络或者朋友介绍来的公司,风险要小得多。多看少动是很多投资大师的普遍特点。 锻炼耐心,你提高自己持股的获胜几率,并从它们的长期成功中获益。这就像吃饭,“细嚼慢咽”,而不是“狼吞虎咽”,更有利于食物的消化。同样,投资者更好的对信息进行有效性识别、掰碎分析,可以拥有更有建设性的视角。 下面,我们总结了如何可以帮助自己利用“批判性思维“在投资中处理信息。 如何利用批判性思维处理信息 1. 评估信息来源的可信度 在进行批判性思维时,评估用于指导投资决策的信息来源的可信度非常重要。可信度包括评估来源的可信度、专业知识和客观性,以及信息的准确性、及时性和完整性。要评估消息来源的可信度,请考虑信息员是谁,以及他们有什么资质、信用和利益关系。信息是如何呈现的,以及它是否提供了支持证据或引用。同样,需要了解信息何时发布或更新,以及它是否是最新的、相关的,是否与其他来源一致。 2. 评估信息的相关性 批判性思维的第二步,是评估用于指导投资决策的信息的相关性。相关性是指信息对特定投资目标、背景和条件的适用性、有用性和影响的重要性。为了评估信息的相关性,需要考虑以下问题:信息的目的及与自己目标的关系、信息传播范围及对于投资决策影响的重要程度、有用内容细节和见解的深度和质量,以及在考虑不同观点时的视角。这将帮助投资者做出明智的投资决策。 3. 评估信息的有效性 第三步,需要评估用于指导投资决策的信息的有效性。有效性包括信息的合理性、逻辑性和连贯性,以及证据、事实和数据的支持程度。评估信息的有效性,需要问自己一些问题,如:信息的结构和合理性如何?它是否得到可靠来源的支持?它是否使用适当的方法来收集和分析数据?是否按照相关标准进行评估?这些问题可以帮助识别信息中的错误、矛盾或不一致,并且找到其中可能的不确定性或偏差。 4. 如何识别和避免认知偏差 要认识到,并且尽量避免影响投资决策的认知偏差。认知偏差可能是由启发式、情绪、偏好或社会影响引起的。这方面的问题,已经有很多讨论。例如,确认偏差,寻求和记忆证实现有信念的信息的倾向;锚定偏差,过于依赖自己获得的第一条信息的倾向;框架偏见,受信息呈现方式影响的倾向;损失厌恶,倾向于避免损失而不是获得收益。 5. 如何识别和避免逻辑谬误 最后,是识别和避免可能影响你投资决策的逻辑谬误。逻辑谬误是推理中的缺陷或错误,可能使观点无效或薄弱。这是由于逻辑错误、证据不足或无关信息造成的。例如,有投资者喜欢相信权威,利用权威人物或专家的意见作为认知的基础,而不考虑信息的可信度。例如,经济学家对于某一个行业或细分领域的判断,会产生很大的社会影响力。但是在帮助投资方面,所起到的作用依然在宏观要素方面。 End

很快,这个概念就被引入了商业世界,旨在让人们对管理风险、做出决策、加速变革和规划未来所需的关键新技能保持警醒。 同样,资本市场的复杂性,也非常适合用VUCA这个概念来描述。市场存在大量的波动性、不确定性、复杂性和模糊性。 在这个市场中,很多人喜欢“效率优先“,简单明了,希望快速得到答案。尤其是投资中的逻辑思维能力,就是在构建一个论点。A为真,因此B应为真,所以C是答案。 在一个严格的逻辑世界里,这样做很有效。但股市是由大量的市场参与者组成,不是完全理性的,而且有很多的未知因素。 这就是市场的VUCA特点。人可能需要在不知道答案的情况下并保持开放的心态,进行思考。比如说:这么想有意义吗? 这些问题,由于没有答案,很多人会讨厌这种想法。而在这样的环境下,投资者需要深入、组织良好的思维过程,而不仅仅是依赖传统的专业知识和过去的经验。有一种有效的思维方式,是“批判性思维”。 批判性思维 有一种思维过程,叫“批判性思维”。它定义为对问题进行客观分析和评估,以形成判断或行动方案。这种想法很多人明白,但是,很少有人能够做到真正的批判性思考者。 这种思维方式的一个支柱,是保持开放的心态。 批判性思维的基础是提出问题。例如,Symons Capital的首席投资官科林西蒙斯会不断提出问题: 我的假设正确吗?还会发生什么?重新评估是件好事。是否发生了改变概率的事情?假设市场下跌上涨,而你认为它应该上涨,那么为什么会有这些区别?交易的另一方在想什么?考虑的因素有意义吗?它能继续下去吗? 这些思考,并不是想证明自己是对的;而是试图找到正确的答案。这是很重要的区别。如果有人说自己错了,不要介意。看看他们的观点,是否有可取之处。 从某种程度说,这也是风险管理过程。例如,一家公司如果产生变化,基本的变化是收入、利润率、资产周转率和资本成本等数字的变化。从批判性思维的角度考虑,如果期望在基本面上有所改善,它必须来上述自其中一个或多个地方。批判性思维用在风险管理上还包括:假设中的哪个因素最有可能破裂,这会造成多大的伤害?这是一个迭代,不断自我进化过程。对自己的假设进行审查和持续的挑战会非常有用。 保持健康的怀疑态度非常重要。例如,虽然太阳能将成为未来能源的核心来源之一,但在投资之前,保持一定的怀疑态度,了解太阳能行业的产业结构,产业动态、公司优劣势,并进行尽职调查很重要。 乐观对投资者而言是一件好事。但重要的是,通过批判性思维保持一定的怀疑态度,因为这会推动自己继续深入研究,从而做出更明智的决策。 而且,人是感性的动物。在投资分析和决策中,思维过程和行为经常受到感性的干扰。人在决策和逻辑分析过程中,也会受到各种偏见和逻辑悖论的影响。而批判性思维,则是尽量克服感性部分很好的方式。 有足够的耐心,是“批判性思维“在投资中的另一个支柱。 在互联网、快生活节奏的时代,人们希望能够快速获得答案,抓住最新趋势。 但是投资不是“激情消费“,从长远来看,仓促做出决定更可能造出伤害。例如,同样的时间,深入研究一家公司并作出审慎的决定,比挑选几只从网络或者朋友介绍来的公司,风险要小得多。多看少动是很多投资大师的普遍特点。 锻炼耐心,你提高自己持股的获胜几率,并从它们的长期成功中获益。这就像吃饭,“细嚼慢咽”,而不是“狼吞虎咽”,更有利于食物的消化。同样,投资者更好的对信息进行有效性识别、掰碎分析,可以拥有更有建设性的视角。 下面,我们总结了如何可以帮助自己利用“批判性思维“在投资中处理信息。 如何利用批判性思维处理信息 1. 评估信息来源的可信度 在进行批判性思维时,评估用于指导投资决策的信息来源的可信度非常重要。可信度包括评估来源的可信度、专业知识和客观性,以及信息的准确性、及时性和完整性。要评估消息来源的可信度,请考虑信息员是谁,以及他们有什么资质、信用和利益关系。信息是如何呈现的,以及它是否提供了支持证据或引用。同样,需要了解信息何时发布或更新,以及它是否是最新的、相关的,是否与其他来源一致。 2. 评估信息的相关性 批判性思维的第二步,是评估用于指导投资决策的信息的相关性。相关性是指信息对特定投资目标、背景和条件的适用性、有用性和影响的重要性。为了评估信息的相关性,需要考虑以下问题:信息的目的及与自己目标的关系、信息传播范围及对于投资决策影响的重要程度、有用内容细节和见解的深度和质量,以及在考虑不同观点时的视角。这将帮助投资者做出明智的投资决策。 3. 评估信息的有效性 第三步,需要评估用于指导投资决策的信息的有效性。有效性包括信息的合理性、逻辑性和连贯性,以及证据、事实和数据的支持程度。评估信息的有效性,需要问自己一些问题,如:信息的结构和合理性如何?它是否得到可靠来源的支持?它是否使用适当的方法来收集和分析数据?是否按照相关标准进行评估?这些问题可以帮助识别信息中的错误、矛盾或不一致,并且找到其中可能的不确定性或偏差。 4. 如何识别和避免认知偏差 要认识到,并且尽量避免影响投资决策的认知偏差。认知偏差可能是由启发式、情绪、偏好或社会影响引起的。这方面的问题,已经有很多讨论。例如,确认偏差,寻求和记忆证实现有信念的信息的倾向;锚定偏差,过于依赖自己获得的第一条信息的倾向;框架偏见,受信息呈现方式影响的倾向;损失厌恶,倾向于避免损失而不是获得收益。 5. 如何识别和避免逻辑谬误 最后,是识别和避免可能影响你投资决策的逻辑谬误。逻辑谬误是推理中的缺陷或错误,可能使观点无效或薄弱。这是由于逻辑错误、证据不足或无关信息造成的。例如,有投资者喜欢相信权威,利用权威人物或专家的意见作为认知的基础,而不考虑信息的可信度。例如,经济学家对于某一个行业或细分领域的判断,会产生很大的社会影响力。但是在帮助投资方面,所起到的作用依然在宏观要素方面。 End

免责声明:本信息并非广告、销售要约,或基金宣传推介材料。既不构成未来本公司管理之基金投资决策依据,亦不构成任何实质性投资建议或承诺。保银投资仅向特定合格投资者宣传推介私募基金产品。本微信公众号发布的观点和信息仅供保银投资的合格投资者参考。投资者在做出投资决定前,应当仔细阅读产品法律文件和风险揭示书,充分认识产品的风险收益特征和产品特性,并充分考虑自身的风险承受能力。市场有风险,投资需谨慎。本公司并不保证本信息所载内容的完整性、准确性和及时更新,也不对因此导致的任何第三方投资后果承担法律责任。

本文作者可以追加内容哦 !