“卖不动,真的卖不动”完美日记销售员肖冬华退出了管理两年的微信粉丝群,如今这个群从500人掉到200人,有一半都是工作人员,一个月也见不到几次顾客询问,自己实在撑不下去了。

“护肤增长”、“亏损收窄”,虽然逸仙电商在二季报中一直强调公司预期向好,但曾经的国货美妆龙头却陷在泥沼里。

2024年,业绩下滑、股价低迷、产品跌出榜单的情况依旧没得到改善,逸仙电商的衰落,正成为国产美妆品牌的命定轨迹。

01

行业下行,完美日记脱下“流量光环”

8月20日,逸仙电商发布了2024年第二季度业绩报告。公告显示,公司第二季度实现营收7.95亿元,同比下跌7.5%。虽然净亏损较去年同期的1.09亿减少21.2%至8550万元,但Non-GAAP净亏损从同期的4630万元扩大至7490万元。

而从2024年上半年情况来看,逸仙电商上半年净亏损则达到了2.1亿,去年同期为5779万元。CEO黄锦峰解释称是因为市场行情不好,加上618大促表现不及预期,增长落后于整体消费品行业。

财报显示,2024年第二季度,逸仙电商的销售和营销费用达5.45亿元,与去年同期变化不大,但这一增速远高于公司营收,导致销售费用率从63.2%增加至68.6%。

集团解释称,主要是因为增加了对抖音平台的投资,以适应抖音不断增长的收入,并且公司还加大了对新产品的推广以及在产品组合中建立品牌资产的投入。

然而,高额的营销费用持续侵蚀着公司的利润,使得公司难以实现盈利。

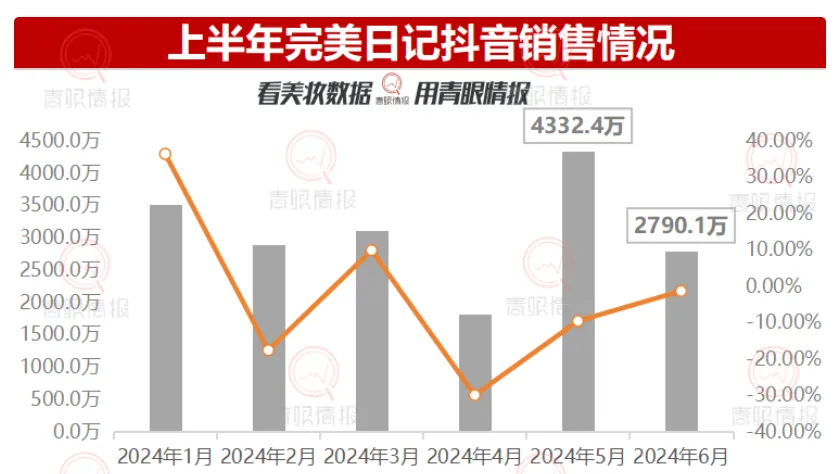

根据《青眼情报》,逸仙电商主要品牌完美日记上半年抖音平台GMV为1.85亿元。销售情况最好的单品为完美日记仿生膜精华口红,上市4个月销售已突破100万支,销售额破亿。

图源:青眼情报

但同样的,“顶流爆品”是靠逸仙电商在营销上水涨船高的投入打造的。

从2019年至2022年,逸仙电商每年的营销费用分别为12.5亿元、34.1亿元、40.1亿元和23.3亿元,所占营收比重也从50%攀升至70%。2023全年,逸仙电商营销费用达到22.31亿元,在全年营收中的占比超过65%。

作为公司的拳头产品,完美日记曾凭借高举高打的营销手段在市场上站稳脚跟,从小红书、抖音、快手上病毒式传播,到打通淘宝、天猫、拼多多的链路,再辅以线下门店和社群营销,完美日记靠着“烧钱”一直保持高速增长。

除此之外,造成逸仙电商突然停滞的原因主要有两方面。

一是随着社交平台的流量红利逐渐消失,其所擅长的渠道优势不再,从小红书等高净值平台到抖音快手等下沉场域,逸仙电商的曝光度和影响力大不如前。

随着薇娅、李佳琦等传统大主播逐渐淡出大众视野,近两年直播行业的格局陡然生变,这也导致逸仙电商原本高度仰仗KOL营销的战略失灵了。

通过与KOL合作,例如使用教程、试、妆容搭配等,生动展示产品的特点和使用效果,虽然大幅提升了产品的曝光度,但也导致用户的黏性不是绑定在品牌上,而是与特定的KOL紧密相连。

二是其低价优势不再明显。

完美日记曾凭借其低价策略赢得了大量消费者的青睐。然而,如今零售行业已经过了低价1.0的时代,消费者对产品和服务的质量要求越来越高,单纯的价格优势已不再是在市场竞争中的决定性因素。

加之低门槛的外协加工模式,公司对生产过程的直接掌控力减弱,让完美日记的产品同质化问题越来越严重。

“七夕给女朋友送了完美日记的礼盒,被吐槽说每个产品分量少得可怜,口红1克都没有,粉底液糊脸,唇釉也很拔干,YSL礼盒也才600块,国产平替也敢卖500,自己送礼还挨了一顿骂得不偿失。”

陈宸在小红书上发帖吐槽,遇到不少男用户科普避雷,才知道完美日记的火爆已经是两年前的事了。

平替光环失效之后,完美日记卖不动了。

数据显示,2019年完美日记的复购率高达30.8%,但到了2020年,这一数字急剧下降至2.6%。数据不会骗人,大量的营销投入没有达到预期的品牌效果,渠道拓展也不尽如人意,价格控制失效,且产品质量也没有达到预期的标准。

2022年双十一,完美日记罕见的缺席了李佳琦的预售直播间活动,也没有像往常一样高调的宣布战绩,在美妆榜单前十已见不到其身影。

而一年后的618和双11预售榜单中,完美日记仍处于“隐身”状态。

王牌单品的没落,使得逸仙电商2023年开设600家店铺的计划落空,最终从200多家缩减至100多家。

销售渠道的衰落,加之品牌形象受损,资方高瓴资本、真格基金和高榕资本相继“出走”,其股价持续下跌,四年来累计亏损高达58亿元。

逸仙电商的业绩不佳和资本减持的现象,反映出其在转型过程中遇到的深层次难题。高端形象、中端价格、低端产品的错位,难以说服消费者继续买单,逸仙电商来到了转型的关键时期。

02

“妆养一体”升级,是出路也是退路

据不完全统计,去年共有33个美妆品牌关停或退出中国。今年上半年又有至少21个美妆品牌宣布闭店清仓,甚至直接关停。

自2023年以来,受需求收缩等多种因素的影响,化妆品行业的复苏步伐有所放缓。此外,由于“花西子”事件的影响,国产美妆品牌的整体业绩也面临了一定程度的压力。

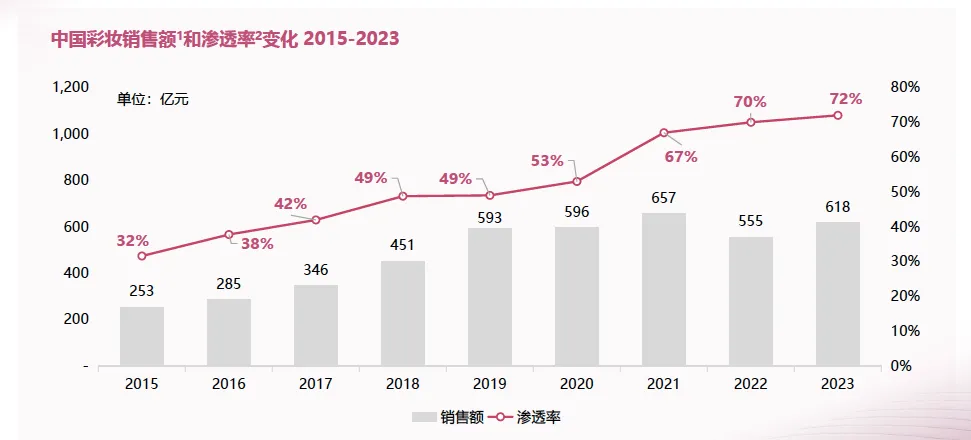

根据欧睿国际的数据,中国彩妆整体销售额从2015年的253亿元上升至2023年的618亿元,相对应的彩妆渗透率也从32%提升至72%。中国消费者对彩妆产品的使用日益增多,且要求不断提高。

因此,“彩妆护肤化”成为了一种新兴趋势,并在底妆、唇妆及眼妆三大类别中展现出明显的市场需求。

图源:欧睿国际

今年618,天猫、抖音两大平台上护肤、彩妆品牌被国外大牌霸榜多年的销售冠军位置,已全部被中国品牌抢占,说明年轻一代消费者开始对国外高端品牌祛魅,在功效差异不明显的情况下,不愿意再为更高的品牌溢价买单。

产品力大于品牌力的消费趋势,逸仙电商也捕捉到了。

去年8月,逸仙电商的首座工厂“逸仙生物科技”正式投产,该项目与韩国公司科丝美诗共同合作建造,逸仙电商持股49%,科丝美诗持股51%。落成的生产线包括精华液、膏霜、粉底和卸妆湿巾等,现有品牌中完美日记、小奥汀、达尔肤等品牌都会放在该工厂中生产。

到了9月,完美日记删去了在小红书、微博、视频号等社媒平台的所有内容。新产品全部走“妆养一体”的新路线,着力突出科技力来想要进军高端市场。

品牌从原本的“PERFECT DIARY完美日记”,变更为“言己”的新时代思想,主推产品“仿生膜”精华口红,强调集口红、唇部精华和唇膜的功效于一体,为了增加可信度,完美日记还找到了专业检测机构做认证,将其作为一大核心卖点。

然而该系列最低单只口红价格为90元,最高为300元,券后价格260元,与YSL、纪梵希等高端品牌比,难称得上有竞争力。

除了口红,完美日记的粉底液、隔离霜、眼影等多款产品也都强调增加了有独家专利的新技术,先后与中科院化学研究所、华中科大国家纳米药物工程技术研究中心等科研机构合作,升级了产品配方、生产工艺等等,声称能解决消费者在使用同类产品长期存在的一些痛点。

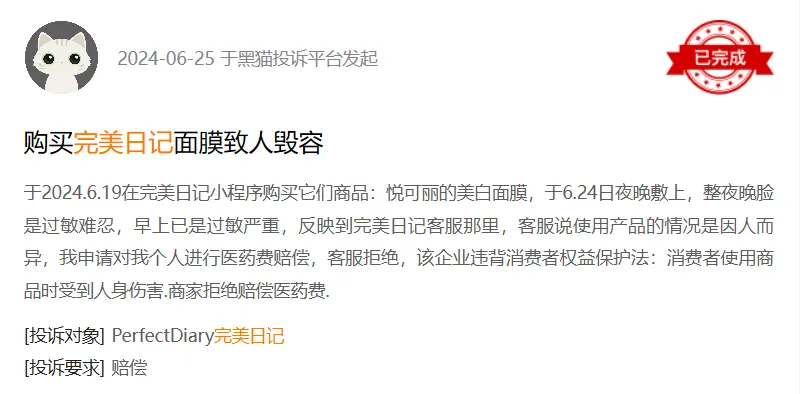

黑猫投诉平台上,有消费者购买了完美日记的美白面膜,然而当晚佩戴后便出现过敏的症状,最终公司进行了赔付。相关投诉还有几十条,侧面反映了完美日记产品力有所缺失。

图源:黑猫投诉

大学生张勤7月在福州线下买了唇釉礼盒,拿回家发现有一只已经空管,找店家理论解释称,因为当时店里只剩最后一盒,不小心把陈列款卖出去了,“之后我要求换另一个小王子联名包装,却被以产品色号不同拒绝了,但我在官方旗舰店查证二者只是仅包装不同,这种行为都可以算欺诈消费者了!”

为了补齐自身在研发能力上的不足。逸仙电商相继收购法国科兰黎、DR.WU达尔肤、EVELOM伊芙珑。2024年第二季度显示,收购的海外品牌已经支撑起了逸仙电商护肤业务超过一半的收入。二季报显示,公司彩妆业务的净收入再次下滑,同比下降11.4%。

不难看出,护肤业务的增长仍难以弥补公司彩妆业务的衰弱,逸仙电商以往主打低价优势,习惯性价比的消费者心智一旦形成后很难扭转。

逸仙电商在运营高端品牌方面经验不足,短期内难以统一其品牌风格。随着收购品牌地位的提升,完美日记的品牌影响力逐渐减弱。

尽管公司已经探索出了新的转型方向,但如何在市场中突出重围仍面临诸多挑战。

03

写在最后

当前,消费者对护肤产品的需求不断升级,各大品牌和产品线都在提出解决方案。敷尔佳、薇诺娜、瑷尔博士、韩束等新锐品牌凭借独特的产品定位和创新策略快速崛起,为市场注入了新的活力。

逸仙电商正面临用户信任危机、资本市场压力以及市场竞争加剧的多重挑战,正处于决定其未来走向的关键十字路口。

对产品研发及消费者体验等核心领域进行深度革新与提升,摒弃单一的“营销驱动增长”模式,构建起以产品力为核心的品牌防线,是逸仙电商作出的反击策略。

只是面对“同窗契友”接连登场,逸仙电商还能否再次上演高能时刻,一切尚待揭晓。

本文作者可以追加内容哦 !