“这次SU7成功之后,小米有了明确区别于苹果的投资亮点,我最近正在和老板力推小米。” 小米发布财报的前两周,我约了外资基金研究员Andrew在香港中环一家咖啡店里见面,他跟我说。记得去年这个时候,他的观点还是:“坦白说,投资小米的opportunity cost(机会成本)太高。如果单看手机,无论是出货量、客单价、毛利率,还是硬件衍生出来的软件/服务业务,苹果都是更好的选择。”比起Andrew,对于电动汽车赛道更为熟悉的内资股票研究员,对小米SU7的观点已经体现在仓位上。从3月小米SU7发布会后,私募基金经理Ricky就提醒我关注小米的港股通持股比例,因为这是内资对小米最好的情绪风向标。“我近期加仓的逻辑很简单,就是小米的港股通比例已经重新回到入选港股通以来的最高点,特别是在过去一个月股价回调的过程里,港股通的持股比例依然是在不断攀升的。”“股价和港股通比例呈反向走势,我在美团跌破100块时也有观察到,这些仓位对于美团后续反弹起到很大的助力。背后的逻辑有两点,第一是内资逐渐认可小米作为核心资产,开始逢低配置;第二是定价权的交换,从对中国风险偏好较弱的外资开始慢慢交还到内资手中。” Ricky补充解释道。Andrew和Ricky是我近期交流的数十家机构投资者对于小米观点的缩影,我能明显地感觉到投资人对于小米集团的兴趣在提升,也开始有更多的问题抛还给我。

I. 加入汽车的小米集团该如何估值?

8月21日,小米集团发布2024年第二季度及上半年业绩。收盘后,市场比往常多了一分期待,因为这是小米第一次正式披露汽车业务。

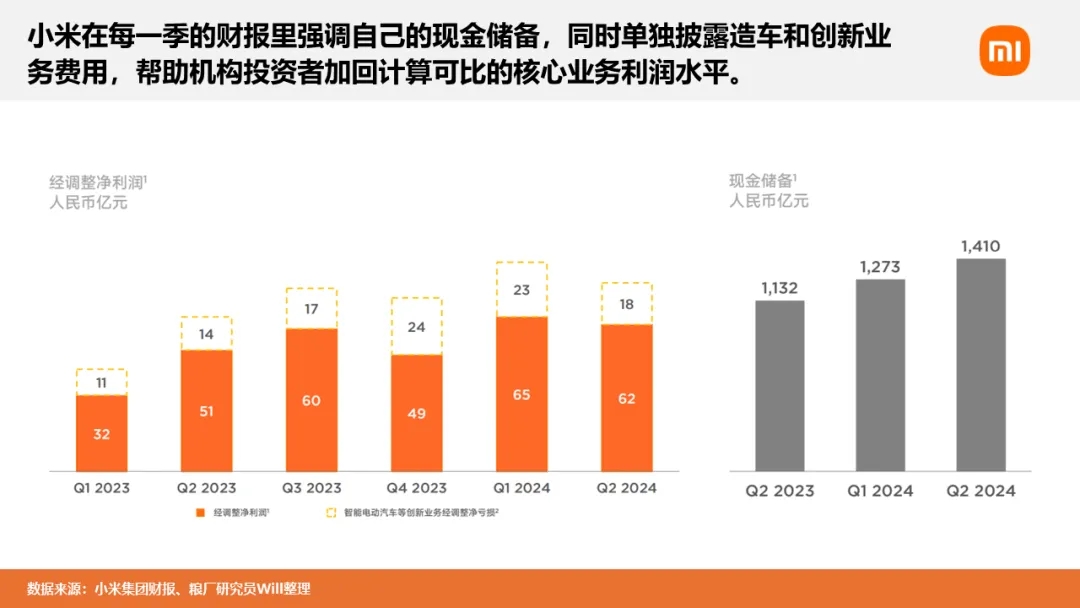

2024年二季度,小米集团营收889亿元人民币,同比增长32%,连续四个季度同比增长;经调整净利润62亿元人民币,同比增长20.1%。小米集团整体毛利率20.7%,现金储备达到1410亿元,为历史同期最高。

其中,二季度智能电动汽车业务营收64亿元,小米SU7上市后首个季度交付27307台,预计全年交付超过12万台;汽车业务毛利率达到惊人的15.4%,净利润整体亏损约18亿元。

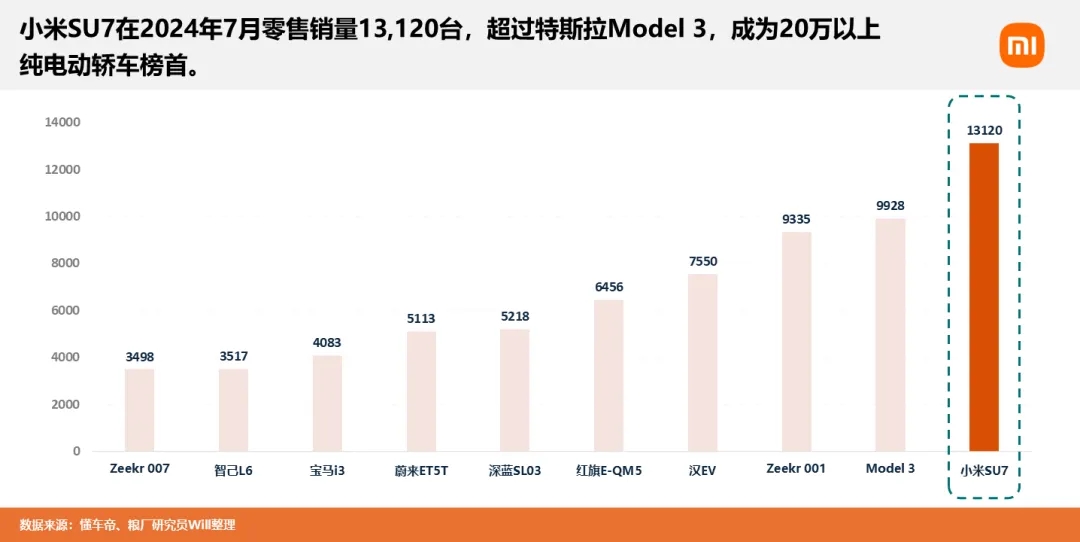

自3月28日小米SU7发布大获成功,到大定锁单突破10万台,再到7月单月交付13120台,超越特斯拉Model 3成为20万以上价格段纯电轿车的榜首,小米很明确地告诉所有人自己已经坐上了新能源汽车的牌桌,即便是那些对小米存在偏见的研究员们,也不得不正视这个玩家的入场。

值得一提的是,截止今年二季度末小米集团的机构投资者占比已经达到35%,为历史新高。小米集团的港股通持股比例已经从3月28日收盘的12.60%稳步爬升到14.53%,也是历史新高。

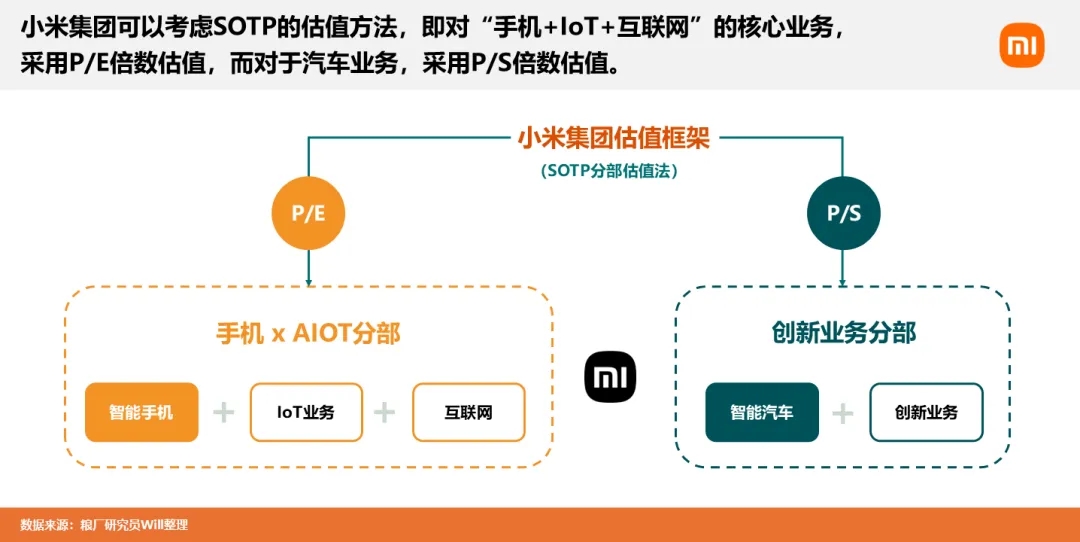

作为投资者,如何看待小米集团新增汽车业务带来的全新估值,是一个值得讨论的问题。和大部分行业一样,当下资本市场对于汽车的估值方法依然是从业务营收和净利润入手。财报的意义,在于帮机构投资者把小米的经营和财务数据,落实到冰冷的Excel估值模型上,对于不同类型的企业,财报参考指标的侧重点也有所不同:- 对于处于盈利早期、规模效应未完全体现的高成长期公司,更适用于P/S (市销率) 和ORPS (每股营业收入);- 而对于转型期的车企,短期新能源转型带来盈利阵痛,长期以电动化水平为衡量标准,可以采用SOTP(分部估值法):传统部分 P/E (市盈率)和EPS(每股收益),而新能源部分 P/S (市销率)估值。对于小米集团而言,其实可以类比为转型期的车企;即通过智能手机等集团核心业务,去支持汽车业务的发展。在过去的三年里,核心业务的营收和盈利相对稳定,而汽车业务则因为高速发展和投入产生亏损。从这个角度,SOTP分部估值法也适用于小米,即对“手机+IoT+互联网”的核心业务,采用P/E倍数估值,而对于仍在持续投入和高速增长的汽车业务,采用P/S倍数估值。

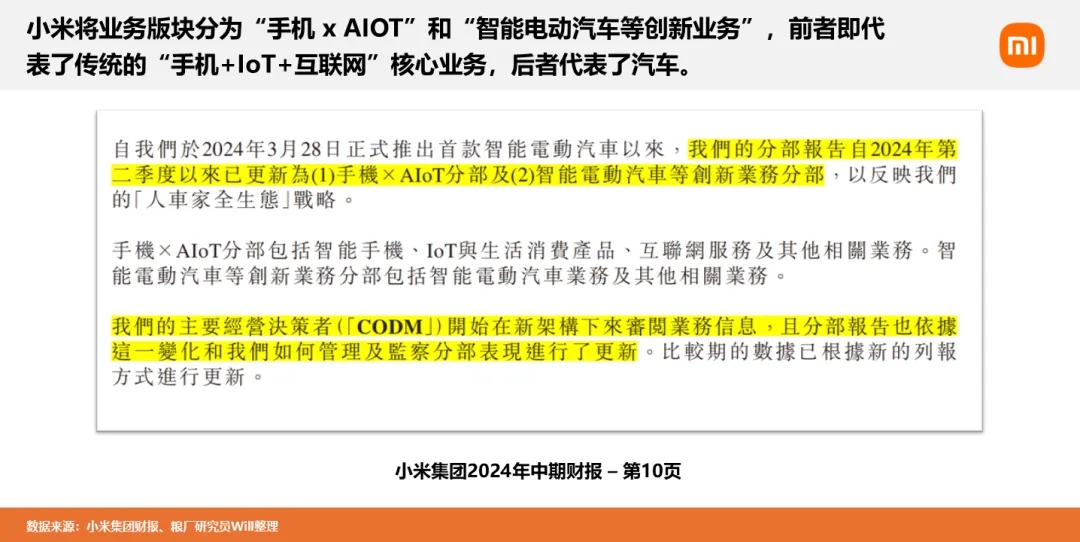

小米本季度的财报也明确支持了这样的业务分类方法。财报第10页提到:“我们的主要经营决策者(CODM)开始在新框架下审阅业务信息,且分布报告也依据这一变化和我们如何管理及监察分部表现进行了更新。”小米集团首次将业务版块分为“手机 x AIOT”和“智能电动汽车等创新业务”,其中前者即代表了“手机+IoT+互联网”核心业务,后者代表了智能汽车和其他创新业务(例如芯片)。

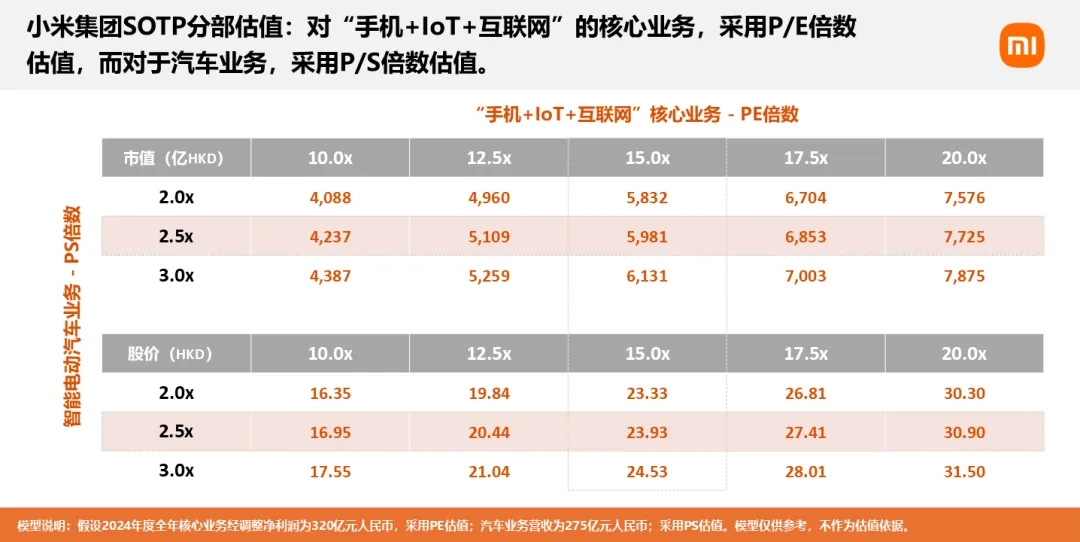

*注:主要经营决策者(CODM),即Chief Operating Decision Maker,这是国际财报准则(IFRS)下的一个管理会计概念,是识别经营业务分部的主要机构(并非指代某个个人),其会根据业务活动的性质、管理人员和向董事会提交的信息来统筹考虑。基于SOTP框架,我们来看看加入汽车的小米集团估值,究竟应该落在哪个区间?首先是“手机 x AIOT”核心业务的净利润预测。小米集团2024年上半年的核心业务经调整利润为165亿元人民币,其中一季度为85亿元,二季度为80亿元。小米自上市以来的上半年和下半年的经调整净利润基本能持平,没有明显的季节性因素波动。因此,我们合理推测24年下半年的经调整利润持平,那么全年核心业务的净利润水平可以达到320亿元区间。

其次是智能电动汽车的营收预测。小米在二季度财报里披露了12万台的全年交付目标,结合本季度客单价(ASP)为22.8万元,则总营收应该在275亿元区间。小米集团的SOTP分部估值,可以对核心业务利润320亿元赋予P/E倍数,对汽车业务营收275亿元赋予P/S倍数,来得出一个全集团的估值矩阵。即便是在核心业务利润12.5x PE和汽车业务营收2x PS的保守估计下,小米集团的合理估值也至少为4,960亿港币,对应股价19.84港币。

II. 小米造车究竟是赚钱还是亏钱?

小米财报发布后有一条热搜冲上了微博榜单,是:“#小米卖一辆车亏6万多”。针对舆论的发酵,雷军还亲自回应说:“造车很苦,但成功一定很酷!小米汽车还在投入期,希望大家理解。

究竟应该如何理解小米造车是赚钱还是亏钱?汽车业务和智能手机业务又有什么区别?

通过拆解汽车业务的营收或者利润,不难发现汽车业务和智能手机业务的相似性,核心指标又回到了熟悉的出货量、客单价(ASP)和利润率。

但不同的是,当考虑智能手机业务的成本时,大家天然地只考虑物料成本(BOM);而对于汽车,大家会把成本进一步追问固定成本和可变成本,其中:

- 可变成本(variable cost)包括物料、直接人工和运输,这个可以模糊的等同于BOM,都是和生产一台小米SU7直接相关的成本;

- 固定成本(fixed cost)包括员工薪酬、研发成本、工厂和设备折旧摊销,这些成本是前期SU7的研发投入,以及无论生产线是否开工都会发生的成本。

简单来看,汽车业务营收减去可变成本就是毛利(Gross Profit),再减去固定成本才是净利(Net Profit)。因此,本季小米的汽车业务虽然取得了15.4%的毛利率水平,但整体汽车业务仍然有18亿元的亏损。

和智能手机业务相比,二者背后本质区别是,智能汽车是前期研发投入和固定资产投入巨大,但成功概率极低的业务。

这就意味着前期的所有投入很有可能成为沉没成本,并不能转化为未来的有效营收和利润。很多机构研究员会持续跟踪“研发开支/矩阵车型数”或者“单车研发开支(研发开支/销量)”等指标,以此来评估车企的研发强度和效率。

无效研发投入在前几年扎堆下场的新势力车厂身上体现得淋漓尽致,例如法拉第未来(FFIE)烧了65亿美金(不完全统计),也只交付了13台车;而拜腾(Byton)烧掉了84亿人民币也都没有能真正交付一台M-Byte。

类似的,我在2021年小米刚刚宣布下场造车时,曾请教过一个机构大佬说:“为什么恒大和小米前后脚宣布造车,但资本市场给出的反应差这么多?”大佬想了想,一本正经地告诉我说:“可能是因为雷军真的想把车造出来。”

基于上述原因,小米集团才会在每一季的财报里反复强调自己的现金储备(本季度已经达到了1400亿元人民币);同时单独披露造车和创新业务费用,帮助机构投资者加回计算可比

2022年,一位参与汽车业务的小米高管层就告诉我说:“小米经历过智能手机时代,很清楚毛利率对于行业竞争意味着什么,我们觉得只有理想(当时的)和特斯拉的毛利率才代表了可持续发展的水平。”在踩遍了手机行业的所有坑之后,小米集团业务上全力推进“全品类高端战略”,财务上也提出了“规模-利润并重”的财报要求,这背后都是小米对于毛利率的重视。值得庆幸的是,经历过智能手机战役洗礼的小米,已经有实力在全球范围内和三星苹果竞争,而这些经验和资源都将收益于汽车版块。雷军在多个场合都分享过,他认为无论智能手机还是新能源汽车,都是以消费电子的行业规律在演进。其核心商业模式都是对复杂体系的管理,背后是产品定义、研发、供应链管理、渠道管理、制造和宣发的全方位竞争。

有一个坊间八卦说的是小米采购汽车芯片的故事,汽车行业的常见芯片单价是300美金,小米汽车谈到了200美金。本以为已经是行业最优惠价格,但手机部看了看这个芯片也就是骁龙888的性能,最后谈下来只有80美金。

渠道管理也是类似,卢伟冰在今年的投资者日中讲过,小米在线下建小米汽车门店时,曾有商场愿意把租金降到原价的十分之一来吸引小米汽车进驻,看小米汽车接下来的建店策略,也是优先进驻商场。

大多数商场在运营时只看两个指标核心指标,租金规模与空置率,招商时会优先考虑品牌的流量,对于流量高且有特定价值属性的品牌(如星巴克、西西弗书店等),商场是愿意给出低价租金来做置换条件的。事实上,小米之家在线下天然具备这种基因,在二线城市的核心商场,多数小米之家的租金成本只有相邻门店的三分之一左右。

当然,提升汽车毛利率不完全是简单的压低成本,小米作为“人-车-家”的全生态玩家,背后还有更多的思考。

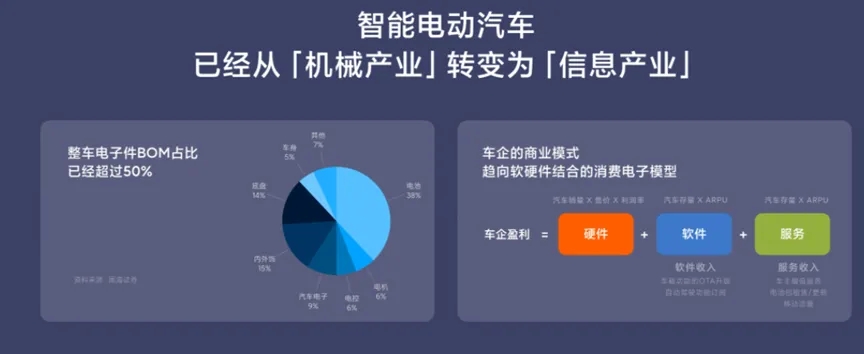

小米如果希望在新能源汽车赛道上实现“软硬结合,AI赋能”的消费电子终局,只抢占硬件市场份额是意义有限的,而需要硬件和软件/服务收入互为放大器。

以本季度的核心业务毛利率为例,虽然智能手机业务和IoT业务的毛利率分部只有12.1%和19.7%,但是互联网业务的毛利率高达78.3%,整体拉平后的毛利率超过了20%。

小米SU7在进行产品定义和选择价格区间时,也充分考虑了汽车硬件和后端软件/服务(例如智能驾驶)之间的关联。本季度披露的小米SU7客单价是22.9万元,反算13%的增值税点,实际销售价格接近26万元。

这个价格区间正是和智能驾驶强绑定的核心消费价格段,绝大多数这个价位的产品都装配了智能驾驶方案。根据高工产业研究院(GGII)的数据,2023年度1-10月,25-30 万和 30 万以上价格带自主汽车品牌 L3 方案装配率分别为42.6%和75.0%,智能驾驶的领先已经成为带动份额提升的关键因素。

通过本次财报可以看到,小米正在走向一个更成熟的阶段,愿意短期放弃部分市场份额和规模,转而追求更有质量的营收规模和商业模式的真正闭环。

这一点在近期的小米电视业务上也有体现。小米IoT业务的朋友告诉我说:“电视业务正在进一步优化产品线,战略性地放弃一些低价型号,因为这些低ASP的产品没有带来匹配的后端互联网收入。单纯卖出硬件已经不是我们的战略目标了,要形成业务闭环。”

总结来看,二季度财报既为小米SU7首秀画上了圆满的句号,也为小米集团未来的估值打开了想象空间。

以上,作为本季度的财报点评。

本文作者可以追加内容哦 !