$网易.US 二季度表现不太好,其中核心业务游戏不及市场预期。但二季度公司遇到的问题几乎是明牌,管理层在会后的交流上,实际也没有新增太多负面。但开盘后,跌幅却继续扩大至 10%+,那么资金在恐慌什么?海豚君结合一些机构和公司的交流信息,以及市场最关心的问题、网易调整近况,来和大家聊一聊。

具体来看:

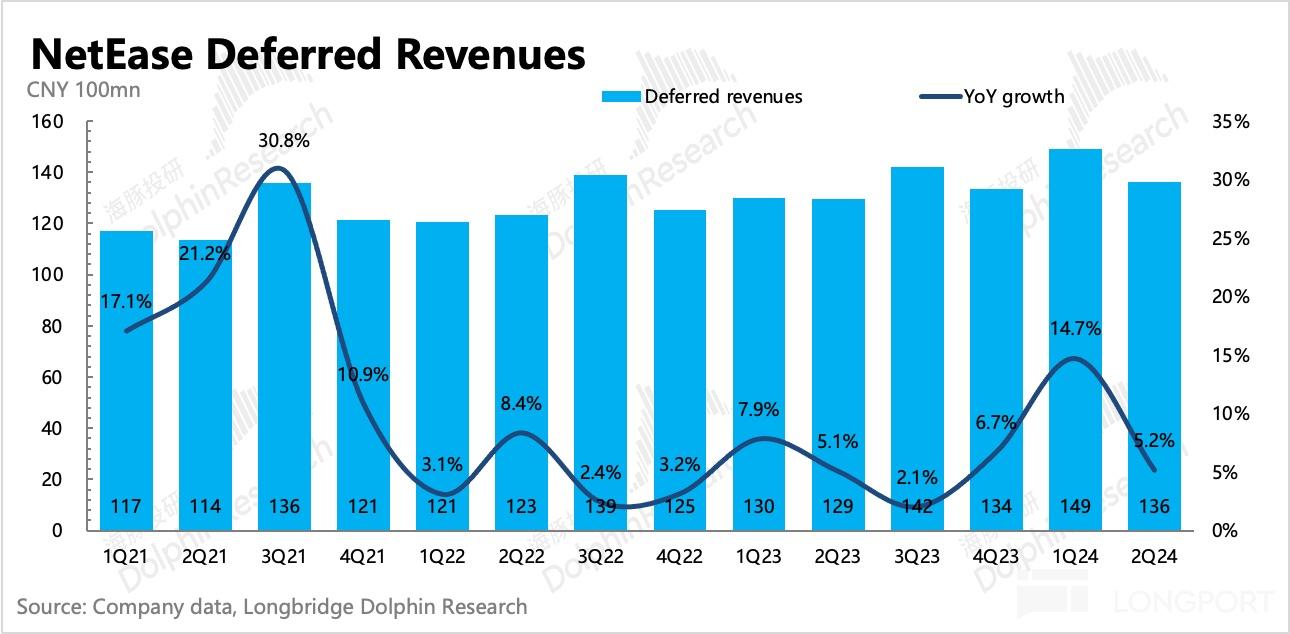

1. 各细项收入均不及预期:二季度网易游戏、有道、云音乐收入都很一般,与市场一致预期相比存在不同程度 miss。因为网易业绩和估值主要靠游戏,因此海豚君下文也会重点分析游戏情况。

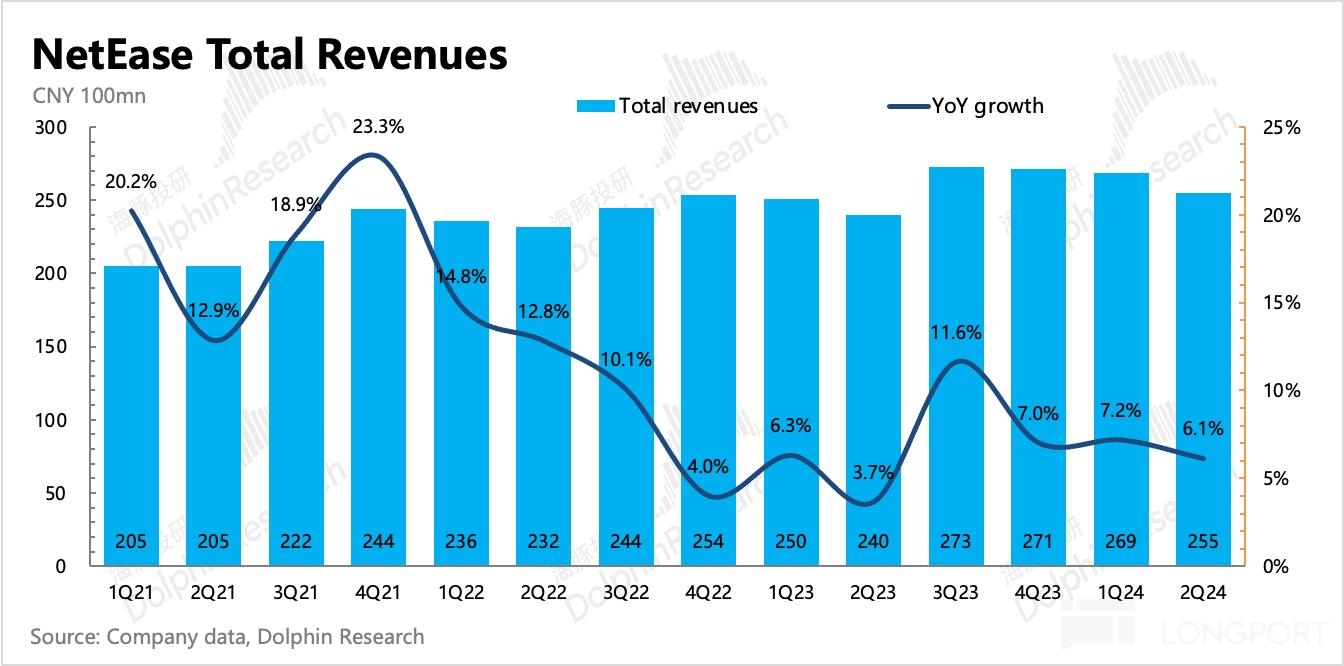

2. 下半年还有更多的压力:展望三四季度,我们预计网易的收入增长压力还将更大,当然集中在游戏上。从递延收入变动也能看出一些,二季度递延收入环比降幅比往年的季节性降幅更大:

1)一方面去年下半年因为《逆水寒》以及表现强势的《蛋仔》,基数非常高。除非有同样出众的新游戏,否则今年本身要保持增长就挺不容易。

而《射雕》的溃败(调整后的新版本还未出)、《燕云》的不确定延期,就算有一个表现不错的《永劫无间手游》,但目前也只是预期内,且 MMO 和 MOBA 的流水节奏不一致,因此也很难在 1-2 个季度之内,就像去年的《逆水寒》一样带来短期业绩高光。

2)而另一方面,《蛋仔》因为舆论影响,4 月推出了升级版的未成年保护措施(人脸识别次数增多 + 每日氪金设限),流水受影响。此外,《梦幻西游》事件二季度 4 月发酵 5 月开始产生影响,等于只反映了两个月的流水影响,因此对三季度的拖累可能会更明显。

3)不过好的是,上述问题都有在缓解:

a. 管理层提及三季度末《梦幻》对流水的影响逐月减轻,目前调整已经结束,意味着四季度的下滑影响会环比三季度放缓。

b. 而二季度降温的《逆水寒》,在 6 月底发布一周年资料片之后,7 月流水已经环比反弹(但同比去年的狂热流水,肯定还是要下滑的),海豚君预计后面会在当前的流水水平保持持续稳定)。

c. 三季度还有暴雪回归给端游带来的增量收入,不过三季度主要是《魔兽》贡献 1 个月流水(用户数据还不错),四季度随着《炉石传说》等将陆续回归,修复和拉动作用也会更明显一些。

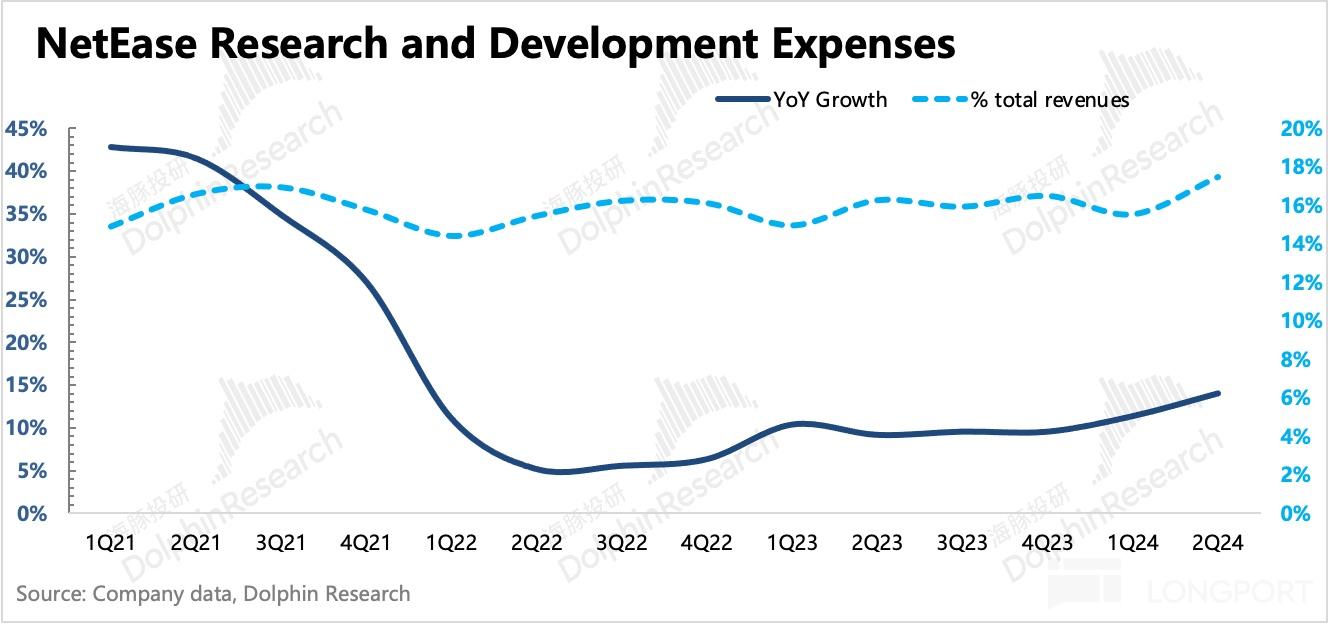

3. 投入逆势扩张,是否因为产品荒?:在盘前快评中,海豚君就特别提及了对网易似乎有逆势人员扩张的迹象,具体表现为 SBC 费用同比扩张,尤其是研发团队。

相比于当期的收入表现(海豚君已经有所预期且第三方流水也提前说明了问题),海豚君会更关注财报体现出来的支出增长情况。因为这意味着对短期利润率的削弱,尤其是收入也承压的第三季度。

绩后管理层的解释,包括年度激励发放(尤其是《逆水寒》相关人员的激励增量)、《逆水寒》周年庆资料片内容的研发增量工作等。但同时也提及公司内部正在积极鼓励立项,结合这一波产品周期接近尾声(《燕云》主动延期,移动端不会太晚于 PC 端,其他今年剩下的主要是漫威 IP 两款游戏),海豚君猜测网易要开始进入每 2~3 年一次的新投入周期。

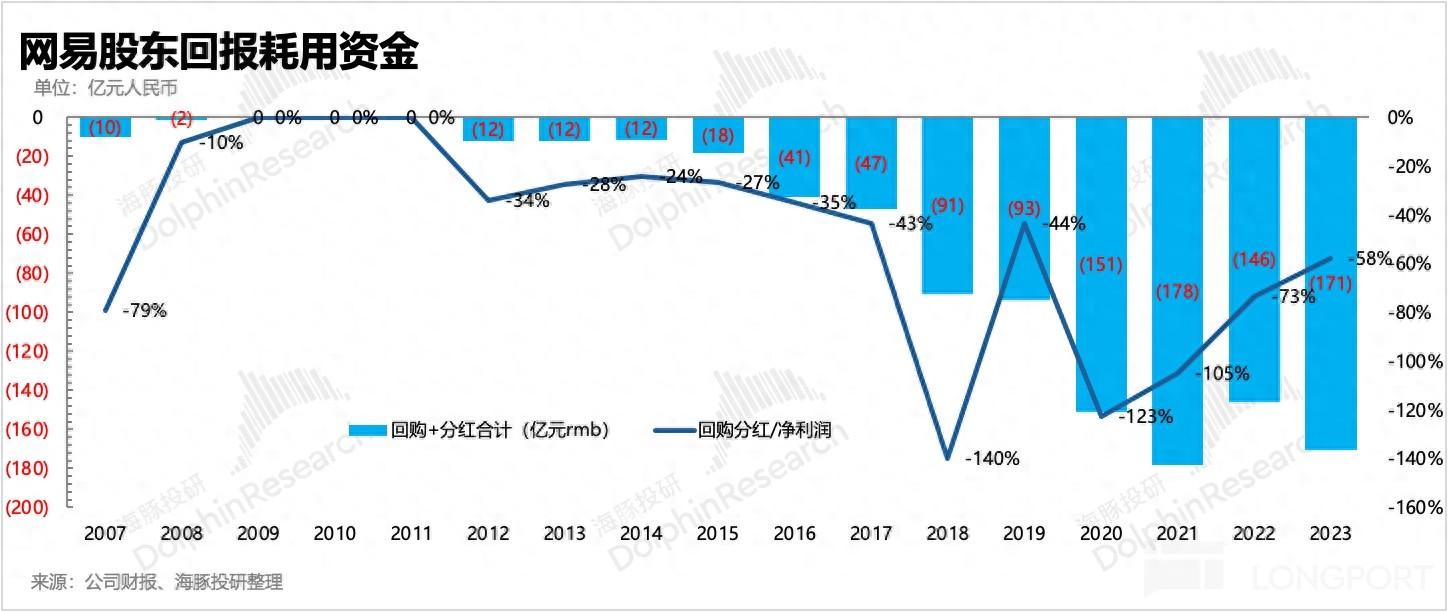

4. 严于市值管理,短期回购有望加大:网易不缺现金(截至 2Q,账上净现金 1161 亿人民币,环比增加近 30 亿),也不缺回购所需的美元。但对于股东回报,网易除了稳定分红外,回购主要是基于市值变化,即在股价承压时加大回购,在股价强势期减少回购。

二季度网易回购了 300 万股 ADS,较一季度几乎翻倍。总耗用资金 2.9 亿美金,平均 97 美元/ADS。在当下偏低市值,公司表明会继续加大回购力度。

同时,二季度宣布派息 0.435 美元/每 ADS,分红比例 26%(对比 non-gaap 净利润),环比稳定。但一般而言,网易会在四季度发布特殊红利,从而拉高全年的分红水平。

总的来说,往年网易管理层一般将分红回购放在一起看股东回购,去年股价强势,回购低,分红拉高补上,那么今年股价承压,预计回购会显著增加,整体分红回购加起来预计会至少高于去年(171 亿),如果以 180 亿来算,截至周四收盘 530 亿市值对应回报率大约 5%。

5. 业绩指标一览

海豚君观点

二季度业绩确实令人失望,上季度点评中海豚君已经打了预防针,但市场似乎预期未调整到位,尤其是对于短期博弈财报的资金来说,落差较大。

但开盘后跌幅迅速扩大,海豚君认为,背后原因与腾讯音乐、快手、B 站还是存在不同。前三家更多的是跌指引调整,但网易的管理层在会后的交流上,总体上并没有给太多增量的负面指引,反而强调了:

1)梦幻流水调整结束开始稳定;2)对永劫用户数据表现满意;3)《逆水寒》资料片发布后流水反弹;以及;4)短期会加大回购等信息。至少从海豚君看来,这些信息其实缓解了我们的部分担忧。

那么为什么资金会有这么大的恐慌?

(1)首先市场对二季度的业绩预期是稍微有些高的,二季度网易头部几个游戏环比一季度的高流水,都出现了边际放缓的问题(逆水寒月流水下降了 3-5 亿、蛋仔有未成年保护调整、梦幻端游舆论事件发生时周环比下滑 20% 等),但市场对二季度的收入预期仅做了不足 10 亿的环比下滑,显然没有预期到位。

(2)此外,存在一些说法,资金跑路是担忧下半年高压力。但下半年的压力并非新增信息,游戏流水有第三方数据平台高频披露,无论是《永劫》表现不及《逆水寒》,还是《蛋仔》的流水放缓都基本是公开信息,因此下半年尤其是高基数的三季度增长有压力应该早有预期。

海豚君认为,在现在这个估值上(隐含)还能暴跌 10%+,更像是短期资金博弈 “二季度业绩超预期” 失败,在其他中概指引雷声阵阵下对宏观压力的担忧迅速升级,从而扎堆跑路下导致的过度反应。

回归理性,海豚君如何看待当下的网易?

首先,我们认为当期财报并非没有问题,从增量信息上来看,主要是担忧:产品储备走过巅峰,进入研发投入周期后,对短期利润率的潜在削弱。

其次,三季度的收入压力在我们预期内,而管理层对头部游戏的一些近况描述对冲了一些宏观可能带来的更多削弱,因此对于当晚的暴跌我们认为仍然有些夸张(对业绩预期向下调整后,我们预计当下 530 亿美金的市值对应 25 年税后经营利润不足 13x,剔除净现金 152 亿,对应 10x))。

但我们必须承认,当下网易需要经历一段业绩低迷期和估值承压期。在此期间,海豚君寄希望于公司加速运转 “钞能力” 增加回购力度,在长期资金匮乏、充斥短期投机资金的当下,像腾讯一样做自己的多头,度过难熬的三季度,等待降息后的估值统一恢复。而中长期上,我们对网易的研发和产品有信心,具备匹配 15x-20x 估值水平的硬实力。

以下为本次财报详细解读

一、承压提前?收入全线低于预期

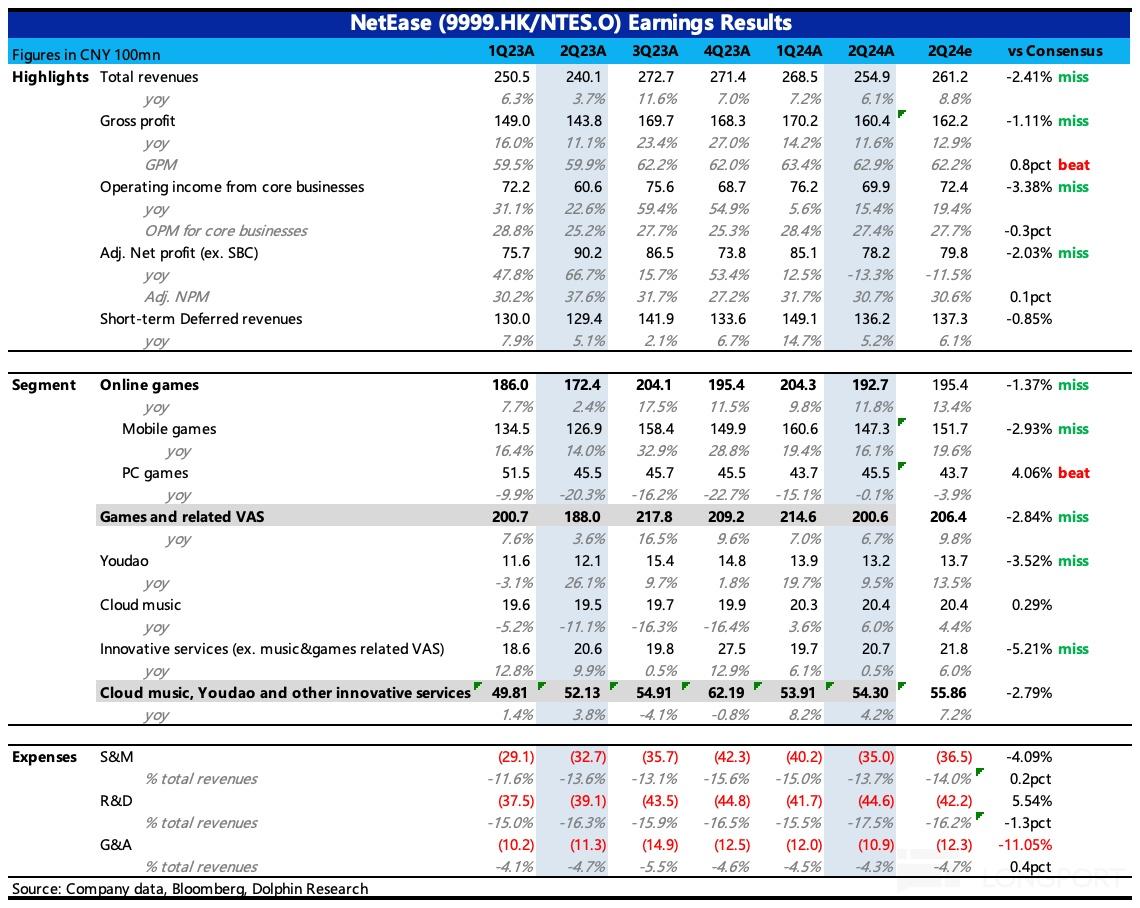

二季度网易实现总营收 255 亿,同比增长 6%,除了端游,手游、云音乐、有道等收入统统 miss。

实际上,二季度公司遇到的问题几乎是明牌,但市场大多仍然按照线性推演的去预期,因此才造成了较大预期差:

1)游戏提前歇菜,永劫能救命吗?

二季度游戏及增值相关收入整体实现 192.7 亿,同比增长 11.8%,低于市场预期。细分来看,除了端游,手游、CC 直播都 miss 了。

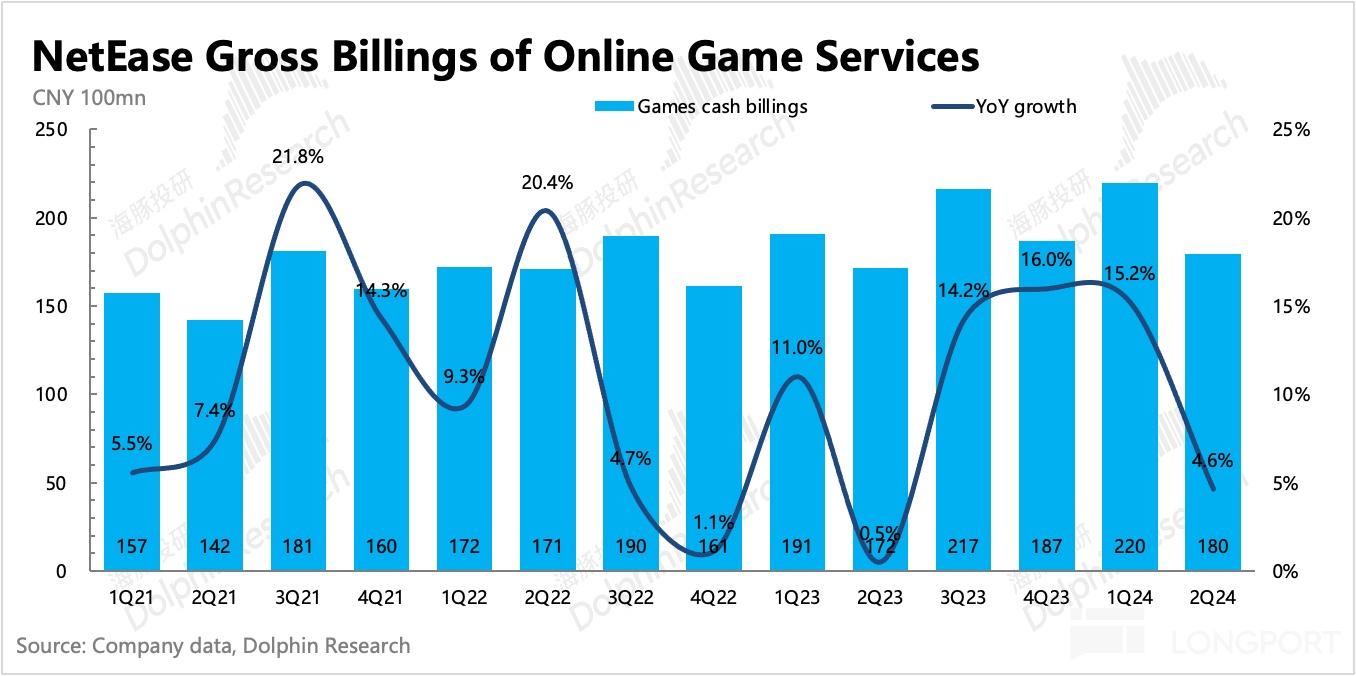

从递延收入来看,二季度同比增长 5.2%,环比下滑 8%,粗略计算当期流水 180 亿,环比更是下滑了 18%。环比下降的幅度超过往年同期,凸显了二季度出现的一系列问题,进而引发了市场担忧。

a. 手游:二季度实现 147 亿,同比 16%,市场预期 19.6%,基本是按照一季度的增速线性递推。

一季度《蛋仔派对》表现创下历史新高,而二季度却因为未成年玩家的问题,升级了人脸识别系统、推出每日氪金上限等规则。同样的,一季度流水峰值的《逆水寒》,二季度环比一季度热度走低(月流水下降 3-5 亿),而年度资料片 6 月 30 日才推出,对当期二季度是没有拉动的。

因此市场仅预期二季度环比一季度下滑 13 亿,显然有点乐观了。

b. 端游:二季度 45.5 亿,同比持平,实际超预期。

当期因《梦幻西游》藏宝阁规则变更等问题,舆论影响较大,4 月舆论发酵后,周流水环比下滑 20%。不过公司对此也比较重视,迅速进行调整。再加上其他端游的填补,实际上影响确实相对有限。

值得一提的是,二季度实际只体现了 2 个月的影响,三季度可能略微要更明显一些。不过管理层透露当下《梦幻西游》已经调整结束,流水趋向稳定不再下滑,但确实不能与去年的峰值相比。

《梦幻西游》是网易一年不到 200 亿的端游收入中,占比可能在 40% 左右的王牌游戏。而由于端游没有渠道分成,利润率也更高,对于梦幻西游这种已经运营 20 年的游戏来说,利润率则尤其高。如果按照 80 亿收入,80% 经营利润率也就是 64 亿经营利润来看,《梦幻西游》对集团整体的利润贡献接近 20%。

因此如果这一块收入不能稳下来,那么对业绩的中长期影响确实挺大。而管理层对《梦幻西游》近况的描述,算是让海豚君吃下了一颗定心丸。

三季度随着暴雪的回归,《魔兽世界》8 月 1 日已经上线,目前用户数据超预期,其中近 40% 为新用户,足以可见顶级优质游戏在任何时候都不缺吸引力。接下来《炉石传说》预计 9 月底上线,对四季度的端游收入能够带来一定支撑。

不过网易运营暴雪游戏利润率不如自研游戏,主要是暴雪分成较高,因此利润增量拉动可能有限。

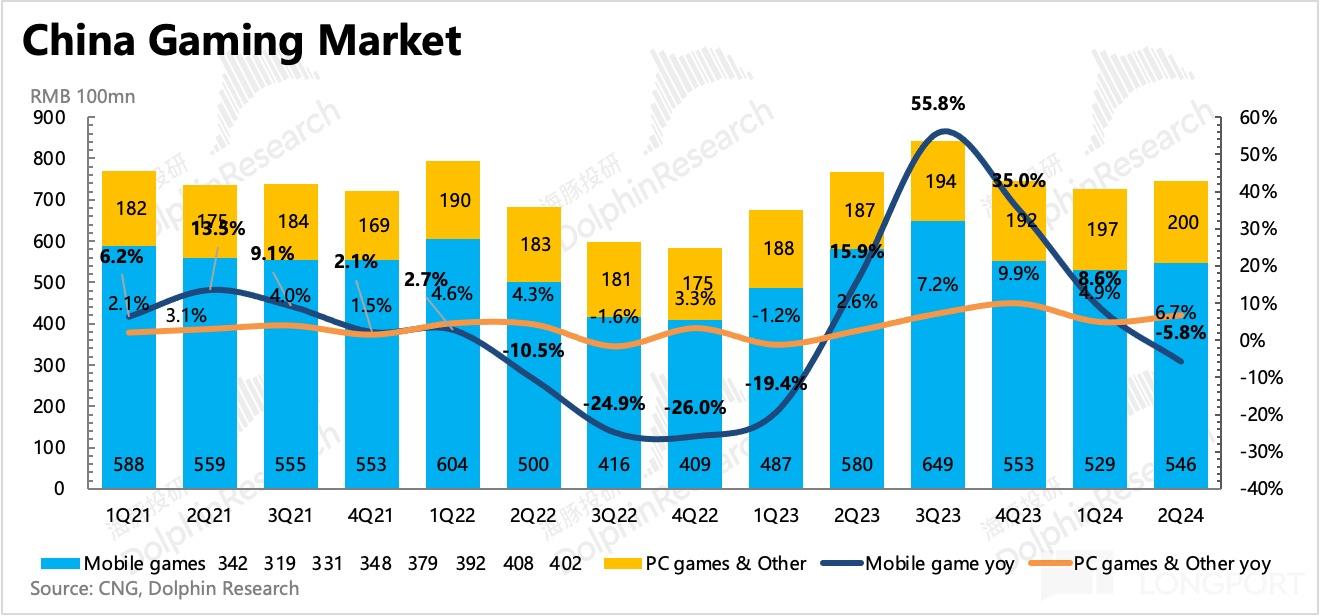

总的来说,二季度游戏已经开始显现压力,但行业更差同比负增长,因此当期网易的市场份额应该保持稳定。

展望下半年,由于暑期行业供给陡增,而网易主打的手游产品仅《永劫无间手游》,《漫威终极逆转》虽然有 IP,但结合历史产品,不确定性较高。

端游中《七日世界》上线后表现不错,但要带来显著增量还得靠后面研发的手游版本。而《燕云十六声》端游虽然确定年内上线,但大概率要到四季度的了,短期估计贡献业有限。因此下半年网易的市场份额可能会随之滑落。

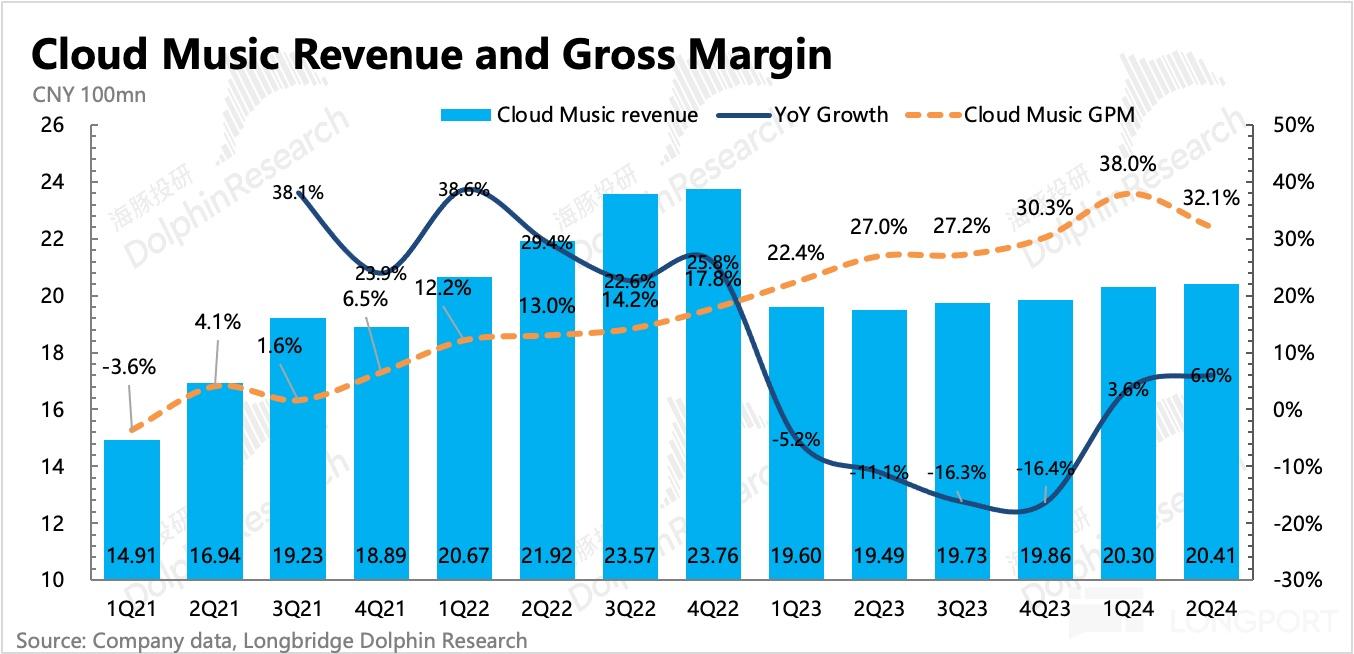

2)小弟云音乐,紧跟大哥步伐

作为腾讯音乐的小弟,近一年来云音乐的变化逻辑和大哥差不多——会员订阅强势,直播整改调整,版权内容成本优化,毛利率提升。

二季度订阅收入同比增长 27%,环比加速。不过相比于大哥腾讯音乐,云音乐因为竞争优势偏弱,因此会员增长主要依赖的是走量,而非提价。

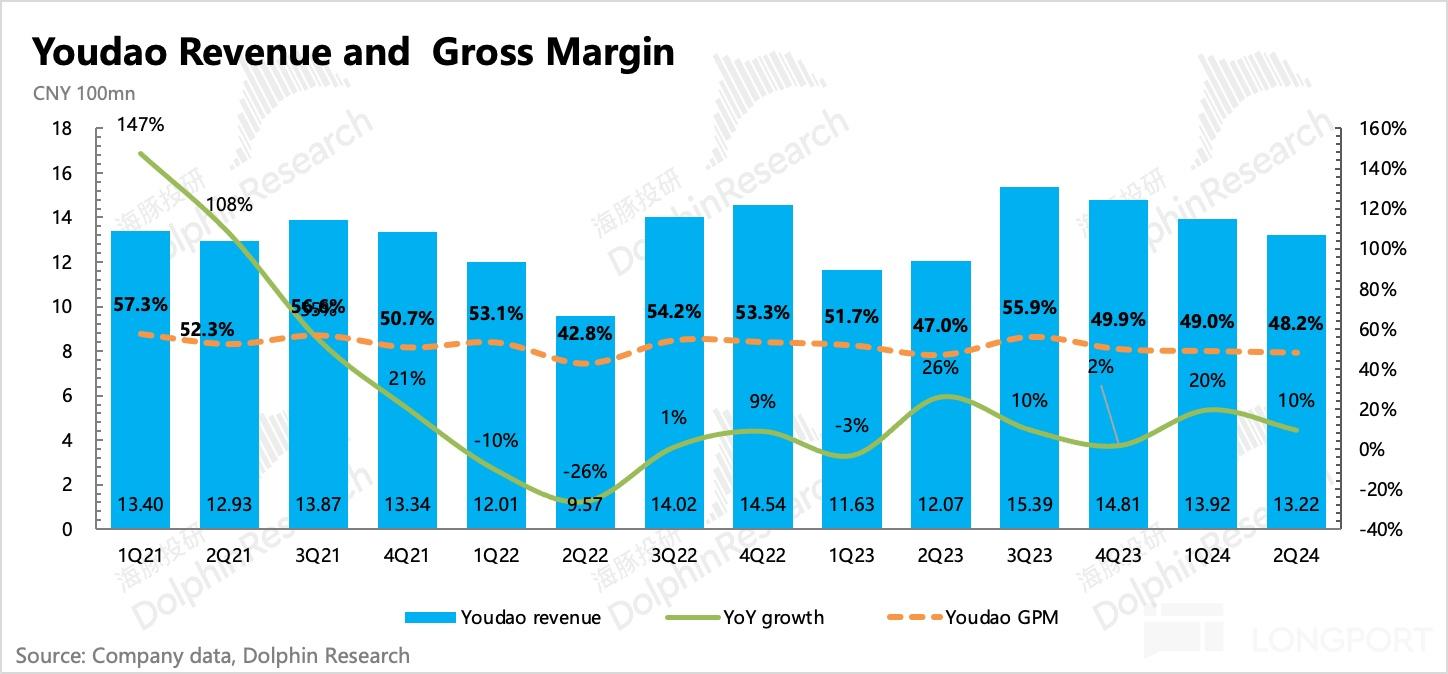

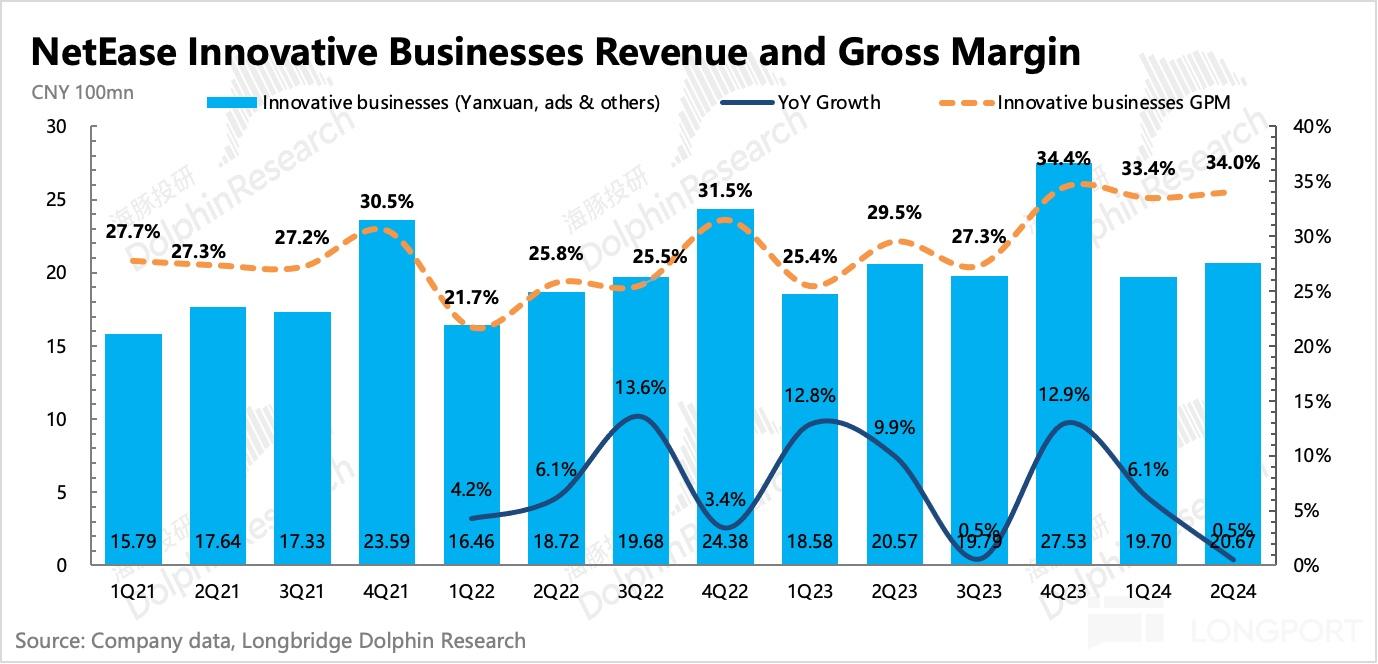

3)广告带动有道减亏提速

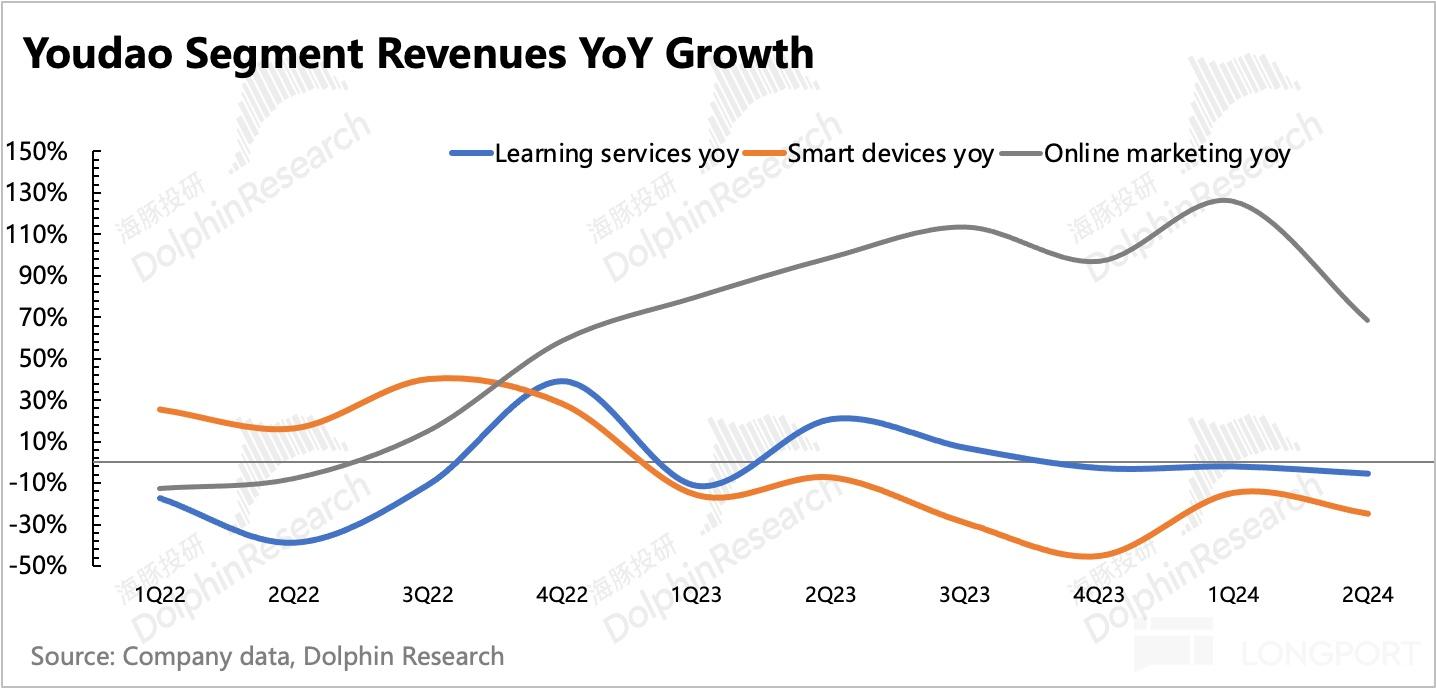

二季度有道的收入增幅还是靠广告,同比增速仍然在高位 68%。学习课程收入同比主要是因为高基数,导致下滑扩大。但智能硬件还是没太大好转,同比下滑 25%。

不过市场预期也比较保守,因此最终还是超预期了,而由于高毛利率广告收入占比提高,整体进一步减亏。市场期待全年可以实现 Non-GAAP 经营利润扭亏为盈。

4)网易严选旺季不旺

二季度表现虽然身处在电商旺季,但以严选为主的其他创新业务同比去年几乎零增长。今年的电商内卷加剧,低价竞争是主基调,但严选偏偏并不具备价格优势,因此败下阵来也不奇怪。

二、SBC 大增,新投入周期信号?

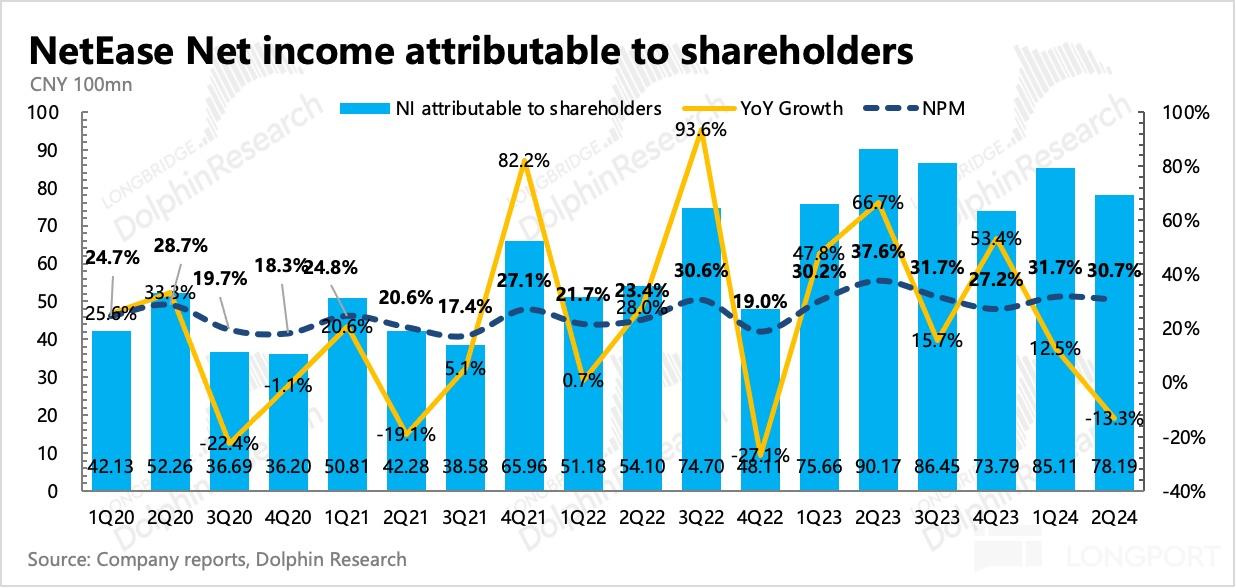

二季度 Non-IFRS 归母净利润 78 亿,同比下滑 13%,主要是由于汇兑损益波动带来。剔除非业务经营影响,只看核心 Non-IFRS 经营利润的话,同比增长 18%,环比是加速的。

不过,二季度一个比较大的变化是,一般稳定的员工股权激励(占收入比重 3% 左右),这个季度提升到了 4.2%。其中研发相关的 SBC 费用同比增长了 50%,当期研发费用增速继续提升。除了《逆水寒》的年度激励带来增幅外,也有可能意味着研发团队开始扩张。

因此去除噪音,但保留同样视为维持现有经营模式必须要支出的员工股权激励,海豚君也会看核心经营利润情况。

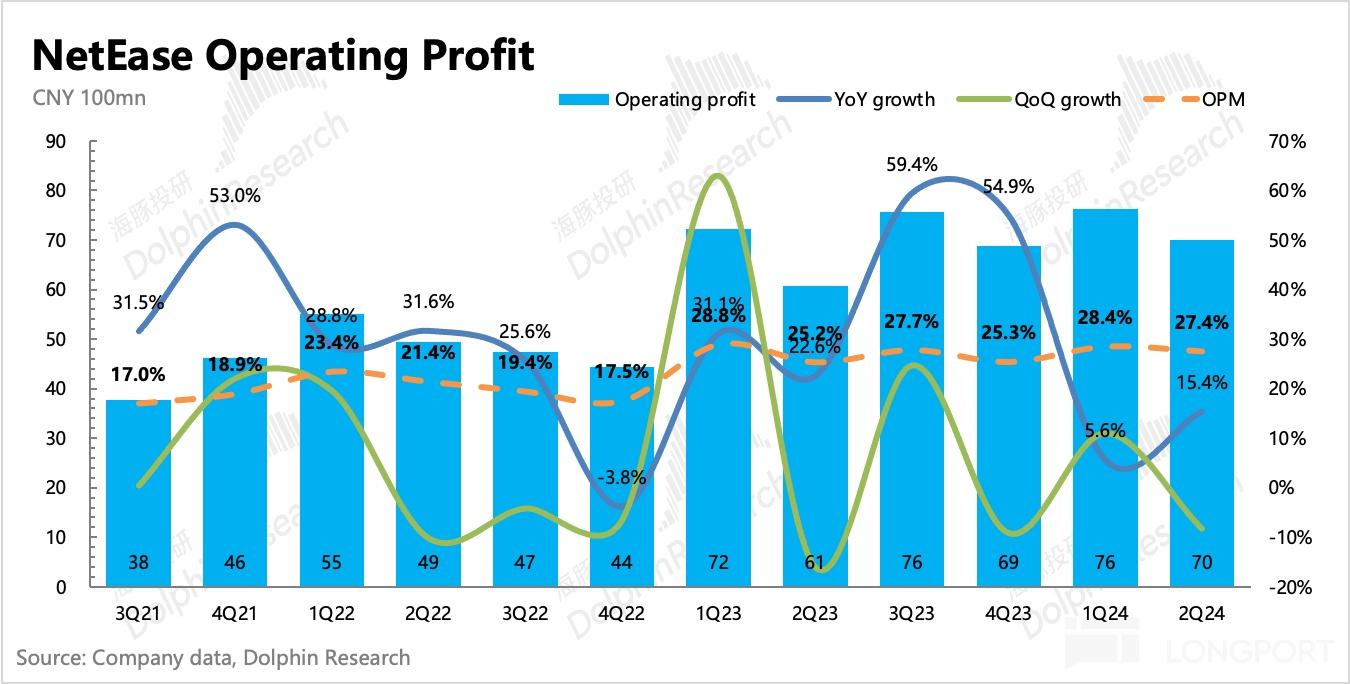

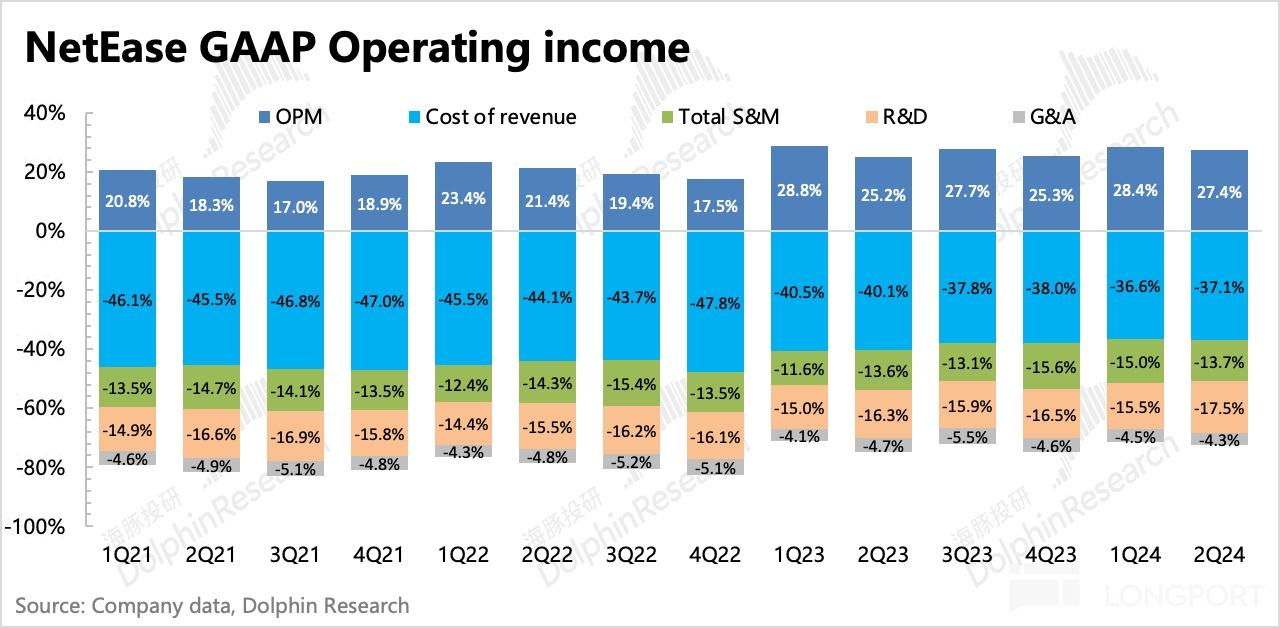

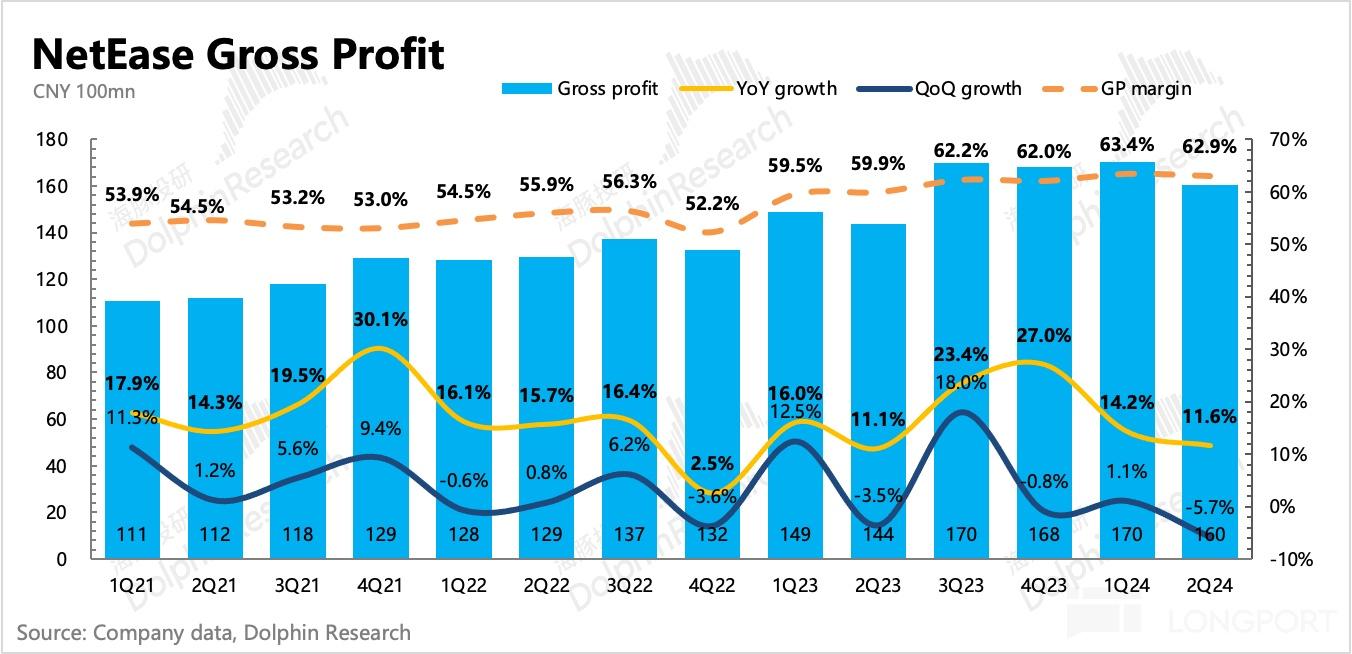

二季度核心主业的经营利润 70 亿,也低于市场,主要预期差来源于收入缺口以及研发多支出的费用。毛利率实际上在游戏、云音乐变现效率提升下,整体还是小超预期的。

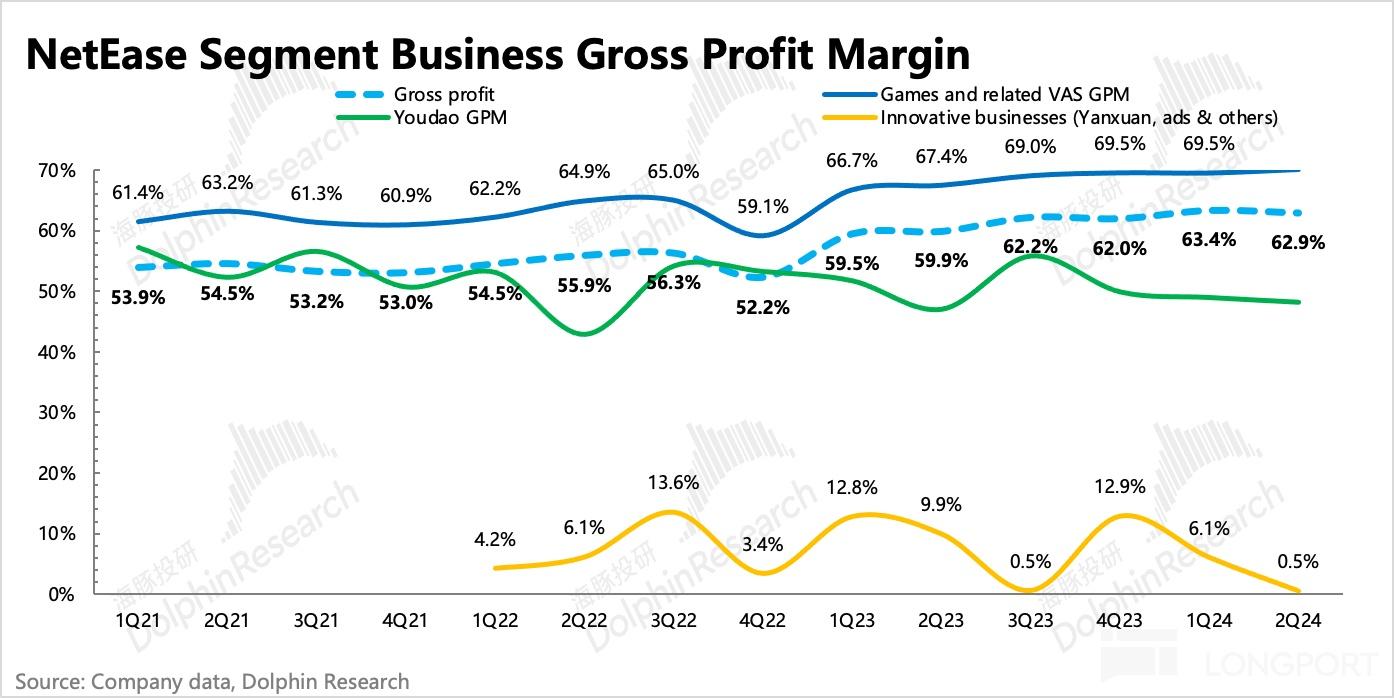

渠道变革是游戏毛利率提升的主要因素,二季度腾讯携 DNFM 手游叫板安卓渠道,也是一个破局点。当然网易在引入官服的变革中,动作比较快,部分存量游戏有 1/3 的流水来源于官服。

但除了长青游戏外,网易绝大部分游戏尤其是新游戏仍然不能舍弃第三方渠道,如果安卓渠道可以将 30%-50% 的分成比例调低,那么对于网易来说,利润还有不少是否空间。当然这不是一朝一夕就可以改变,我们拭目以待。

除游戏之外,云音乐毛利率提升,主要由于订阅业务保持稳健的增长,同时在版权成本不断优化的行业大趋势下,使得综合毛利率在收入结构变动下有所提升。

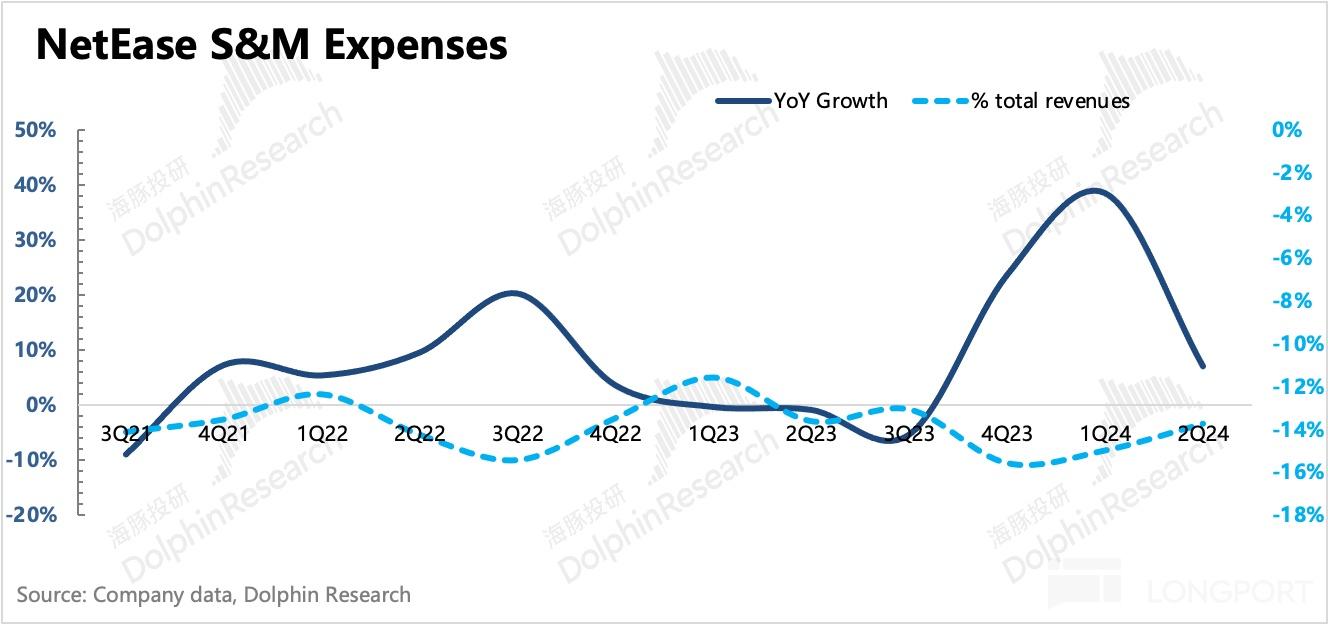

二季度营销费用 35 亿,环比滑落,同比增长回到 7%,年初与《元梦》的商战并不是常态,随着《元梦》躺平,《蛋仔》的回击也停止了。不过三季度因为有《永劫无间手游》的上线,因此预计营销费用还会增长。

<此处结束>

本文作者可以追加内容哦 !