作为A股最早披露半年报的上市银行,南京银行拿出的成绩单堪称亮眼。

在宏观经济大环境放缓的背景下,南京银行还取得了营收、净利润的高单位数双增,且净利润率高达44.23%,这个赚钱的能力,不能不说是杠杠的。但在全行业净息差收窄的情况下,其实现净利润的手段值得重点关注。

此外,在取得业绩增长的同时,南京银行也面临着资本充足率下滑、法律诉讼与内控问题、消费金融业务合规性等多重挑战。

01、公允价值变动收益暴增

2024年上半年,南京银行实现营业收入262.16亿元,同比增长7.87%;归属于母公司股东的净利润达到115.94亿元,同比增长8.51%。净利润率高达44.23%,对比前几年同期的数据,净利润率呈现持续增长趋势。

从收入结构上看,南京银行利息净收入同比下滑5.96%,且占比降到48.87%。非利息净收入已超过利息净收入,成为营收的“主力军”,这在我国上市银行中比较罕见。那么,非利息净收入,主要包含哪些来源?

据南京银行半年报,非利息净收入主要包含三大部分:手续费及佣金净收入29.74亿、投资收益65.71亿、公允价值变动收益43亿,同比分别增长14.26%、-18.44%、477.9%。可以看出,增幅最大的是公允价值变动收益。

通常而言,公允价值变动收益是持有的交易性金融资产随市场价格波动发生的价值变化所产生的收益,也即是“浮盈”。而在落袋为安的“投资收益”一项,南京银行其实是下滑的。

这就不得不说一下南京银行的公允价值变动收益为何能取得如此高增幅。南京银行在市场上被称为“债券之王”,据半年报,其金融投资在总资产中的占比已达到42.67%,而在2023年,上市银行平均水平为28.8%。这就不难理解,在今年上半年债市走牛的市场环境下,南京银行持有的债券资产无疑会显著受益。

但债市的高收益并非常态,而是在股市低迷之下的“跷跷板效应”所导致,此外国内近段时间的“资产荒”也是债市走牛的推手,随着这些因素的变动,债市的高收益状况也可能逐渐消退。

此外,从监管趋势看,金融机构要做好“五篇大文章”,其中可并不包含让银行也要当个“投资高手”。过度追求投资高收益、甚至采取违规手段时,还可能招致监管处罚。近期与南京银行同在江苏的几家农商行,就因在国债二级市场交易中涉嫌操纵市场价格、利益输送,被交易商协会启动自律调查。

稍早前还有媒体报道称,人民银行江苏省分行要求辖内农商行关注长债持仓风险,在国有大行卖出长债期间,不要大规模增加债券仓位,控制好持仓风险。从这个角度看,南京银行通过持有大量债券资产带来的高收益是否能够持续,还存在较大的不确定性。

02、零售业务与南银法巴的“老问题”

自2023年以来,银行业零售业务进入深度调整期。通常来说,零售金融业务中的信用风险较为突出,尤其是对于部分风险定价较高的消费贷产品,不良生成率较高。此外,市场波动给财资管理带来的风险也是零售业务中的一个重要风险点。而在这一领域,南京银行也是“逆流而上”的典型。

南京银行副行长江志纯在业绩说明会上表示,今年上半年,南京银行的零售金融业务取得了稳定增长的发展业绩,全行的零售金融资产较年初增长了8.5%,其中零售存款和非存金融资产分别增长了6.1%和11.6%,全行的零售贷款增长了1.5%,零售贷款的收息率达到了6.63%,零售存款付息率较年初下降了19bp,全行零售业务实现营业收入62.96亿元,比去年同期增长了1.68%,其中财富代销的中收较去年同期增长了16%。

此外,行长朱钢表示,南京银行在优化传统信贷服务的同时,要通过大力推动信用卡分期,消费贷款,个人经营性贷款等业务发展,更好满足不同客群的个人信贷需求,提高个人信贷占比,提高个贷业务的贡献。

这些表述令外界关注到南京银行对零售业务发展的战略选择。其实,说到零售业务,南京银行与法国巴黎银行合资的南银法巴消费金融有限公司(以下简称“南银法巴”)则是一个绕不过去的话题。

据中报信息,南银法巴今年上半年实现营业收入20.49亿元,较上年同期增长102.67%;净利润0.72亿元,同比增长53.19%。增幅翻倍的情况下,净利润增幅却远远落后。作为承接苏宁易购股权转型而来的消费金融平台,南银法巴消金较大多银行系消金公司具备更强的互联网电商基因,线上获客渠道及成本更有优势。但同时,该公司曾因公布催收机构信息而遭到大量投诉,其中部分涉及暴力催收等可能涉及违法的行为。此前外界还有关于南银法巴“月薪两万招催收”的传闻。

据企查查信息,南银法巴还有多起作为被告的诉讼,涉及人格权、名誉权损害等诉讼。因此在消金业务高速发展的同时,可能带来的合法合规经营压力也在增大,对此南京银行或也需要有所预警。

另外值得注意的是,近期多家消费金融公司以极低折扣价格处置不良资产,如招联金融不久前集中发布了4期个人不良贷款转让公告,未偿本息总金额为16.64亿元,初始转让价格总计1.14亿元,初始转让价不足标的金额的1折。可以看出,这种针对个人的低门槛小额消费贷款,不良率及减值风险也远高于普通的个人贷款,其中暗藏的社会责任风险与不良贷款高生成风险,都需要格外注意。

03、资本充足率下滑、关联贷款占比上升

除了投资业务、零售业务等事关战略方向的选择以外,对于南京银行来说,眼下更急需关注的指标是资本充足水平。

据中报信息,南京银行的资本充足率、一级资本充足率和核心一级资本充足率均出现下滑,分别为12.83%、10.79%、8.97%,均较上年末出现不同程度的下滑,对比2022年末更呈现加剧下滑趋势。目前该类指标已经逼近监管红线。

为提升资本充足水平,南京银行于2014年和2019年有过两次增发记录,分别融资80亿元、116亿元,还于2021年发行了200亿可转债。但以近年的二级市场环境来看,再以股权融资形式补充资本比较困难,即使最近一年多南京银行股价走势已经远超大盘表现,可从绝对值来看,截至8月23日收盘,股价10.19元,每股净资产14.23元(截至2024年6月末),股价甚至低于每股净资产的情况下。因此,近年来南京银行更多是通过发债进行融资,但这无疑会增加债务压力,推高财务成本。

另外,从资产质量端来看,南京银行的不良贷款率为0.83%,较上年末下降0.07个百分点,拨备覆盖率345.02%,较上年末下降15.56个百分点。拔备覆盖往往被视银行业调节利润的“蓄水池”,这一指标的下滑也通常意味着风险抵补能力有所下降。

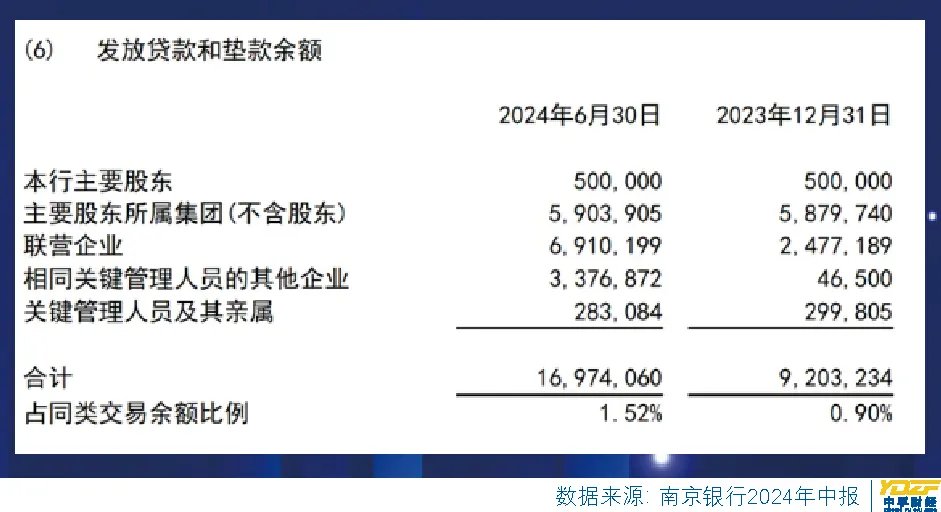

尤其值得关注的是关联交易贷款。据中报信息,最近半年南京银行的关联交易处于大幅飙升趋势。其中,联营企业贷款和垫款余额增加近1.8倍,相同关键管理人员的其他企业放贷和垫款余额暴增70倍。该类贷款占同类交易余额比例,由去年末的0.9%上升至1.52%。

可以看出,在业绩增长、股价逆势上涨的同时,南京银行也面临着多方面的挑战,如何有效应对这些挑战,将是南京银行未来持续稳健发展的关键。

本文作者可以追加内容哦 !