在权益市场长期波动、监管强化及薪酬调整的行业环境下,金融行业显现疲态,公募行业发生剧变。

基金经理出现离职高峰

自打6月份以来,基金经理离职的消息变多了,其中不乏一些知名基金经理。

截至8月24日,今年以来已有2911只基金产品(仅计算初始基金)出现基金经理变动。

基金经理离职潮也较往年加剧。

截至8月24日,年内离任的基金经理数量达230人,创近9年来的同期最高水平。同期新聘基金经理数为286人。

从基金类别看,根据2024年4月-6月的整体数据,基金经理离职的基金中,混合型基金的数量最多,其次是中长期纯债型基金。

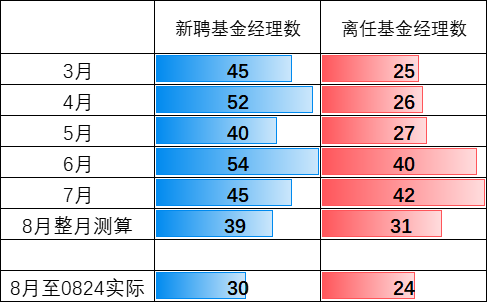

从月份来看,今年6月、7月离任基金经理数显著增多。8月测算略有回落,不过后续增减仍有待观察。

业绩不佳、在管规模小、因降薪限薪谋求更好平台和转行成为基金经理离任的重要原因。

过去,公募基金公司倾向于将一年、三年、五年区间业绩纳入考核维度,但2021年以来在熊市背景下,基金业绩持续承压,基金经理面临更大的压力。当前,部分绩差基金因净值缩水、份额流失沦为迷你基金,也加剧了运营成本负担。

不过从数据来看,公募基金经理的全面并未出现。从增减变化来看,今年以来新聘基金经理数量略高于离任的基金经理数量。从整体来看,今年8月公募基金经理总人数较2023年底,未出现明显下降。

中信证券指出:对投资者而言,面对基金经理离职时,应首先分析离职原因,了解新任基金经理的背景和投研能力,并根据实际业绩表现来调整持仓。对基金公司而言,需要通过优化激励机制、完善培养机制、提升整体投研能力来应对人员流动,同时需要打造稳定的投研团队,引导投资者从关注个别基金经理转向关注基金公司的整体投研能力和投资策略。

清算基金数量增多,基金发行数量下滑

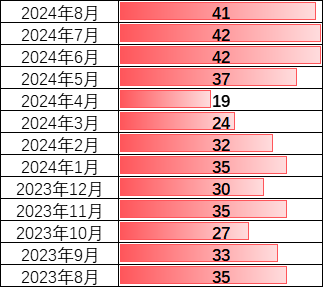

基金经理出现“离职潮”的同时,清算基金数量也在增多。6-8月连续3个月单月清算基金数量超过40,高于近一年其他月份。

图:清算基金数量逐月统计

(数据截至8月24日)

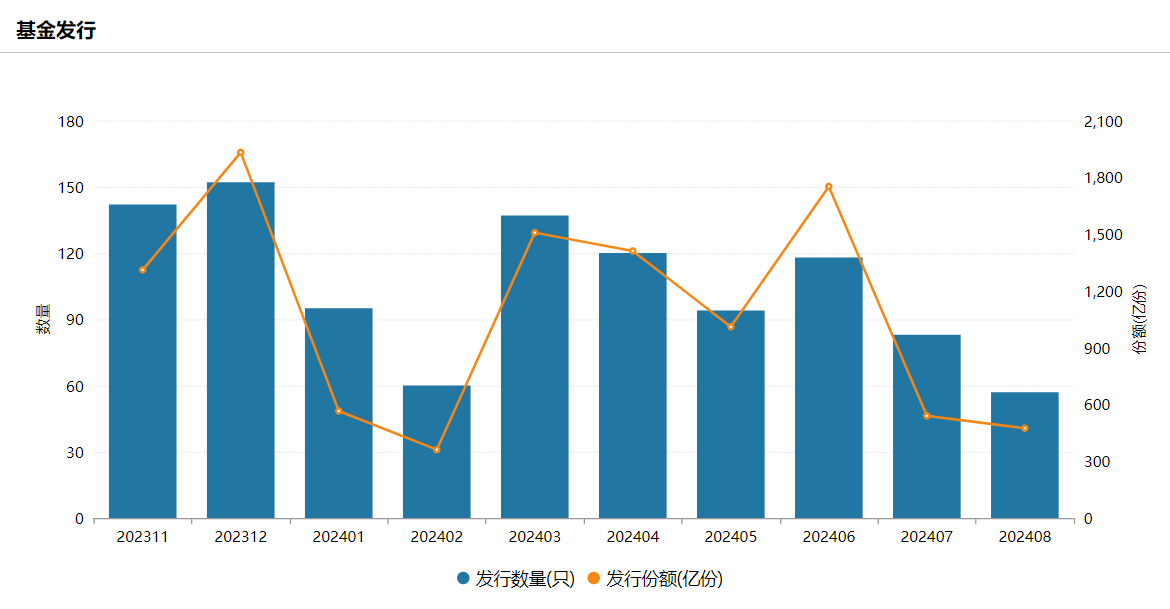

清算数量变多的同时,发行数量在变少。截至8月24日8月发行数量57只,低于7月83只,大概率8月全月发行数量低于7月,而7月发行数量又远低于6月份的118只。另外,基金发行份额也在7月份锐减,8月继续低迷。

(数据截至8月24日)

基金公司发力布局指数产品及指增产品

前几年公募基金推出了不少“明星基金经理”,并且贴上了“成长股猎手”、“xx行业捕手”、“xx行业投资专家”等标签。

而随着监管点名基金经理去明星化,公募行业更加注重“平台化”发展,再加上行情的潮水退去,明星基金经理“走下神坛”,这种称呼逐渐销声匿迹。

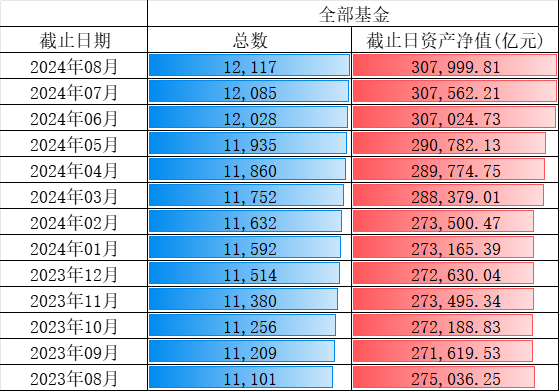

尽管基金经理离职潮、清算基金变多、发行数量下滑传递着不甚积极的信号,然而,查看公募基金近一年总管理规模和基金总数的月度数据变化,可以发现规模、数量都是呈上升态势的,只不过6月以来上升更加缓慢,整体上并未出现下滑。

(数据截至8月24日)

此前,基金公司就已纷纷发力指数产品,指数基金不仅费率相对较低,还因紧密跟踪标的指数,其表现受基金经理个人变动的影响较小,能够规避基金经理变更带来的不确定性。

指数基金当中,规模靠前的又大多是ETF产品。由于ETF市场先发优势和头部效应明显,差异化布局指数增强型基金也成为部分公募基金的发力点。

截至8月24日,今年以来已有16家公募基金布局了22只指数增强型基金,发行总规模达到60.42亿元。

(图:今年以来发行规模较大的指数增强型基金)

业内人士表示,未来该类产品还有极大发展空间,宽基指数增强、行业指数增强、风格指数增强等细分业务条线,都有较好的发展前景。

$招商中证2000指数增强A(OTCFUND|019918)$ $大成中证500指数增强A(OTCFUND|021170)$ $华泰柏瑞中证2000指数增强A(OTCFUND|019923)$

本文作者可以追加内容哦 !