从信用卡代还业务起家,强监管之下,众利数科不仅完成了业务转型,而且做得越来越大。

今年6月,众利数字科技(广州)有限公司(以下简称“众利数科”),发生一系列工商变更,注册资本从3000万元增加至6800万元,实际控制人也发生变更。

在某招聘平台上,众利数科在公司简介中表示其为广州地区位列前三的金融科技平台,一家经营消费场景与小微金融等多元化企业集团……总部设立在中国广州珠江新城,目前有上海(陆家嘴)、深圳(前海)两个职场分公司,北京、成都分公司2024年即将成立。

这样一家规模颇大的金融科技公司,前身实际是一家信用卡代还平台。企查查平台信息显示,众利数科前身为广州众利宝信息科技有限公司,众利宝在互金早期阶段是一个知名信用卡代还平台。

虽然众利宝信用卡代还业务已经黯淡退场,但如今依然能在网络平台中寻得众利宝相关产品介绍。“众利宝信用卡代还是通过具有支付牌照的公司,使用备用资金为客户提供信用卡账单还款,然后授权扣除代还资金和对应的手续费。”

转型助贷业务后,众利宝也完成了自身品牌升级(众利数科)并频繁更换公司实控人,同时众利数科旗下多款助贷产品活跃于各大互联网金融平台。就在助贷业务“狂飙”之际,众利数科因平台息费过高(服务费等其他费用甚至高于利息)频遭用户投诉,涉嫌“借道”网络小贷公司变相放贷也引发不少争议。

息费过高,抬升借款人融资成本

工商信息显示,众利数科成立于2018年12月,法定代表人为孙雄杰,实际控制人为刘顿明,股东为潮州市花无缺网络科技有限公司(持股90%)和广州恒泰达数字科技有限公司(持股10%)。

众利数科控股股东潮州市花无缺网络科技有限公司成立于2022年2月,曾发生多次工商变更,实际控制人先后从程云生、河南省财政厅、大兴安岭林业管理局、赵洪良变更为刘顿明。一家互联网金融背景的公司,能有如此复杂的股东背景,似乎不太简单。

值得关注的是,潮州市花无缺网络科技有限公司虽然当前仅对外投资了众利数科,但是在历史对外投资中,包含了一家融资担保公司。工商信息表明,潮州市花无缺网络科技有限公司曾投资了中黔联信息科技(深圳)有限公司,投资退出日期为2024年4月。

中黔联信息科技(深圳)有限公司实际控制了一家融资担保公司,这家融资担保公司现在的名字为中黔联融资担保集团有限公司,曾用名贵州梵鼎和融资担保有限公司。中黔联融资担保集团有限公司成立于2020年12月,当前注册资本7亿元。

在广东省商业联合会理事单位众利数科的介绍中,就有众利数科持有融资担保牌照相关信息,“2022年5月获战略基金投资,完成融资担保公司成立,并获取牌照。”如此看来,众利数科旗下是有牌照布局的,上述中黔联融资担保集团有限公司就曾与其存在关联关系,但在众利数科及关联公司所投资的企业中,未见有融资担保主体。

神秘的众利数科背后,实控人刘顿明从业背景也比较复杂。除了众利数科,刘顿明还关联其他互联网金融企业,刘顿明持有微迩时金互联网科技有限公司股权(持股比例0.75%)。微迩时金互联网科技有限公司成立于2015年2月,涉足互金领域较早,曾在2016年运营中小微企业金融服务平台美惠金服。

业务层面,众利数科当前主营业务为助贷业务,通过聚合互金平台流量,连接借款人与金融机构,帮助金融机构放贷。具体来看,众利数科依靠互联网金融平台导流,为旗下助贷产品众利e贷、众利分期、蜘蛛介条等提供贷款用户,然后众利数科再为用户匹配金融机构贷款。

产品信息显示,众利数科助贷业务的合作资金方包括陕西长银消金、江西裕民银行、辽宁振兴银行等,以资金成本更高的消金公司及民营银行为主;合作的导流获客平台有微博借钱、融360、洋钱罐等互金平台。

在开展助贷业务过程中,众利数科采取担保增信业务模式,平台贷款息费设置比较复杂,除了利息外,还包括担保费、服务费等息费,被用户指出息费过高,综合年化甚至超36%,抬升借款人融资成本。

根据用户反馈情况,有用户表示:“于2024年7月在火山融平台借款,匹配的是众利分期,借款9100元,12期一共需要还12030元,平均每月还款1002.5元,利率居然高达54.84%,这已经是高利贷了。”

还有用户表示,在“蜘蛛介条” 上借款7800元,分12期,还款总额10608元,平均每月还款884元,据此计算,实际IRR利率高达60.96%。根据“蜘蛛介条”页面披露的《个人账户信息处理授权书》,提供贷款的服务机构及联系方式为众利数科及分支机构、关联方。

同样有用户称,在乐享借平台借款,平台为其匹配了“蜘蛛介条”,但申请的时候却显示是众利分期。根据用户提供的借款页面信息,“蜘蛛介条”的息费构成包括利息和其他费用,6800元借12期,每期需还款756.17元,12期利息共计565.07元,其他费用竟然高达1708.97元。按照IRR口径测算,该笔贷款的年化利率高达56.88%。

合规存疑,涉嫌“借道”变相放贷

除了助贷业务息费过高,众利数科经营过程中也存在诸多不合规问题,不仅侵害了消费者权益,而且涉嫌违反监管规定。

7月1日,广东省通信管理局公开通报19款未按要求完成整改APP,其中包含了一家由众利数字科技(广州)有限公司运营的软件——众利商城。通报内容显示,众利商城所涉问题为“违规收集个人信息”。

相比个人信息保护违规,众利数科借道网络小贷公司,通过债权受让方式变相放贷,更加体现出业务存在的合规风险。

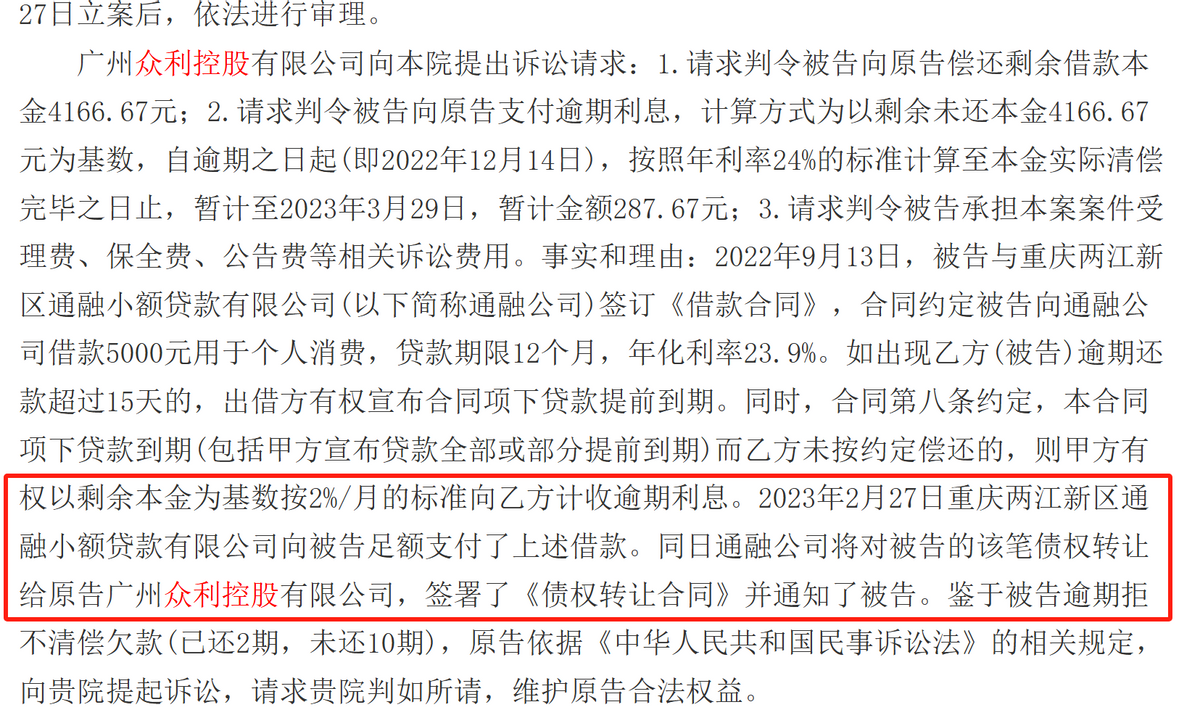

据裁判文书网发布的判决书,众利数科及其关联公司众利控股存在小贷公司发放贷款后立即受让小贷公司债权的事实。在原告广州众利控股有限公司与被告尹某金融借款合同纠纷一案中,2022年9月13日,被告与重庆两江新区通融小额贷款有限公司签订《借款合同》,合同约定被告向通融公司借款5000元用于个人消费,贷款期限12个月,年化利率23.9%。2023年2月27日重庆两江新区通融小额贷款有限公司向被告足额支付了上述借款,同日通融公司将对被告的该笔债权转让给原告广州众利控股有限公司,签署了《债权转让合同》并通知了被告。

法院经审查认为,众利控股通过债权受让方式最终取得案外人重庆两江新区通融小额贷款有限公司转让的债权,但众利控股无证据证明出借人的资金来源是合法收入的自有资金。综上,原告无法证明该债权形成的合法性,其受让的债权不属于法律保护的法益,应当驳回起诉。

另一份判决书亦显示,2023年2月27日重庆两江新区通融小额贷款有限公司向曹某足额支付了借款,同日重庆两江新区通融小额贷款有限公司将对曹某的该笔债权转让给广州众利控股有限公司,签署了《债权转让合同》并通知了曹某。

众利数科与广州众利控股有限公司曾存在关联关系,广州众利控股有限公司曾为众利数科的股东。虽然目前在股权关系和关键人员上,众利数科已与广州众利控股剥离,但它们仍存在疑似相同电话或者邮箱。

至此,众利数科“借道”通融小贷以受让债权的名义行变相放贷的事实,浮出水面。公开资料显示,重庆两江新区通融小额贷款有限公司是一家可全国展业的互联网小贷公司,成立于2012年12月,注册资本3亿元,实际控制人为房地产企业协信控股集团。

针对不具备放贷资质的平台借用小贷通道变相放贷,此前已有法院及监管部门揭示其风险及违规性质。去年,广东省深圳市前海合作区人民法院披露,前海法院在审理一批小额贷款公司的贷款案件过程中,发现重庆升某小额贷款公司存在不规范经营行为。这家重庆的小贷公司在向3000余名借款人发放2900余万元贷款的当日,就将债权转让给无小额放贷资质的某保理公司,变相帮助无放贷资质的公司进行放贷。

从上述法院口径可以看出,通过小贷公司受让债权的方式即是变相放贷,与众利控股的模式比较相似。对于这类变相放贷业务,前海法院向重庆市地方金融监管局建议,加强对小额贷款公司资金来源、不良债权转让的监管力度。重庆地方金融监管局则对此表示,已经对违规的企业进行了核查,并对同类型问题进行了深入调研形成整治措施,列为今年的重点工作项目。

关于小额贷款公司的资产转让规定,原银保监会在2020年发布的关于加强小额贷款公司监督管理通知中明确要求,小额贷款公司要严守行为底线,不得通过互联网平台或者地方各类交易场所销售、转让本公司除不良信贷资产以外的其他信贷资产。

而从小贷行业来看,随着监管治理加深,涉及违规债转的网络小贷公司已被暂停网络贷款资格或受到处罚,但通融小贷目前仍具备网络贷款资格。

8月23日,国家金融监督管理总局研究制定了《小额贷款公司监督管理暂行办法(征求意见稿)》,正式向社会公开征求意见,小贷行业将再次迎来新规。征求意见稿中明确规定,严禁小贷公司出租出借牌照等违规“通道”业务,要求不得与无放贷资质的机构开展联合贷款,不得向无放贷资质的机构转让信贷资产。

严监管之下,助贷平台借道小贷通道变相放贷将无所遁形。

本文作者可以追加内容哦 !