1、市场回顾与分析

主要指数情况

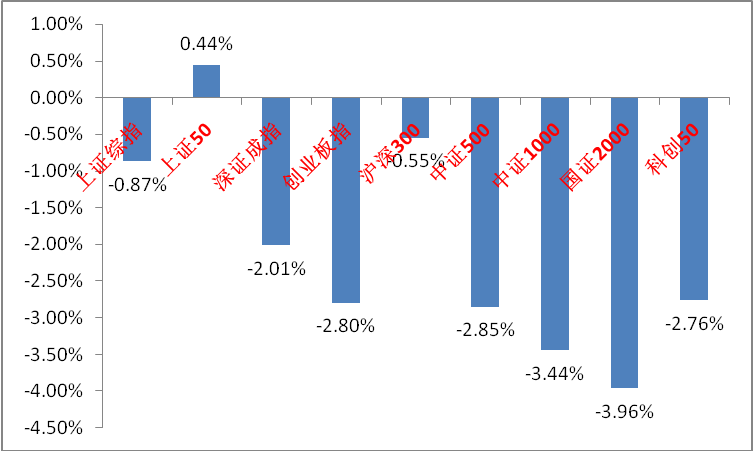

上周A股主要指数涨跌不一,情绪偏低。

图1:A股主要指数周涨跌幅

(资料来源:wind,统计区间:2024/08/19-2024/08/23)

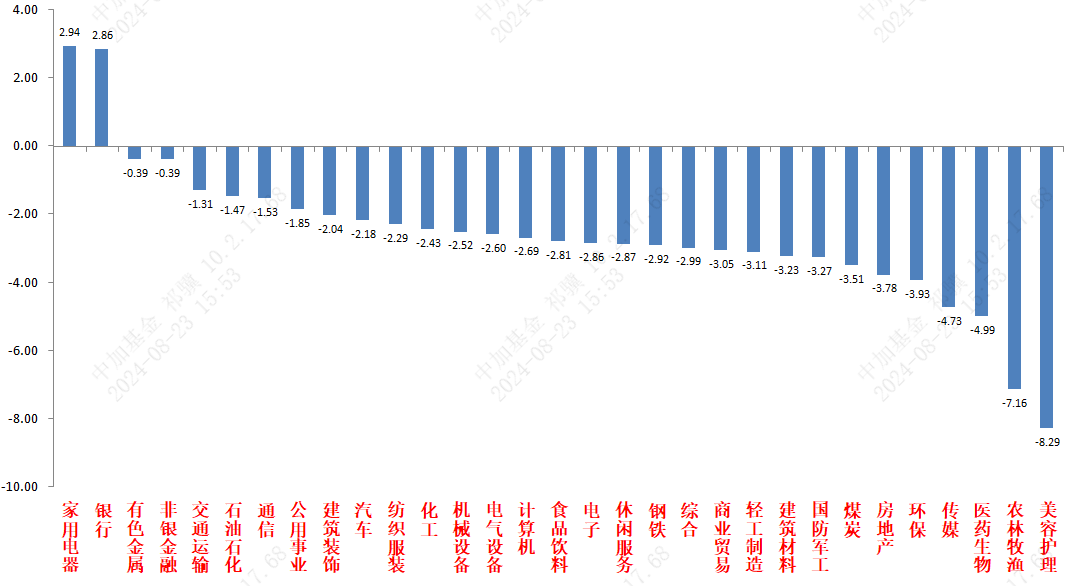

(资料来源:wind,统计区间:2024/08/19-2024/08/23)各行业情况

31个申万一级行业中,家电(2.94%)、银行(2.86%)居涨幅前二。美容护理(-8.29%)、农林牧渔(-7.16%)和医药生物(-4.99%)居跌幅前三。

图2:申万一级行业周涨跌幅

(资料来源:wind,统计区间:2024/08/19-2024/08/23)<br>

(资料来源:wind,统计区间:2024/08/19-2024/08/23)<br>2、策略观点

宏观与市场回顾

美联储主席鲍威尔在 Jackson Hole会议发言,表示合适的降息机会已经到来,将9月降息概率继续抬高。且宣布通胀预期已被锚定,对高通胀的斗争已经基本胜利。但在降息幅度上依然延续了美联储的数据导向风格,未给出指引。对美国经济基本面依然乐观,就业市场只有一些小问题但完全可以应对。鲍威尔表态符合市场较乐观的预期,美元指数下跌,美股和黄金上涨。对于美国降息,我们依然认为不应过度乐观,目前美国的通胀和经济数据均在美联储非常便于进行双向操作的区间内,且后续不确定因素(尤其大选)仍多,且国外风险资产市场已经计入了很多乐观预期,依然建议根据美联储后续实际行动来进行判断。

3、后市展望

上周A股市场交易情绪有回暖。从基本面看,目前内需仍弱,政策预期方面有一定积极变化。从资金面看,北向数据已经改为季度公布。其他方面新发基金及两融资金等依然偏弱,ETF数据由于“国家队”托市行为继续放量但周环比衰减。

由于国内经济的弱势和地缘政治利空,A股市场交易主线目前仍在三季度基本面下修。低预期导致情绪低迷,持续缩量阴跌。当前中报季接近尾声,由于基本面原因此次企业中报业绩预期较低,更多有瑕疵的中报可能带动市场情绪进一步下挫。加之8-9月是21年公募发行高峰期间3年持有期产品的集中到期区间,相关产品剩余规模约119亿元,对市场情绪会继续产生负面影响。

乐观些看,当前市场持续缩量,空头力量也在持续在阴跌中耗竭,在8月底的压制因素全部落地后,被压制许久的绩优标的迎来反弹的概率增大。后续,继续加强关注国内政策出台(尤其财政)和美国经济韧性、降息进展,这两点会决定中长期的市场走向。继续建议立足防守抓市场结构性机会,等待政策或市场流动性出现转机带来的反弹。

行业上,对于偏防御的红利类行业,继续建议作为底仓配置一部分(避险逻辑未破,9月1日起普通保险预定利率上限改为2.5%,10月1日起分红型不得超过2%,加剧了市场对于资产荒的忧虑,增强核心价值红利的资金抱团。不确定性来自于更详细政策后续的落地,包括经济基本面和长债利率相关,继续建议配置有独特催化的公用、低估值银行和强避险属性的贵金属、或短期受益基建催化的低估值建筑等)。

而对于进攻性较强的多数标的,以寻找低位、确定性较好和情绪面强势的(混乱预期下产业政策决定进攻方向,作为政策支持确定性最高的方向,科技类标的在市场风向不稳定时结构性机会持续,且后续内外环境仍较支持,建议逢低配置以自主可控概念为首的优质标的。顺周期方面业绩压力较大,在中报季结束后注意错杀的绩优标的反弹机会。出口链方面,高企的运价、美国经济数据边际走弱和地缘政治风险使市场对后续出口预期降低,需要加强关注个股alpha)配置为主。

$中加转型动力混合A(OTCFUND|005775)$ $中加转型动力混合C(OTCFUND|005776)$ $中加优势企业混合A(OTCFUND|009853)$ $中加优势企业混合C(OTCFUND|009854)$ $中加医疗创新混合发起式A(OTCFUND|016756)$ $中加医疗创新混合发起式C(OTCFUND|016757)$ $中加聚享增盈债券A(OTCFUND|015371)$ $中加聚享增盈债券C(OTCFUND|015372)$

end

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

本文作者可以追加内容哦 !

![旺柴 [旺柴]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot45.png)