为何关注Jackson Hole会议?

在美国最新CPI、PPI、大小非农就业数据、当周请失业金人数和零售数据等纷纷公布之后,市场的聚焦点纷纷放在了杰克逊霍尔(Jackson Hole)全球央行年会。

今年会议的主题是“重新评估货币政策的有效性和传导”(《 Reassessing the Effectiveness and Transmission ofMonetary Policy》)。

距离最后一次美联储加息已经过去了1年多的时间,但大家翘首以盼的降息却迟迟未来。距离下一次议息会议(北京时间9月19日)仍有近1个月的时间。

因此鲍威尔的此次讲话,自然而然被倾注了不少期待。大家期待鲍威尔对于美国经济的最新看法,期待对于美国货币政策的更多框架性指引,期待释放一些鸽派的信号,期待给9月降息更多的信号。

金融危机以来全球央行首脑多次在该会议上给出货币政策前瞻指引,特别是美联储,包括宣布或是暗示降息、新一轮QE等。比如,2012年美联储时任主席伯南克在该会议上释放采用QE政策的信号,当年9月美国就宣布启动QE3;2014年美联储时任主席耶伦首次参加Jackson Hole会议时为Taper指明方向,2014年9月美联储给出Taper原则和计划,次年便启动加息周期。

图表:历次Jackson Hole会议主题(2005-2024年)

来源:招商证券

这次Jackson Hole会议上,鲍威尔的发言有哪些亮点呢?

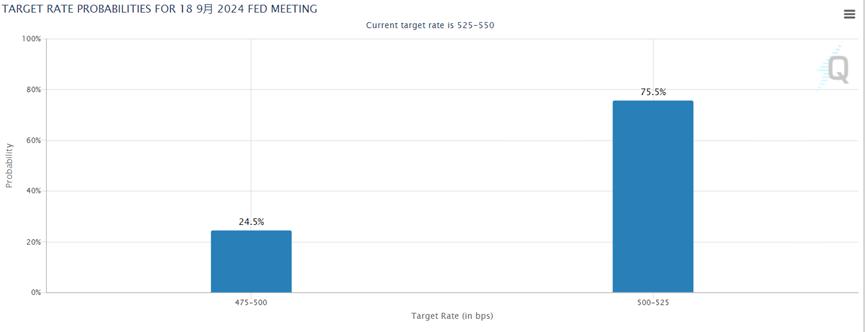

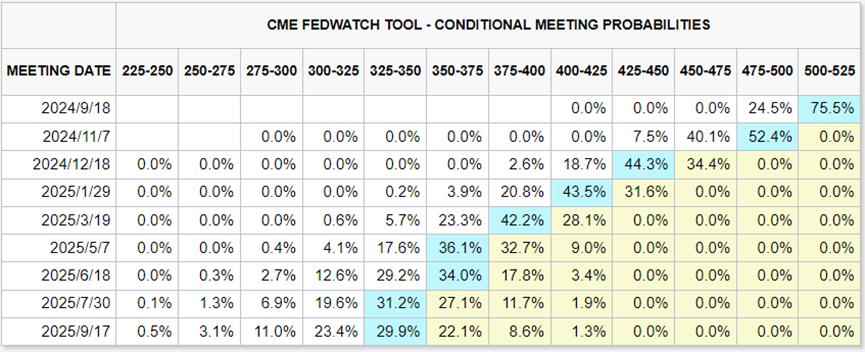

8月23日晚Jackson Hole年会上,鲍威尔发表讲话称,政策调整的时候到了,几乎等于提前“官宣”9月降息,9月降息板上钉钉,会后 CME 利率期货计入9月的降息概率100%,其中降息 25bp 概率76%,降息50bp概率24%。

(以上数据来源:CME FedWatch Tool,截至2024-08-25)

鲍威尔讲话隐含了“经济已然正常化”,进而货币政策有待“正常化”的信号。

1)供应限制已经正常化,通胀下行的信心显著增强;

2)就业不再“过热”,重视就业恶化风险;

3)继7月FOMC后,再度确认双重使命的风险发生变化:通胀上行风险减弱,就业下行风险则增加。

随后市场的反应:

2Y和10Y美债盘中分别下行8.0BP和5.5BP至3.93%和3.80%;美元指数盘中下跌0.69%至100.81;COMEX黄金、COMEX白银和WTI原油盘中分别上涨0.92%、1.81%和2.14%;标普500、纳斯达克、道琼斯指数盘中涨幅一度扩大至1.28%、1.83%、1.08%后有所回落。

(来源:招商证券)

降息预期不断升温,会是港股的“新福音”吗?

8月中下旬,港股中报处于密集披露期,市场高度聚焦港股龙头业绩利好带来的催化效果。从近两周的披露线索来看,腾讯控股、京东集团、小米集团等科技龙头的超预期业绩大大提振了市场信心。

值得一提的是,8月中报季即将步入尾声,市场在等待着港股的新一轮催化。

虽然此时距离美联储9月议息会议仍有近1个月的时间,但近期声势浩大的Jackson Hole会议正式收官,鲍威尔的发言令市场关于降息的预期再度升温,而前期因为担心美国经济硬着陆的risk-off情绪大幅消退,降息交易或再度开启。

银河证券认为,随着美联储降息步伐临近,关注受益于降息预期的科技板块,特别是分母端和分子端双重改善预期的细分行业有望更多受益,具体包括互联网头部、消费电子、创新药等板块。

中泰证券认为,美联储9月大概率降息临近,有望进一步打开国内宽货币政策空间。业绩期以来,权重互联网及电讯股业绩可圈可点,叠加估值调整充分,也有望重新吸引资金回流。

国泰君安认为,海外方面,流动性拐点渐近,而前期港股市场对降息定价不足,后续有望受益于分母端增量资金回流。当前港股市场展现韧性之后,关注本轮恒生科技中互联网企业在行业出清、格局改善下的利润弹性逻辑体现,此外不同类别资金对恒生科技达成共识,伴随南下的持续流入,后续将有望受益于外资回流,由分母端提供增量,重视下半年弹性空间。

(以上信息来源:《中泰国际-策略周报:港股低估值提供下行保护,亟待政策加码催化-240819》、《银河证券-港股市场周观察:港股迎来外围市场与中报业绩双重催化-240817》、《国泰君安-港股市场策略周报:科技龙头利润弹性的显现-240819》)

支持T+0交易的相关ETF:

1) 港股哑铃策略进攻端—恒生科技指数ETF(513180),高弹性、高成长,聚焦人工智能、平台经济、造车新势力、半导体芯片等热门板块;标的指数前十大权重股分别为:美团、腾讯控股、阿里巴巴、小米集团、京东集团、快手、理想汽车、网易、联想集团、中芯国际;降息交易重启,港股科技乘风起!

2) 港股哑铃策略防守端—恒生红利ETF(159726),低估值、高股息、中特估三重催化,聚焦银行、公用事业、煤炭等高股息板块。

$恒生科技指数(HS|HSTECH)$ $恒生科技指数ETF(SH513180)$ $恒生红利ETF(SZ159726)$

#鲍威尔在杰克逊霍尔上“鸽”派发言!看看大会讲了啥?#

恒生科技指数ETF(513180)的标的指数为恒生科技指数,其2019-2023年完整会计年度业绩为:36.25%,78.71%,-32.70%,-27.19%,-8.83%;恒生红利ETF(159726)的标的指数为恒生中国内地企业高股息率指数,其2019-2023年完整会计年度业绩为:9.66%,-12.61%,-6.12%,-29.29%,-7.93%;指数历史业绩不预示基金产品未来表现。

T+0特别风险提示:跨境ETF实行T+0回转交易机制(即当日买入,在交收前可以于当日卖出),资金运作周期缩短,可能带来短期波动风险。

风险提示:1.上述基金为股票基金,主要投资于标的指数成分股及备选成分股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,上述基金属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2. 上述基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资上述基金之前,请仔细阅读上述基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识上述基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证上述基金一定盈利,也不保证最低收益。上述基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对上述基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.相关部门对上述基金的注册,并不表明其对上述基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于上述基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8. 恒生科技指数ETF为境外证券投资的基金,主要投资于香港证券市场中具有良好流动性的金融工具。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外, 恒生科技指数ETF还面临香港市场风险等境外证券市场投资所面临的特别投资风险,包括港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。9.市场有风险,投资需谨慎,本内容提及的个股不构成个股推荐,ETF盘中涨跌价格不代表基金净值表现。

本文作者可以追加内容哦 !