最近共享充电宝这个行业变动有点多,开始是怪兽转代理,后面又传出来电科技袁冰松失联。基本上算反应出几个信号吧,整体消费疲软的环境下,共享充电宝这行业也是不能在卷了。

从怪兽充电最近发布的财报看,2024 年第二季度收入4.629 亿,非美国会计准则(Non-GAAP)下,经调净利润1520万,连续六个季度保持Non-GAAP盈利(GAAP口径则实现净利润920万)。

去年Q2移动设备充电收入进行了一次性调整,包括财务上全额改净额,到现在完全聚焦在代理商模式,属于不盲目卷收入了,保持持续盈利,今年还分红了,算是正常公司。

公司其他收入,从 2023 年同期的 940 万元人民币增长 453.7% 至 2024 年第二季度的 5230 万元人民币。不出意外的话,再过两个财报就要把光伏新业务单独列出来了。

从财报和管理层表述来看,怪兽目前就是三个看点:下沉市场、光伏和出海

下沉市场

关键运营数据方面,截至 2024 年 6 月 30 日,怪兽充电在全国共有在线充电宝 950 万个,126.7 万个 POI(点位数)

(Q1数据)

其中,代理点位占比环比一季度提升了近10个百分点至89.2%,在三线及以下城市的POI数量同比增长超过20%,新增超过50个县级及以上区域。

上篇文章我有聊过,下沉是目前很多消费类公司在做的,怪兽也是类似,市场份额第一,但还能保证在20%以上的增速,说明下沉市场还是有比较大的空间。

这里还是想再说下关于怪兽直营转代理这件事,特别是继续扩大市场做下沉,怪兽也有一定责任做到进一步风险告知。本质上怪兽转代理模式是个两全其美的事,公司本身转向轻资产运营,专注做好平台和供应链,代理商根据市场做好区域深耕。

代理模式之所以能成,核心还是品牌方和代理商能够达到双赢局面。餐饮行业加盟非常普遍,共享充电宝行业其实有些类似,也是强线下,相对来说运营压力没那么重,代理商最关键就是做好两道选择题,一是点位、二是品牌。

点位选择上,怪兽有超4亿用户,可以充分发挥既往点位运营经验给到方向建议,具体到本地区域市场洞察可以交给代理商仁者见仁智者见智。

品牌方面,根据艾瑞数据,共享充电宝是个品牌高度分散的行业,前五大品牌占据了96.6%的份额,代理商可以说是五选一的题。怪兽充电份额36%排在第一位,而且又是上市公司,品牌影响力都有优势;政策上0加盟费,第一年最高96%分成等一系列优势,有希望吸引更多代理商加入,形成品牌、份额、代理相互促进的正循环。

光伏业务

怪兽一直是把新业务计划和广告服务收入统一归为其他收入,季报占的篇幅不是很多,今年Q4算业务经营满一年,年报可以多关注下数据。

这块是现阶段怪兽看的见的第二增长曲线,年复合大几百的增速是要有了,2023年报期间有外面消息透露过,未来两年合同都签了10亿。

这块算是完全的B端业务,市场足够大,不过做的企业也很多,传统发电电网类公司在做,像怪兽这种互联网起家的也在转,也有像共享充电宝布局共享充电桩这类业务的。

B端业务不像C端好整合,而且依赖政策,传统行业大客户没有那么容易开拓。怪兽做的这类户用屋顶光伏业务,投资回收期一般10年左右,投资金额倒是跟现在C端做的代理模式差不多。如果能联动起C端做下沉,能把代理这个模式发挥好,有可能是个快速铺开的点。

关于出海

怪兽充电CEO蔡光渊在电话会上提到这么一句,“我们正在积极探索共享充电业务在海外的布局,推动业务增长,为股东创造更大价值。”

共享充电宝出海这块之前看的少一些,这次主要讲一讲海外情况。

我最先联想到是最近大火的安克创新,日前特朗普跟马斯克直播发现有个充电宝,用的就是这货。

从安克创新的情况看,2023年报营收175亿元,海外营收占达到96%,充电储能类产品占了49.14%,海外对充电宝这个产品确实需求还蛮大。

共享充电宝跟纯充电储能还不太一样,因为有个消费习惯问题,海外支付方式比较灵活,对手机支付的依赖程度没那么高,而且确实海外移动支付没国内成熟。

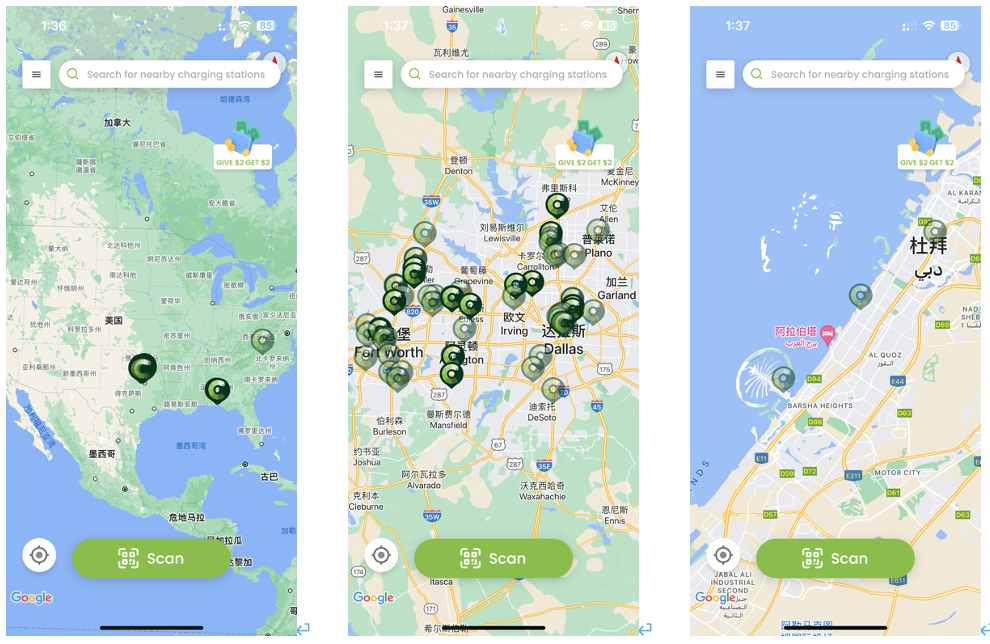

出海比较早的竹芒科技,合并前的搜电,2020年开始搞出海了,品牌叫ChargerGoGo,到现在四年时间号称覆盖30多个国家。

我地图上扫了一圈,发现美国只有的得克萨斯州的达拉斯算是真正覆盖了,北卡罗来纳和阿拉巴马两个州就一两个点位;再有迪拜这种就棕榈岛附近有三个点位,其他国家地区我是真没看到,不知道是不是网络原因,App上一次发版还是5个月前。

另外还有个叫PowReady,主要集中布局欧洲市场,像伦敦、巴黎这种主流城市基本都有覆盖,包括安道尔这种地区点位也不少,算是出海这块做的还可以的了,当然除了欧洲也基本是零。

也有类似像Instpower这种同期出海布局日本的,我看App最近一次更新已经是1年前了,地图上基本没点位,可以说是死掉的公司了。

总体看,海外这个市场确实属于蓝海,但具体能否搞成,还需要看怪兽在本地策略方面能否有奇招,中国跟海外市场不一样,技术成熟度和接受度也不一样,市场策略上国内属于资本推动占领市场,而在国外更强调本土化和逐步渗透市场,尤其是像美国这种,需要适应美国消费者的习惯和文化差异。

怪兽出海,绝对的蓝海谈不上,但机会确实有。

一个是,海外市场属于高度分散,没有说哪家是一家独大,3000~5000台设备就属于比较大的公司了。

另外跨境出游,也可能是一个。怪兽4亿用户体量在4亿用户,类似这种国际航线充电需求也真实存在。

此前,怪兽充电有通过接入AlipayHK(港版支付宝),香港居民在大陆出游时,可以直接通过港版支付宝APP扫码租借怪兽充电的产品,并使用港币支付费用。

不过类似这种需求有多少就未可知了。

现在怪兽每股净资产1.46美元,上一次怪兽人气回来是年报后0.6启动的,现在差不多又回到这个区间了,52周新高是1.17美元,长期破净。截至2024年第二季度末,怪兽充电的现金及现金等价物、短期投资和限制性现金为32亿元,现金储备充足。

按照玄学的话,最近一次摸到1美金是7月3日,至少年底得再上一次1美元吧。

$怪兽充电(NASDAQ|EM)$

$中国平安(SH601318)$

#强势机会#

本文作者可以追加内容哦 !