投资者一般认为,债券表现与科技成长风格大部分时候是反向的。这一现象的背后,可能是有两个原因导致的:

第一,DCF现金流贴现模型底层原理。根据现金流贴现DCF定价模型,当利率下行时,贴现率降低导致未来现金流的现值增加,从而或将抬高股票的估值水平;

第二,以科技成长为代表的新兴产业更具潜力。在经济下行、利率下行的环境下,由于需求减少、产能过剩从而导致利润下降,因此传统行业或受到较大影响。利率下调一般是央行为了刺激经济而采取的货币政策调整举措,以此降低借贷成本,鼓励投资和消费。在低利率环境下,新兴产业由于其高成长性、高渗透率的属性,可能会吸引更多关注。此时,若新兴产业出现机会,市场更倾向于选择具备创新能力和市场扩张潜力的行业和公司,简言之就是倾向于选择渗透率提升较快、成长性更强的机会。

这一规律在电子行业上是否成立呢?

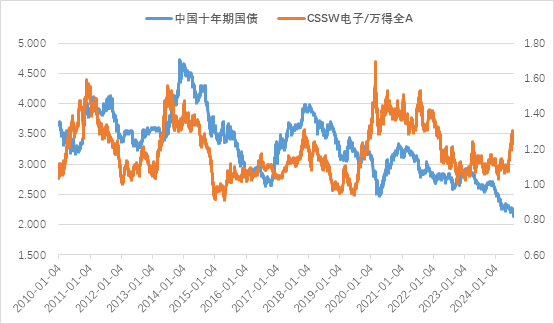

1) 2015年以前,电子行业超额收益与十年期国债呈现一定的相关性,与一般“认知”相反。这一现象背后的原因是,2015年以前,国内经济增速中枢较高,且波动大,当经济周期向上时,投资者倾向于持有高成长的板块,而此时利率在经济扩张期又处于上行,出现了“利率上行与成长占优”现象。

2) 2015年以后,电子行业超额收益与十年期国债相关性并不稳定。15年至17年、19至20年、24年以来,电子行业与十年期国债表现为反向关系,而其他时间段则呈现一定的同向关系。

备注1:“中国十年期国债”为“中国十年期国债到期收益率”

备注2: 399371.SZ,CSSW电子:399811.SZ

数据来源:wind,2016.1.4-2024.6.28

CSSW电子指数2019-2023年年度表现分别为74.12%、37.25%、10.30%、-39.06%、3.51%,数据来源:wind,截至日期:2023年12月31日。市场有风险,投资需谨慎。上述数据仅为市场过往表现的统计,不构成市场未来表现及相关基金的任何收益保证,不作为任何投资建议。

由此可见,一定程度上2015年以后,电子行业走势与利率水平的相关性“钝化”了,这背后的原因在于潜在经济增速趋缓的过程中,投资者更加关注科技板块自身有没有产业趋势或技术突破。

对于科技企业,利率下行,可能意味着融资环境改善,企业有更多流动性用于研发投入,但科技板块是否出现超额收益主要还是有赖于是否出现产业趋势或技术突破。

$申万中证申万电子行业投资指数(LOF)A(OTCFUND|163116)$

$申万中证申万电子行业投资指数(LOF)C(OTCFUND|010531)$

【风险提示】基金有风险,投资需谨慎。基金的过住业绩和评价机构的评价结果不预示未来,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,不代表本公司对基金业绩的任何承诺或预测。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金管理人不保证基金一定盈利也不保证最低收益。

本文作者可以追加内容哦 !