红海厮杀,更考验企业成长韧性。

这不,2023年业绩复苏后,老牌男装报喜鸟并没再度“报喜”。8月16日,公司发布2024年中报:营收24.79亿元,同比增长0.36%;归母净利3.44亿元,同比减少15.60%,扣非归母净利3.04亿元,同比减少11.48%。

单季度看,一季度营收13.53亿元,同比增长4.84%;归母净利2.50亿元,同比下降2.09%;扣非净利2.35亿元,同比增长6.93%。二季度主营收11.27亿元,同比下降4.55%;归母净利润9375.92万元,同比下降38.32%;扣非净利6874.47万元,同比下降44.26%。

股价也难言讨喜,截至8月25日收于3.34元,较6月17日6.18元高点累缩超四成。若较2月的6.94元年内高点已缩水过半。

营收滞涨,盈利能力连降,报喜鸟回暖成绩单为何难持续?股价承压背后,又有哪些深层隐忧?

1

营收滞涨、净利连滑

销售费只“赚吆喝”?

报喜鸟解释称,主要系报告期内终端零售较预期疲软,叠加天气和高基数的影响,服装零售整体承压。公司加大市场开拓力度、品牌推广投入及人力成本增加导致营销费增加,且收到的政府补助及实现的投资收益较上年同期减少,导致利润下降。

客观而言,为了拉升业绩,报喜鸟不缺努力。2024上半年销售费达到10.04亿元,同比增长7.96%;其中,广告宣传费1.27亿元,同比增长28.98%。

尴尬在于,高举高打营销费不但没拉升多少营收,还推高了营运成本、蚕食着盈利能力,2024上半年净利率14.26%,同比大降16.47%。尤其第二季净利率仅8.53%,较上年同期下降5.19个百分点,较上一季度下降10.51个百分点。是否有赔本赚吆喝感呢?

同花顺数据显示,2021年至2023年,公司销售费用率为39.64%、39.68%、38.66%,2024上半年达到40.49%。

什么水平呢?以行业一哥海澜之家为例,2023年营收215.28亿,超报喜鸟4倍有余。销售费用率仅20.22%;2024上半年也仅为21%。

好在存货有所下降,但10.75亿元的体量仍不算低,占净资产比达24.87%。其中,存货跌价准备1.03亿元,计提比8.74%。2020年至2023年,报喜鸟存货分别为9.65亿元、11.49亿元、11.79亿元、11.51亿元;同期存货周转天数达256.92天、236.97天、260.78天、226.22天;2023年虽有降低,较150天左右的行业平均水平仍有改进空间。

看看承压的现金流不算多苛求。2024上半年报喜鸟净现金流为-7495.84万元,同比下滑231.97%;经营现金流量净额1.39亿元,同比下降59.05%。

对此,报喜鸟解释称,主要系主营业务销售回款增加,收到的政府补助减少,且支付货品采购款、上年度员工奖金、终端渠道拓展及运营费用、税费缴纳等较上年同期增长所致。

话虽如此,可要知道,2023年公司经营活动产生的现金流量净额达到11.54亿元,创历史新高。短短半年便缩超八成,难免让外界对企业的财务稳健度、资金流管理水平产生疑虑。

2

两大主力各有“烦恼”

该补什么功课

公开资料显示,报喜鸟1996年成立于浙江温州,2007年在深交所上市。旗下男装品牌包括报喜鸟、恺米切、所罗、亨利·格兰、东博利尼,中高档英伦风格男女装品牌哈吉斯(HAZZYS),户外休闲品牌乐飞叶(LAFUMA),以及职业装团购品牌宝鸟和校服团购品牌衣俪特。整体可分为以哈吉斯、乐飞叶为代表的授权品牌、以及报喜鸟、宝鸟等自有品牌。

2024上半年,主要品牌中仅乐飞叶增速喜人、哈吉斯微增,其他主要自有品牌均有下滑。HAZZYS实现营收8.60亿元,微增0.25%、乐飞叶虽营收1.52亿元,同比大增32.20%,奈何体量较小,营收占比不足10%,对整体业绩拉动有限。

拉长时间看,哈吉斯曾是成长主驱力。2023年营收17.58亿元,首超自有品牌报喜鸟的17.30亿元,为收入第一主力。二者贡献营收超六成。

公开信息显示,HAZZYS(哈吉斯)是韩国三大著名服装品牌之一,创立于2000年。据华西证券,报喜鸟2007年获得哈吉斯品牌代理权,并进入国内市场。2011年报喜鸟拿到HAZZYS全部商标使用许可,进行本土化改造,2015年首次盈亏平衡,2018年后进入高速发展、直至成为业绩第一主力。

考量在于,这个第一主力盘并非自有品牌,而是授权代理。行业分析师王彦博表示,品牌授权并不转移品牌的所有权,而是将品牌使用权在一定时间内授予另一企业。品牌名称和标识权最终属于原品牌所有者。被授权企业需按照约定条件,向原品牌所有者支付一定费用。若从业者过于依赖授权品牌业绩,一旦发生合作变故,企业经营也将带来变数。这是越发依赖哈吉斯的报喜鸟需要警惕的。

纺织服装品牌管理专家程伟雄也表示,随着业务不断深入,未来的授权代理费用可能会水涨船高,买下品牌永久运营权的难度也会更大。甚至品牌方收回授权亲自运营,也是有可能的。

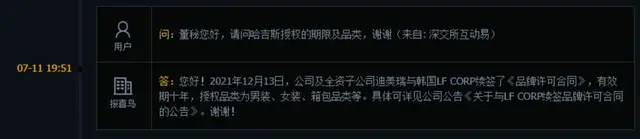

在互动平台上,公司董秘曾透露,本该2021年底授权到期的哈吉斯,双方又重新签约授权合同到2031年底。不过双方形式锁定在“先五年+后五年,这就可能导致报喜鸟仍是被动一方。

而如果一旦被收回,相当于为他企做了嫁衣,颇有些如鲠在喉、进退维谷感。2024上半年的业绩微增,又透出怎样信号呢?

相信报喜鸟深知于此,无奈自有品牌支棱不起来。2024上半年第二大收入的报喜鸟品牌营收同比下降3.69%至7.74亿元。另一大主力品牌宝鸟营收5.07亿元,同比下滑2.28%。

或许,关键的产品质量提升更急迫些。浏览黑猫投诉,截至2024年8月26日,报喜鸟品牌累计相关投诉194条,主要集中在质量差、虚假宣传、服务态度差等方面。此外,据深圳商报.读创,最新数据显示,“报喜鸟”在淘系平台的退货率为51%;

诚然,用户千人千面、人人满意并不现实,上述投诉或也有偏颇片面处。但还是那句话金杯银杯不如百姓口碑,产品体验是黏住用户、甘愿买单的不二法门。与其砸钱推广、代理品牌,不如做多些“冷板凳”、沉下心打磨产品内力、培育自主影响力,这或才是行稳致远、让业绩股价持续支棱起来的良方。

3

多元化迷思、什么才更香

放眼男装上市公司,以2023年为例,海澜之家以超200亿元收入,剩下的就当属雅戈尔和报喜鸟,营收分别为137.49亿元、52.54亿元;再往后是34.4亿元的七匹狼和35.44亿的中国利郎,以及14.92亿元的乔治白等。

报喜鸟之所以有此规模,多品牌战略功不可没。只是大不代表强、多不代表优,若品牌间“此消彼长”、追求短利过于依赖授权,精力投入分散不用形成合力,导致自身产品迭代迟滞、特色品质壁垒不足,也需警惕规模陷阱。上半年的增收不增利,或就是一个信号。

实际上,2023年5月份的股东大会上,报喜鸟董事长吴志泽有过多元化反思,称“以前犯过的错、踩过的坑太多了,搞房地产也没赚到钱。服装上以前新品牌太多了,多品牌走得太急了。我们现在要讲的是高质量、稳定性可持续发展。”

必须有所改变了。放眼市场,年轻化影响力已是一股潮流。据北京日报,在不少年轻消费者眼中,报喜鸟已经成为老一辈会选择的服装品牌。

时尚产业独立分析师程伟雄直言,虽然报喜鸟这种精致商务男装仍是市场刚需,但近几年国潮、运动及户外风潮的兴起都给传统男装市场带来了一定挑战。

盘古智库研究院高级研究员江瀚也认为,报喜鸟净利下滑,可能是消费者偏好的变化。“年轻一代消费者对产品时尚性、个性化要求越来越高,而报喜鸟在产品线或品牌形象的年轻化转型上尚未完全满足这些需求。此外,公司原材料价格、人工成本等成本上涨,对净利润造成了一定的影响。”

截至2024年6月30日,报喜鸟共有门店1772家,相较年初仅增12家。其中,直营门店量增长,加盟门店量则由年初的968家滑至956家。另一厢,线上红利也没抓住多少。以2023年为例,报喜鸟线上销售额8.04亿元,同比微增0.75%,在所有渠道中增速最慢,仅占营收比的15.31%。同期七匹狼线上销售13.86亿元,占营收比40.22%;线下20.59亿元,占比59.78%。

面对主业承压,报喜鸟打起跨界主意。如2023年曾公告,全资子公司拟使用自有资金1000万元,共同投资平阳浚泉养德股权投资合伙企业(有限合伙),定向投资新型储能解决方案、锂电池检测领域等。

考量在于,新能源产业虽火,却属于资本、人才、技术密集的高门槛行业,纺织服装起家的报喜鸟并没多少业务协同性、整合优势。最终能分多少羹、需交多少学费要打个问号。

看看往期的前车之鉴,不算多苛求。公司相继投资了小鬼网络、仁仁科技、小鱼金服等互联网金融领域,而2018年P2P“爆雷”潮中报喜鸟未能全身而退,斥资5500万元投资的小鱼金服最终给其带来4635.8万元的计提减值。

俗话说,术业有专攻。业务多元与品牌多元类似,能带来更多成长空间、价值想象力的同时,也带来更多投入、更多竞品、更多专业化、特色化、品控风控要求。一旦驾驭不济、盲目跨界、业务缺乏协同,反而容易适得其反、陷入新的发展困境。“攘外必先安内”,或许重回初心,从踏实做透主业做起,逐渐开拓衍生曲线更香些。

4

回归本源,吃透吃专吃出特色

欣喜的是,报喜鸟已在行动中,转型年轻化增加休闲性、回归主业取得了一定进展。

譬如推出轻正装、运动西服等新品类,适应消费者着装休闲化、时尚化、年轻化的需求,启用全新品牌代言人、升级第十代终端形象、加强购物中心和时尚百货的进驻等等。

2023年6月,报喜鸟曾对外表示,“在众多传统商务男装品牌中,率先实现品牌年轻化、时尚化的转型升级,30岁以下消费者占比提升了10%以上。”

另一厢,国货崛起背景下,高端男装景气度犹存。根据欧睿数据,2023年中国高端男装市场规模511亿元,2018年至2023年复合增速12%,占比从18年的6.5%提至23年的9.1%,是景气度较高的子赛道。

对标新马泰、日韩美市场,中国高端男装市场份额仍具提升空间。据欧睿数据男装TOP50,高端领域集中度高,本土男装品牌凭借正装、户外运动品类在高端领域突围,2023年本土品牌份额为2.6%,较14年提升1.9%。

这意味着,定位白领、商务人士等消费群体的报喜鸟品牌只是暂时承压、一时遭遇波澜。拥有众多细分品牌,代表诸多深耕细作可能、吃透吃专吃出特色的故事仍然诱人。

不过,所谓防微杜渐。再小的波澜若听之任之,也可能变成大风浪。放眼当下服装业,年轻化、品质化、个人化大潮滚滚,从品牌、渠道到产品设计、面料功能,再到供应链、产业链,已是综合实力的大比拼,竞品争先恐后、市场一日千里,留给报喜鸟改变的时间并没多少。

经历了2023年报、2024年中报的冷暖交错,报喜鸟接下来怎么走、还能打出什么牌至关重要。

2023年,报喜鸟研发费首破1亿元,达到1.08亿元,较上年增长30.34%。但即便如此,体量仍不及同期20.31亿元销售费的6%。2024上半年,研发费0.47亿元、同比增长1.88%,销售费则达10.04亿元,同比增长7.96%。孰轻孰重呢?

本文为首财原创

本文作者可以追加内容哦 !