杰克逊霍尔全球央行年度经济政策研讨会,被外界视作各国央行传递货币政策信号的重要舞台。每年吸引多国央行“掌门人”和经济学家出席。而该年会今年的主题为“重新评估货币政策的有效性和传导”。

就在美国时间8月23日周五,美联储主席鲍威尔明确表示降息即将到来,这推动美股三大指数大幅度高开高收,美债收益率大跌。这是美股普涨的一天,80%的美国公司都在今天出现上涨,标普500的11个板块全线收涨,其中房地产板块收涨2%,位列榜首。

在杰克逊霍尔全球央行年会上,鲍威尔讲出了那句大家期待已久的话——现在是时候调整政策了,而且“通胀的上行风险已经减弱”。

话音刚落,全球股市震荡!美国股票,黄金等货币应声大涨!

“ 告别加息周期,9月终于要降息了”

鲍威尔在讲话中称,“我越来越有信心,通胀正在可持续地恢复到2%的路径上;劳动力市场已经明显冷却下来,不再像之前那样过热......我们不寻求或欢迎劳动力市场状况进一步冷却。”鲍威尔的一系列讲话意味着,美联储很大概率会在下个月的政策会议上降息,这将是四年多来的首次降息。”

鲍威尔说,“降息的时机和步伐将取决于数据、前景以及风险的平衡。通胀的上行风险已减弱,而就业的下行风险则有所增加。失业率上升并非由于裁员增加所致;失业率上升是由于劳动力供应增加和招聘速度放缓所致。鲍威尔认为,就业市场似乎不太可能很快成为通胀之源;劳动力市场降温“显而易见”,已经不再过热。

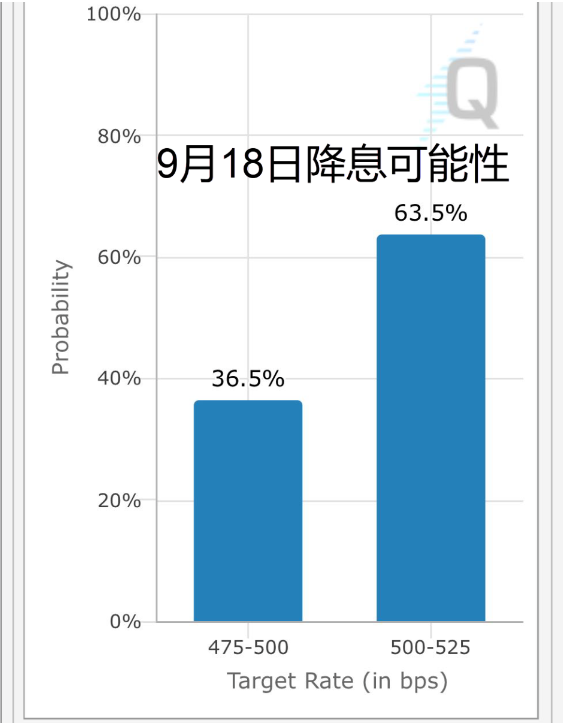

市场分析师人士指出,美联储主席鲍威尔发出了迄今为止最强烈的降息信号,他表示美联储打算采取行动,避免美国劳动力市场进一步疲软。根据芝商所的FedWatch数据,市场押注美联储9月降息25个基点的概率为73.5%,降息50个基点的概率为26.5%。

美联储降息对全球大类资产价格走势有何影响?

下面小编和大家一起来探讨降息周期内权益、固收、外汇、商品资产价格的表现,为投资者提供参考。

1.股票市场表现

历史数据显示,美联储的降息周期往往与股市反弹相关,尤其是那些没有伴随严重经济衰退的降息周期(如1987年、1995年和1998年)。在这些时期,降息带来的流动性增加,降低了企业融资成本,通常导致股市上涨。然而,股市的反弹通常伴随着波动,因为降息周期通常是在经济表现疲软或存在下行风险的背景下启动的。

在降息周期中,利率敏感型行业(如房地产、金融、消费类股)往往表现较好。这是因为这些行业在低利率环境中受益于融资成本的降低。然而,随着降息推进,科技股等成长型股票可能会重新获得市场青睐,特别是在投资者预期未来经济复苏时。

2.债券市场表现

降息通常会压低短期和长期债券收益率,导致收益率曲线变陡。这对长期国债有利,因为收益率下降推动债券价格上涨。另一方面,随着通胀预期下降,通胀保值债券(TIPS)的吸引力可能会降低。

降息环境通常会改善企业的融资环境,使得信用利差收窄,特别是在高收益债券市场。然而,如果经济放缓超出预期,高收益债市场的风险可能会加大,因为企业违约率可能上升。

3.外汇市场表现

美联储降息往往会导致美元走弱,尤其是相对于那些货币政策更加紧缩的国家的货币。这种情况下,新兴市场货币和大宗商品货币可能表现较好,特别是那些依赖出口的大宗商品生产国。

降息导致的美元贬值可能促使国际投资者寻求更高回报的资产,导致资本流向新兴市场。然而,这也可能加剧全球资本流动的不稳定性,特别是在美元融资依赖较大的经济体。

4.大宗商品市场表现

降息通常对黄金有利,因为低利率降低了持有黄金的机会成本。同时,降息周期往往伴随美元走弱,这进一步推动黄金价格上涨。其他贵金属,如白银,也可能因工业需求预期上升而受益。

降息带来的全球经济增长预期增强,可能提升原油和工业金属的需求。然而,经济放缓的风险可能压制这类大宗商品的价格上行空间。

5.房地产市场表现

降息直接影响房贷利率的降低,增加了房地产市场的吸引力。低利率环境通常刺激住房需求,从而推动房地产价格上涨,特别是在供应有限的市场中。

商业地产和房地产投资信托基金(REITs)在降息环境中表现良好,尤其是当融资成本下降并且租赁市场需求稳定时。然而,如果经济放缓加剧,商业地产市场可能面临租赁需求减少的风险。

6.另类资产与对冲策略

降息周期通常有利于私募股权,因为融资成本降低使得杠杆收购和投资组合优化更具吸引力。对冲基金则可能通过积极的策略布局,从市场波动中获益,例如通过宏观对冲策略捕捉货币和利率变动带来的机会。

综合来看,美联储的降息周期对不同资产类别和市场表现具有深远影响。从股票、债券、外汇、大宗商品到房地产及另类资产,各类资产的表现受到多方面因素的驱动,包括利率变化、经济周期、市场预期和全球经济环境。投资者在面对降息周期时,可以根据资产类别的不同特点和风险因素进行多维度的分析和布局。

对于ETF投资者而言,以下是可能受益的ETF类型和原因:

1. 债券ETF

长期国债ETF:鲍威尔提到通胀压力正在缓解,这表明长期利率可能下降。长期国债价格因此可能会上涨,相关的ETF,如:iShares 20+ Year Treasury Bond ETF (TLT)将从中受益。投资者可以考虑增加这类债券ETF的配置,以享受利率下降带来的资本增值。

2. 成长型股票ETF

纳斯达克100 ETF:随着美联储暗示政策调整时机已到,市场对降息预期增强,这对依赖低利率环境的成长型股票尤其有利。Invesco QQQ Trust (QQQ)等纳斯达克100 ETF由于其涵盖了大量科技股和其他成长型公司,将可能获得溢价。

3. 高收益债券ETF

高收益债券ETF:如果利率下行预期增强,高收益债券的风险溢价可能缩小,导致这些债券的价格上涨。iShares iBoxx $ High Yield Corporate Bond ETF (HYG)等高收益债券ETF可能会从中受益,适合寻求较高收益的投资者。

4. 黄金ETF

黄金ETF:鲍威尔提到的政策调整可能会压低美元,尤其是在降息背景下,这通常会推动金价上涨。SPDR Gold Shares (GLD)等黄金ETF是对冲货币贬值风险和通胀预期的理想选择。

5. 房地产ETF

房地产投资信托基金(REITs)ETF:随着政策调整,利率下行将降低房地产融资成本,从而提高房地产市场的吸引力。Vanguard Real Estate ETF (VNQ)可能会表现出色,适合寻求稳定现金流的投资者。

鲍威尔在演讲中表明,美联储对通胀回落至2%的信心增强,并暗示了政策调整的必要性,这将对市场产生积极影响。对于ETF投资者来说,以上提到的债券、成长型股票、高收益债券、黄金和房地产ETF可能是最佳的配置选择。

对于这些可能会受益的股票,投资者可以通过多资产交易钱包BiyaPay对其几支股票代码进行查询关注,选择合适的时机随时在线实时交易;同时还提供充值数字货币(USDT、BTC等)提现美元/港币到银行账户,然后出入金到其他券商平台,这样就可以将BiyaPay当作是一款专业的出入金工具来使用。通过这样的多资产交易钱包投资这些ETF,不仅能让投资者从潜在的降息中获益,还方便了投资者交易美股,合理投资多样化的资产类别,以应对未来的市场波动,推高美股股票的市值。

在降息预期下,还有一些长期稳定的资产通常表现较好,特别是那些具有高增长潜力的行业,如云计算和生物科技,以下是针对云计算和生物科技领域的长久期ETF推荐:

1.云计算领域的ETF推荐

• Global X Cloud Computing ETF (CLOU)

CLOU ETF专注于云计算相关的公司,涵盖了从基础设施即服务(IaaS)、平台即服务(PaaS)到软件即服务(SaaS)等领域的公司。CLOU投资于具有强大增长潜力的云计算公司,这些公司通常在低利率环境下表现更好,因为其未来的现金流折现值更高。

• WisdomTree Cloud Computing Fund (WCLD)

WCLD ETF投资于具有高增长潜力的云计算公司,特别是那些业务模式依赖于订阅收入的公司。该ETF的投资组合侧重于中小型成长型公司,这些公司在低利率环境中往往表现优异。

2.生物科技领域的ETF推荐

• iShares Nasdaq Biotechnology ETF (IBB)

IBB ETF涵盖了纳斯达克上市的大型和中型生物科技公司,专注于生物技术和制药领域。生物科技行业通常具有较长的研发周期和巨大的增长潜力,因此在低利率环境下,IBB ETF的长久期特性使其具备良好的投资前景。

• ARK Genomic Revolution ETF (ARKG)

ARKG ETF专注于基因组学、生物技术和相关领域的创新型公司。该ETF由著名的ARK Investment Management管理,投资于具有颠覆性潜力的公司。ARKG的投资组合包括一些前沿的生物科技公司,这些公司在未来有望实现巨大的技术突破和市场增长,适合长久期投资者。

对于希望在降息周期中受益的投资者,云计算和生物科技领域的长久期ETF是理想的选择。CLOU和IBB等ETF提供了广泛的行业覆盖,同时WCLD和ARKG则侧重于高增长和创新型公司。这些ETF不仅可以在低利率环境中表现出色,还具有长期增长潜力,更适合长线投资者配置。

在降息周期中,虽然加大对长久期资产的布局在降息周期中通常有较好的回报潜力,但也需要注意潜在的风险。如果经济状况恶化或通胀超出预期,可能会导致市场情绪逆转,进而影响长久期资产的表现。因此,投资者应结合自身风险承受能力和市场预期,进行平衡配置。

本文作者可以追加内容哦 !