【盘面分析】

鲍威尔鸽派言论对市场影响明显,美股离再次历史新高仅有一步之遥,大宗商品也明显回升,外盘市场继续一片牛市行情。A股市场现在最大的问题在于“信心”,从货币基金降低年化收益率这一点来看,市场不缺钱且资金过于闲置,要不是能放到银行里,放在陶瓷缸子里不知道放了这么久会不会“化成水”。两市成交量创4年新低水平,也表明场外资金没有进场,场内赚钱效应枯竭,周二四大行的新高拉升,注定带动中小创个股的再度下跌!

骑牛看熊发现工商银行、农业银行、$中国银行(SH601988)$、建设银行均创历史新高,邮储银行再创阶段新高。2023 年“中特估”行情下,大行迎来一波上涨,2024 年行情加速且向高股息的中小银行扩散。近两年红利风格一枝独秀,近两年大行业绩持续下行,但估值早已反映了极度悲观预期,目前大行PB估值降至约0.45x的极低位置。中长期维度来看,无风险利率中枢仍有下行空间,经济增速放缓后高股息且业绩波动较小的大行也具备不错的配置价值。

三大指数集体低开,两市红盘个股不足千只,题材板块发面互联网、石油、云游戏等板块表现较强,电子纸、AI眼镜、钴金属等板块表现较差。房屋检测概念股开盘继续大涨,国检集团2连板,建科股份涨超10%,房屋养老金个人账户就是业主交存的住宅专项维修资金,公共账户可以通过财政补一点、土地出让金归集一些等方式筹集,不需要居民额外缴费,不会增加个人负担。猴痘概念逆势拉升,合富中国、亚太药业双双涨停,海辰药业涨超15%,该计划涵盖2024年9月至2025年2月的6个月时间,预计需要世卫组织、会员国、合作伙伴等各方共同筹集1.35亿美元的应对资金。

游戏股快速反弹,大晟文化涨停,神州泰岳、三七互娱涨超5%,据《黑神话:悟空》官方消息,截至2024年8月23日21点整,《黑神话:悟空》全平台销量已超过1000万套,全平台最高同时在线人数300万人。鸿蒙概念探底回升,华立股份涨停,每日互动涨超10%,南威软件、润和软件等跟涨,根据华为开发者论坛官网显示,华为HarmonyOS NEXT已经开启公测Beta招募,支持Mate 60系列、Pura 70系列、MateX5、Pocket 2等机型。银行股持续走高,工商银行、农业银行、中国银行、建设银行均创历史新高,邮储银行再创阶段新高。

光伏概念股直线拉升,金刚光伏涨超16%,隆基绿能、清源股份等跟涨,隆基绿能硅片正式对外报价,其中N-G10L报价为1.15元/片,N-G12R报价为1.3元/片,新报价平均上调5分/片。乳业股震荡反弹,麦趣尔直线拉升涨停,西部牧业涨超10%,天润乳业、阳光乳业等跟涨,据商务部网站消息,商务部发布公告,决定自2024年8月21日起对原产于欧盟的进口相关乳制品进行反补贴立案调查。新筑股份、金刚光伏、福斯特,询问股价大幅上涨、隆基绿能硅片价格上调相关事宜。

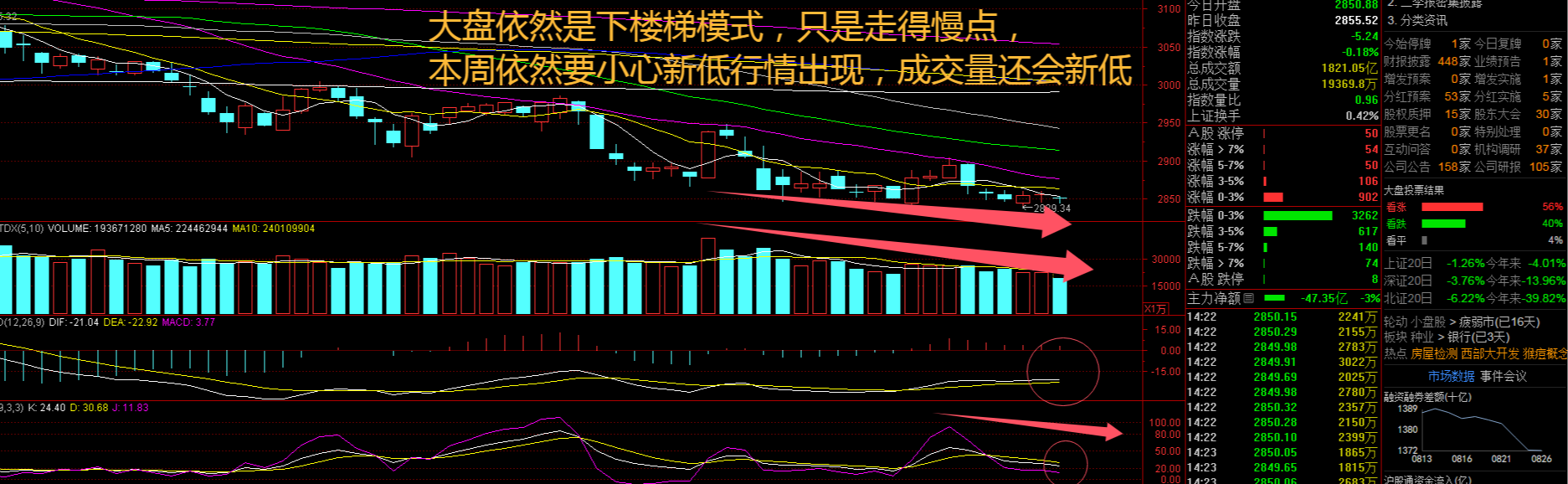

大盘:

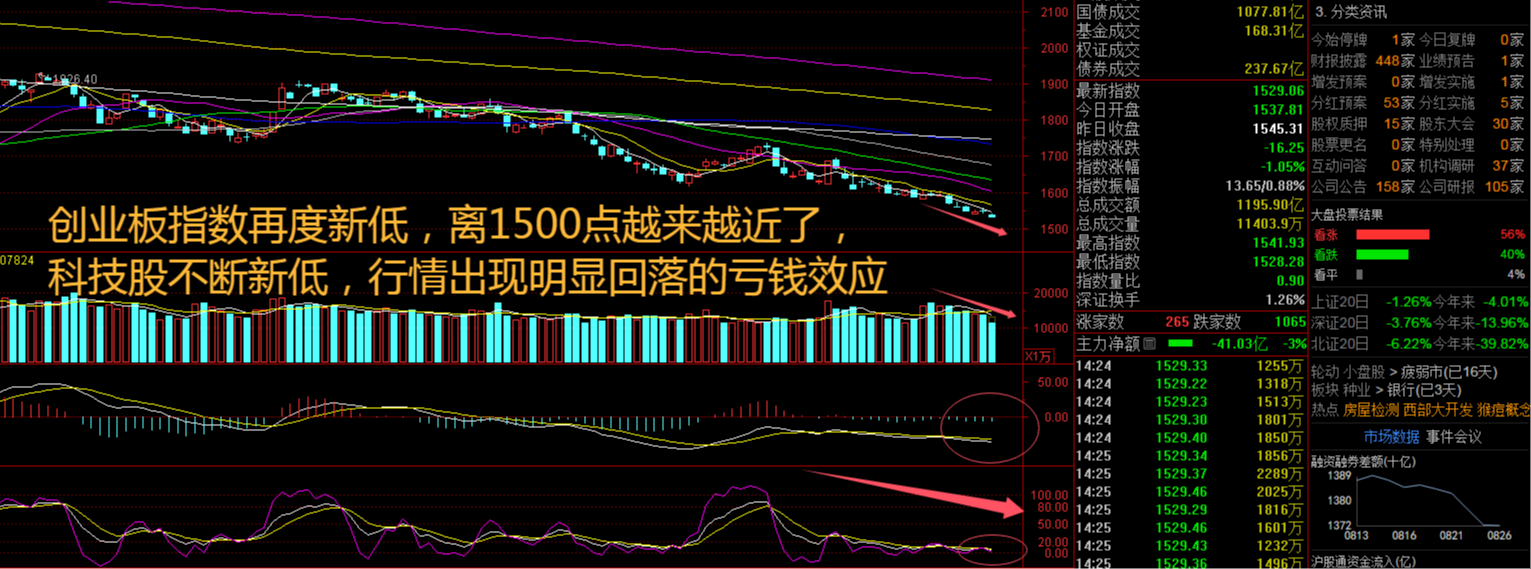

创业板:

【大盘预判】

$上证指数(SH000001)$周二低开低走,连翻红的勇气都没有,指数没有大跌,但是个股已经开始扩大跌幅,相对前一日的涨幅,跌幅力度更大。分行业看,截至目前按行业当前动态市盈率所处2010 年来历史分位数划分,仅房地产行业市盈率超过历史50%分位数。目前A 股以创业板为代表的科技板块受“美股映射”的影响趋弱,行情独立性有所提升。接下来注意上证指数能否在2840点之上稳住。

$长城创业板指数增强C(OTCFUND|006928)$周二盘中跌逾1%,相对前一日的中小创普遍反弹的行情来看,周二出现了中小创个股普跌的行情。通过估值、ROE、分红率及经营性现金流占比等潜在股息率维度,综合筛选出“市场底”前可持续配置的高股息防御方向:银行、交运、公用事业和通信。以目前的行情来看,尽管大盘并未放量,且“主题交易”属性较强的小市值指数整体处于跑输全A 的状态。接下来注意创业板指数能否在1500点之上稳住。

【淘金计划】

随着A股上市公司半年报陆续披露,备受关注的社保基金和基本养老保险基金的持仓情况浮出水面。Choice数据显示,根据已披露的上市公司半年报,社保基金和养老基金分别出现在208家和70家上市公司前十大流通股股东名单上,其中,南钢股份、中国巨石、东方电子、明泰铝业等41只股票同时获得社保基金和养老基金重仓持有。值得一提的是,在今年较为震荡的市场环境中,部分同时被社保基金和养老基金“相中”的个股实现了显著的逆势上涨。

题材板块中的石油、公共交通、煤炭等概念是资金净流入的主要参与板块,电子纸、AI眼镜、无线耳机等概念是资金净流出相对较大的板块。骑牛看熊发现上周杰克逊霍尔央行年会预示美元9月降息或将是大概率事件,对应国内降息及政策空间增强,预计再次降息前长端利率债仍将维持在一定利率区间内,基准利率或同样维持在政策利率一定范围内,市场流动性或主要受央行净投放影响。

伴随房地产维稳政策频发,以及地方政府化债的有序推进,银行信用风险预期有所改善。因此在红利策略占优的投资风格下,“低估值+高分红+业绩波动较小”的大行受到低风险偏好资金的青睐。在全球局势明朗之前,经济复苏缓慢,资金风险偏好较低等主导红利行情的因素不会发生实质上的扭转,业绩波动较低且高分红的个股依然会是资金配置的重要方向,继续关注国有大行的动向。

经济复苏低于预期,市场风险偏好下降,红利策略占优。2023 年在“中特估”引领下,投资者关注到央国企的价值重估,并且由于疫情全面放开后经济复苏不及预期,市场风险偏好大幅下降,高股息个股投资价值进一步凸显。近两年来红利风格一枝独秀,A 股、港股红利资产均获得明显超额收益。

美国经济增长强劲,货币政策处于加息周期中,因此人民币贬值压力非常的大,对我国宽松货币政策形成了明显掣肘。同时,近两年我国银行业净息差大幅下降至低位,盈利能力下降,保息差、防风险的重要性不断提升,也对宽松货币政策形成一定制约。当前银行板块估值在低位,且低估值背后银行板块面临的宏观和政策环境已经边际趋暖。

#四大行再创新高,现在上车来得及吗?#

本文作者可以追加内容哦 !