浦发银行目前或处于“困境反转”的关键阶段,对资产质量“控新降旧”并举的策略成效显现,对公业务基石仍在、区域优势牢固。

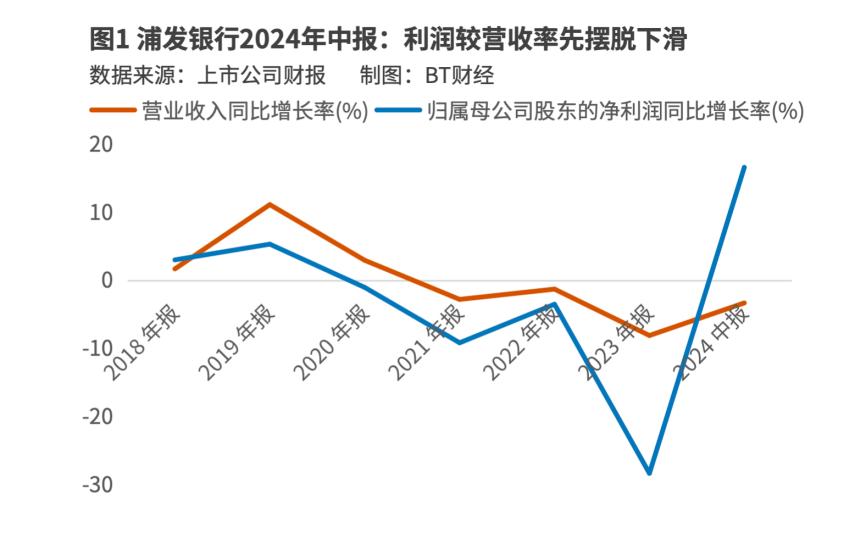

2020年和2021年,浦发银行的利润、营收先后陷入同比缩减,业绩掉进周期底部。

在长夜里,一熬就是三四年。

2023年,浦发银行营业收入、归属母公司股东的净利润分别同比缩减8.05%和28.28%,经营的压力和颓势或显现在市场面前。

向好的信号终于在2024年出现。继一季度利润同比转正、触底反弹后,浦发银行的中报继续呈现暖意,营收较2023年下滑幅度收窄、利润同比增速加快。

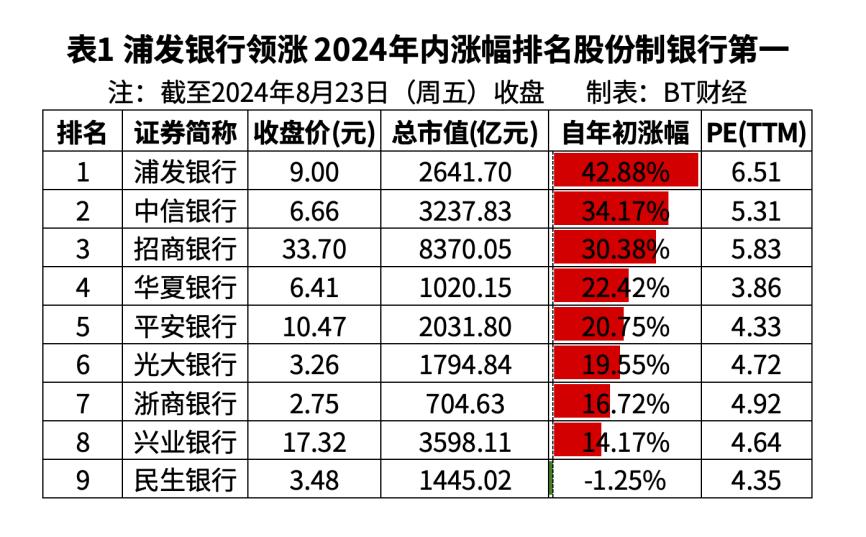

“困境反转”的逻辑也表现在股价上。 截至8月23日(周五)收盘,浦发银行是A股股份制银行里,年内股价涨幅最高的一家。

浦发银行 在漂亮的利润业绩背后,低基数和用拨备调节利润等因素可能会干扰市场的判断……

亮眼的利润业绩秘诀是什么?

8月20日,浦发银行成为第二家公布中期业绩的A股股份制银行。

上半年,浦发银行营收882.48亿元,同比下降3.27%;剔除2023年同期出售上投摩根股权一次性因素影响后,营收同比增长1.45%。同期,浦发银行归属于母公司股东的净利润为269.88亿元,同比大幅增长16.64%。平均总资产收益率(ROA)为0.30%,加权平均净资产收益率(ROE)为4.17%,两项衡量盈利能力的指标,均较一季度修复攀升。

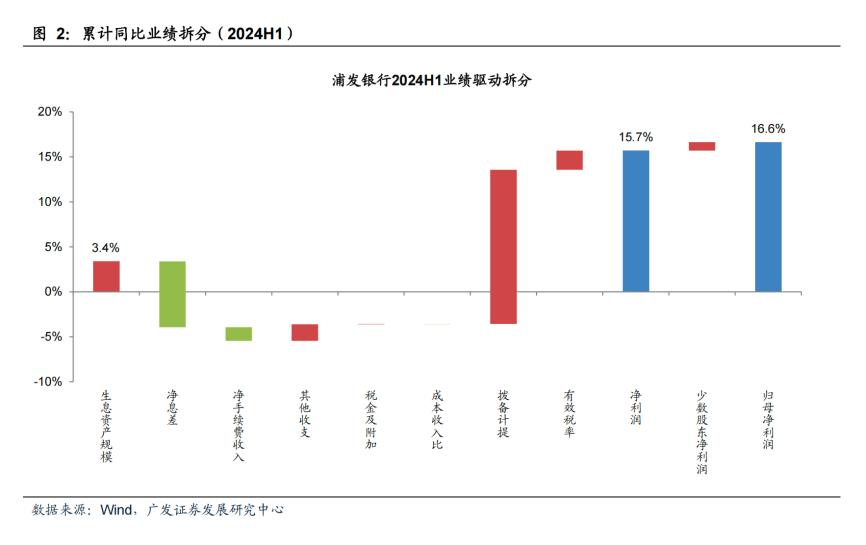

亮眼的利润业绩,秘诀或在于拨备的调节。

拨备一般被银行业视为“小金库”。2024年中,浦发银行拨备覆盖率为175.37%,较上年末上升1.86个百分点,较一季度末上升2.53个百分点。发放贷款和垫款一项的减值损失项目记为239.45亿元,较2023年同期的291.77亿元缩减50亿元。

广发证券发表于8月20日的研报显示,拨备计提对浦发银行的业绩形成了明显的正向贡献。2024年上半年,该行拨备前利润同比下滑3.58%。生息资产规模、其他收支、税金及附加、有效税率等因素对业绩的驱动,都远远小于拨备计提的效果。

资产负债表保持扩张。

报告期末,浦发银行资产总额为9.25万亿元,比上年末增加2.74%;其中本外币贷款总额(含贴现)比上年末增长5.92%。负债总额升至8.50万亿元,比上年末增长2.73%;其中本外币存款总额比上年末增加0.23%。

由此可见, 贷款的增长拉动了资产端的扩张,但存款却没有拉动负债端的增长。 中报透露的详细信息显示,负债端主要靠“已发行债务证券”一项拉动。这一变化帮助浦发银行压降了利息支出。数据显示,“已发行债务证券”一项的负债额从去年同期的1.30万亿元升至1.35万亿元,在负债总额的占比升至15.88%,但对应利息支出为164.54 亿元,同比下降7.20%。

资产质量方面,上半年浦发银行不良贷款率为1.41%,同比下降了0.07个百分点。不良的认定标准维持稳定,报告期内关注类贷款的占比为2.30%,和2023年末相比小幅下降0.03个百分点。

坚守对公、零售下滑

对公和零售两端,呈现出截然不同的特点。

具有对公业务优势基础的浦发银行,2024年上半年在这部分业务上实现了坚守。

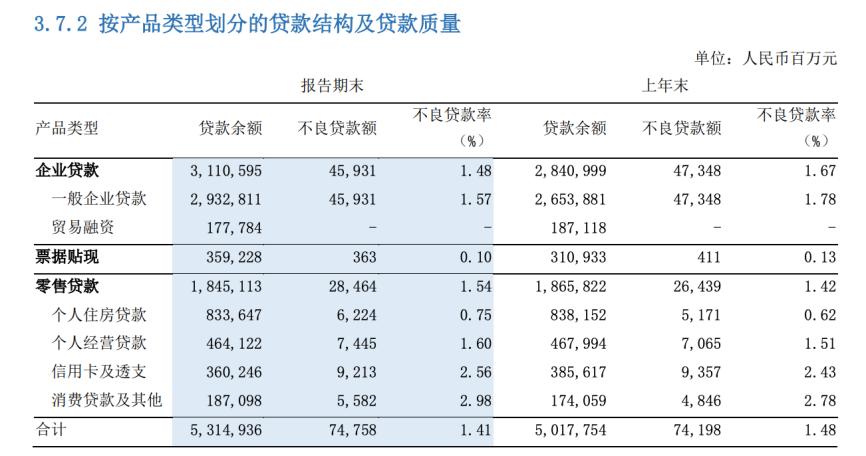

上半年浦发银行本外币贷款总额(含贴现)5.31万亿元,比上年末增长5.92%。其中,对公贷款总额(不含贴现)为3.11万亿元,比上年末增长9.49%,起到了明显的拉动作用。在中报里特别提到,信贷结构方面,对公信贷积极落实中央金融工作会议要求,加大对实体支持力度,在科技金融、制造业中长期贷款、绿色信贷等重点领域的投放实现两位数增幅。

对公存款出现了下降。中报介绍,浦发银行本外币离在岸对公存款余额较上年末下降了979.43亿元,对应降幅为2.74%。

零售业务相比对公,有些失色。 不过浦发银行在中报里提到,该行正在优化个人信贷结构,互联网贷款及信用卡现金分期等业务在个人贷款中占比下降,有意降低高风险业务依存度。

反映在数据上,截止2024年中,浦发银行个人贷款总额为1.85万亿元,和2023年末的1.87万亿元出现了下降。

一些重要的零售业务数据波动变化。

比如信用卡业务,曾经和天王周杰伦合作,如今的多项指标都出现了下滑。 零售贷款里的“信用卡及透支”一项,贷款余额半年里从3856.17亿元下降到了3602.46亿元。信用卡流通卡数4645.53万张、信用卡交易额9674.93亿元、信用卡业务总收入180.40亿元,三项指标较2023年中报的4981.59万张、11680.95亿元和209.24亿元均下滑。

零售金融业务方面,2024年中,浦发银行AUM个人金融资产余额(含市值)3.55万亿元,而2023年同期该指标为3.81万亿元。

企业和零售贷款的不良贷款率出现了一降一升。 2024年中,浦发银行企业贷款不良率从上年末的1.67%下降到了1.48%,而零售贷款不良率从1.42%升高到了1.54%。细分项数据显示,个人住房贷款、经营贷款、信用卡及透支、消费贷款及其他的不良贷款率全面升高。

“困境反转”为何写到一半?

尽管增长数据出现向好的势头,但是浦发银行的“困境反转”还远没有完成,背后或有三重原因。

第一层因素,正如前文提到,浦发银行此次的中报盈利同比数据回暖,背后有调节拨备发挥作用。

第二层因素,经过多年的业绩衰退,营收、利润的基数已经降得很低。 此次的浦发银行盈利增长,背后就有低基数的原因。从绝对值数据来看,2024年上半年浦发银行882.48亿元的营收介于2018年和2019年同期之间,269.88亿元的利润介于2016年和2017年之间。

第三层因素,是浦发银行的不少核心指标仍有待实质性回升。

最有代表性的就是净息差仍在下滑,对浦发银行盈利能力形成挑战。上半年,集团口径净息差为1.48%,较2023年继续收窄4个基点。

好在与此同时,一些边际回暖的迹象正在发生。

华福证券发布于8月20日的研报看见,浦发银行母公司口径的净息差较一季度上升了2个基点,且息差走势优于股份行同业。资产负债两端有对净息差企稳的支撑迹象。

在LPR利率下调等因素影响下,上半年贷款收益率下降了23个基点,至4.03%,但是浦发银行采取了行动,积极优化资产结构,提高贷款占比,利息收入端的“生息资产收益率”指标下降11个基点至3.71%。华福证券分析师指出,这样的下滑幅度放在行业里来看并不大。另外负债端存款成本下降了10个基点至2.06%,意味着利息成本端也有促进息差企稳的支撑。

广发证券持有类似观点,该机构发表于8月20日的研报指出,浦发银行的单季度净息差环比提升,尤其是负债成本显著改善。

息差压力也是行业性问题。回首2024年上半年,手工补息整改,银行业普遍采取手段,优化负债结构,下调存款挂牌利率。浦发银行中报显示,各类存款成本率均较2023年下降,其中单位活期、单位定期和个人定期存款成本率同比少则下降8个基点,多的可压降25个基点。

可以看出,浦发银行的“困境反转”故事还要继续写下去,公司自身的变革和行业性的回暖缺一不可。“天时地利”之外,另外一个重要因素就是“人和”。

新班子备受关注

浦发银行的股权结构和人事变动,向来备受关注。

天眼查数据显示,浦发银行前三大股东持股比例差距不大。第一大股东为上海国资背景的上海国际集团有限公司,持股比例21.57%;第二大单一股东是中国移动,持股比例18.18%;第三、第四和第六大股东为富德生命人寿关联的传统资金、资本金等,三项合计持股比例为19.81%,略高于中国移动。

国资大股东有望为浦发银行的前景提供加持和辅助。 7月16日下午,上海市国资委召开市值管理工作座谈会,其中指出“用好各类市值管理工具和资本市场平台”。华福证券分析认为,浦发银行作为上海金融旗舰,上海国资有望给予它的经营发展和市值管理更多助力。

人事方面,自从2023年四季度以来,浦发银行公司管理层深度调整,目前新董事长和行长已全部落定。

国泰君安发表于8月9日的研报指出,浦发银行董事长张为忠此前任职于建设银行,在对公及普惠金融领域经验丰富,这一点与昔日“对公之王”浦发银行的传统业务优势高度契合。行长谢伟源自内部提拔,履历遍历投行、金市资管等条线,对公司的经营情况熟悉。

国泰君安还指出,另有三位副行长做了更迭,浦发银行的新管理层积极有为。在新一任领导层的带领下,浦发银行先后发起了“百日攻坚”“春季攻坚”等行动,公司上下振奋士气,显示出发展新气象。

目前浦发银行的存量风险处置接近尾声,盈利能力有望回升。 一方面加大不良处置力度,另一方面通过分行领导定期轮岗等管理手段严控风险新增,早年遗留的存量问题资产在化解,不良水平也来到了股份制银行的中间水平。

华福证券也认为,目前浦发银行聚焦“一投三收”,即信贷投放、营收、中收、清收,加码资产投放力度,积极进行风险压降。2024年是浦发银行这一届新班子扬帆启航的元年,公司增长动能正在重塑,增长态势有望向好。

区域优势更是浦发银行的坚实基础之一。 其所处的长三角区位经济动能强劲,上半年在该区域内贷款余额1.79万亿元,较上年末显著增长7.49%;存款余额2.24万亿元,较上年末增长3.84%;实现“双增”之余,余额均保持股份制同业前列。

浦发银行目前仍在“困境反转”的关键阶段。对资产质量“控新降旧”并举的策略成效显现,不良生成率下行,信用成本边际改善,利润弹性有望继续释放。资产投放方面,对公业务基石仍在、区域优势牢固。营收增速能否扭正、利润增长的坚实内生动力能否如期出现、资产质量能不能进一步夯实,市场的种种问题,有待浦发银行给出新的答案。

作 者 | Han

本文作者可以追加内容哦 !