近日,舍得酒业披露了2024年半年度报告。

报告显示,2024年上半年,舍得酒业实现营收32.71亿元,同比下降7.28%;归母净利润5.91亿元,同比下降35.73%。

这是舍得酒业自2020年以来,半年报首次出现营业收入和净利润双双下降的情况,“代表着白酒二线品牌和区域酒厂的次高端品牌,在激烈的竞争中遭遇了重大挤压。”文轩智库专家、白酒行业分析师肖竹青认为。

1

净利润大降35%

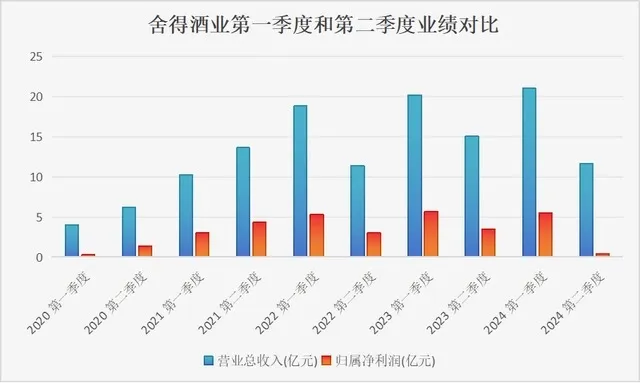

舍得酒业的业绩增长失速,在2024年第一季度就已有迹象。当期,舍得酒业实现营收同比增长4.13%至21.05亿元,但是净利润同比下滑3.35%至5.50亿元。

2024年第二季度,舍得酒业的业绩大幅下滑,营收同比下滑22.73%至11.65亿元,净利润同比下滑88.41%至0.41亿元。以此计算,第二季度净利润环比减少5.09亿元,同比减少3.09亿元。

舍得酒业的产品档次按价格划分,中高档品牌以舍得、沱牌天曲为代表,普通品牌以沱牌大曲为代表。今年上半年,舍得酒业旗下不同档次的产品收入均出现下滑。其中,中高档酒收入为26.01亿元,同比下滑5.61%;普通酒收入为3.84亿元,同比下滑25.18%。

第二季度,舍得酒业业绩大幅下滑,受中高档酒影响较大。中高档酒和普通酒的收入分别为8.76亿元和1.46亿元,分别同比下滑19.4%和47.3%。

从毛利率来看,2019年,舍得酒业的整体毛利率为76.20%,到2021年增加至77.81%,2022年开始下滑,2023年降至74.50%。2024年中期,随着舍得酒业的业绩下滑,公司整体毛利率降至69.44%。

再看中高档酒,该品类毛利率同样出现下滑。2019年,中高档酒毛利率为84.05%,到2021年增加至87.30%,2022年开始下滑,2023年降至83.24%。2024年中期,中高档酒毛利率进一步降至78.07%。

舍得酒业自2019年以来提出“老酒战略”,推动产品高端化,现已进入老酒战略2.0版本。随着高端化进展,舍得酒业的毛利率反而持续下降,今年中期毛利率创2019年来新低。

肖竹青认为,舍得酒业的业绩下滑,代表着白酒二线品牌和区域酒厂的次高端品牌,在激烈的竞争中遭遇了重大挤压。2000元以上的白酒只有贵州茅台(600519)是唯一选择,千元价格带只有五粮液(000858)和国窖1573是不二选择,像舍得酒业这样的二线品牌,在次高端品牌领域所代表的心理价位预期和心智资源上占位不明确,根据地市场不牢固,所以造成了舍得酒业在遇到挑战的过程中处于被动挤压的尴尬局面。

分区域来看,今年上半年,舍得酒业的省内收入和省外收入均出现下滑。其中省内销售收入同比减少2.46%,省外销售收入同比减少11.16%。

据平安证券研报,2024Q2省内、省外分别下滑18%、28%,四川受益于渠道基础,省外推测华中区域承压较明显,东北、山东区域相对稳固。

2

复星“红利”消散

在A股众多酒企中,舍得酒业有一个鲜明的标签,那就是背靠“复星系”。

今年3月舍得酒业披露,因业务发展需要,公司与实际控制人郭广昌及其控制的公司(之间存在销售商品、采购商品及接受劳务等日常关联交易,预计2024年度公司与复星及其附属公司之间的日常关联交易金额累计不超过4.32亿元。

郭广昌投资舍得酒业发生在2020年底,彼时舍得酒业因“被控股股东及其关联方非经营性占用资金”,同年9月22日起公司被上交所“带帽”,股票简称变更为“ST舍得”。

此后,公司麻烦事不断,公司原任董事长刘力、总裁李强被公安机关刑事立案调查,舍得酒业自身也被证监会立案调查。到了年底,公司原间接控股股东天洋控股持有的舍得集团70%股权公开拍卖。

2020年12月31日,复星旗下上市公司豫园股份经过27轮的报价,最终以45.3亿元的价格竞得舍得集团70%股权,复兴集团董事长郭广昌成了舍得酒业的新实控人。

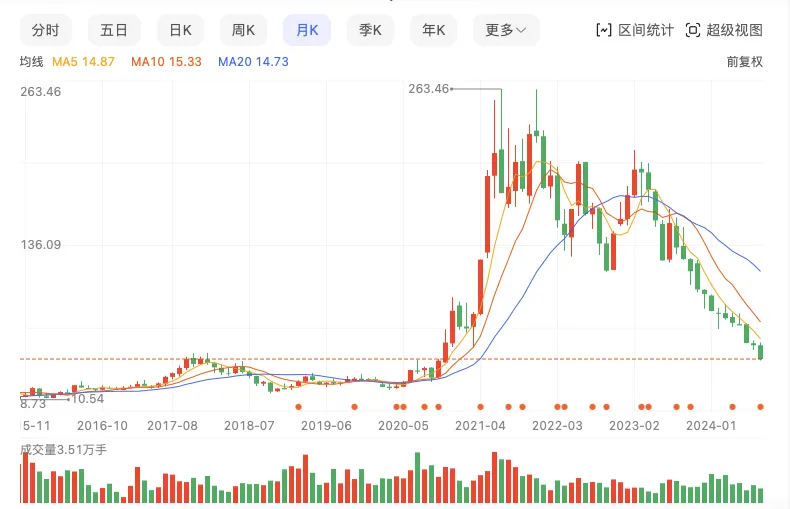

迈入“复星时代”的舍得酒业,市场预计公司将受益于复星生态的赋能。在这一期待叠加业绩加持下,公司股价持续飙升,至2021年7月最高超过250元/股,这笔投资也一度让郭广昌浮盈超百亿而成为大赢家。

但如今形势早已不同,截至8月22日舍得酒业总市值仅剩约152亿元,“复星系”的持股市值相比巅峰大规模缩水。

为了稳定股价提振信心,今年2月份舍得酒业祭出回购大招,公司将在6个月内以自有资金回购1亿元至2亿元公司股票,回购价格不超过131.00元/股(含)。

公告显示,截至8月2日,公司已实际回购股份 185.43万股,占公司总股本的 0.56%,回购最高价为 83.00 元/股,最低价为 52.49 元/股,回购均价为 72.21 元/股,使用资金总额为 1.34亿元(不含交易费用)。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为财通资管价值成长混合型证券投资基金、嘉实领先优势混合型证券投资基金,取代了一季度末的全国社保基金一一零组合、舍得酒业股份有限公司回购专用证券账户。在具体持股比例上,招商中证白酒指数分级证券投资基金、鹏华中证酒交易型开放式指数证券投资基金持股有所上升,香港中央结算有限公司、云南卓晔私募基金管理有限公司-卓晔1号基金持股有所下降。

去年底,舍得酒业“老兵”蒲吉洲换下复星系倪强,4月23日首次以董事长身份主持的股东大会。

投资者们期待新官上任能给跌跌不休的股价点上一把火,然而这场大会下来,依然是“坚持四大战略”“打造大单品”“提升高端份额”“推动全国化布局”等老动作,将投资者的热情彻底浇灭,随后股价一路持续下跌到了四年前的水平。

3

挑战或许才刚刚开始

对于舍得酒业而言,虽然现在的处境已经很困难,但挑战或许才刚刚开始。

一方面,舍得酒业正面临着严重的“存货积压”情况。上半年,舍得酒业的存货已经攀升至48.58亿,而全部的流动资产合计为79.11亿,存货占流动资产的比例已经来到了61.4%。过去这些年,舍得酒业的存货不断上升,2020—2023年存货分别为25.54亿、27.94亿、35.83亿和44.24亿。诚然,虽然存货积压已经成了酒企普遍存在的现象,但这么高的占比和这么快的增长速度并不正常。

为了推动销售,舍得酒业的销售费用仍保持在高位。上半年,舍得酒业的销售费用高达6.582亿,同期的营业总成本为24.94亿,销售费用占营业总成本的比例为26.4%。但是,如此高的销售费用却仍然带不动销量的增长,可见舍得酒业的销售端正面临着巨大的压力。

另一方面,在卖不动的情况下,舍得酒业的产能却在扩张。2022年4月,舍得酒业发布公告,为持续推进老酒战略,增强原酒产、储能力,舍得酒业预计投资约70.54亿元,在四川省射洪市沱牌镇建设包括酿造区、污水处理区、办公区、酒业文旅区等在内的增产扩能项目;从财报来看,上半年舍得酒业的为16.52亿,在建工程为13.17亿,合计为29.69亿;而在2020年时,两项合计约8.75亿。

实际上,近年来舍得酒业的产能利用率并不高,2023年,舍得酒业设计产能为6.8万千升,实际产能为4.36万千升,产能利用率仅为64%。而2021年、2022年,舍得酒业的产能利用率分别为71%、68%。可以预见,随着增产扩能项目落地,舍得酒业将面临巨大的产能压力。

本文作者可以追加内容哦 !