今天谈一家公司,特变电工。

先说下屁股位置:菜头持有特变电工目前占总仓位比例大约17%,实盘第三大重仓股;平均持仓成本为14元左右,截止昨天收盘,整体浮动亏损大约14%。

也就是说,特变电工给我总仓位带来了大约2.38%的亏损额度,这个亏损幅度在菜头当前的投资史上,算不小了(PS:特变电工是菜头2024年仓位里面亏损额度最大的一只股票)。

这是背景。

引言:我在4月19日将美的集团清仓之后买入特变电工之后说下面这段话。

然后,随着特变电工股价的下跌,后面又陆陆续续加仓,直到加到当前仓位的17%左右。

复盘一下这笔投资,按照当前的股价,和直接持有美的相差不大(考虑美的分红的因素,持有美的略优),当然,这仅仅是短期的情况,长期有待观察,菜头调仓到特变电工,自然是相信特变电工未来收益更高。

其次,这笔投资的亏损额度,完全在承受范围之内,考虑到大盘的走势,2024年跌幅大于特变电工的A股公司4367家,特变电工属于全A表现较好的那前15%的公司。

当然,要说不足,也可以说菜头的这些仓位补得太着急了,因为我专栏里面的理想买点是11.2元,也就是说,我几乎所有仓位都是在理想买点之上买的。

但是,谁能知道大盘是这么表现的呢?

对于长期看好的公司,在理想买点以上25%以内开始逐步建仓,也是我长期以来践行的操作方式。

股价涨跌,没有人能未卜先知。

关于特变电工的持仓背景,大致就这么些。

下面说说特变电工当前的情况。

首先这股价走势,确实是有点让人糟心。

按照趋势交易者的说法,就是破位下跌,当然,对于破位这个说法,菜头从来就是不屑一顾的。

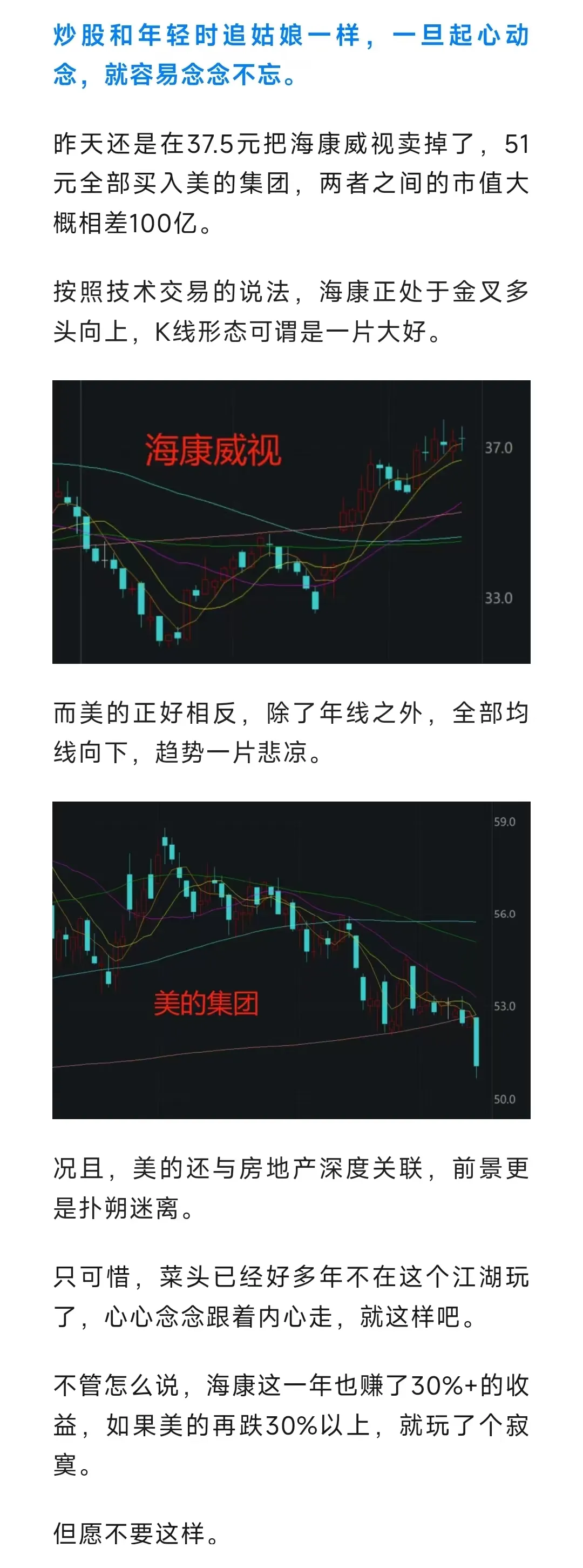

我当初调仓从海康威视调仓美的集团的时候:

结果大半年时间,美的集团的市值快等于两个海康了,以后视镜的视角看,菜头完成了一次完美切换。

因此,由于K线具有反身性,最近些年,我几乎从来就不会把日K线当一回事,偶尔可能会看下月线或者年线的趋势,但是几乎会忽略掉所有日线。

那么,重点关注什么呢?

当然是业绩。

按照特变电工子公司新特能源的业绩预告,中期净利润预亏7.8~9.5亿,去中间值算8.5亿;考虑到新特能源一季度还有3.6亿的利润,那么意味着二季度亏损了12亿左右(扣除电站部分的盈利,上半年硅料亏损额度应该在15亿左右了)。

当前硅料价格已经下探到了3万出头,新特能源的硅料完全成本应该在4.5万元/吨左右以上,也就是意味着公司每卖一万吨硅料,会亏损一个多亿,和公司业绩表现相符。

特变电工在新特能源的累计持股比例为64.5%。

也就是说,按照亏损中值结算,二季度新特能源拖累特变电工7.5~8个亿左右的归母净利润。

然后再看特变电工的中期业绩预告:盈利28-31亿,取中间值为29.5亿,除去一季度的20亿,相当于二季度盈利9.5亿,加上新特能源亏损的8个亿和电站盈利的部分,也就是说,二季度特变电工非硅业务利润和一季度基本相同。

换句话说,如果没有硅料的拖累,特变电工的年度净利润维持保底也有80亿左右。

这是特变电工当前的真实基本面。

总结一下:

菜头补充特变电工确实有点太着急了,中途也有想过把特变电工和广汇能源的仓位切换一些到中国海洋石油和中煤能源港股,但是因为一直没有出现价格剪刀差,犹豫中港股就涨上去了,中途写文章也多次分享过这个观点。

特变电工的基本面并没有发生太大的变化,菜头预料到了硅料的结局很惨,但是还是低估了惨烈的程度。通威,大全,协鑫和新特能源等硅料企业,这么个亏损幅度,都还在铆足劲了生产,都想卷死对手,这可能就是制造业大国的桎梏吧。

特变的输变电业务量价齐升的格局未变,尤其是在新能源超预期发展的大背景下,电网升级的速度只会越来越快。

短期煤炭核增产能的预期,依然是最大的业绩增量,如果特变电工的煤炭产能核增到一亿吨以上,那么非硅业务保利净利润也会超过百亿。

特变电工最大的不确定性,依然是硅料投资的亏损,以及后续的资产减值。

利益相关:菜头的屁股决定菜头脑袋。

关于特变电工的其他分析,请参考下面这篇文章:

>>> 特变电工:被忽视的煤炭龙头,股价开始反转!

以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿的那份成长和认知。

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

作者 | 菜头

$特变电工(SH600089)$$新特能源(HK|01799)$#炒股日记##复盘记录##【悬赏】2024中报来袭,谁的表现更胜一筹?#

本文作者可以追加内容哦 !