从零开始了解汤臣倍健(2021-2023年)

(一)重要事项

2021年公司向特定对象发行1.2亿股,再募集资金31亿元,主要用于生产基地建设相关项目。截至2023年报时,只使用了6亿,另有4.6亿补充流动资金,还剩余约22亿元。

冬奥期间,公司签约谷爱凌作为品牌大使,并成为中国国家队运动食品及营养品供应商。

2023年,公司购置一处新办公楼,第一阶段交易价格约10亿元,算是继收购LSG后,又一笔较大资本支出。

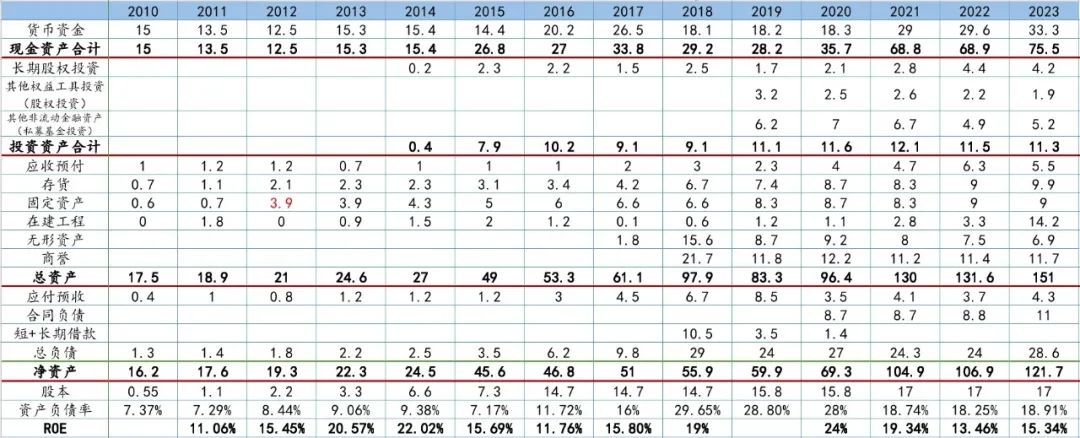

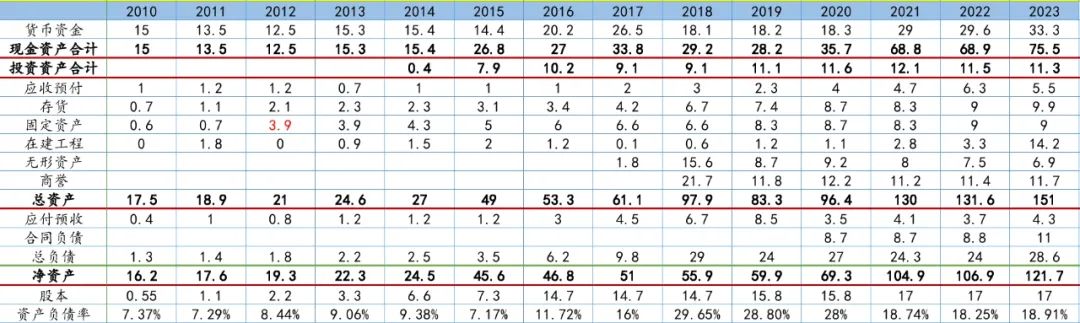

(二)资产负债状况

这几年资产方面主要变化就是发行股份带来的新增现金资产和购置办公楼的新增“在建工程”项目。

负债方面没有太多变化,已恢复“0”有息负债。

(三)经营趋势

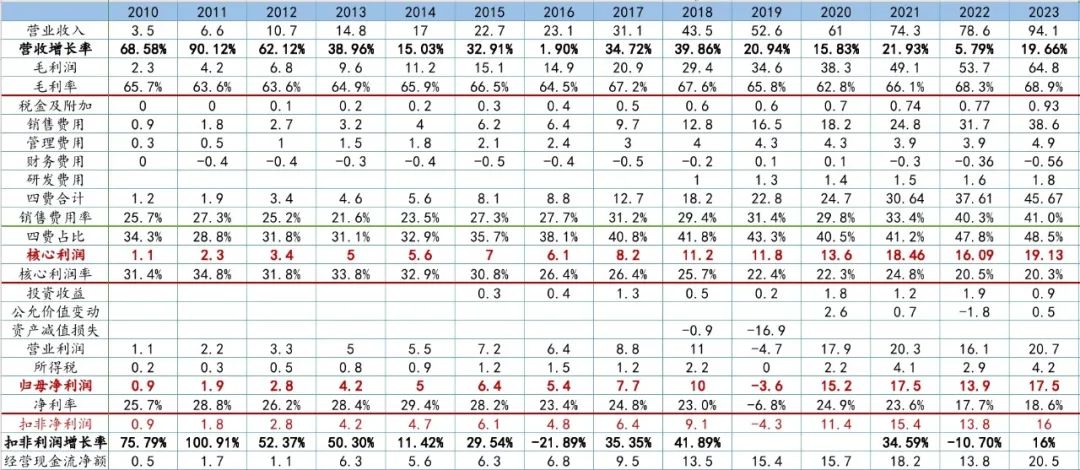

这3年公司经营的明显趋势就是增长放缓,收入和利润的年均增长率降至20%以下。

毛利率持续提升,但因销售费用率暴增,带动利润率明显下降。

总结

(一)行业地位

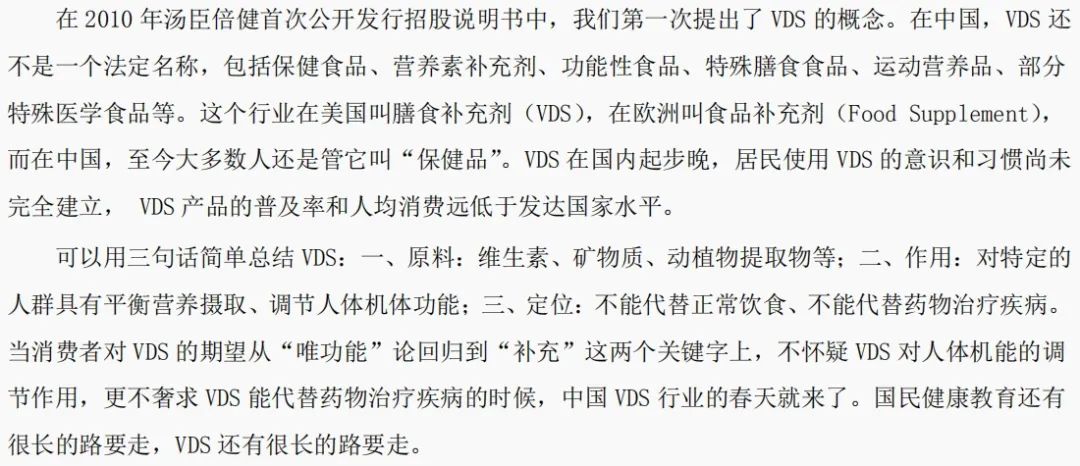

公司在财报中多次对所在膳食补充剂VDS行业进行科普,努力转变国人对“保健品”行业的不良印象。

近些年,VDS行业经历了明显转变。长期以来,直销渠道都是中国VDS行业的主要销售渠道。2019年线上渠道占比升至37%,首次超越直销渠道,在行业内排名第一。此后几年,线上渠道占比持续提升,直销渠道占比相应继续下降,药店渠道基本稳定保持在不到20%的占比。

就行业地位来说,公司早在上市前就已是中国非直销领域领先企业,2008年市占率已经达到10%,但这些年市占率始终维持在这个水平,2023年是10.4%。也就是说,公司这些年守住了第一的位置,但市场份额没有增长。

(二)资产盘点

公司上市之初只有价值6千万的固定资产和7千万的存货,算上少量现金和经营流动资产,资产共计2亿左右。

到2021年,公司资产规模达到百亿级。截至2023年底,公司总资产突破150亿元,净资产120亿元。先来看看公司新增资产是如何取得的?

首先,公司上市以来多次向资本市场“伸手”,2010年IPO上市募集15亿元、2015年非公开发行股份募集18.5亿、2019年定向增发股份募集14亿、2021年向特定对象发行股份募集31亿,四次融资合计募集资金近88亿元。

其次,这些年公司合计赚取归母净利润105亿元。期间派发现金股息共计77亿元。

上述募集的近90亿资金和留存下来未分配的近30亿利润,正好对应公司账面上新增的近120亿净资产。

虽然公司多次进行融资,但从资本构成来看,其实公司日常经营对资本的需求并不大,新增资产超6成都留在公司的现金资产账户上,资产负债率始终保持在低水平。募集到的88亿元资金,有近10亿用于永久补充流动资金(也就是变成公司账上现金),20亿用于收购LSG,另有2021年募集资金中的20亿还未使用。实际用于生产基地建设项目的投入只有约15亿元,其他和生产营销相关的资金投入也大致相当。

(三)经营趋势

收入增长

公司近十几年的增长趋势一直处于放缓的状态,营收在经历了前期超60%的快速成长期后,维持30%中高增速水平至2018年,从2019年开始大致保持在20%左右的增速,并呈进一步下降的趋势。

收入细分项

公司从2018年开始详细披露“汤臣倍健”主品牌、健力多和Life-Space三个主要品牌的收入情况。其中,主品牌增长趋势尚可;健力多增长较乏力,大致稳定在12亿左右;LS品牌收入增长较快,2023年国内外收入合计已超过健力多,从这个趋势来看,当初30多亿的收购价格不算高。

可以看出,近几年的营收增长率有不少是LS的贡献。

经营效率

公司的营业成本控制较好,固定资产折旧成本较少,占比最高的原料成本波动不大,所以毛利率始终保持稳定在63%到69%区间。

大家普遍关注的销售费用增长明显,占比从26%增至41%,带动期间费用率提升15个百分点,消耗了近半收入,净利率水平从25%左右降至18%左右。

(四)利润含金量

上市以来,公司经营活动创造的现金流净额累计达到135亿元,超出净利润约30亿元,差额中很大部分来自收购LSG后一次性计提的15亿减值。

期间始终保持现金分红比例占归母净利润的70%左右,累计派息77亿元,可见利润“足金足两”。

关于公司同时高比例派息和大额融资的问题,结合公司创始人上市以来始终没有卖出股份的情况来看,个人认为是大股东出于资金需求的合理安排,并没有明显损害长期持有者的利益。

(五)未来展望

从公司近年发展来看,收入端未来几年年均增长率可能降至10%左右,重点关注LS的增长和能否打造出新的子品牌取代过去“健力多”的增长。

效率方面,毛利率未来大概率可以继续保持65%的水平;净利率目前已降至18%左右,未来继续下降的可能性不大,能否适当回升就要看销售费用的效率提升。

静态看,毛利率>60%、核心利润率>20%、净利率>15%的经营效率仍可以说明公司从事的是一门好生意。成长性方面,今年受整体市场环境影响,零增长甚至负增长的可能性比较大,但是放远到未来三年来看,年均10%的增长应该是大概率可以实现的。

按照“All cash is equal”的原则,与之前分析的三花智控和洽洽食品进行比较,汤臣在经营效率上完胜这两家公司,成长性方面介于两家之间,所以估值方面介于两者之间也应该算合理。

根据上述成长性分析,2024年净利润取17亿元,按年化10%增长率计算(意味着后两年增长率高于10%)2026年净利润约23亿元。市盈率取20倍,对应估值分别为340亿和460亿元。截至今天收盘,汤臣市值只有230亿元,相当于当年估值七折和三年后估值五折,低估明显,市场给予的安全边际充足。

本文作者可以追加内容哦 !