预制菜“不香了”?

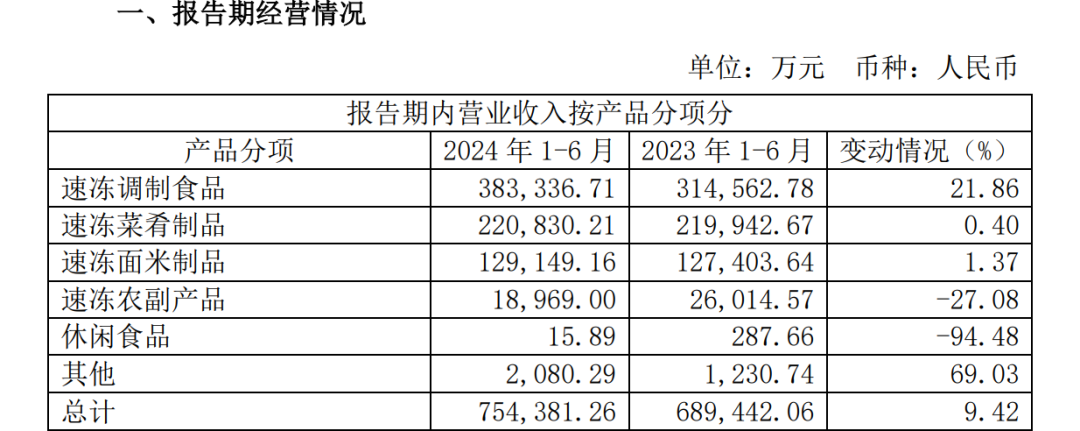

8月20日,预制菜龙头企业安井食品披露了半年报。财报显示,今年上半年,安井食品实现营收75.44亿元,同比增长9.42%;归母净利润8.03亿元,同比增长9.17%。据悉,这是安井食品自2017年上市以来首度出现营收增速降至个位数的情况。

关注的是,几乎占据安井三分之一的收入体量的速冻预制菜肴(预制菜)收入增速从2023年上半年58.19%的高速增长,降至0.4%的微增,影响到安井食品的整体增速。

安井食品在财报中解释称,从2023年年底开始,消费者对性价比追求愈发强烈,导致餐饮行业诸多品牌进一步主动或者被动进行降价,行业普遍存在“增收不增利”的不利局面。

管中窥豹,可见一斑。安井食品的业绩,其实也代表了大部分预制菜企业面临的市场境遇:B端需求量虽大但难挣钱,C端虽然前景广阔但民众认可度低。

行业逐渐规范

在今年3月份之前,预制菜遵循的是中国烹饪协会联合多家单位共同参与起草的《预制菜》团体标准,预制菜的定义是“以一种或多种农产品为主要原料,运用标准化流水作业,经预加工和/或预烹调制成,并进行预包装的成品或半成品菜肴”。如果按照这个标准以及统计等,预制菜的概念囊括了80%以上的食品、饮料及相关初加工农(畜禽)产品、水产品等。

但这两年,预制菜先后遭遇了“抵制进校园”、“酒店消费被吐槽”等市场负面声音,究其根本原因,还是由于当前预制菜品类存在概念定义不清、加工流程不明确、存储配送环境不透明等各方面的标准缺失问题,再加上预制菜赛道上“玩家”鱼龙混杂,使得消费者对于预制菜的使用范围与食安隐患产生了质疑,继而直接影响了预制菜品类的健康发展。

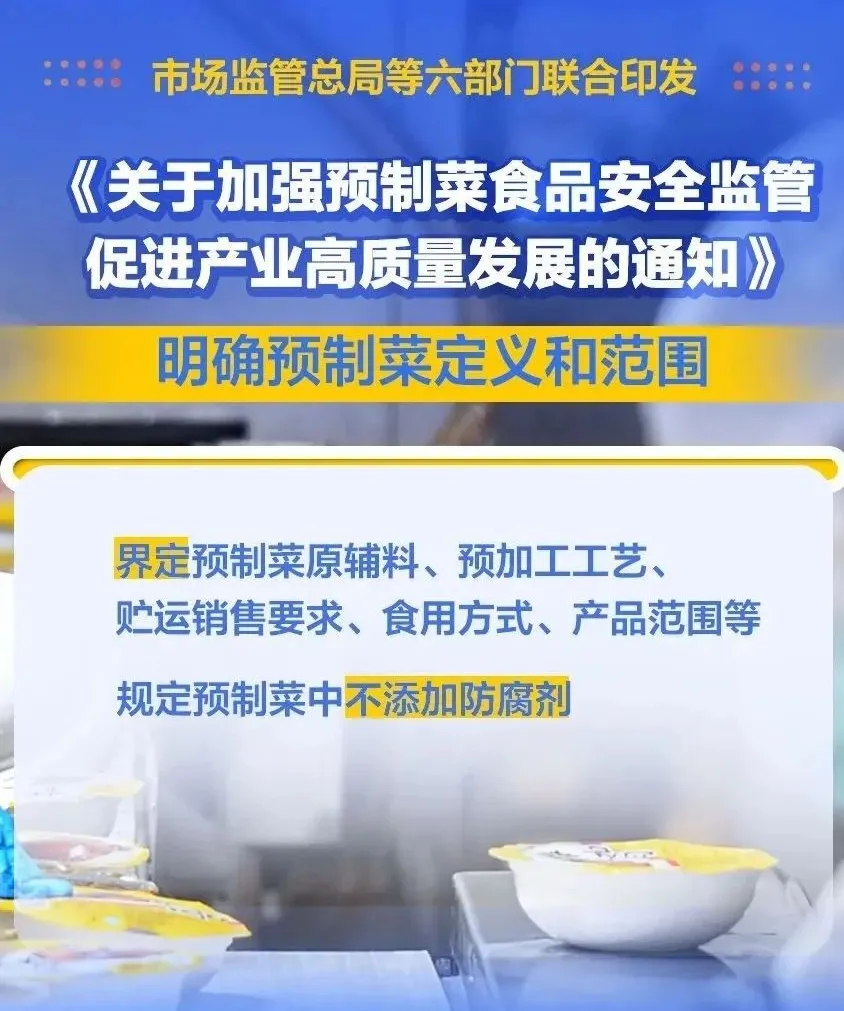

直到今年,一直备受争议的预制菜终于等来了明确的标准——来自市场监管总局等六部门3月21日联合发布《关于加强预制菜食品安全监管 促进产业高质量发展的通知》,首次明确预制菜定义和范围。速冻主食、央厨菜肴、净菜、凉拌菜、散装食品、即食食品等均划出到预制菜的范围之外。

整个通知,最核心的就是把预制菜当成是菜肴,那么既然是菜肴,在菜肴烹饪过程中不添加防腐剂,预制菜通过冷冻、冷藏等贮存条件和杀菌后处理工艺,也没有使用防腐剂的必要。同时,通知还规定了食品添加剂“非必要不添加”。

由此,预制菜开启了新的发展周期。艾媒咨询数据显示,2022年我国预制菜市场规模达4196亿元,同比增长21.3%。在行业政策扶持、冷链基础设施逐步完善、销售渠道不断丰富、B端和C端消费需求提升等因素的共同推动下,这一领域有望成为下一个万亿市场。

但来自市场的挑战并不小,不论是市场教育、消费意识的培养,还是企业在技术与风味创新上面,预制菜发展前景仍是漫漫长路。

预制菜的“割裂式发展”

当前,堂食和外卖是预制菜的主要应用场景。《2022预制菜产业报告》指出,目前中国预制菜市场B端与C端比例大概为8:2。

有业内人士称,市面上常见的大型连锁餐饮企业都是预制菜的B端客户,如百胜中国、海底捞、永和大王、华莱士、真功夫、老乡鸡、瑞幸咖啡等。

很显然,预制菜的出现简化了烹饪过程,降低了食材损耗。此外,预制菜的储存周期较长,非常适合餐饮门店优化店内食材配置,对于一些食材,完全可以采用预制菜供货。因此对于餐企来说,从人力成本到房租到原材料,预制菜带来了真切的实惠,还实现了降本增效,从而在保证利润的同时,能够为消费者提供更具竞争力价格的服务。

有业内人士指出,其实工业化的规模效应既能保障品质,又能方便消费者。“比如麦当劳肯德基,如果用的不是汉堡胚,全部改成现做,产品价格和取餐时间就不是现在这样了。”

尽管B端市场需求量大,但供应链的净利润率却不高。

2023年9月,龙大美食公布的投资者关系活动记录表,当被问到“今年预制菜的盈利水平如何?”时,龙大美食表示:“目前感受到行业内卷越来越严重,入局者增加,行业竞争加剧,预制菜企业已从2021年注册的6000多家增加到目前6万多家,增幅10倍。从渗透率和需求确定性来看,B端空间更大,很多企业切入到预制菜都在B端,因此B端内卷更严重,竞争更激烈,公司总体上会保持4%至5%的净利润率。”

更关键的是,在C端,预制菜还未被市场“买账”。

在消费端,“预制菜”一词在当前被掺进了太多负面情绪和联想。去年,“5999元一顿饭,7成都是预制菜”“在餐厅花大钱吃预制菜,是嫌我没有微波炉吗?”“以现包为卖点的袁记云饺其实用的是冻品”等话题频频登上热搜。

同时从消费者角度而言,预制菜的价格也未与堂食、外卖等拉开明显差距,口感与堂食也存在一定距离,消费者还不愿意为预制菜的性价比买单,尤其抗拒在餐厅内吃到预制菜,不愿花堂食的钱吃预制菜。因此,消费者对于预制菜良莠不齐的消费体验也成为该行业的痼疾。

去年来自江苏省消费者权益保护委员会发布的预制菜消费调查报告显示,62.32%的消费者表示预制菜品口味一般,3.32%的消费者觉得预制菜口味较差、不好吃。而提升预制菜口感风味,离不开创新研发,多数中小企业不具备这个实力。

甚至大企业也很难在C端市场上收获红利。据A股“预制菜第一股”味知香2023年财报显示,当年味知香来自加盟渠道收入约4.28亿元,占味知香的总营业收入的53%以上。其中门店数量为1823家,在不考虑门店开业时长下粗略推算,单店平均年收入约23.5万元。2023年,味知香加盟店的毛利率为26.52%,以此推算,其一家加盟店平均一年的毛利约6.35万元。

如果与新茶饮品牌、卤味零食品牌的单店收入比较,“预制菜第一股”的单店收入、毛利明显偏低。如新茶饮品牌古茗在刚披露的招股说明书中提及,在四线及以下城市,古茗的加盟商2023年单店经营利润为38.6万元;而同为A股上市公司的卤味零食品牌绝味食品,其单店收入近几年约为50万元左右,毛利率为30%左右。

从目前来看,中国预制菜市场还面临着诸多挑战,如消费者多场景、多口味的需求、标识信息标注不全、物流配送、提货、质量参差不齐、甚至还出现“黑作坊”等问题不容忽视。

“预制菜目前呈现出政府热、企业热、舆论热、市场冷的特点。”中国工程院院士、中国食品科学技术学会理事长、北京工商大学教授孙宝国曾对媒体表示。

市场存在“认知信息差”

到现在,预制菜并没完全得到消费者认可,仍有很多消费者对其抱有微辞。

尽管如此,再大的脾气也败给了效率和性价比的现实。

有数据统计,从餐饮企业来看,2024年半年闭店105.6万家,直追2023年全年的134.6万家。但在高闭店率的同时,光明正大使用预制菜的萨莉亚和米村拌饭却实现逆势增长。

创立于1967年的萨莉亚,餐厅里没有厨师,厨房里没有一把菜刀,食材多为半成品和预制菜,员工只需要将其进行加热处理便可快速上餐。100道菜里,有70多道定价在20元以下。

主打预制菜的萨莉亚非但没有因为口味不佳遭到排斥,反而以30元能吃饱、40元能吃好、50元吃到吐的高性价比,赢得广大消费者喜爱。

还有自媒体报道称,米村拌饭主打一个经济、实惠,甚至被“羊毛党”打工人,解锁了“3元穷鬼套餐”,即无限续的3元白米饭+免费的海带汤+免费泡菜的吃法。米村拌饭也积极回应敞开吃,管够。

门店里不避讳地使用“料理包”,消费者面对同一商场品牌餐饮人均100元左右的客单价,再看看20多元的预制菜拌饭套餐,容忍度突然间就增强了。

由此可见,预制菜本身不是“原罪”,而是消费者出于对知情权、选择权的维护,对行业、对市场作出的一种情绪化表达。而“解铃还须系铃人”,预制菜企业也需要苦练内功,以更高的标准、更创新的工艺、更具特色的风味来打动消费者。

除此之外,我们还应该以更高维度看待“预制菜”这一品类的价值——据《中国新闻周刊》报道:“预制菜对实现中国式现代化发展也具有重要意义:一是满足消费者对更好更快生活节奏的需要;二是全面推进地方政府乡村振兴发展的需要;三是推动食品行业新型工业化发展的需要。”

本文中数据均来自企业公告及其它媒体公开报道,图片均来自网络、官微、电商平台等,如无意中使用了您的图片,请与我们联系,我们会及时删除。

本文作者可以追加内容哦 !