今日尾盘,沪深300ETF集体放量,四只ETF合计成交超109.91亿,比上一个交易日的43.53亿元放大1.5倍。

爆了!国家队正在加大买入。今年来汇金大手笔买入沪深300、上证50等宽基ETF,成为市场主要增量资金。Wind数据显示,截至8月23日,年内股票型ETF净流入6854.45亿元,流入最多的为跟踪沪深300指数相关ETF,年内净流入约4722.60亿元。

当下时点,大资金为何青睐沪深300指数?

01

稳健策略下的自然选择

A股投资者,对于沪深300都不陌生,类似于美股的标普500指数,纳入了A股几乎所有大型龙头公司。

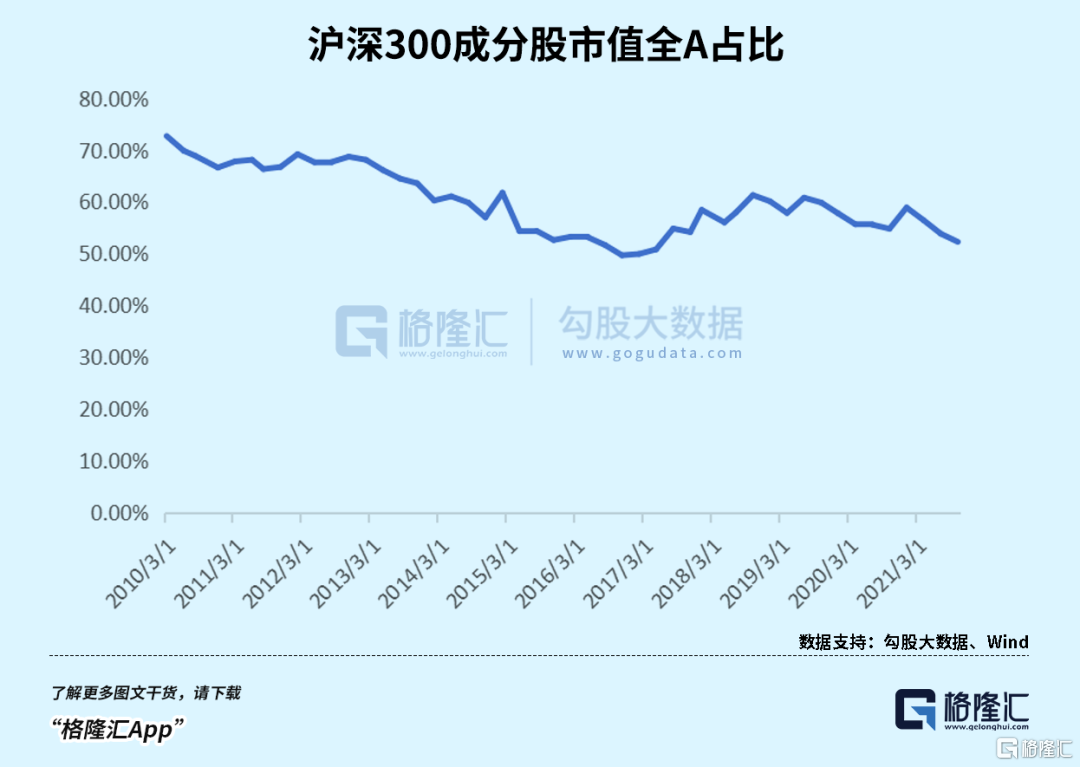

具体看,沪深300指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成;从市值分布上看,38%以上股票市值分布在1000亿元以上,长期占全A市值的50%以上,属于典型的大盘风格指数。行业配置相对均衡,是中国经济结构转型代表性指数。

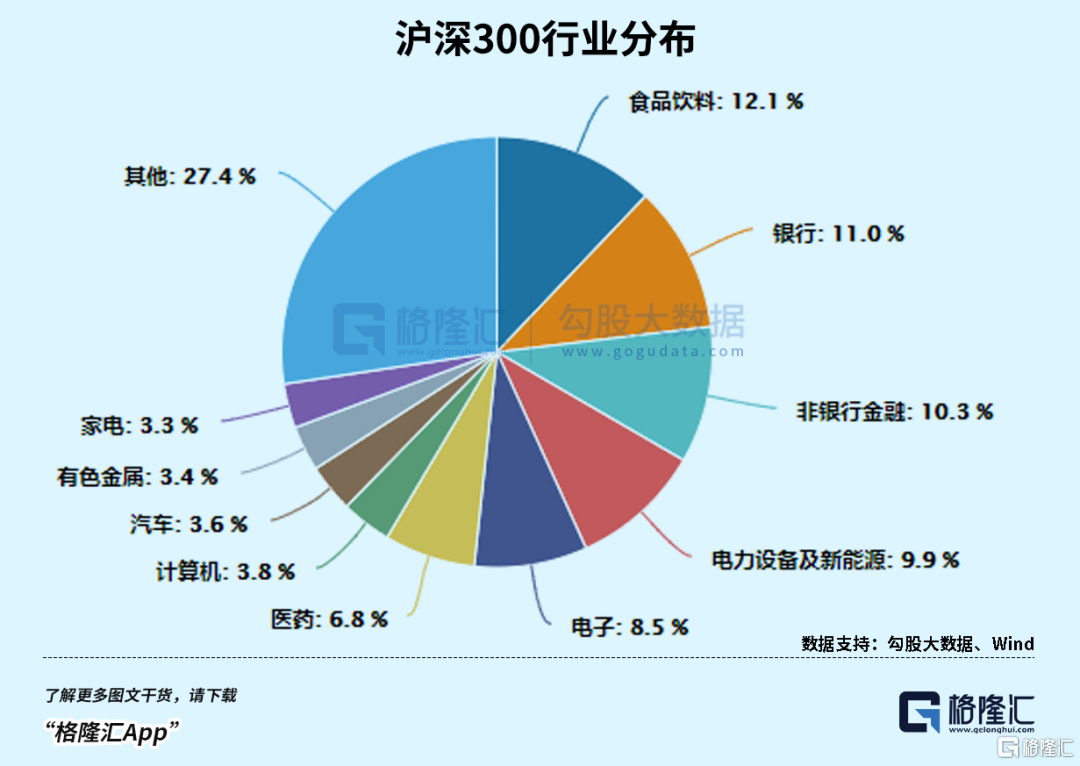

从申万一级行业分类来看,当前沪深300指数中,占比最大前5个行业分别是食品饮料、银行、非银金融、电子和电力设备。

稳定之余,沪深300行业也不失成长性。

从大类行业分布上来看,沪深300指数近几年来金融地产占比不断下降,TMT、医疗保健、中游制造占比不断上升。

指数所纳入的公司结构的变迁,可以说是国内经济结果转型的缩影与写照,也是中国经济结构转型的代表性指数。

在价值和成长之间的合理分配,使得指数具备长期投资价值。

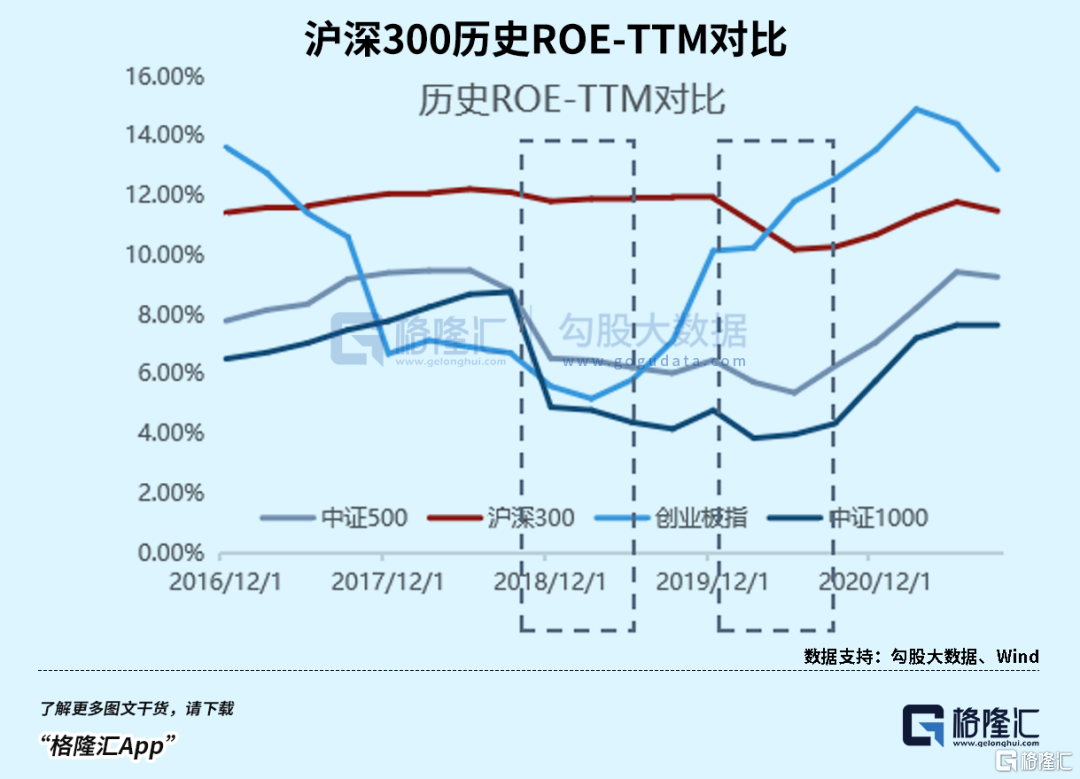

与其他标的指数相比,沪深300指数历年的ROE水平相对较高,且在大盘指数中ROE水平相对较为稳定,其成分股整体盈利能力较为突出且稳定。

即使外部环境恶化的2018年还是疫情2020年,对沪深300成分股的盈利冲击都极为有限。

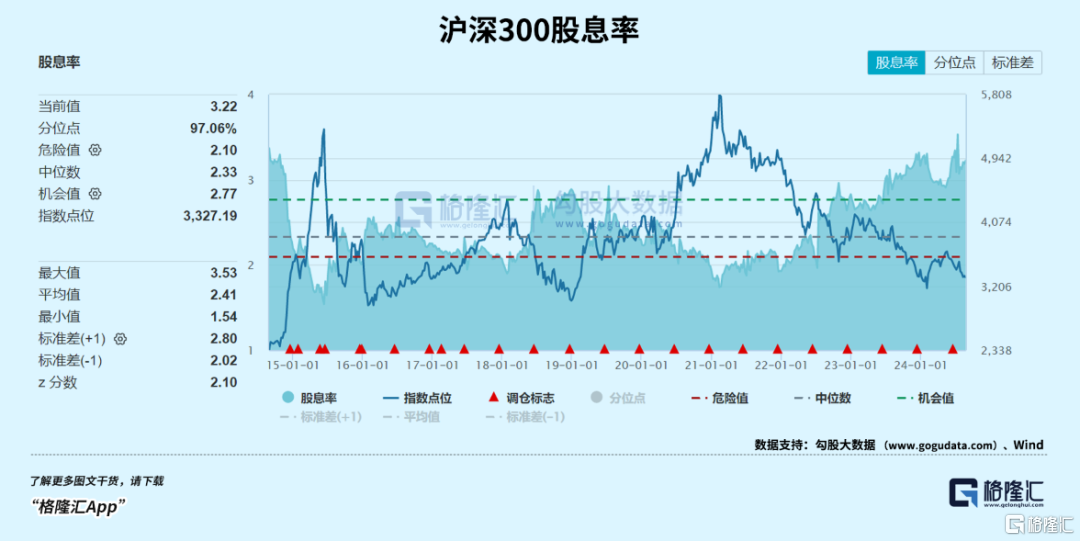

从股息率来看,沪深300指数股息率为3.22%,位于近10年97.06%分位,相比10年期国债利率超出1个百分点以上。

从去年开始,国家队一直在买入沪深300ETF。

原因很简单,在大环境没有根本性扭转之前,资金的风格会愈加强调稳健,强调确定性,强调分红。而沪深300指数所包含的公司,基本是最能满足这个要求的。

具体策略上,我们在以前的文章也不止一次强调,主流的依然是杠铃策略,也就是大部分资金配置在稳健型的投资上,小部分配置在成长性题材上。

又如前文所述,相比其他行业指数,沪深300大部分都是经营稳定,分红高的公司,但同时也因中国经济发展,以及市场变化,纳入了一些成长性较好的公司,这些公司相对纯题材纯概念,以及市值较小的公司,稳定性更好,有成熟的商业模式以及经营业绩,财务指标都比较优质。

换句话说,沪深300指数是少数的,能够可以同时满足杠铃策略对于稳健价值和成长题材的要求的指数,因此成为了这个稳健策略下的自然而然的选择。

02

好标的,也要有好价格

巴菲特曾经将自己的投资理念,简单地总结为“三好”:好企业、好管理、好价格。

巴菲特也十分推崇标普500的定投,曾经不止一次在公开场合表达过,对于大多数普通人而言,买标普500指数能战胜90%的基金经理。

如果将两者结合起来看,你会发现,巴菲特所谓的价值投资,其实就是找一个市场里最好的公司,然后将其做成一个投资组合,在然后就可以甩手不管。

这里的核心逻辑到底是什么呢?

因为组合里绝大部分的公司都经过市场验证,企业有优秀的管理层,有持续创造盈利的能力,那作为投资者,就可以随着时间推移享受企业的分红,以及股东价值的增加。

对于大多数投资者而言,每天都被市场热点牵着鼻子走,频繁交易,还未必有好的盈利,简称吃力不讨好。

既然如此,为何不寻找一个简单、易操作,且基本面稳健的投资标的?

这是一个非常值得深思的问题,虽然寥寥一句话,但却浓缩了股神一辈子的投资智慧。

相比标普500代表美国市场,沪深300毫无疑问代表的是中国A股,相同的是,指数里面的公司,基本都是经过市场验证的,两个国家里各行业龙头所具有的稳健性、盈利性、现金流的充裕性、持久的成长性和企业建立的高竞争壁垒,拥有优秀的管理层的公司。

当然了,在巴菲特眼中,还有一个重要因素,那就是价格。基本面优质,但如果价格太高,同样会压制将来的投资收益。

那沪深300的“价格”现在又处在什么状态呢?

我们单看一下指数走势,从2021年2月见顶之后,沪深300已经跌了43%。

这个跌幅无论从时间跨度还是下跌幅度,都是相当大级别的调整。

从估值看,截至8月23日,沪深300指数市盈率为11.51,位于近10年17.06%分位;沪深300指数市净率为1.25,位于近10年4.71%分位。

很明显,沪深300指数的估值处于历史低位,也具备明显的市场底部信号。

虽然经济基本面尚有许多需要解决的问题,但指数跌到这个位置,不宜一味地看空,反而应该思考着是不是难得的机会。

正所谓风险是涨上去的,机会是跌出来的。

聪明的投资者,应该买在炮火连天时,卖在琴声悠扬时。

现在正处于市场比较悲观的时刻,也正是这种时刻,才会有一个相对好的价格。

03

增强型ETF的优势

作为“A股市场的晴雨表”,沪深300指数,一般是权益资产的底仓配置。

当然,如果想追求更高一点的收益,也可以关注指数增强策略。相比沪深300ETF,沪深300增强ETF或许是更好的选择。

为什么这么说?

原因在于,指数增强型的持仓并非完全复制基准指数,而是根据基金经理的模型和策略进行调整,以追求超额收益。一个好的模型、一个好的因子是决定超额收益的关键因素。

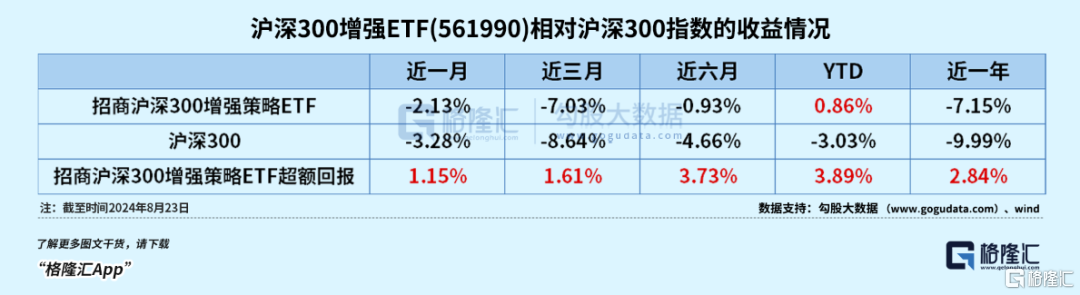

以沪深300增强ETF(561990)为例,截至8月23日,年初至今,在同类产品下跌的情况下,沪深300增强ETF率先收复年内跌幅,上涨0.86%,超额回报率为3.89%。同时,沪深300增强ETF(561990)近一个月、三个月、六个月,以及一年的收益率,均超过了同期的沪深300指数。

从中长期看,沪深300增强ETF成立以来的超额回报率为4.82%,上市以来年化超额收益率3.29%,超额稳定。

这个增强型ETF如何能够做到这一点呢?

沪深300增强ETF的量化模型以基本面财务数据为核心,采用多因子量化增强模型对基准指数沪深300指数进行增强,以平衡风格为主,不进行风格暴露,以期为投资者争取更优的超额收益。

沪深300增强ETF最大特色,就是增强稳定,在不同风格下都做到稳定增强。

以市场数据作验证。

上周五,沪深300增强ETF(561990)收涨0.68%,成交6638.95万元,净流入1102.65万元,居全市场第一梯队;沪深300增强ETF连续5天资金净流入,合计吸金1.30亿元,继续居全市场第一梯队。

资金流入也助力了份额的提升,该基金最新份额突破9.53亿份,创近6个月新高。与此同时,该基金最新规模突破7亿元,创近6个月新高。

锦上添花的是,在超额收益出色的前提下,沪深300增强ETF(561990)持有成本相对较低。相比同类产品1%的管理费率,沪深300增强ETF管理费率为0.5%,处于同类产品最低。

04

结语

现在的市场,估值总体上依然比较低,尚没有出现重大的反转信号。

在这种环境下,稳健策略、杠铃策略、高股息标的、各行业基本面优质的龙头公司等等,会继续成为最受市场欢迎的投资方向。

正如前文所述,与其每天被市场那些虚无缥缈,尚看不到实质性业绩兑现的概念炒作、题材炒作所吸引,进而亏损,倒不如选择一些稳健的,能够让自己感到踏实和心安的投资标的。

沪深300指数正是这样一个投资标的。

到底指数会不会续创新低,没有人知道,但指数跌到这样的位置,真的是时候深思一下,这到底是不是已经出现机会。

如果再强调一下稳健性,除了控制好买入仓位,并且分批次操作之外,可以多关注沪深300增强ETF,这是一个不错的选择,场外投资者也可以通过沪深300指数增强(A:004190,C:004191)定投。

最后,重温一下逆向投资大师邓普顿名言:行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。$沪深300指数ETF(SH515310)$

本文作者可以追加内容哦 !