文/李若宾

近期,中国建设银行(以下简称“建行”)频繁曝出内控管理不足的问题,涉及多名高管被查、基层员工涉案、多张罚单以及经营业绩下滑等一系列事件,引发了业界的广泛关注。这一系列问题不仅暴露了建行在内控管理方面的薄弱环节,也对其品牌形象和市场信誉造成了严重影响。

建行高管接连落马,基层涉案频发,内控防线失守

近年来,建行作为国有大型商业银行之一,其高管层的违纪违法问题频发,引起了社会各界的广泛关注。这些事件不仅损害了建设银行的声誉,也严重影响了金融行业的稳定和发展。

自2024年以来,建行高管被查的消息接连不断。其中,建行江西省分行原党委委员、副行长彭家彬,广东省分行原资深副经理范题,以及深圳市分行原资深专家易景安等多名高管因涉嫌严重违纪违法,正接受相关部门的审查调查。这些高管被查的原因多种多样,但主要集中在利用职务便利为他人谋取利益、收受巨额贿赂等方面。

以易景安为例,2024年8月23日,易景安被控受贿1405万余元,案件在山东省青岛市中级人民法院一审公开开庭审理。青岛市人民检察院指控,易景安在2002年1月至2015年6月期间,利用担任中国建设银行深圳市分行副行长、建行广东省分行副行长等职务上的便利,为相关单位在贷款审批、业务合作等方面提供帮助,直接或者通过他人非法收受有关单位和个人给予的财物,共计折合人民币1405万余元。这一数字之大,令人咋舌,也充分暴露了部分高管在权力和金钱面前的迷失。

庭审中,公诉机关出示了相关证据,被告人易景安及其辩护人进行了质证,控辩双方在法庭的主持下充分发表了意见。易景安进行了最后陈述,并当庭表示认罪悔罪。庭审最后,法庭宣布休庭,择期宣判。

此外,江西省分行原党委委员、副行长彭家彬,其在建行工作多年,曾以江西省分行副行长的身份多次参加公开活动。然而,前不久,因涉嫌严重违纪违法,正接受中央纪委国家监委驻中国建设银行纪检监察组纪律审查和安徽省黄山市监委监察调查。

还有就是广东省分行原资深副经理范题被开除党籍和公职,涉嫌严重违纪违法。经查,范题长期收受礼品、礼金,违规接受宴请、旅游等活动安排,违规持有、使用高尔夫球卡,公车私用等。利用职务便利在企业贷款、授信等方面为他人谋取利益,并非法收受巨额财物。

建行高管被查的背后,折该行在内控管理、风险管理等方面存在的漏洞和不足。作为一家国有大型商业银行,建行应该加强内部制度建设,完善风险防控机制,确保各项业务合规经营。同时,对于高管的选拔和任用也应该更加严格,避免“带病提拔”和“带病上岗”的情况发生。

此外,建行高管层的违纪违法问题还呈现出一定的“集团化”和“系统化”特点。一些高管在任职期间,不仅自己收受贿赂,还利用手中的权力为亲属、朋友等关系人谋取不正当利益,形成了利益输送的链条。这种行为不仅破坏了金融市场的公平竞争环境,也损害了广大客户的合法权益。

值得注意的是,除了高管被查外,建设银行的反腐工作还深入到了基层。例如,建行安徽省蚌埠市分行朝阳支行客服经理李文涛也因涉嫌严重违纪违法被立案调查。目前,李文涛的立案调查工作正在进行中,具体调查结果和处理意见需待调查结束后由相关部门公布。作为国有大行的一员,李文涛的涉案行为无疑对中国建设银行的声誉造成了一定影响。银行需加强内部管理,防止类似事件再次发生。同时,此事件也为银行系统内的其他员工敲响了警钟,提醒他们必须严格遵守法律法规和银行规章制度,保持廉洁自律。

由于内控管理的不足,建行近年来频繁收到监管部门的罚单。这些罚单不仅涉及金额巨大,还涵盖了多个业务领域和分支机构。例如,2024年以来,建行累计收到14张罚单,累计被罚没金额超过800万元,其中包括因员工异常行为排查不到位、项目贷款“三查”不到位、抵押快贷业务管理不到位等违法违规行为而受到的处罚。这些处罚不仅增加了建行的经营成本,也对其市场形象和品牌信誉造成了负面影响。

经营业绩下滑,市场压力凸显,机构调整和支行关停

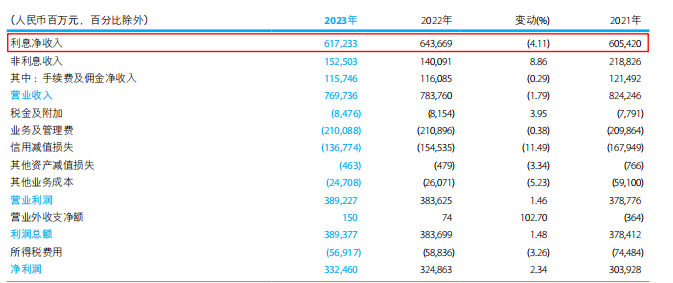

内控管理的不足不仅导致了监管处罚的增加,还直接影响了建行的经营业绩。2023年,建行实现了营收7697.36亿元,同比下滑1.79%;虽然归母净利润达到3327亿元人民币,同比增长2.44%,但增速较前三季度下滑了0.67个百分点。进入2024年,这一趋势并未得到有效遏制,一季度营收同比下降2.97%,归母净利润同比下降2.17%。营收和利润的下滑不仅反映了市场竞争加剧和宏观经济环境的影响,也暴露了建行在内控管理、风险管理等方面存在的问题。

具体来看,净利息收入是建行收入的主要来源,但由于场利率变动和贷款收益率下降的影响,建行的净息差和净利息收益率均有所下降。净息差同比减少15.42%,净利息收入同比减少4.11%。这直接影响了建行的盈利能力,使得银行在保持利润增长方面面临较大压力。

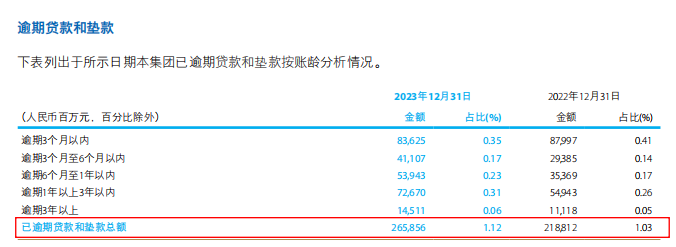

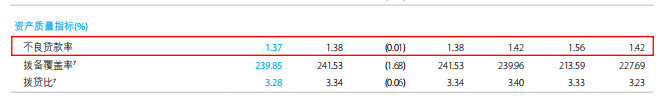

同时,该行还面临着资产质量承压的困境。尽管建行的不良贷款率保持在1.37%的较低水平,但逾期率从1.03%飙升至1.12%,显示出银行在贷款质量方面存在一定的隐忧。特别是逾期3个月以上的贷款全体暴增,说明部分客户已经无力偿还贷款本息,银行资产质量面临进一步恶化的风险。

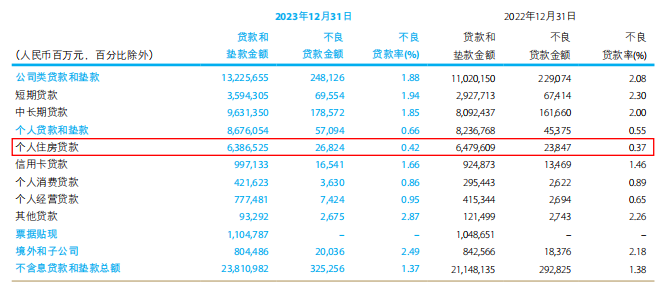

此外该行的个人住房贷款有减少的趋势。截至2023年末,建行个人住房贷款余额为6.39万亿元,较上年减少930.84亿元,降幅1.44%。这一数据反映出房地产市场调整对银行房贷业务的影响,以及部分客户提前还款的趋势。

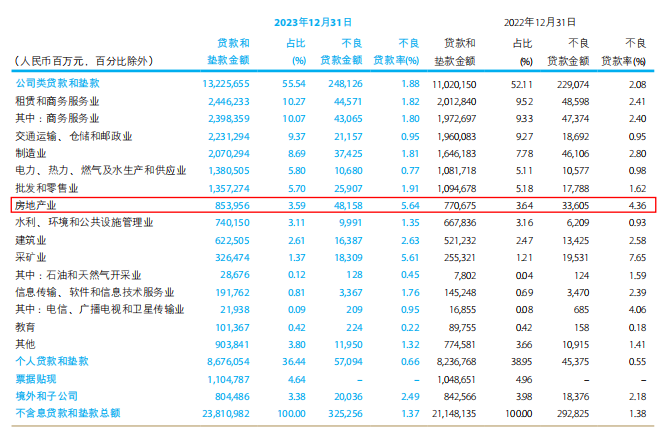

值得注意的是,建行在房地产行业的贷款规模较大,且不良贷款率从2022年的4.36%上升至2023年的5.64%。这表明房地产行业风险正在逐步暴露,对建行的资产质量构成潜在威胁。

面对内控管理的严峻挑战和经营业绩的下滑压力,建行不得不加快战略调整的步伐。近期,建行还进行了部分支行的关停调整。一方面,通过高管变动和机构调整来优化管理架构和提升治理水平;另一方面,则通过关闭部分经营不善或风险较高的支行来减少损失和降低风险。例如,绍兴金融监管分局同意中国建设银行股份有限公司诸暨暨阳路支行终止营业,现有业务转入该行诸暨东风支行。此外,建设银行还相继关停了建德新安江支行、株洲建宁支行、北京房山行宫园支行以及北京宣内大街支行等多家支行。

本文作者可以追加内容哦 !