中集集团,于8月28日收盘晚间发布了2024上半年的业绩公告。$中集集团(SZ000039)$$中集集团(HK|02039)$

根据公告所示,中集集团在2024上半年录得营收791.15亿元人民币(单位下同),同比增长30.6%;实现归母净利润8.66亿,同比增加117.2%。这一数字高于此前公告的中期预测区间的中枢8.3亿元,超市场预期。

在今年上半年,公司业绩的显著增长主要得益于集装箱制造业务的量价齐升以及海工业务持续向好。另外,归母净利润的表现出色,也归因于中集集团在上半年采取的外汇套保策略有效,成功保护中集集团利润。

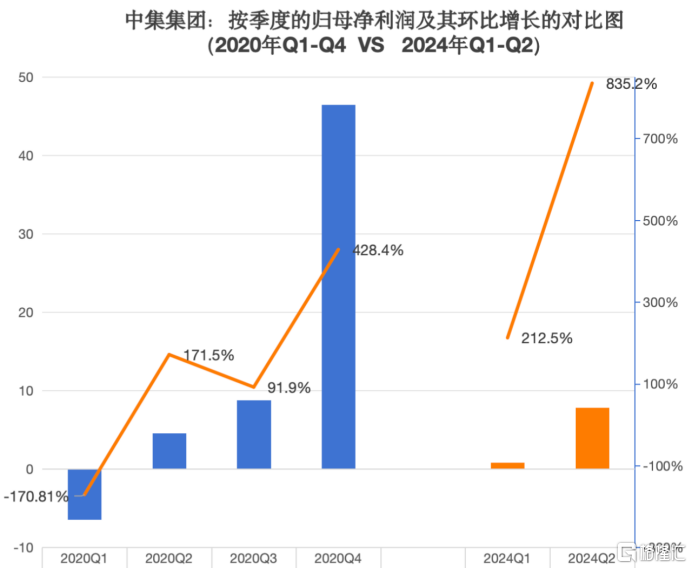

拆分单季度看,中集集团在2024年二季度录得营收466.72亿,同比增长37.6%,环比增长43.9%;归母净利润7.82亿,同比增长228.1%,较前一季度环比大幅增长835.2%。二季度归母净利润规模刷新了7个季度的纪录。

据季度数据显示,中集集团的业绩在二季度显著回温,特别是归母净利润开始呈现出提速增长的良好势头。而对比起2020年的业绩转折年,从2024年前两季度业绩表现可看出,无论是归母净利润恢复情况,还是归母净利润的环比增速,其转折势头均优于2020年同期表现。

而中集集团基本面未来能否持续改善,以及其走向的判断依据,则主要追踪以下几个重要行业或因素的变化:

一、海工行业加速回暖,租赁市场火热

根据中集集团半年报,海洋工程分部、金融及资产管理分部(海工产业相关业务为主)上半年营收分别同比增长89%、44%,净利增长合计达3.47亿元。

一方面是船厂建造业务。2024年上半年,中集集团海洋工程业务的营业收入为77.84亿元,同比增长88.95%;该业务板块净亏损0.84 亿元,同比减亏53.70%。从经营数据来看,海工板块在中集众多业务板块里的表现突出——分部营收增速最快,贡献了当期收入9.7%,同比提升2.9个百分点。

克拉克森数据显示,截至2024年上半年,全球海工市场共成交订单72座/艘,约157亿美元,以金额计同比增长59%,比2023年全年订单成交金额还要多22%。今年上半年订单已超去年全年,数据可部分反映出中集所在的海工行业,加速回暖迹象相当突出。

此外,上半年国际油价的相对稳定,亦为海洋石油公司提供了继续投资的信心,海油企业维持较高的资本支出则是海工行业发展的重要推动力,因为它们需要持续的资本投入来更新设备和开发新项目,这将为海工装备订单的增长提供了支持。

由于海工设备制造是一个技术难度大、资金需求高、周期长、市场需求波动大的行业,且有着区域地带限制、多产业配套、资本密集、劳动密集等要求,导致全球产能实际扩张缓慢且较为有限。

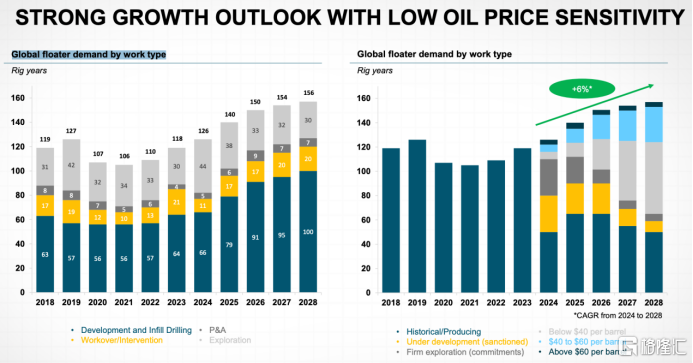

从而导致今年以来海工装备的供需关系矛盾持续加剧。在供给方面,在海洋钻井平台领域,库存的钻井平台订单已陆续交付殆尽,2013年以来,全球共交付海洋钻井平台287艘,截至2024年6月,全球船厂手持钻井平台订单仅剩34艘。与此同时,全球钻井平台船队数量反而持续下降,目前服役数量仅为823艘,较2013年高峰减少了20%,反映出供给侧的过剩产能几乎完全出清。根据克拉克森数据截至2024年2月,全球船舶行业手持订单267百万载重吨。不考虑后续新接订单,按照目前产能需要近3年才能交付完成,其判断本轮周期有望持续较长时间。

另一方面,是存量钻井平台租赁业务。需求的释放,搭配供给的缓慢,从而导致使用率和租金价格持续居高不下。2024年上半年,中集集团金融及资产管理分部的营业收入为11.56亿元,同比增长44.10%;毛利率相比去年同期提升29.49%,该业务板块同比减亏约2.45亿人民币。

第一,全球海洋钻井平台的平均利用率持续上升并在88%左右高位运行,旧供给的持续退出也助长了这一问题的继续发生,海上石油承包商 Borr Drilling Ltd. 曾明确公开表示预计未来几年,全球近三分之一的浅水钻井平台将因年限过长而退役,从而导致日费上涨,与深水钻井相比,浅水钻井平台这是一个经常被忽视的市场,主要涨价逻辑需要进一步解释:深水钻井的日费率更高,而且需要更长的时间才能实现初始生产,浅水钻井平台逐步退出后,预料市场上,深水钻井的所占全球钻井总数比例将会越来越高。

第二,海工装备租金也持续增长,截至2024年6月,自升式钻井平台、浮式钻井平台租金指数分别同比增长16%、14%。平均利用率和租金保持在高位,使得船东盈利右侧拐点加速确立。

海上钻井巨头Transocean,在其2024年5月披露最新一期业绩中提出一个观点,其认为,全球钻井平台行业既拥有强劲增长前景,亦存在低油价敏感性。公司认为本轮行业供给受限主要由于上轮下行期中海上活动减少,导致现有钻井平台规模难以满足当下需求。Transocean公司对于行业前景继续保持极态度。

据悉,挪威是欧洲最大的油气生产国,日产量约为400万桶油当量,但其许多大型的海上油田产量正在衰退,目前没有计划在2030年间进行新的开发。

挪威国家石油行业监管机构已经对次产生了一定危机感,其今年8月份在一份资源报告中表示,挪威石油和天然气公司应加大对勘探和生产的投资,以减缓未来几年该国产量的下降预期。而挪威国家石油公司今年计划在挪威附近钻探40多口勘探井,其中包括巴伦支海的8口。

海上石油承包商 Borr Drilling Ltd. 则预计未来几年,全球近三分之一的浅水钻井平台将因年限过长而退役,从而导致日费上涨。

未来展望,海工行业的下游乐观情绪仍然高涨。

第一,海上风电船舶的需求仍在增长。近期全球风能理事会(GWEC)发布了《2024全球海上风电报告》报告指出,预计2024年到2033年,全球将新增410 GW的海上风电装机容量,这一数据是当前全球累计装机容量的5.5倍。当前大多数国家海上风电建设仍处于起步阶段,其均设定了较大的宏远且庞大发展目标,随着海上风电项目的落地推进,现存的船舶供应总量明显不足,相关市场潜力尚未释放,未来依然值得期待。

第二,油气资本支出预期乐观,未来将有更多订单有望释放,克拉克森的数据显示,预计2024-2026年,潜在的FPSO、FLNG订单需求超过100艘。

二、集装箱行业步入上升周期

中期业绩报告显示,中集集团集装箱制造业务实现营业收入人民币249.50亿元,同比上升82.54%,该业务板块实现净利润12.76亿元,同比上升66.25%。

深入到行业,集装箱行业在经历了去库存后,目前已步入更新周期。

自上而下,首先看宏观方面,世界贸易组织预测2023 年全球货物贸易量增速承压,但24年有出现回升,增速有望达3.3%。

中观来看,集装箱行业步入更新周期。已有卖方分析师预测,2024年集装箱行业的更新需求预计达到约200-250万TEU。

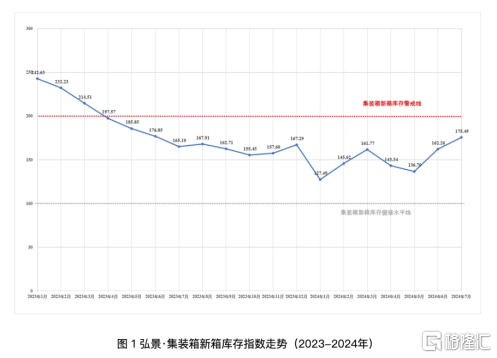

自21年产能过剩开始全行业的去库存有望结束,加上集装箱新箱库存处于相对低位水平,参考最新一期弘景·集装箱新箱库存指数可知,Q2集装箱新箱库存指数按月追踪仍远低于库存警戒线,显示出行业供需情况仍属良性健康。

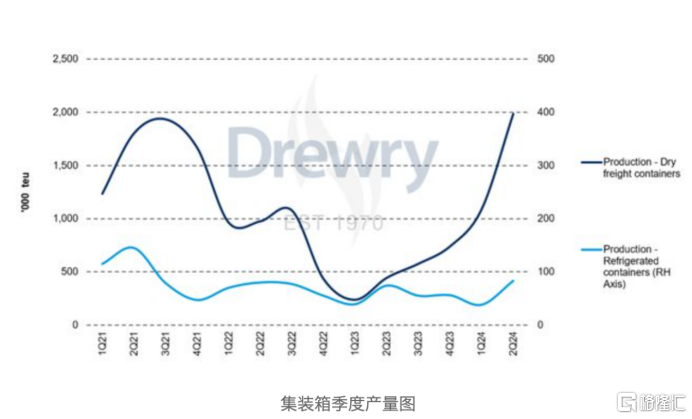

另根据德路里早前预测,集装箱2024年全行业产销量会超过450万TEU,2025年将继续稳健增长,预计全年全口径产量会超过500万TEU。由此可见,2024-2025年两年合计超900万TEU的市场需求是可以预见的。

德路里最新报告也提供数据,2024年集装箱干箱的产量将达到史上第二高水平(仅次于2021年),而二季度干箱产量是季度历史最高。2024年1至7月,作为行业主力装备的40英尺高箱的交付量达到280万TEU,与2023年同期的25万TEU相比,交付量同比增长近十倍。通过追踪产量的实际数据后发现,至少能够证明,今年上半年伊始,及当前的订单与价格反馈都是不错的,否则很难对制造厂商产能利用率形成如此强的向上拉动力。

德路里还表示,直到今年10月中旬,工厂订单都已排满,这又与中集目前"在手订单饱满,积极排产生产"情况所吻合。由于供应链在满足全球航运需求方面仍面临巨大压力,集装箱供应也正面着不少障碍。再加上亚洲出口强劲,加上主要转运枢纽的拥堵,以及红海危机导致航程延长,造成集装箱周转率下降,因此产销缺口的显现,以及供需紧平衡的状态,均为集装箱制造厂商提供了有利的行业环境。

有业内分析师指出,目前量价齐升的集装箱行业其中枢上行有其稳固基本面支撑,且短期地区冲突事件与集装箱运价剧烈波动等并不影响这一行业上升趋势的巩固,

所以,集装箱行业重新步入上升周期的可信度已经越来越高。

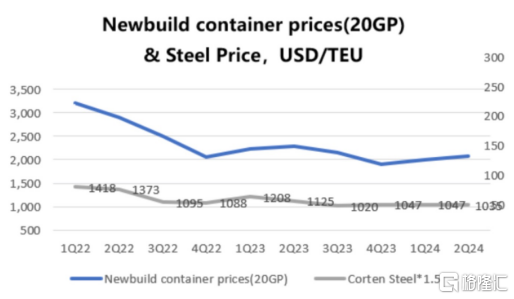

最值得关注的一点是,集装箱的价格弹性。从上图可看到,今年以来全新20尺标准箱已连续两季度回升。有分析指出,2025年集装箱价格弹性,或将比明年需求量回升幅度更具备吸引力。

三、美联储降息预期带来潜在利好

此外,美联储2024年降息预期及降息周期开启,有望减轻公司的美元债利息压力,进一步增厚公司的业绩表现。

截止今年上半年,中集集团长期带息债务主要为美元计价挂钩SOFR的浮动利率合同,金额为美元14.51亿元(2023年12月31日:美元18.86亿元),下降约4.4亿美金。

展望未来,中集集团凭借其在全球集装箱市场的领导地位和多元化的业务布局,预计将开始从部分行业周期复苏或上升趋势中获得更多增量的收益;短期来看,随着集装箱和海工业务的进一步增长及两大行业向好预期强化,公司在2024年下半年的业绩或有望继续重返高增长。

本文作者可以追加内容哦 !