据中央纪委国家监委网站 2024 年 8 月 28 日消息,在中央反腐败协调小组国际追逃追赃工作办公室的统筹协调以及公安部等部门的协助下,经过上海市监察机关、公安机关与有关国家执法机关的密切合作,外逃职务犯罪嫌疑人姜诚君在境外落网,并已被遣返回国。

中央追逃办负责人表示,姜诚君归案是落实二十届中央纪委三次全会精神,持续开展“天网行动”的重要成果,中央追逃办表示不管腐败分子逃往哪里,都要缉拿归案、绳之以法。此番中央追逃办的迅速行动,无疑是对这股潜在力量的有力回击。

年薪近200万

姜诚君,男,出生于 1968 年 4 月,曾任海通证券副总经理兼投资银行委员会主任委员,因涉嫌严重职务犯罪,于 2024 年 7 月外逃。

7 月 31 日,海通证券发布公告称,董事会收到姜诚君的辞职报告,他因个人原因申请辞去公司副总经理职务,辞职后,他将不再担任公司的任何职务。

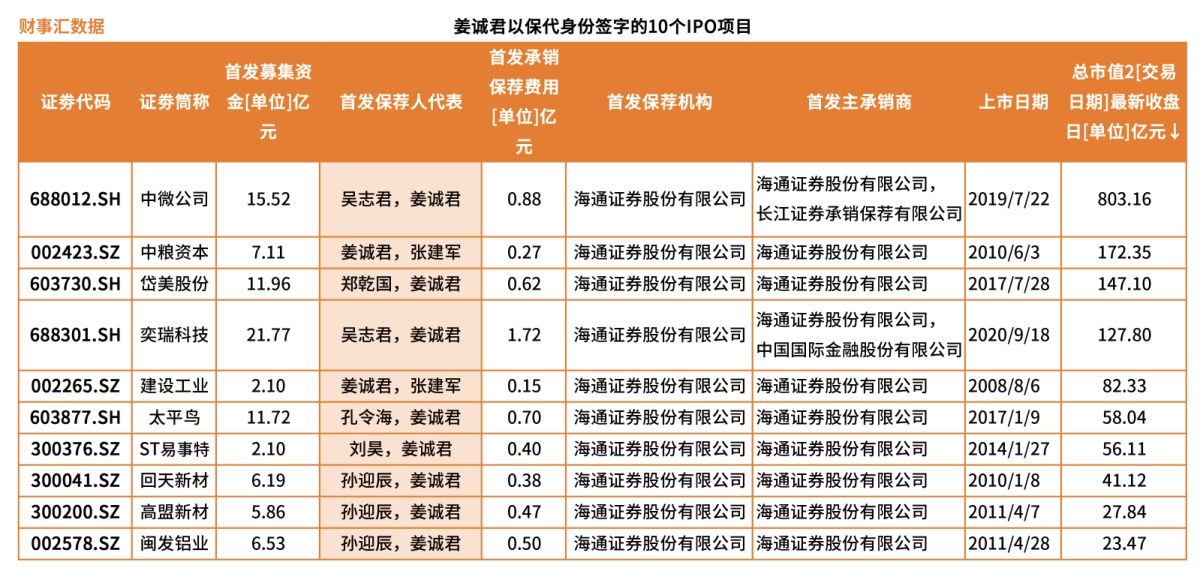

据海通证券过往年报显示,姜诚君于 2000 年 8 月加入海通证券,曾担任保荐代表人,保荐过十余个项目。此后,他长期担任海通证券投行业务条线的负责人。2023 年 6 月,姜诚君晋升为海通证券副总经理,并于当年以 197.74 万元的薪酬位列公司副总级薪酬第一。

在职时签字10家IPO,收保荐费6.1亿,其中包括3家深圳中小板公司、3家创业板公司、2家沪市主板和2家科创板公司,这10家上市公司的IPO募资金额合计达90.85亿元,海通证券作为首发主承销商收取的承销保荐费用总计6.09亿元。

撤否率居高不下

仅在 2024 年上半年,涉及投行违规的罚单达 74 张,其中 31 家为证券公司。海通证券就收到了10 张涉及投行违规的罚单,成为券商中罚单数量最多的一家。此外,海通证券的保荐项目频繁出现“一查即撤”的情况,撤否率在头部投行中居高不下,保荐机构是资本市场投融资活动的重要参与主体,必须当好资本市场“守门人”。监管警示、项目撤回率高,暴露了公司可能存在管理层面的问题,以及市场中存在的漏洞和监管的缺失。

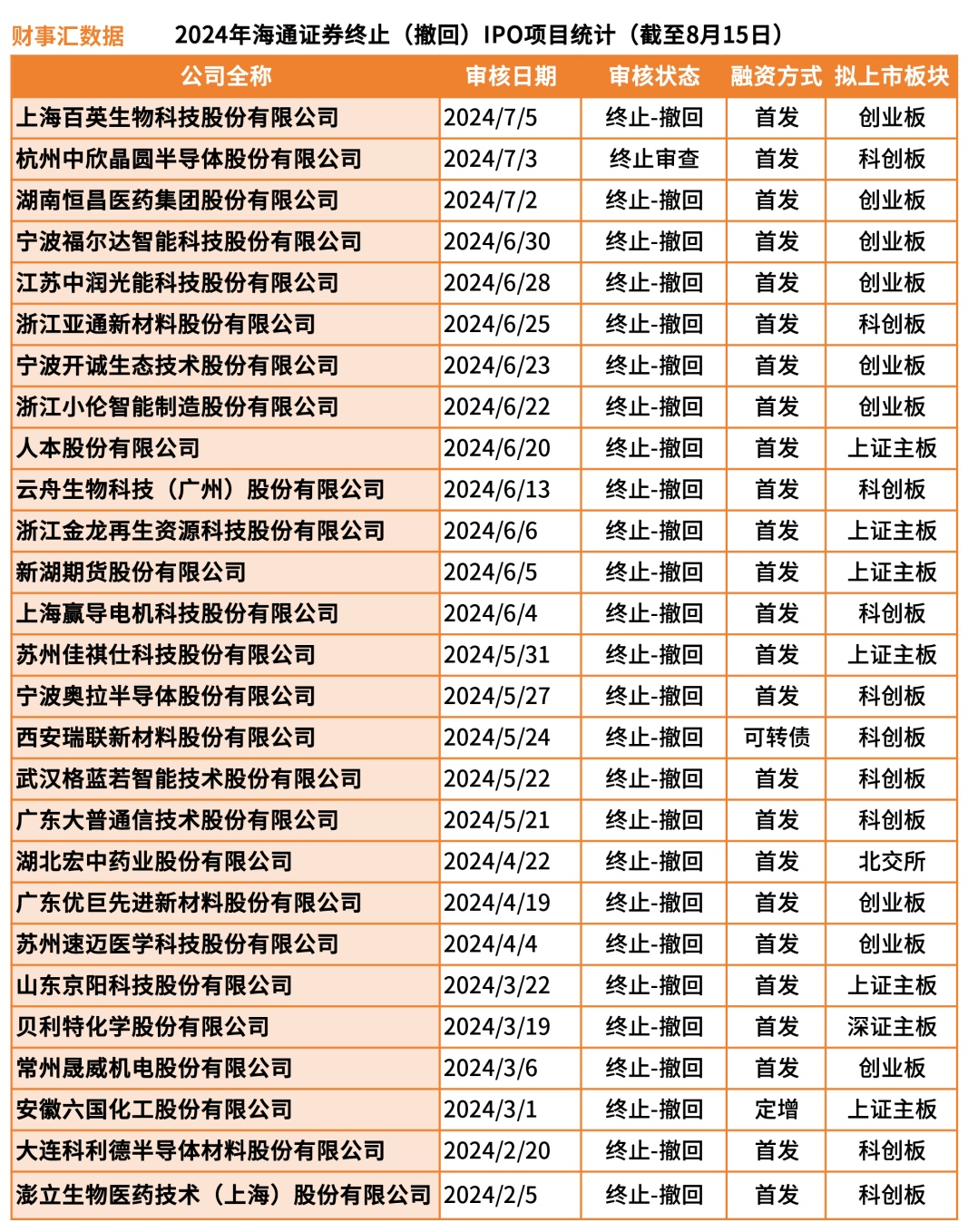

24年以来海通证券IPO主动撤回达27家。撤回率达45%。

2024 年以来,截至 7 月 31 日,海通证券在 A 股保荐的项目有 60 家,包括 IPO、定增、可转债、配股等,数量仅次于中信证券的 120 家和中信建投的 97 家。

在 60 家保荐的项目中,年内海通证券已经有 27 单保荐项目“折戟”,撤否率为 43.33%;其中,上半年撤回 24 单,6 月撤回项目数量最高,达 10 单。

2023 年,海通证券共保荐了 125 个项目,保荐数量在行业排名第三,低于中信证券的 251 家和中信建投证券的 169 家,但撤否率却高于上述两家券商,达18.4%,中信证券和中信建投撤否率分别为 16.73%和 14.2%。从 2022 年的数据看,海通证券撤回了 16 家保荐项目,撤否率达 11%,在头部券商中位居第一。

项目涉财务造假

除了在 IPO 阶段被发现问题并拦截外,海通证券还存在已成功上市的项目被发现财务造假的情况。

比如说,卓锦股份,在上市当年就将部分成本以保证金名义计入往来款,虚减营业成本 2796.52 万元, 进而虚增利润总额 2705.67 万元,分别占当期披露金额 11.47%、57.84%。调整后, 2021 年实现营收 4.13 亿元,同比上涨 21.31%,净利润为 1717.47 万元,同比下跌-62.07%。并且 2022 年转盈为亏,净利润-0.94 亿元, 2023 年进一步扩大亏损至-1.2 亿元。通过此次 IPO,卓锦股份公开募集资金总额为2.51 亿元,其中,海通证券获得保荐及承销费用 2770 万元,承销保荐佣金率为 11.03%。

其次于 1996 年成功上市的上实发展,通过虚构合同、夸大业务实施进度、进行空转自循环贸易以及参与贸易等手段,致使上实发展在 2016 年至 2021 年度的财务报表中出现虚假记载,共计虚增收入 47.22 亿元、虚增利润总额 6.14 亿元。然而,海通证券恰恰是上实发展的保荐机构,在此期间,海通证券给出的持续督导意见却表明一切正常。

部分企业上市后“业绩变脸”,包括上市当年即亏损以及上市首年未亏损但第二年转亏,海通证券的项目中也有不少在上市后“变脸”。IPO 项目上,还出现上市当年即亏损的问题,如实朴检测、天岳先进等。还有些保荐企业上市首年没有亏损,但第二年就快速转亏,如、卓锦股份、辰光医疗、华立科技、和元生物、南模生物、中科通达、中红医疗、王力安防、均普智能、格灵深瞳、罗曼股份、晶华微、南极光、帕瓦股份等。

屡屡收到罚单

2023 年 6 月中旬,上交所就曾以“三宗罪”界定海通证券在多起 IPO 保荐业务中履职尽责不到位,言明其保荐业务内部质量控制存在薄弱环节,并明确要求海通证券“引以为戒,采取切实措施进行整改”,并提交“加盖公司公章的书面整改报告”。

同年 11 月,海通证券及 2 名保荐代表人被证监会警示。证监会发布公告称,经查,发现海通证券以及陈城、景炀,在保荐江苏沃得农业机械股份有限公司首次公开发行股票并上市过程中,未勤勉尽责履行相关职责,未及时向深圳证券交易所报告和披露发行人实际控制人股份冻结情况。

2024 年 1 月 29 日,海通证券被认定“职责履行不到位”, 涉及三个 IPO 项目,分别为惠强新材、明峰医疗、治臻股份。这三个项目的保荐人都是来自海通证券的6 名人员。目前,三家企业都主动撤回申请,IPO 项目已终止。

2024年2 月 1 日,上海证监局披露了《关于对海通证券股份有限公司采取责令处分有关人员措施的决定》。经查,海通证券场外期权业务相关内部控制不健全,未建立健全覆盖场外期权业务各环节的内部管理制度;未明确部门层级风险指标超限额的报告路径和处理办法。场外衍生品业务相关风险指标体系不健全。

2024年4月,海通证券因中核钛白、格力地产债券事项而接连受罚。

2024年5 月 8 日,上交所针对科利德事件连发四张罚单,处罚主体包括科利德、保荐机构海通证券、保荐代表人、容诚会计师事务所和签字会计师。

完善监管、坚决打击金融腐败

注册制下,内控与执业质量至关重要!监管部门严执法,护公平,保权益。

反腐之路还长,更需要法律的长剑,斩断那些胆敢顶风作案的黑手。

未来,随着金融供给侧结构性改革的不断深化,我国多层次资本市场体系将更加完善,证券行业也将迎来广阔的发展空间。

本文作者可以追加内容哦 !