更新个数据,

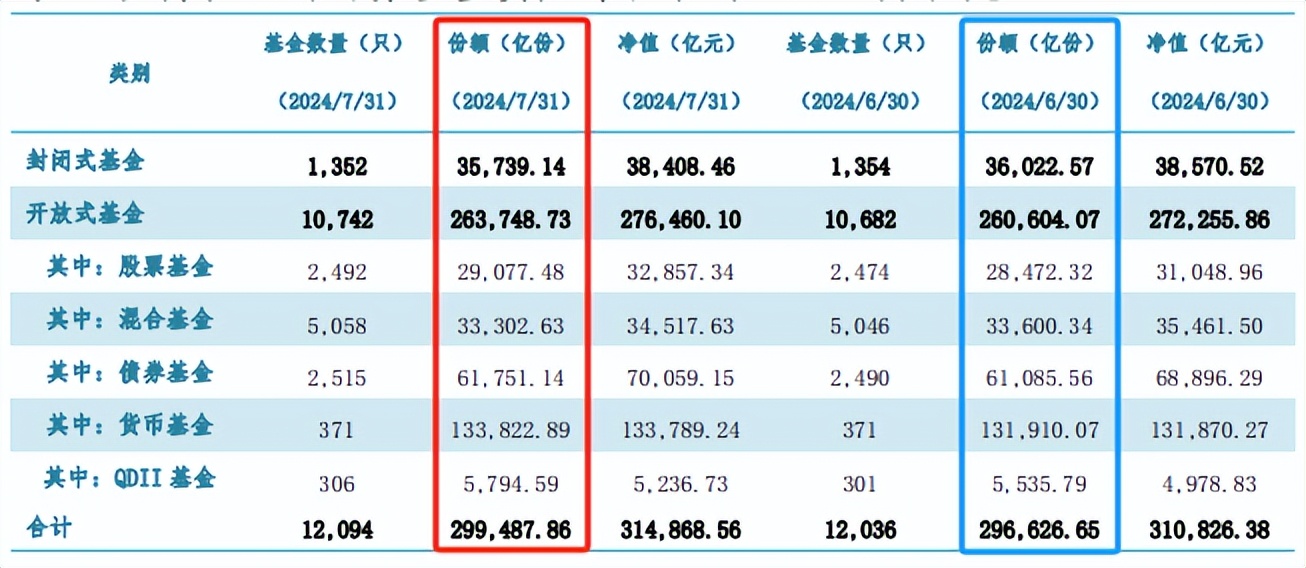

7月份的基金申赎情况。

没啥意外,

债基继续被净申购,份额从61086亿份增加到61751亿份,增加了1.1%。

不过,和前几个与相比,增速却明显降了下来。

再者,7月份债市是涨的,8月份却是下跌+调整,所以担心“8月份债基有没有被赎回”也不无道理。

https://mp.weixin.qq.com/s/95NjO9kcbgRinaEsk3B4LA

混合基金(主要是主动权益基金),继续被净赎回,份额从3.36万亿份降至3.33万亿份,少了0.9%,基民还在慢刀子割肉。

普通股票型基金,份额从2.85万亿份增加到2.91万亿份,增加了600亿份。

某队功不可没,

规模较大的几只沪深300ETF、上证50ETF,份额在7月增加了500亿份。

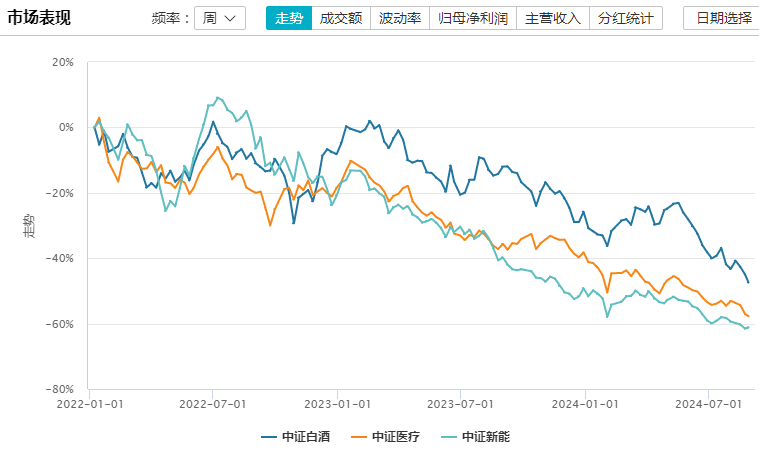

每月都是几百亿甚至上千亿的资金救市,但行情就是起不来,一些权重行业还创了新低。

上周五(8月23日),新能源创了这轮调整以来的新低。

昨天(8月28日),白酒创了新低。

今天(8月29日),医疗虽然表现还不错,今天大涨2%,但起涨前也创了这轮调整的新低。

基金方面,

“偏股混合型基金指数”距离2月5日的最低点还有5%的距离,但创新低的基金数量却不少。

按这些条件筛选:

基金是主动权益基金(普通股票型 + 偏股混合型 + 灵活配置型),且最新一期股票仓位超过60%;

成立时间在2023年之前;

8月27日、8月28日,复权单位净值创2023年以来的新低。

能筛出681只基金。

数量太多,放不全,我贴几只名气大、规模也比较大的:

有几位比较令人意外,展开说说。

(1)黄珺

黄珺曾经风头无两,管的“中银主题策略”在2019年到2023年,连续5年同类前25%。

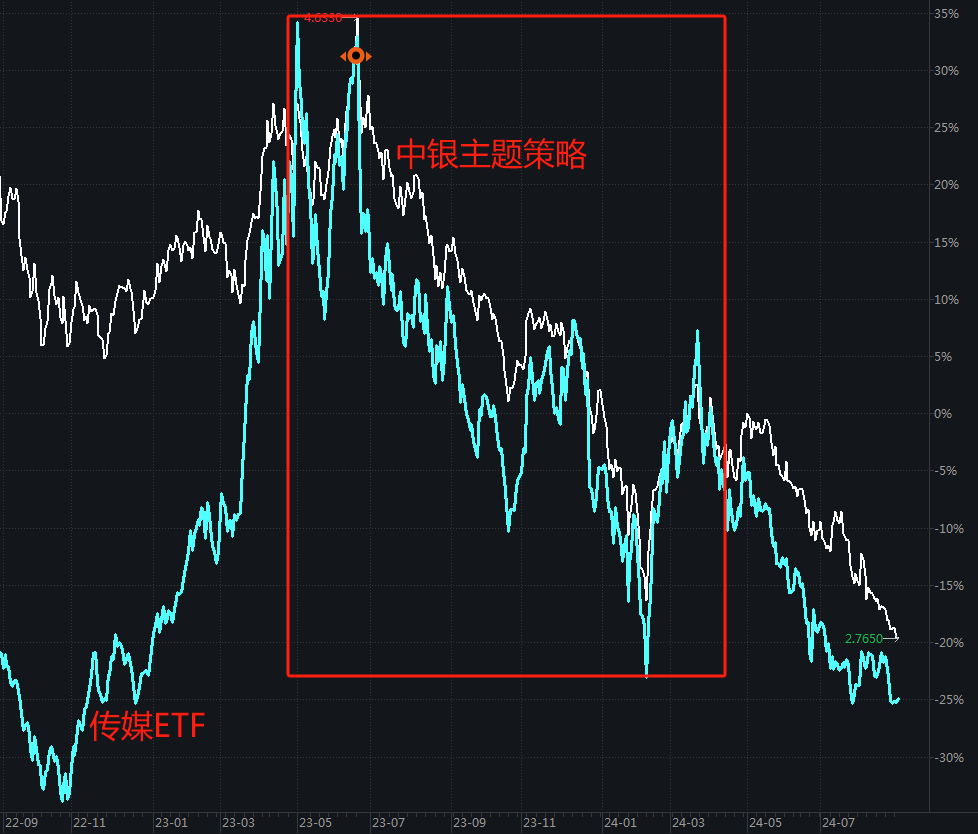

看净值走势,是这样的:

相对同类平均有明显的超额收益,2023年6月还创了历史新高。

但资本市场变幻莫测,有时候反转来的就是很突然。2023年下半年后,“中银主题策略”连续4个季度亏损,竟然创了这轮调整以来的新低。

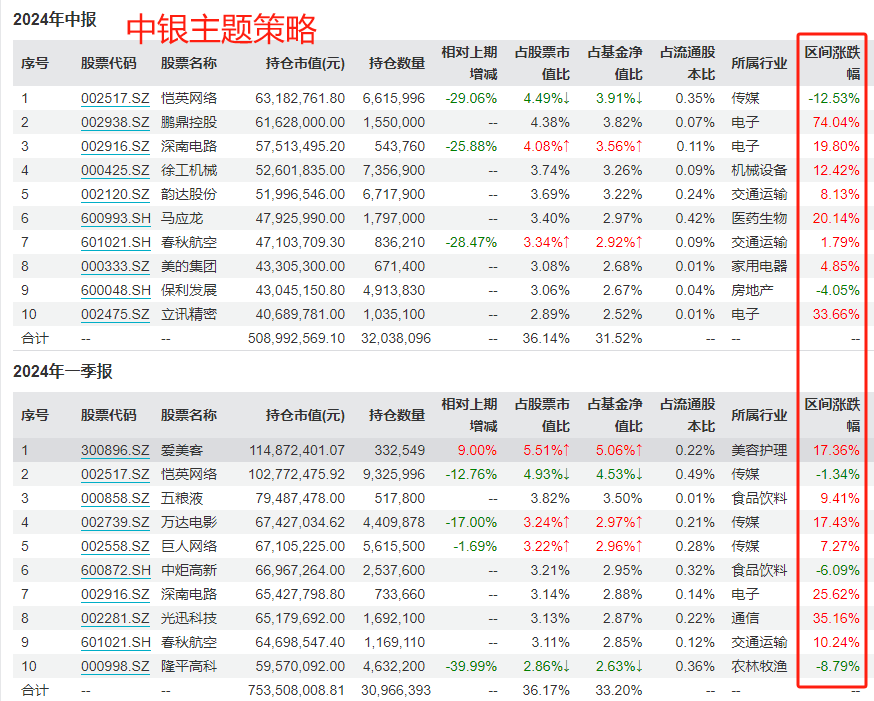

原因嘛,

和重仓传媒有关。

黄珺风格偏成长,2023年上半年开始布局传媒,赶上了AI的风口,净值也因此表现较好。

但她没高位止盈,一直重仓到今年一季度,看净值走势,这期间“中银主题策略”和“传媒ETF”极其接近。

另外,也可能和频繁交易,低买高卖有关。

2023年,黄珺的换手率超过500%。

今年一季度、二季度,十大重仓股中不乏大涨的股票,但基金一季度跌了3.08%,二季度跌了9.2%,不排除追高的嫌疑。

(2)武阳 & 林英睿

武阳也曾经极其优秀,“易方达瑞享”在2019-2022年连续4年同类前25%,2022年还是同类第4。

但2023年4月后,净值持续下滑,在昨天创了2年来新低。

创新低的原因是重仓航空。

武阳在二季报中说:

以航空为首的部分消费行业,其供需格局变化显著、需求受益于疫后复苏,未来基本面有望迎来持续修复,因此重仓航空。

但没想到,航空只在2023年初有出色表现,其他时间一直萎靡不振,拖累了净值。

同病相怜的还有林英睿。

也重仓航空,基金在昨天创了这轮调整以来的新低。

(3)杨嘉文 & 沈楠

杨嘉文的特点是持仓均衡分散,相对偏股混合型基金指数有稳定的超额收益。

看红圈圈出来的几个地方,

杨嘉文的超额收益也有大幅回吐的时候,但都能很快收复失地,继续抬头向上,因此深得机构喜爱,“易方达科瑞”的机构持仓占比接近60%。

沈楠的特点也是分散,

“交银主题优选”在2015年6月到2020年4月相对“偏股混合型基金指数”有稳定超额收益。

但在2020年4月到2021年8月持续回吐,之后的熊市中再次昂头向上。

这是沈楠职业生涯中,第二次超额收益大幅回吐了。

(4)綦缚鹏

綦缚鹏是可以被看做“避风港”般存在的。

国投瑞银瑞利,涨的时候能跟上,跌的时候跌幅不大。

看净值走势,

2019-2021年的核心资产牛市中,和“偏股混合型基金指数”基本重合。

2022年后,綦缚鹏增加了小盘股、价值股的仓位,净值高位横盘,和“偏股混合型基金指数”的差距越来越大,净值曲线美如画。

但这次没守住,过去3个月,基金跌了13.14%,跑输“偏股混合型基金指数”。

哎,咋说呢~

之前,讨伐的对象还集中在“赛道型基金经理”身上,重仓赛道,但相对指数没啥超额收益,还收那么高的管理费。

现在,不止赛道型、成长型基金经理在创新低,一些均衡型、分散型的基金经理,甚至防守大师也在创新低。

乐观一点的看法,行业在出清,隐隐还有加速的迹象,离光明更近了一步。

悲观一点的看法,这鬼日子,熬到啥时候是头呢...

免责声明:文章内容仅供参考,不构成投资建议

$中银主题策略混合C(OTCFUND|015386)$$国投瑞银瑞利混合(LOF)C(OTCFUND|015652)$$易方达科瑞混合(OTCFUND|003293)$

本文作者可以追加内容哦 !