近日,中国平安发布了2024年半年报,数据显示,中国平安上半年实现归母净利润为746.19亿元,同比增长6.8%。其中,寿险业务贡献利润506亿元,银行业务贡献约150亿元的净利润,产险业务实现净利润约99.1亿元。

上半年年化营运ROE16.4%,归母营运利润784.82亿元,同比微降0.6%,其中,寿险及健康险、财产保险以及银行三大核心业务实现增长,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%。

基于业务增长,中国平安总资产首次突破12万亿元,达到12.23万亿元,同比增长5.6%,总负债10.96万亿元,同比增长5.9%,净资产1.26万亿元,同比保持稳定。基本每股收益4.21元,同比增长6.85%。

截至2024年6月30日,平安个人客户数2.36亿,其中持有集团内4个及以上合同的客户占比为24.9%,留存率达97.8%。中国平安副总经理付欣在业绩发布会上指出,“2024年上半年,中国平安综合金融从1.0模式升级为2.0模式,从单纯的交叉销售,变成了以客户为中心,尤其是寿险、产险、银行的三大核心主业业绩稳健,新业务价值实现了规模和品质的双增长”。

01

核心业务稳健提升,代理人数量触底回升,财险综合成本率持续优化

在业绩发布会上,中国平安副总经理付欣用“业绩稳健”“品质提升”来概括上半年表现:

“业绩稳健”主要体现在:平安寿险及健康险、财产险、银行等三大核心业务上半年实现增长,三项业务合计归母营运利润795.65亿元,同比增长1.7%。

“品质提升”体现在三方面:一是平安寿险及健康险业务新业务价值223.2亿元,同比增长11%,新业务价值率同比上升6.5个百分点;二是多渠道改革逐渐落地,代理人渠道、银保渠道、社区网格渠道等无论在规模还是价值方面都取得较好经营业绩;三是寿险保单继续率显著改善,13个月和25个月的保单继续率同比分别上升2.8个、3.3个百分点。

2024年上半年,中国平安寿险与健康险业务实现归母营运利润为546.57亿元,新业务价值达223.20亿元,同比增长11.0%;新业务价值率同比增长6.5%。

自2019年开启代理人制度改革,平安一直是市场关注焦点,2024年上半年,平安个险渠道减员增效的目的已经开始显现。上半年,代理人渠道新业务价值181.06亿元,同比增长10.8%,人均新业务价值587.08元,同比增长36.0%。

收入方面,代理人月均收入从2023年上半年的10887元增至11982元,增幅9.9%,其中寿险收入提升幅度10.8%,而在2021年,代理人的月均收入仅为5758元。

数量方面,上半年月均代理人数量30.8万人,同比减少18.7%,但值得注意的是,截至2024年6月30日,个人寿险销售代理人数量34.0万,较一季度末增加7000人,这也是自2017年行业代理人数量开启大退潮后,平安个险渠道代理人数量首次正增长。代理人数量的触底回升,也许可以视为平安寿险及健康险业务的新起点。

此外,平安寿险持续深化“4渠道+3产品”战略,全面加强渠道建设,提升业务质量,并依托集团医疗健康生态圈,布局“保险+健康管理”“保险+居家养老”“保险+高端养老”。上半年,享有医疗养老生态圈服务权益的客户贡献的新业务价值占比达68.7%,未来随着多样化产品陆续推出及服务加持效果持续释放,NBV有望维持向好态势,推动估值进一步上修。

财险业务方面,2024年上半年,平安产险保险服务收入1619.1亿元,同比增长3.9%;承保利润35.32亿元,同比增长15.7%,营运利润99.54亿元,同比增长7.2%,综合成本率同比优化0.2个百分点至97.8%。但上半年,平安产险综合赔付率为70.6%,高于2021-2023年平均值。对此,中国平安解释称主要是由于上半年暴雪、暴雨等巨灾频发,且出行需求全面恢复,带来车险出险频率上升。

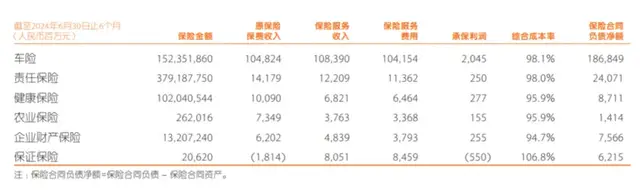

分险种来看,2024年上半年,平安产险六大主要险种中,仅保证保险出现承保亏损。其中,车险业务原保险保费收入1048.24亿元,同比增长3.4%;承保车辆数同比增长5.9%。车险业务综合成本率98.1%,同比上升1.0个百分点。

保证保险业务原保费收入-18.14亿元,承保亏损5.5亿元,综合成本率106.8%,同比优化10.9个百分点。年报解释称,近年来中国平安持续收缩保证保险承保规模,于2023年四季度暂停新增融资性保证保险业务。2024年上半年,平安产险保证保险未了责任余额持续下降,风险敞口快速收敛,由于存量业务理赔案件逐步回收,承保亏损同比大幅下降,对公司整体业务品质的影响大幅降低。

02

年化投资收益率4.2%,“2.5时代”寿险产品主打分红险

根据国家金融金融监管总局下发文件,9月1日起,人身险预定利率正式调整为2.5%,并提出建立预定利率与市场利率挂钩及动态调整机制。

在业绩发布会上,平安集团联席CEO兼副总经理郭晓涛谈及这一话题时表示,人身险预定利率的调整对寿险行业是重大利好,将有效防止行业利差损持续恶化,平安寿险也将会受益于行业调整。为了应对这一变化,公司将对产品结构进一步优化调整,未来产品结构将以分红产品作为主打产品:在过去可能大概有70%以上的是传统险的结构,那么到未来我们的产品结构将会以分红的产品作为主打,预计占销售的50%以上。

根据平安人寿2023年年报,原保费收入排名前5的产品分别是平安盛世金越(尊享版)终身寿险、平安财富金瑞(2021)年金保险、平安御享金瑞年金保险、平安金瑞人生(2021)年金保险、平安平安福终身寿险,均为终身寿险及年金保险。

分红险时代,分红实现率是衡量产品实际分红情况与预期分红水平是否一致的重要指标,也是消费者的选购产品时候的重点关注指标。据统计,在目前已披露的2500余款产品中,2023年度几乎全部的产品红利实现率是低于100%的。其中平安人寿分红险的分红实现率几乎全部低于100%,最低只有25%。

投资收益是保险公司盈利的重要支撑,当投资收益下降时,分红险的红利实现率也必然随之下降。2023年保险行业综合投资收益率为3.22%,而中国平安投资收益率达到3.6%,2024年上半年这个数据提升至4.2%,同比上升0.1个百分点。

“平安当前已经做好了产品升级,目前传统险的产品已经研发完毕,近期会完成整个产品的切换,分红型产品换代也马上就要完成研发,后续就会上线。”中国平安副总经理付欣说道。

< END >

本文作者可以追加内容哦 !