今天咱们来聊聊联易融这家公司。可能很多做消费金融的朋友不太了解它,可能对联易融并不熟悉,但在供应链金融和银行供应链金融领域,它却广为人知。

2021 年,联易融刚上市时号称供应链金融 SaaS 第一股,市值约 440 亿港元。然而,当时就被沽空机构 Valiant Varriors 做空,报告预计股价最低 1 块多点。到今年初,这个目标不幸实现,从最高点到最低点,联易融跌幅超过 95%,如今市值不到 35 亿。

联易融于 2016 年 2 月在深圳成立,2021 年 4 月在港交所主板上市,股票代码为 09959.HK,号称中国首家上市的供应链金融科技 SaaS 企业。其股东阵容强大,包括腾讯、中信资本、新加坡政府投资机构和渣打银行等大企业和金融机构。据灼识咨询的数据,联易融连续四年在中国第三方供应链金融科技解决方案提供商中市场占有率排第一。

创始人兼董事长宋群履历十分耀眼,曾在华润银行、汇丰银行、摩根大通银行、澳大利亚新西兰银行等任职,有着丰富的金融经验。他提出过“轻资产型银行”经营模式,还是腾讯的金融战略顾问,在中国资产证券化论坛担任创始理事等。

连年亏损与业务困境

联易融何时能盈利?

(2019-2023披露年报)

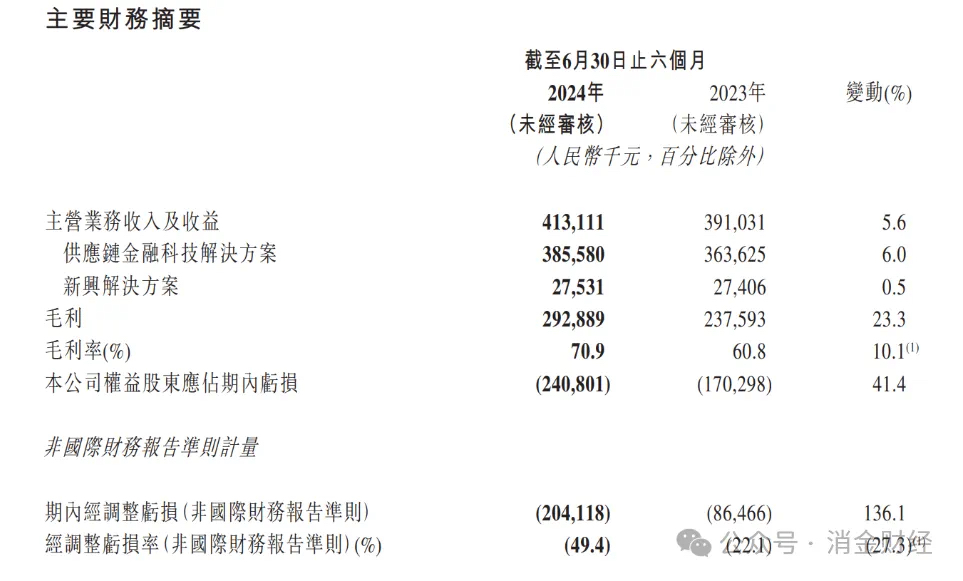

联易融有个大问题,那就是一直在亏钱。从公布财报起就从未盈利过,2019 年至今一直在亏损,2024 年上半年又亏了 2.04 亿。即便在这种情况下,联易融仍保持连年高分红,2023 年宣布分红派息 2.3 亿港元,2022 年派息分红 5.7 亿港元。

从 2024 年上半年财报来看,总收入为 4.131 亿元,同比增长 5.6%;毛利 2.929 亿元,增长 23.3%,毛利率升至 70.9%。不过调整后仍亏损 2.041 亿元,好在现金及等价物加起来有 50.861 亿元,财务状况看似还凑合。

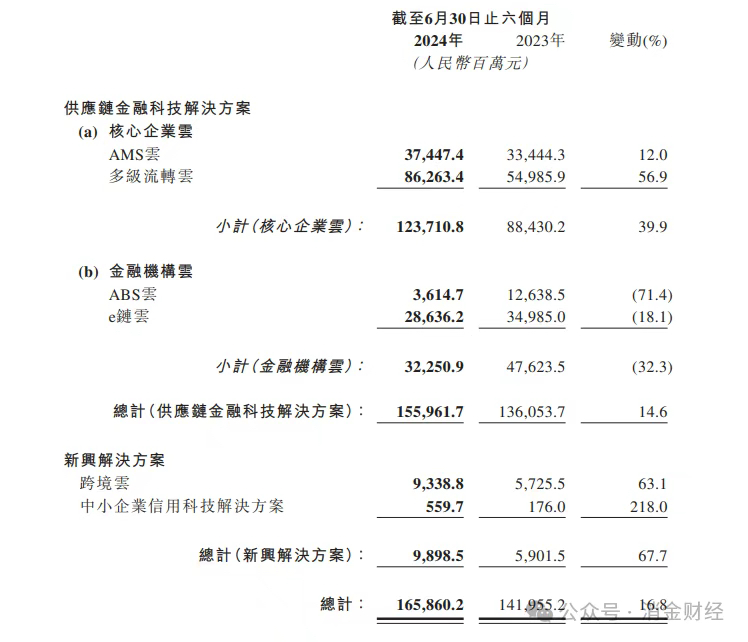

再聊聊它的业务。从公布的数据来看,AMS 云业务处理资产 374 亿元,增长了 12.0%。因为地产行业调整,资产证券化规模下滑了,但联易融在这方面市场份额还提升了。

多级流转云业务处理资产 863 亿元,增长挺多,有 56.9%。新客户多,老客户也留得住,还落地了不少项目,优化产品,让客户更黏它。

ABS云业务就不行了,处理资产才 36 亿元,下降了 71.4%,因为好多核心企业自己建平台,把业务抢走了。

e 链云业务处理资产 286 亿元,下降了 18.1%,不过也在想办法,智能平台在好多银行都用上了。

还有跨境业务,拓展全球伙伴,给跨境贸易提供融资服务,帮企业出海找商机。

中小企业信用科技业务呢,转型做直播电商融资,推出产品,和金融机构合作,服务了 2000 多家商家。

然而,从联易融的业务模式来看,或许注定其很难盈利。一方面在 IT 和人员方面投入巨大,试错成本高,如应收账款电子凭证业务和供应链票据业务多数平台连年亏损,直播电商贷业务也难以大规模标准化,一旦规模做大,电商平台就会找银行合作,不给三方平台生存空间。在“淘宝时代”,杭州有很多做电商贷的公司做淘宝商家电商贷业务,自从有了网商银行后,类似平台便消失了。

在金融领域,通常要么玩资金赚差价,找靠谱大企业兜底;要么自己扛下风险经营;要么纯玩 IT。可联易融既不想兜底,又不断试错、寻找新交易场景,还幻想通过科技来赚钱,这样的模式恐怕很难做到既有规模又有利润。毕竟没有规模就难以盈利,那联易融到底何时才能赚钱呢?其当前的业务模式似乎注定了赚钱之路艰难漫长。

本文作者可以追加内容哦 !