#成交放量千亿!A股转折点来了?#

近年来,A股市场风险偏好低迷、国内经济复苏曲折、外部不确定性加剧的环境下,红利类防御性资产获得资金青睐。5月下旬以来,红利指数震荡回调,但年内表现相对万得全A仍有较好的超额收益。与此同时,部分资金仍在逆势加仓红利。红利板块内部分化反映了什么?回调后的红利板块还有配置价值吗?

红利内部分化源于资金对安全性的追逐

5月22日高点以来,伴随着A股市场缩量下行的行情,各行业板块间估值分化收敛,红利资产作为前期强势板块跌幅相对较大。此外,红利板块短期交易拥挤度较高,5月22日,中证红利成交额位于2010年以来84%分位,占全部A股成交额比例的历史分位为38%,部分前期获利筹码止盈。5月22日至今,中证红利指数下跌13%,相对上证指数超跌3%,中证红利成交额历史分位回落至48%。

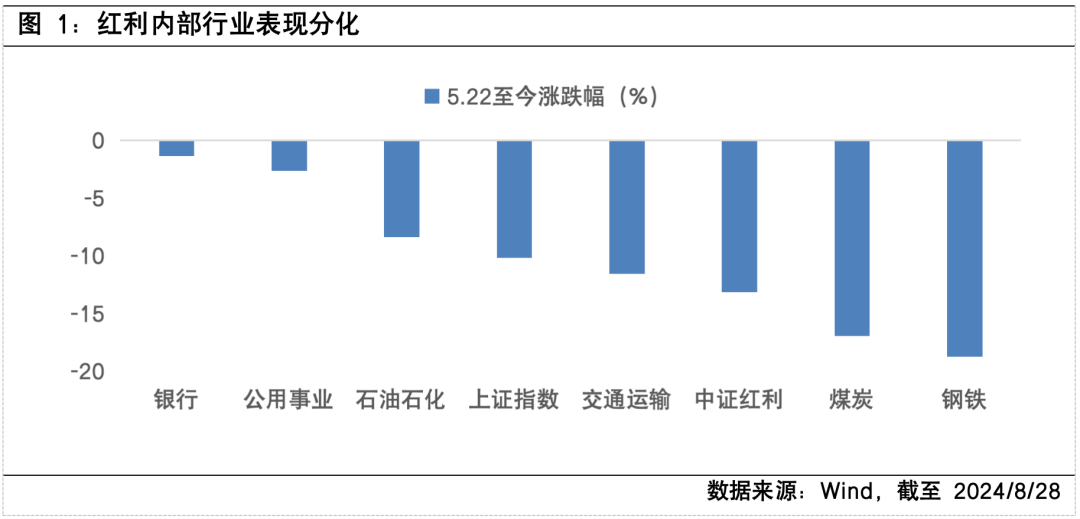

在此过程中,红利内部行业表现分化,银行、公用事业展现韧性。行业层面来看,具有明显红利属性的行业主要包括银行、公用事业、石油石化、煤炭、钢铁、交通运输、等。5月22日以来,煤炭和钢铁为主要拖累,而银行、公用事业表现相对坚挺。核心原因还是在于市场对经济基本面预期偏弱,资金在红利内部对于高胜率进一步挖掘,向安全性更高的方向集中。申万银行板块2023年股息率为5%,仅次于煤炭位居第二,同时也是近五年波动性最低的申万一级行业板块。其次,红利行情分化背后也有行业基本面的因素。近期煤炭板块上市公司披露的半年报业绩普遍承压,宏观数据来看,1-7月煤炭开采和洗选业的利润累计同比为-21.7%,跌幅有所收窄,但仍明显弱于整体工业企业利润增速的3.6%。

ETF资金逆势加仓红利板块

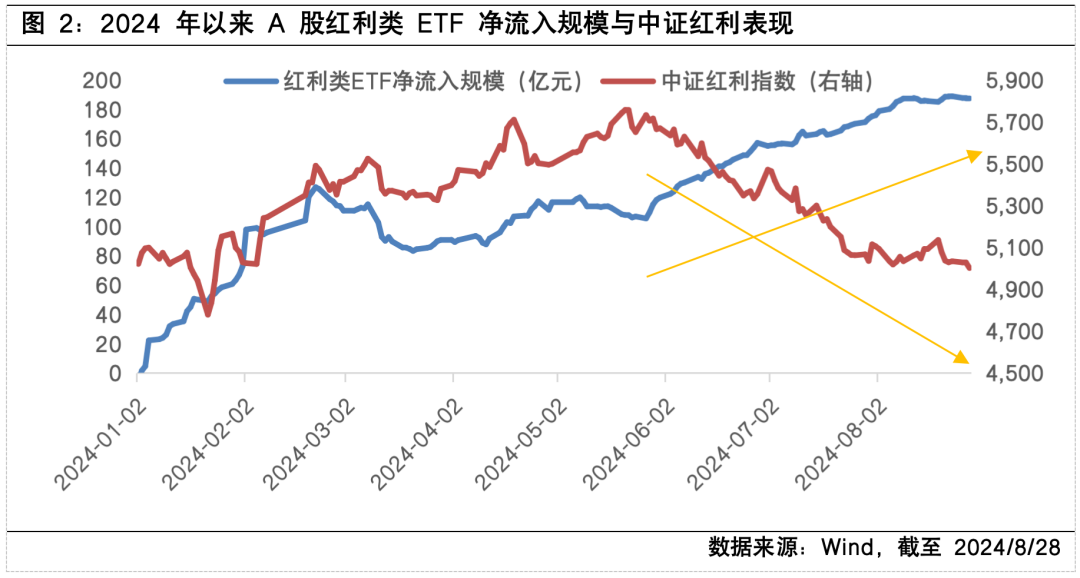

2024年以来,跟踪A股红利类指数的ETF资金净流入规模持续扩大,累计净流入规模近200亿元。其中,资金大幅净流入红利类ETF主要有两个阶段。第一个阶段是在年初A股市场回调阶段,避险情绪带动下红利资产受到资金青睐。随后在市场风险偏好回暖和企稳反弹阶段,红利类ETF资金净流入情况有所放缓,甚至出现阶段性净流出。而在5月下旬至今的红利板块震荡回调阶段,资金加速净流入红利类ETF约80亿元,呈现越跌越买的态势。

低利率时代,高股息红利资产仍具配置价值

在投资策略中,红利策略是主要投资现金流稳定、长期稳定分红、分红比例较高的上市公司的策略。经济疲弱、利率下行和利好政策等往往构成红利策略占优的宏观环境。近期,红利板块交投情绪回升,可能受到上游资源品景气度改善的提振。从7月经济数据来看,房地产行业需求端仍偏弱,经济回稳向上过程中仍客观存在内生动力不足、外需面临不确定性等问题,有待政策进一步发力。市场风险偏好尚未扭转前,避险情绪仍然存在,红利策略的防御属性未变。海外方面,美联储降息在9月落地的概率较大,国内货币政策宽松的空间有望打开。整体来看,高股息红利资产仍具配置价值。

在红利基金的选择上,可以宽泛地分为主动型产品与被动型产品。主动产品而言,基金经理的投资策略与框架是核心,筛选的主要标准是分红的可持续性。而被动产品主要看标的指数的主要选股逻辑、行业结构和风险收益特征等。

$恒生红利ETF(SH513950)$

$光大环境(HK|00257)$

$重庆农村商业银行(HK|03618)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !