物业公司经历了一大波调整,基础业务作为最大最稳定的利润来源更显重要。应收账款及商誉减值、无形资产摊销压力小,现金流充沛且有分红意愿的央国企物业公司更具吸引力。民营物企商誉及无形资产规模大,应收账款大,利润虚胖,不确定因素较大。

物业公司的股价这几年跌了不少,虽然没有地产股惨,但买了物业股的投资者受伤可不小:恒大物业从19块跌到6毛,金科服务从85块跌到8块,万科的万物云也从53块跌到16,央企保利物业从86跌到24......这几年一直持有物业股的朋友,大都腰斩,多的可能亏损70%以上,简直是惨绝人寰,物业股现在的惨烈和几年前的火热简直是冰火两重天。

物业作为房地产行业的伴生物,头部房地产公司几乎都有与自己强关联的物业公司。在房地产蓬勃发展的时期,物业公司也随之受益,业务和利润均保持快速增长。但随着房地产行业的调整,物业公司也受到波及,估值和业绩均受到影响。

经历了地产行业的深度调整,物业公司逐步减少对关联房地产企业的依赖,独立性增强。在股价跌了几年之后,物业股开始企稳,有的市盈率已经到了7-10倍左右、股息率也有4-7%,看起来已经很具有投资价值,但投资需谨慎,必须理清商业模式、行业现状、潜在风险等。

物业公司在前几年为何受热捧?物业公司目前业务是否已经企稳?还有什么雷没有爆?哪些物业公司值得关注?本篇文章给大家做个拆解分析。

一、为什么物业前几年受到追捧?

在2020年及以前,物业公司股价持续上涨,大部分物业公司股价在2020年附近创了新高,在大家看来物业这门生意具有诸多优点:To-C、业务稳定、现金流好、未来增长空间大等,前面几个优点比较明显也好理解,支撑起高估值的一个重要原因就是对未来增长空间的乐观(行业集中度提升空间大、待交付房屋、并购...),下图是AI回复的关于物业这个商业模式的优势分析,这类分析文章在2020年左右雪球上非常多。

下面重点从增长角度回顾一下当年的乐观。

根据中物协统计,2020年物业全行业总在管规模约330亿平米,基础物管总收入规模约8,800亿元,市场空间广阔;而头部企业的规模市占率较低(2020年百强市占率约31%、二十强约14%,龙头市占率则不足2%),具备集中度提升空间。对应到企业层面,低规模基数、高增量空间,具备充足的成长动能。基于对物管公司高确定性快速成长的乐观预期,物业公司受到市场的大力追捧。特别是在管面积和合约面积增速快、扩张积极的民营物业企业(碧桂园服务、雅生活服务等)。

以碧桂园服务为例:

受益于关联房企碧桂园集团2016-2019年的迅速扩张(合同销售面积复合增速32%,市占率由2%提升至5%),同期碧桂园服务在管面积复合增速达45%(截至2019年底,在管面积中74%来自关联开发商),储备面积覆盖在管面积倍数平均达1.6倍,资本市场对其规模成长速度及未来增长确定性给予高度认可。

2016-2020年,碧桂园物业基础物管业务毛利率保持在30%附近,加上对母公司新交付项目物业服务单价的乐观预期,毛利率还有提高空间。同时,公司社区增值服务持续贡献亮眼增长(2018-2020年板块收入增速分别为72%、107%、100%),获得资本市场认可。

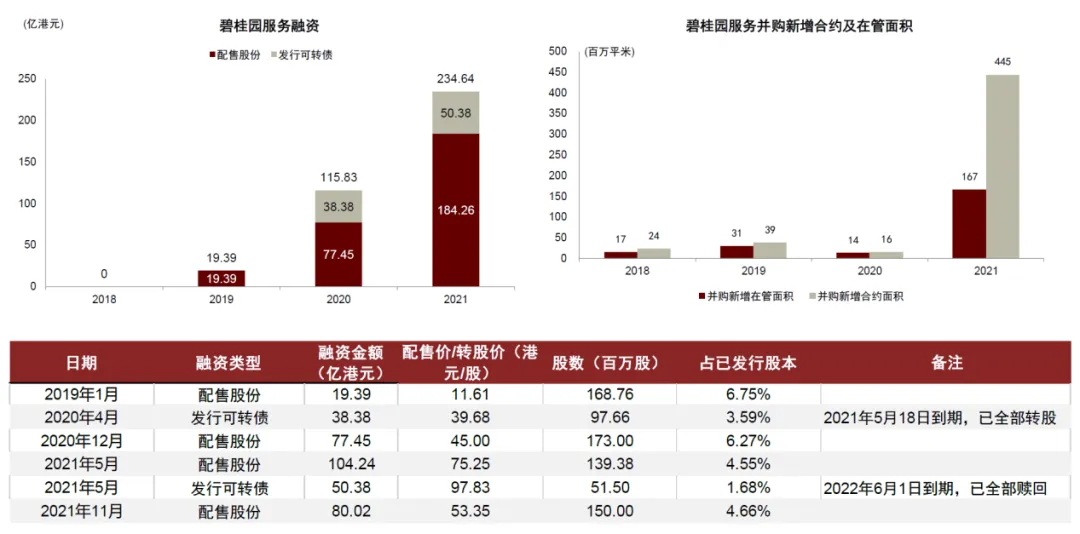

公司亦把握资本市场周期大量募资,2018-2021年通过配股、转债等共计募资约370亿港元;同期,公司通过所筹资金积极开展收并购,同期并购贡献合约面积达到5.2亿平米,规模稳坐上市物企龙头(2021年底公司在管面积8.5亿平米,前10名物企平均4.4亿平米)。

多种因素叠加,碧桂园服务一路走高,三年时间就涨了六七倍。

二、央国企和民营物业公司的分化

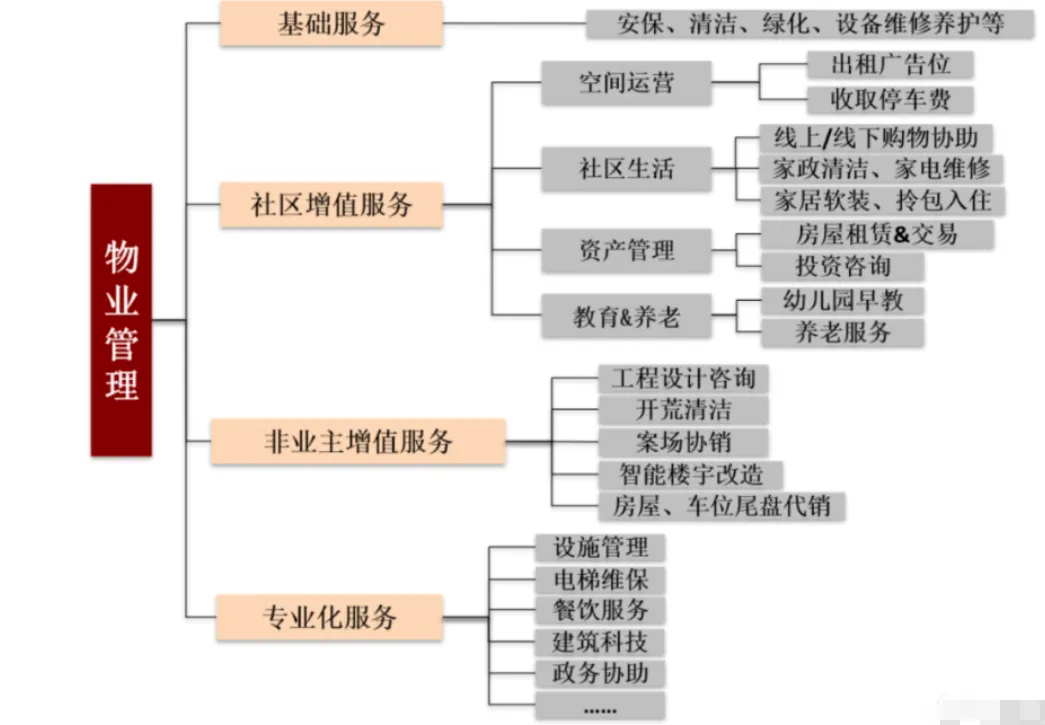

物业的业务分为基础物业服务和增值服务。

基础物业服务包括安保、保洁、园艺、物业维修及保养服务,收入计算公式为管理面积*物管费。物业费的制定面临政府的指导价管控,定价仍未实现完全市场化。因此,通过提高物管收费来实现收入规模的大幅扩张难度较大,收入增长主要来自管理面积的扩张。成本方面,作为典型的服务行业,基础物业管理服务同质化较高,刚性人工成本占比高,叠加物业费提价难,毛利较低。

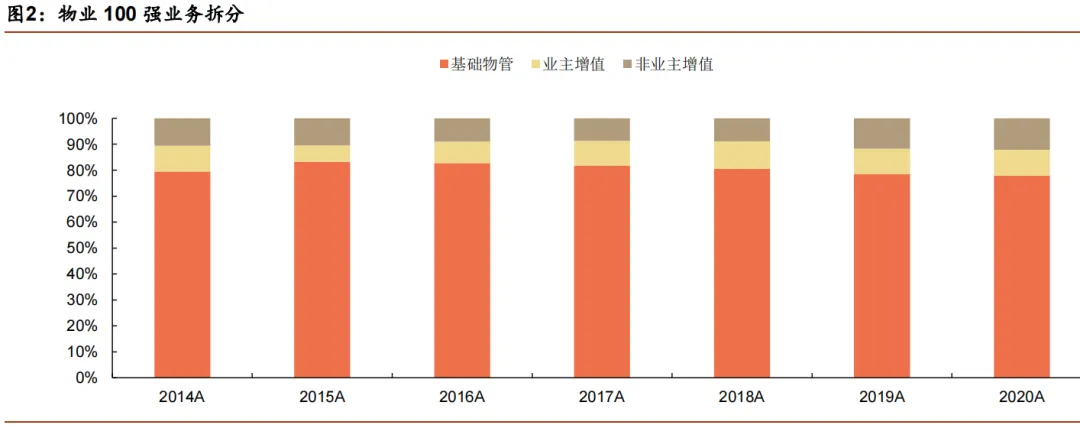

增值服务主要包含非业主方增值服务和社区增值服务(比如停车、小区电梯的广告),毛利率相对基础服务更高。但整体来看,增值服务在物业公司收入中占比较小,社区增值服务提升空间有限,同时非业主增值服务受地产波及较大,近两年对业绩的拖累明显。

非业主方增值服务是传统的母公司支持项目,主要服务对象为房地产开发商,内容包含项目前期营销、售楼处的物业服务、配合交房工作等,最常见的为案场协销服务和咨询服务,受房地产影响大。

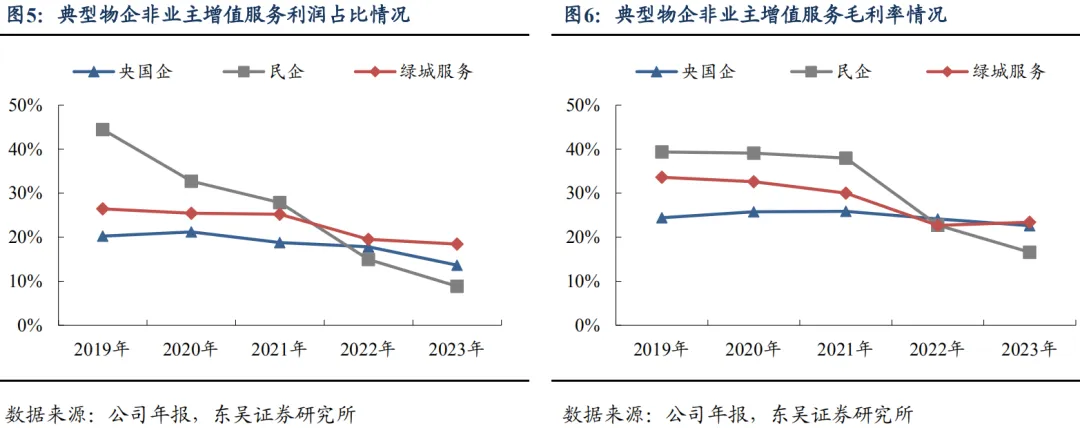

很长一段时间里,受益于母公司地产销售增值,物业公司特别是民营企业的非业主增值服务毛利高,对利润增厚明显。但受疫情与地产行业深度调整影响,民营物企如碧桂园服务、金科服务等毛利率降幅较大,加上母公司现金流紧张,回款难导致坏账提高,为民营物企业绩的主要拖累。

同民营企业相比,央国企物业发展较稳健,非主业增值服务利润占比及毛利均较低,对其利润的影响较小。

社区增值服务的服务对象是在管项目的业主,内容包括二手楼的中介服务、车位销售、线上商品销售、楼宇广告(即空间服务)等等,最常见的为社区生活服务和资产管理服务。

整体看,物业公司社区增值服务占比较低,增长空间有限,收入仍以基础物业服务为主。

从利润构成来看,民企物业公司过去非业主增值服务占比较高,包含了大量地产相关应收账款,导致利润虚高。国企整体上商誉和应收账款比民企小,利润更加真实。

在市场大力追捧物业股时,央国企物业公司由于在收并购中较为审慎,扩张步伐不及民营物业公司,同时央国企还需要承担毛利较低的老旧小区物业管理服务,资本市场对央国企物业的预期和热度都小于民营企业。

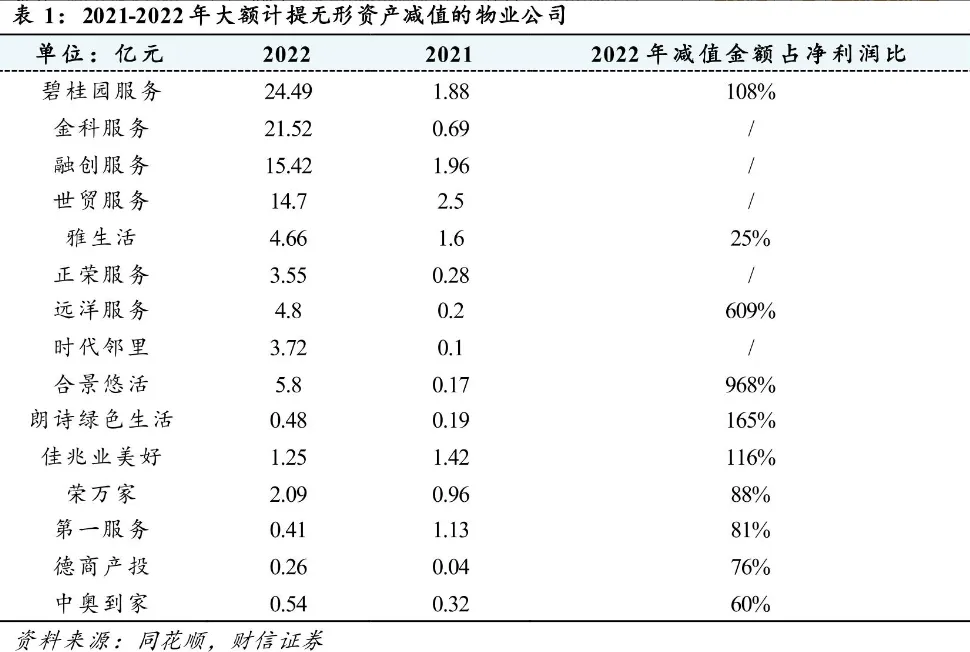

在地产下行阶段,部分物企大量收并购带来的负面影响也逐渐显现,如并购标的质地问题(收缴率不佳等)在整合中逐步暴露,并购标的应收账款(特别是对房地产母公司应收款问题)在并表后为收购方带来压力。并购较多的物业公司商誉及无形资产减值压力较大,且部分交易价款计入无形资产摊销,导致并表利润低于预期。并购热潮退坡、资本市场重新反思收并购意义。

在房地产下行期,由于经营稳健,央国企物业公司商誉及无形资产减值金额较小;关联房地产公司现金流情况较好,应收账款减值压力小,受房地产下滑的影响相对更小,股价波动更小。

三、对物业股未来的看法

根据中指研究院数据,百强物管公司2011年以来平均续约率超过98%,且客户需要按期支付物管费用,基础物业服务先天具有“类收租”的商业模式,存量项目的收益较为稳定。

加上较高的收缴率和极低的资本开支,同房地产开发企业相比,物业公司均具有较好的自由现金流,且不需承担再投资风险。因此,在管物业面积大的物管公司是非常好的“现金牛”。

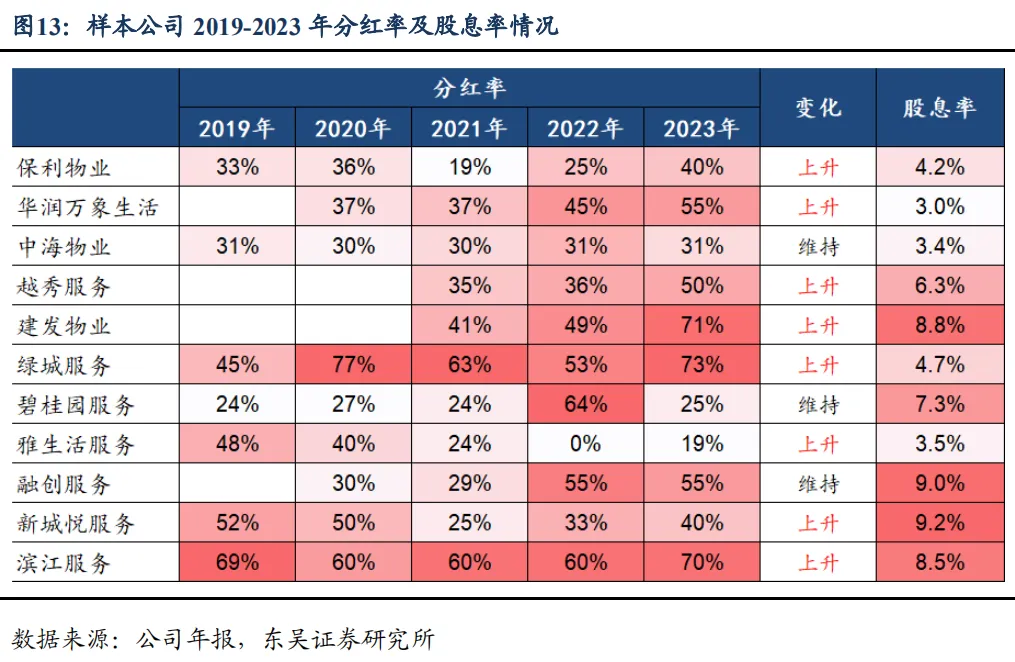

经历了房地产行业调整,物业公司回归业务本源,更注重现金流管理,在手现金充沛,低负债、低资本开支、良好现金流的行业特性符合高分红公司的基本特征。在行业大规模并购周期过去后,公司也更愿意进行分红,近两年分红比例不断提高。

过去几年由于个别公司的不当做法,使投资者对物企(尤其是有民营地产关联方的物企)的现金产生了不信任感,有现金被关联方占用甚至挪用的担心。进行大比例分红,将现金返还给投资者是物业公司最佳也是最直接的自证现金没有被占用的办法。

总体来看,物业公司经历了一大波调整,基础业务作为最大最稳定的利润来源更显重要。应收账款及商誉减值、无形资产摊销压力小,现金流充沛且有分红意愿的央国企物业公司更具吸引力。民营物企商誉及无形资产规模大,应收账款大,利润虚胖,不确定因素较大。

本文作者可以追加内容哦 !