中证A50指数,作为中国资本市场的核心资产代表,不仅在国内受到广泛关注,对外资的吸引力同样不容忽视。从全球视野出发,有助于我们评估和理解中证A50指数的多维度价值。

本文旨在通过分析中证A50指数在海外的认知度、投资吸引力以及在美联储降息周期下的配置需求,帮助投资者更全面把握中证A50指数的全球影响力和投资价值。

海外认知中证A50指数的“新漂亮50”形象

在资本市场注重提升上市公司质量、鼓励分红、吸引长期资金入市的背景下,中证A50指数以其代表的各行业龙头公司,被视为“中国核心资产”,日益成为海外机构关注的焦点。在政策推动下,中证A50成分股中的上市公司,有望提升资产质量,带来更多投资价值。参照日本和韩国的经验,注重估值和股东回报提升的公司治理改革或将有利于吸引外资。

除了核心资产,中证A50也被冠以“新漂亮50”的称号,如果我们将当前的中证A50指数与2017年的”漂亮50“进行对比,会发现:尽管市场环境和经济周期发生了变化,但外资对优质、龙头企业的偏好并未改变,具体来看:

2017年,以贵州茅台、格力电器等为代表的优质大盘股,股价不断创新高,被市场称为“漂亮50”,在经济转型,消费升级的带动下,家电、白酒、中药、汽车等行业中业绩稳健的蓝筹股获得外资青睐(注:以上个股、行业仅为举例说明,无特定推荐之意)。

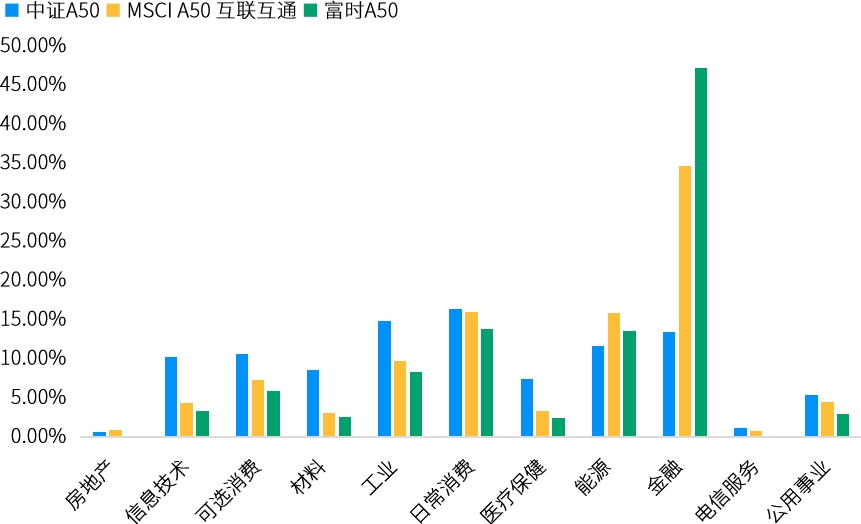

现在,随着“新质生产力”的提出,市场从“高速发展”向“高质量发展”转型,科技创新和消费驱动正在逐渐摆脱过去传统经济增长方式,而中证A50指数正是超配这些新经济板块:工业、医药卫生、原材料、可选消费等(基于中证指数公司2024.07.31数据)。新经济占比高,与中国经济的长期发展趋势贴合,中证A50指数成分股获得广泛认可。

此外,面对中国经济的积极变化,包括摩根大通、巴克莱、德银在内的多家外资投资机构纷纷调高对2024年中国经济增长的预期,并看好中国股市未来的投资潜力,认为中国企业的盈利预期上调是令人鼓舞的迹象。在行动上,摩根资产管理推出摩根中证A50ETF,作为首批发行中证A50ETF的唯一外资基金管理人,其坚定做多中国的态度,体现了国际市场对中证A50指数的长期配置的信心。

投资吸引力 成为外资配置的重要桥梁

中国本土指数,更具代表性

中证A50指数的正式推出,有望成为继富时A50、MSCI中国A50互联互通指数之后,另一个重要的国际化A股市场指数,对境外资金具备吸引力。

富时中国A50指数的编制方法按照市值大小对成分股进行筛选,从成分股中证一级行业分布来看,金融和主要消费占比都比较高,中证A50覆盖更均衡,实现30个中证二级行业以及50个中证三级行业的覆盖,涉及各行业的细分龙头。

数据来源:万得,基于总市值,数据截至2024.07.31。

中证A50指数和MSCI中国A50互联互通指数的行业分布相对接近,两个指数也在筛选市值的基础上,兼顾了行业均衡。不同的是,中证A50指数代表了中国本土视角对“漂亮50”的定义,在编制方法上,引入了ESG的筛选标准,选样方法剔除中证ESG评价结果在C及以下的上市公司证券,并且超过80%样本ESG评级在A及以上,有助于降低样本发生重大负面风险事件概率,可更好保护投资者权益。

互联互通机制,推动国际化

中证A50指数的成分股必须属于沪股通或深股通范围,互联互通机制为中证A50指数带来了进一步的国际化视角,成为境外投资者了解和接入中国市场的重要窗口。通过沪股通和深股通,中证A50指数成为了连接中国与全球资本市场的重要纽带,方便境外资金的流入,也推动了A股市场的国际竞争力和认可度。

低估值,投资性价比高

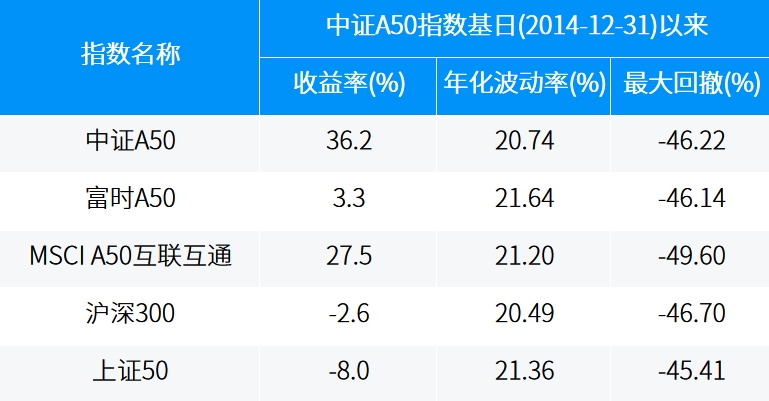

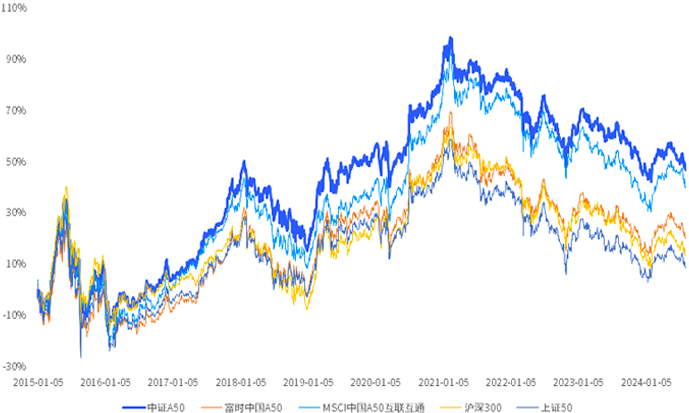

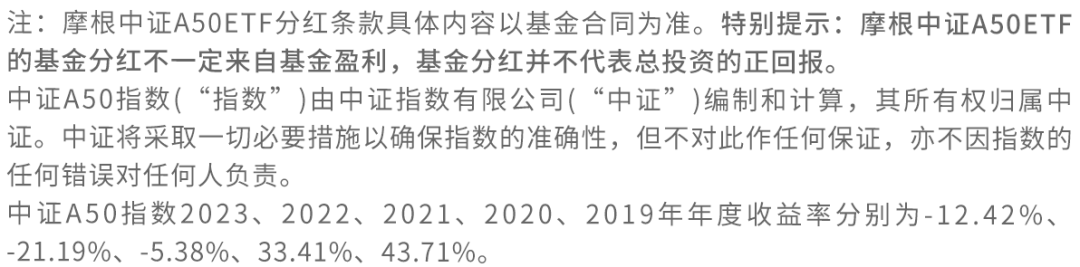

从估值角度看,截止7月底,中证A50指数市盈率PE约为15.47倍(数据来源:中证指数公司),有较高成长性,在经济修复的市场环境下性价比突出。从指数历史收益来看,中证A50指数自基日(2014.12.31)至2024.07.31期间累计收益36.2%,跑赢同期同类宽基指数,例如富时A50(+3.3%)、MSCI A50互联互通(+27.5%)、沪深300(-2.6%)、上证 50(-8.0%)。

自基日以来中证A50指数及各宽基指数收益表现

资料来源:中证指数公司、万得,数据截至2024.07.31。

全球降息潮中证A50指数配置价值提升

截止到今年6月,瑞士、加拿大以及德国、法国等国的欧洲央行已宣布降息,在全球经济迎来降息潮的背景下,美联储降息预期虽然仍有反复,但如果降息周期开启,或将会提振全球投资者的风险偏好,进而推动外资持续回流至风险资产,特别是具有吸引力的新兴市场。

降息将带来实际利率降低,风格或向大盘股切换,近年来历史经验显示,国内大小盘风格表现与美国实际利率的关系密切,大体上呈现在美国实际利率趋势性下行的环境下,例如2019-2021年,大盘股走势向上,小盘股出现较大回撤;在美国实际利率趋势性上升的环境下,例如2021-2023年,小盘股趋势向上,大盘股下行。

资料来源:万得,数据区间2011.01.01-2024.07.31。

随着经济基本面的复苏,上市公司盈利周期上行,中证A50指数中的优质龙头企业或将展现出更强的业绩韧性。这些企业通常能够利用资金和融资优势,通过扩产或逆周期扩张来抢占市场份额,从而在行业复苏中占据先机。

综上所述:从资产配置和中长期投资的角度来看,面对美联储降息预期,高质量资产或也更经得起时间和周期的考验,中证A50指数有望成为境内外资金配置A股核心资产的又一重要标的。

摩根中证A50ETF——“会分红的A50”

中证A50指数发布之后,共有10家基金公司首批发行了中证A50ETF,其中摩根中证A50ETF特别增设了强制季度分红条款。该基金在基金合同中约定,每季度最后一个交易日ETF相对标的指数的超额收益率1为正时,会强制分红,收益分配比例不低于超额收益率的60%,帮助投资者实现ETF持有和现金分红“两手抓”:一方面,可以通过长期持有ETF享受中国新经济增长的红利,争取基金净值增长回报;另一方面可以通过ETF定期分红机制,每季度都有机会获得一部分现金落袋可供自由支配,获得了特别的ETF持有体验。

1.超额收益率 = 基金份额净增长率 – 标的指数同期增长率。

$摩根中证A50ETF发起式联接A(OTCFUND|021177)$

$摩根中证A50ETF发起式联接C(OTCFUND|021178)$

#半日放量超千亿!A股转折点来了?#

本文作者可以追加内容哦 !