要说现在金融圈的关键字,那只有“美联储降息”,美联储主席鲍威尔日前在杰克逊霍尔全球央行年会上表示,降息的关键时刻已然来临,降息已然是箭在弦上,而且美国非农就业数据下调、非美货币纷纷大涨等市场面因素也进一步强化了这一预期。在此背景下,投资者需要重新审视资产配置策略,以应对即将到来的市场变化。

一、美联储降息信号解读

美联储主席鲍威尔在多个场合的讲话中,均释放了强烈的降息信号。鲍威尔在杰克逊霍尔央行年会上的讲话,被市场广泛解读为全面转向“鸽派”。他明确表示,对通胀回归2%的信心增强,将尽一切努力支持强劲的劳动力市场,同时在实现价格稳定方面取得进一步进展。这一表态打消了市场对于美联储是否会在9月降息的疑虑,并引发了市场对于更大降息幅度的预期。

美国劳工统计局公布的非农就业数据显示,2024年8月非农就业人数出现了大幅下调,这进一步加剧了市场对于经济增长放缓的担忧。从1月到8月,尽管非农就业人数总体上呈现小幅上升趋势,但8月的下调幅度引发了市场的广泛关注。非农就业数据作为衡量美国经济健康状况的重要指标之一,其下调无疑为美联储降息提供了更多的理由和依据。

在美联储降息预期的影响下,非美货币纷纷大涨。这主要是因为降息将降低美元的吸引力,促使国际资本流向其他市场。非美货币的大涨不仅反映了市场对于美联储降息的预期,也预示着全球资本流动格局的变化。

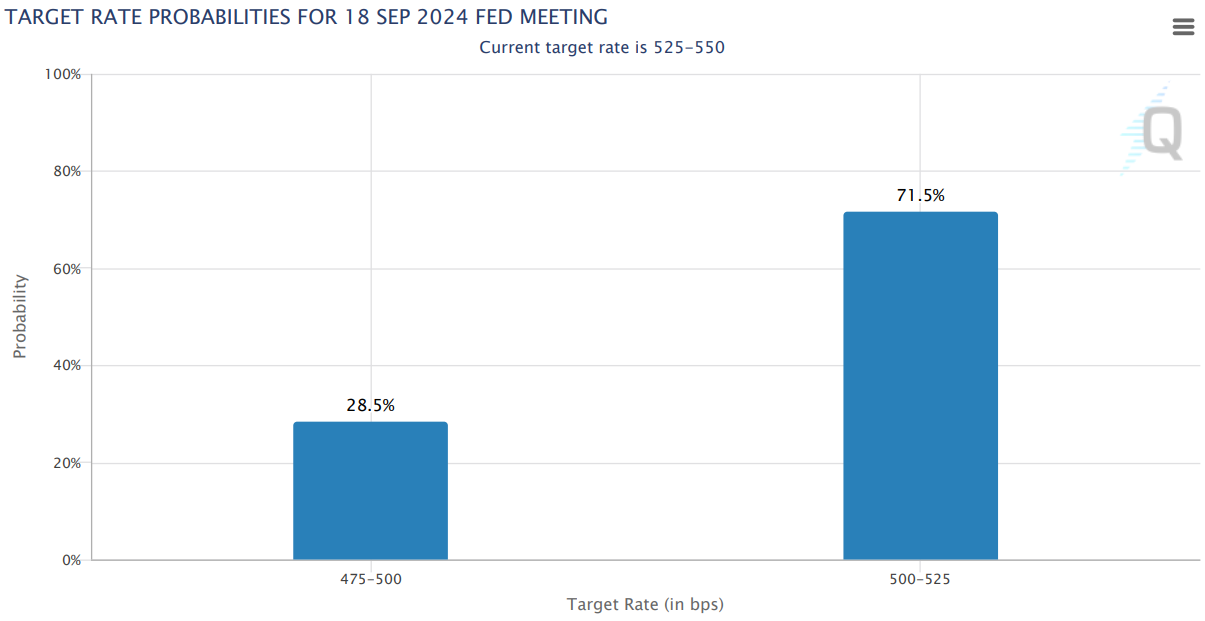

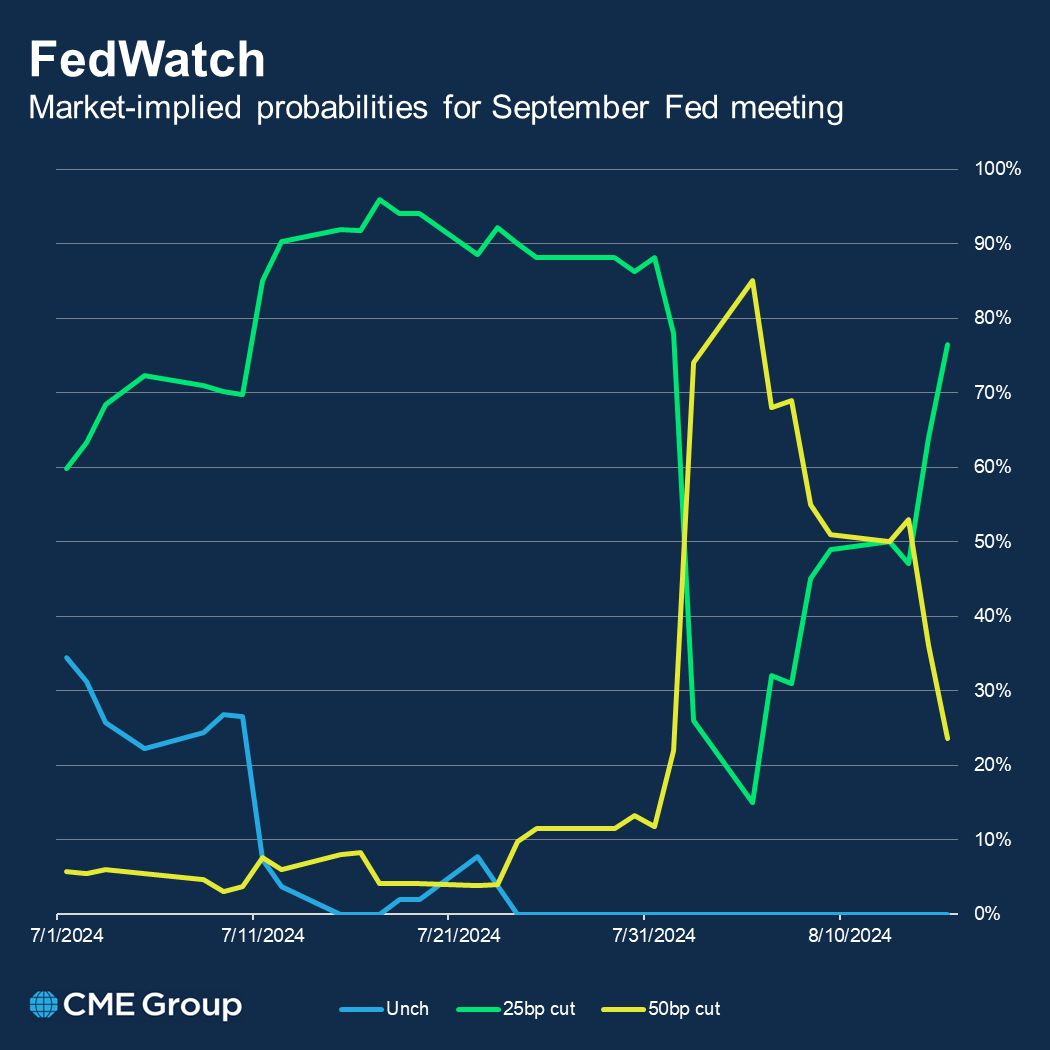

一系列的信号下,美联储降息已是板上钉钉,但是何时降息,如何降息还是牵动着投资者的心弦,芝商所FedWatch工具可以更为直观的通过市场反馈了解联储降息的概率,以便投资者提前做出投资部署,截至8月27日,芝商所利率观察工具数据显示,预期美联储9月降息25个基点的累计概率为71.5%,预期9月降息50个基点的累计概率为28.5%,同时市场预期美联储今年降息3-5次。且截至8月20日,9 月降息 50 个基点的可能性已降至 25% 以下,目前市场定价降息 25 个基点的可能性超过 75%。

图1:截至8月27日,芝商所美联储观察工具(FedWatch Tool)显示,预期美联储9月降息25个基点的累计概率为71.5%,预期9月降息50个基点的累计概率为28.5%,同时市场预期美联储今年降息3-5次。

图2:截至8月20日,9 月降息 50 个基点的可能性已降至 25% 以下,目前市场定价降息 25 个基点的可能性超过 75%。

二、资产配置策略

美债:利率下行中的避风港

在美联储降息预期下,美债无疑成为了投资者关注的重点。历史数据显示,美联储在历次降息周期中,美债长期利率均出现不同程度的下行,对美债基金表现形成利好。特别是短久期美债,其确定性较高,降息落地后可关注长久期品种。

即便在美联储即将降息的背景下,短期美债的收益率仍保持在较高水平,对投资者而言仍具有吸引力。尤其是那些在疫情后囤积了大量现金的公司和散户,他们可能会继续将资金配置在短期美债上,以获取相对较高的收益。

随着降息周期的深入,长久期美债的收益率有望进一步下行,从而提升其投资价值。对于寻求稳定收益的投资者而言,长久期美债无疑是一个值得关注的选项。

当然,考虑到投资的不确定性,投资者可以通过配置芝商所旗下的收益率期货(Yield Futures) 进行风险部署。收益率期货直接挂钩最近期拍卖的美国国债收益率,覆盖收益率曲线多个关键期限点,为参与利率市场提供更简便方法。收益率期货可选择交易四大关键期限合约:2年期, 5年期, 10年期及30年期,为投资者提供更多收益率曲线价差机会。

黄金:避险资产的新机遇

黄金作为传统的避险资产,在美联储降息预期下也迎来了新的机遇。金价在近期已经突破每盎司2500美元大关,创历史新高。这一轮黄金上涨的背后,既有货币超发、通胀预期上升的因素,也有地缘政治风险加大的影响。

随着美联储等全球主要央行实施量化宽松政策,货币超发现象日益严重。黄金作为对抗信用货币超发的有效手段,其价格自然水涨船高。尤其是在通胀预期上升的背景下,黄金的保值功能更加凸显。

当前全球地缘政治风险依然较高,俄乌冲突、巴以冲突等局部冲突不断升级。这些事件虽然难以导致黄金价格持续上涨,但会在短期内引发避险情绪,推动金价走高。

对于普通投资者而言,通过黄金ETF参与黄金市场是一个便捷且高效的方式。目前市场上有多只黄金ETF产品可供选择,投资者可以根据自己的风险承受能力和投资目标进行配置。

美股:波动中寻找机遇

美股市场在美联储降息预期下也呈现出一定的波动性。降息将降低企业的融资成本,提升盈利能力,从而推动股价上涨。然而,投资者也需要注意美股市场中的风险因素如估值偏高、地缘政治风险等。

降息可以降低企业的融资成本,鼓励企业增加投资和扩大生产规模。同时,降息也会提升消费者的购买力,促进消费需求的增长。这些因素都有利于美股市场的上涨。特别是在降息初期,市场对经济前景的乐观预期会进一步推高股价。

为了降低投资风险,投资者可以采取分散投资的策略。在美股市场中,可以关注不同行业和板块的股票以分散风险。同时,也可以将资金配置到其他国家的股市中以实现地域分散。此外,投资者还可以考虑配置一些与美股市场相关性较低的资产如黄金、债券等以降低整体投资组合的风险水平。

大宗商品:关注供需变化

大宗商品市场与全球经济形势密切相关其价格走势受到多种因素的影响如供需关系、政策调控等。在美联储降息预期下大宗商品市场也呈现出一定的波动性投资者需要密切关注市场动态以把握投资机会。

原油作为大宗商品市场的重要组成部分其价格走势对全球经济具有重要影响。在美联储降息预期下原油市场可能受到多种因素的影响如全球经济复苏情况、地缘政治局势等。投资者需要密切关注这些因素的变化以判断原油市场的走势并制定相应的投资策略。

除了原油外其他大宗商品如金属、农产品等也具有一定的投资机会。这些商品的价格走势受到各自供需关系、政策调控等因素的影响投资者需要根据具体情况进行分析和判断以把握投资机会。

三、重新审视 合理配置

在美联储降息信号不断加强的背景下投资者需要重新审视资产配置策略以应对即将到来的市场变化。从美债、黄金、美股、大宗商品等角度来看投资者可以根据自身风险承受能力和投资目标进行合理的配置。

具体来说投资者可以关注短期美债和长久期美债的投资机会以获取稳定的收益和资本增值,合理配置适当的金融衍生品例如芝商所旗下的收益率期货(Yield Futures) 来进行风险部署;同时关注黄金市场的避险功能以实现资产的多元化和保值增值;在美股市场中平衡配置成长股与价值股以降低风险并提高收益水平;在大宗商品市场中关注供需变化以把握投资机会。

本文作者可以追加内容哦 !