近年来受快节奏生活的影响,便捷的速冻食品的市场规模不断扩大,2022年规模已达1831.6亿。在这个领域,安井食品作为龙头以连年增长的市占率引起我们的关注。

安井食品扎根速冻产品市场,旗下产品包括火锅丸子和预制菜等,由此还是海底捞、永和大王和呷哺呷哺这些知名连锁火锅店的供应商之一。

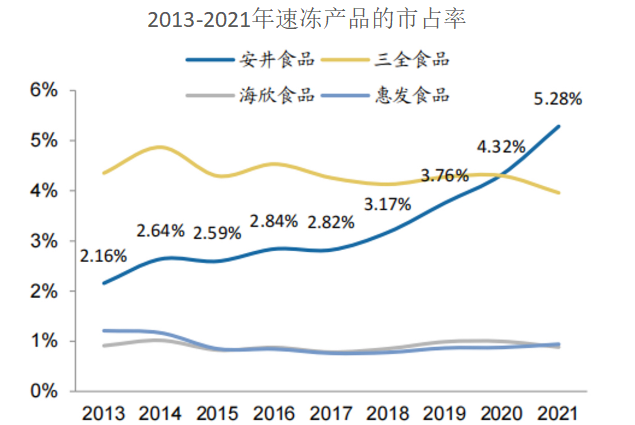

要知道,火锅丸子这个壁垒不高的行业,品牌众多。而安井食品在此消彼长的市场角逐中实现业绩连续十年稳增,且市场份额第一,远超其他龙头,例如海霸王、惠发食品等,其自身实力必然过硬。

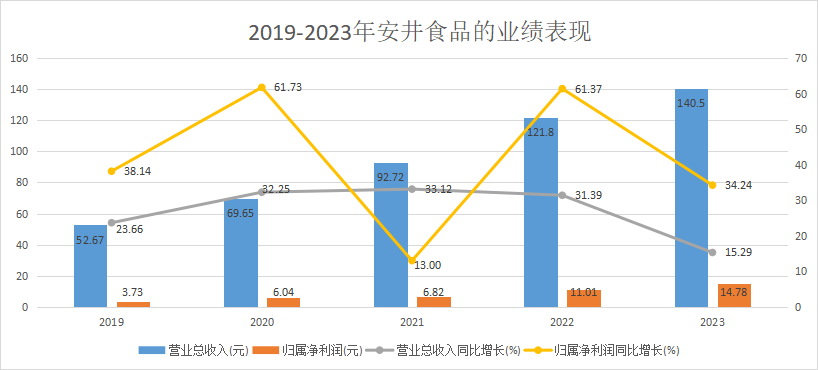

那么,先来看公司近年的业绩表现。

2019-2023年,安井食品的营收从52.67亿连年增长至140.5亿,年复合增长率为27.79%。净利润从3.73亿稳步增长至14.78亿,年复合增长率为31.7%,双双保持了稳健增长的趋势,业绩表现十分亮眼。

既如此,公司的盈利能力怎么样呢?

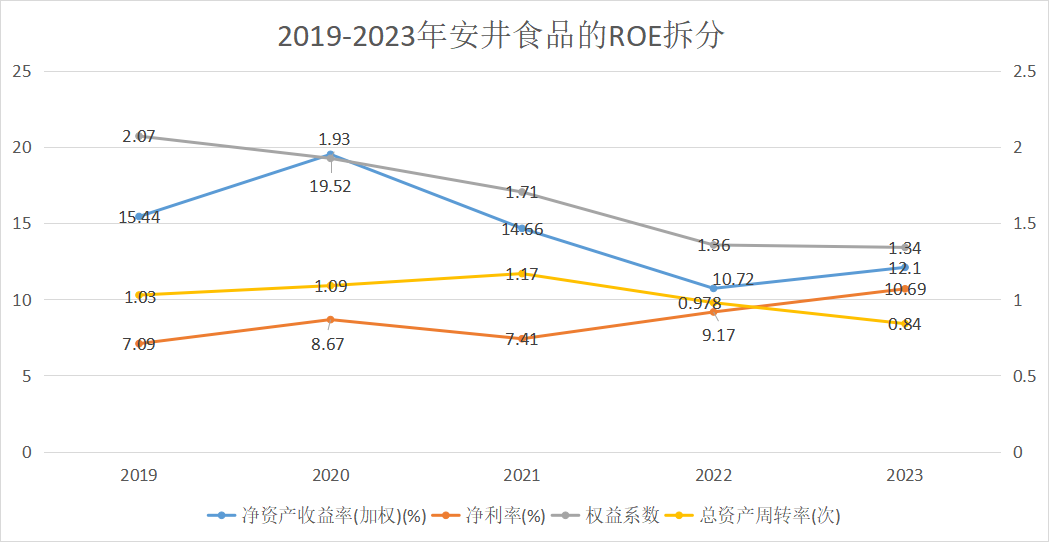

随着餐饮行业的复苏,安井食品的ROE在2022年后出现了明显的回升趋势,从10.72%增长到2023年的12.1%。可见盈利能力大幅增强,超越东阿阿胶,也显著高于海欣食品等同行。

那么,安井食品是如何实现ROE回升的?接下来,我们通过杜邦分析法对ROE进行拆分,来看促成ROE表现的具体原因。

我们知道,ROE=销售净利率×总资产周转率×权益乘数。

通过拆分,发现公司的净利率整体是提升,权益乘数和总资产周转率方面出现了下降。那么,我们将对三项指标进行逐一分析。

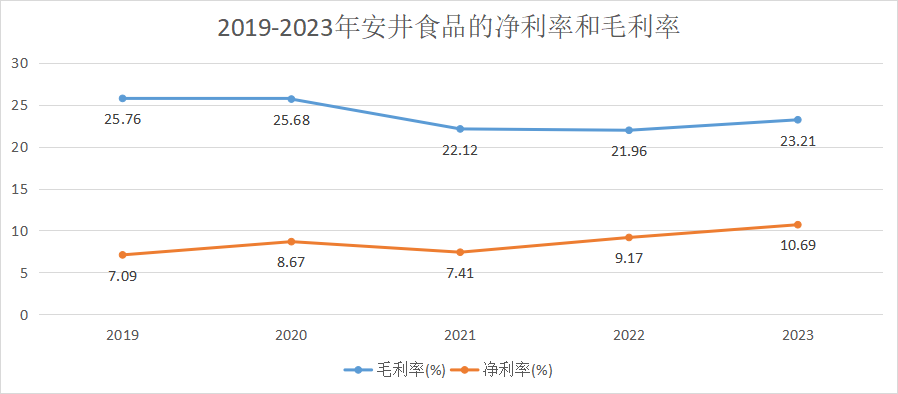

首先,安井食品的净利率整体呈现上升趋势。从2019年的7.09%增长到2023年的10.69%。特别是2022年后,净利率的增长趋势与ROE雷同,可以推测是ROE上升的主要驱动因素。

而净利率的上涨与毛利率和费用有关。

在毛利率方面;

2022年后出现了显著的回升趋势,从21.96%增长到2023年的23.21%。这主要是由于安井食品的原材料采购成本降低所致。

要知道,为了稳住上游原材料的价格,安井食品在2022年9月收购新柳伍70%的股权后,已几近掌握了全国三分之二的淡水鱼糜,平抑原材料价格波动的优势明显。

不仅如此,2023年报显示原料采购的单价相比2022年大部分都是下降的,可见成本降低,进而推动了毛利率的上涨。

在费用的把控方面;

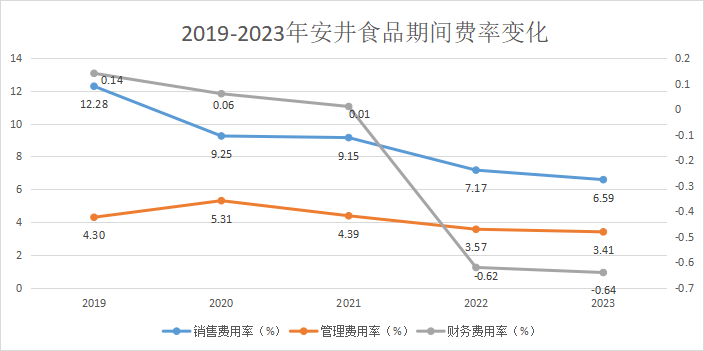

近年来,安井食品的各项费用趋势均呈现下降,可见公司对费用的管控力度不断提高。

下降幅度最大以及占比最多的是期间的销售费用方面,下降的原因:

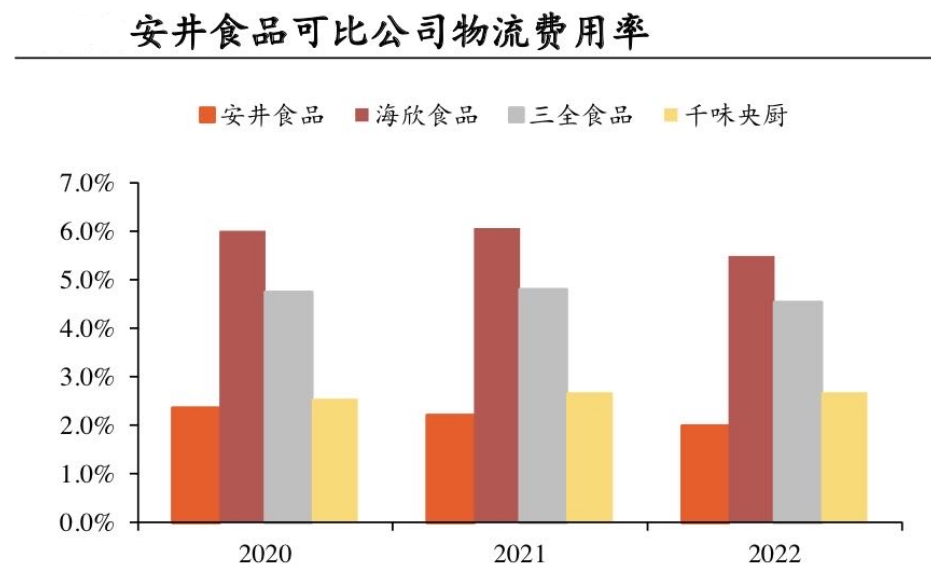

一个是安井不断在销售体量达到一定高度的区域建厂,以此中心在周边地区销售,缩小物流半径,由此物流成本不断下降。2023年安井的运输费用在3%,低于行业平均的4%。

另一个是安井将部分人员的劳务外包,使得销售费用中的职工薪酬占营收的比例下降。

此外,财务费用率始终保持在0.1%以下,这与公司作为消费企业,始终能够产生充裕的现金流有关。

由此可见,2022年后净利率的提升受到毛利率和费用方面的共同驱动。

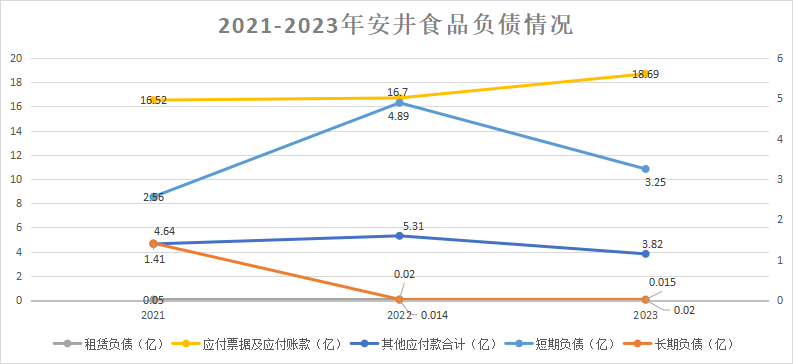

其次,我们都知道,权益乘数衡量的是公司的负债率。2019年起,安井食品的资产负债率始终呈现下降趋势,可见公司的债务风险有得到改善。

2022-2023,公司的长期负债波动很小,短期负债从4.89亿下降到3.25亿,应付账款和票据从16.7亿上升到18.69亿。可见资产负债率的降低主要是因为短期负债的减少。

公司偿还短期借款,使得资产的增长要大于负债的增长,带动负债率降低,从而权益乘数下降。

另外,根据2024半年报,目前安井食品短期负债4.34亿,长期负债仅有98万,且共有货币资金49.27亿和交易性金融资产5.9亿,累计55.17亿的现金资产,可以说没什么偿债压力。

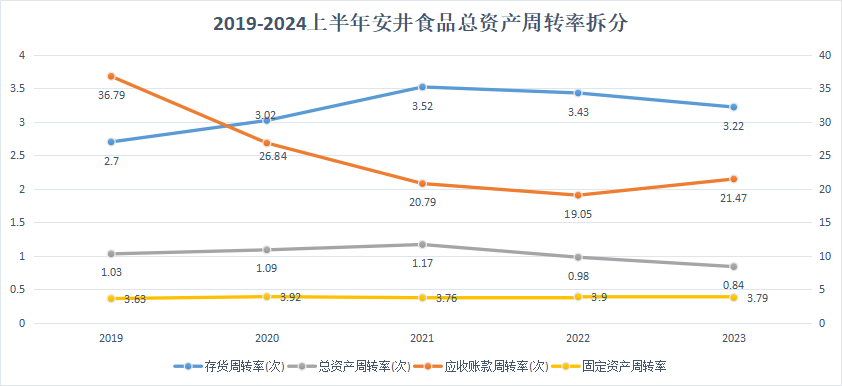

最后,我们对总资产周转率进行拆分,具体来看其下降的原因。

近年来安井的固定资产周转率近乎稳定,2022年略有提升。这是由于2022年安井食品获得了56亿的大额定增融资,将其部分转化为产能,从而固定资产有所增长。

应收账款方面,2022-2023年,应收账款从7.37亿减少至5.69亿,应收账款周转率从19次上升至21.47次,可见公司收账期缩短,营运能力显著增强,且回升趋势显著优于同三全食品、巴比食品和千味央厨等。

存货周转率与总资产周转率的下降趋势类似,可见是影响其下滑的关键因素。2020-2023年,公司的存货从16.91亿不断增长到35.67亿,增幅明显。

但其实结合安井的整体资产规模,存货的占比不大,并且是在缩小的。

综合来看,公司的净利率上升和负债率的下降是推动ROE上升的关键因素,存货方面虽面临着压力,但被两者的增幅所抵消得更多,因此带动了盈利能力增强。

那么,安井食品的未来成长逻辑在哪?

第一,速冻火锅料正处增量市场。

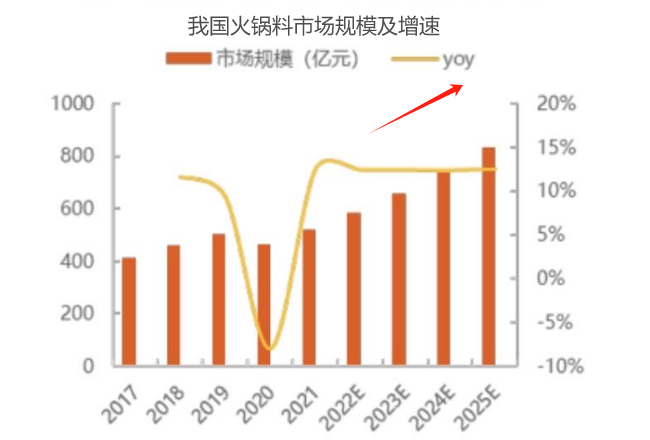

Frost&Sullivan数据,2021年,我国速冻火锅料市场规模为520亿,预计至2025年,将增长到929亿,年复合增长率为13%。还预计火锅料的市场渗透率将以10%-15%的增速扩大。安井食品作为火锅料领域的龙头,会充分从中受益。

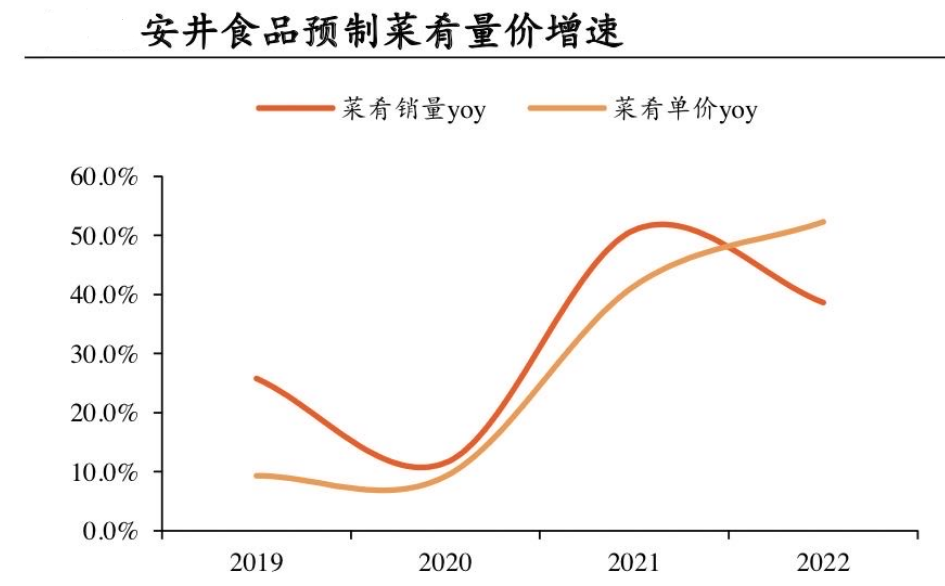

第二,预制菜量价齐升,有望持续贡献业绩增量。

量方面:

根据NCBD数据,2022年我国的预制菜行业规模为4196亿,同比增速21.3%。且预计至2026年,市场需求量将不断上升,规模将超越10000亿,行业景气度相当高。

价方面:

当前预制菜的主要需求市场在B端连锁餐厅,占比达80%。随着B端餐厅运营效率升高,以及对预制菜烹饪制作工艺等步骤的标准化推行,预制菜的食材和成本要求被不断提高。

而这反映在价格上,使得近年来安井食品的预制菜价格不断上涨。

由此可见,安井食品具备量价齐升的逻辑。

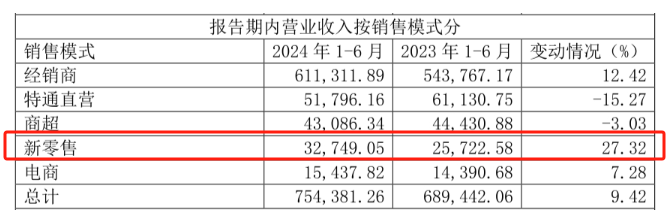

第三,新零售渠道放量加速。

根据数据,2024年,安井食品的特通直营渠道销量出现下滑,这个渠道主要面向海底捞等连锁餐厅直供。

安井食品根据现状进一步明确了今年营销的渠道重点,拓展新零售平台,与盒马鲜生、叮咚买菜和锅圈食汇等建立了深度合作。

根据2024半年报,新零售渠道表现十分亮眼,增速较去年同比增长了27.32%。可见,未来随着新渠道的持续放量,有望促进业绩增长。

总之,安井食品的业绩表现亮眼,盈利能力稳健,未来随着火锅料和预制菜的市场需求增加以及新渠道的持续放量,有望继续保持业绩高增。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !