锂电池相比铅酸电池和镍氢电池等传统电池,具有高能量密度、长使用寿命、低自放电率、快速充电和环保轻便等诸多显著优势,目前在智能手机和平板等电子消费、电动汽车乃至航空航天等领域都发挥着不可替代的作用。而锂电池产业链的中游则是锂电池电芯和电池模组生产企业,选择不同的电源管理系统方案将电芯进行封装集成,经由并联及串联所组成的电池模组,再供给下游市场进行应用。

广州明美新能源股份有限公司(以下简称“明美新能”或发行人)的主营业务是锂电池模组的研发、生产和销售。申请创业板IPO的发行人,拟发行4,252.08万股,募集资金4.5亿元,主要用于建设多个封装锂电池产业化项目,以及补充流动资金等,并于2023年2月17日就通过了首发上会审核,但完成注册却显得姗姗来迟。

在上篇中,侦碳家着重分析了发行人存在毛利率持续过低,未来受市场价格下行以及生产成本上升等波动影响,可能会出现越卖越亏等风险;以及多家主要销售大客户与采购大供应商重合,销售和采购金额大部分抵消,疑似代加工却未按净额而是按全额计入业绩,可能存在刷业绩虚增等风险。

此外,侦碳家还发现,发行人可能还存在创新属性不足,存货以及应收账款金额过高,募投项目的合理性不足,以及合规内控风险等问题。因此在下篇中,侦碳家将继续逐一分析。

三、研发投入过低,发明专利较少且自研比例过低,创新属性恐不足

创业板在创新方面,要求上市企业具备“三创四新”,即创新、创造、创意,以及新技术、新产业、新业态、新模式。

但发行人业务的本质其实就是锂电池模组加工,向上游原材料供应商采购主要原材料后,通过相对简单加工成锂电池模组即对外销售,并未参与研发设计锂电池最核心的技术,比如电芯。因此也才会出现上篇中提到的,塔菲尔集团和远景科技集团既是前五大销售客户,又是前五大采购供应商,且销售采购金额抵消后净额很少的情况,因为其商业实质可能就是相对简单的代加工。

显而易见,发行人的业务与新产业、新业态、新模式的基本无关,勉强与新技术搭上关系。但公开资料显示,发行人自己也承认,其核心技术属于在通用技术上做改进,说好听点,就是站在巨人肩膀上所以站得更高。但通用技术一般不属于创业板“三创四新”中所要求的新技术,而发行人在此基础上所做改进的幅度,预计也不会太大,因为一分耕耘一分收获,从其微薄的研发投入即可看出,这可能也是发行人完成注册时间大幅延后的又一重要原因。

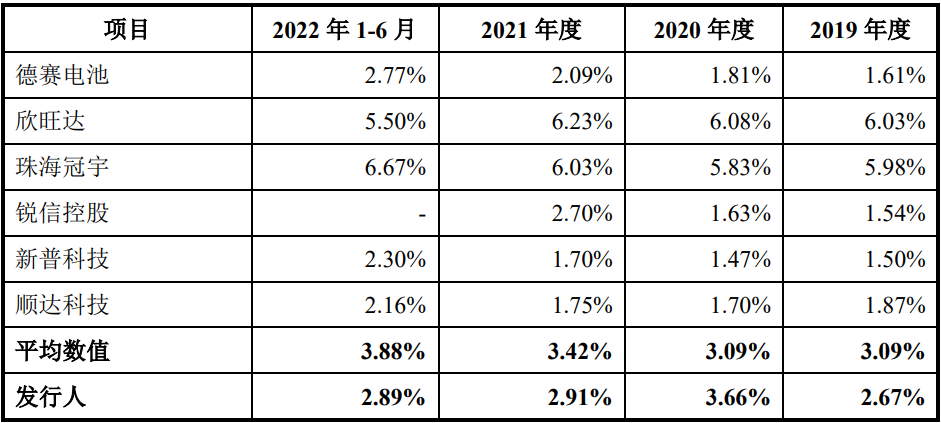

从研发投入看,发行人的研发费用率较低,报告期内基本都低于3%,比如2021年仅有2.91%,即便按高新技术企业要求的研发投入占比的3%底线来衡量,发行人多数时间也是不合格的,更何况是创业板的“三创四新”要求。

而且和可比公司的平均水平相比,发行人的研发费用率等研发投入指标也处于劣势。比如2021年可比公司平均的研发费用率为3.42%,发行人仅有2.91%,如果考虑可比公司的业务和收入规模更大,折算成研发费用绝对值后,发行人的劣势将更大。

再从研发人员配备来看,发行人的研发人员占比在报告期内分别为6.73%、7.03%、6.27%人数和7.35%,远未达到一般高新技术企业所要求的最低10%比例。即便不看过程只看结果,发行人的研发成果也并未超出预期。发行人在报告期内拥有发明专利53项,以及实用新型专利25项;而可比公司德赛电池则拥有发明专利118项、以及实用新型专利605项;珠海冠宇更拥有发明专利166项、以及实用新型专利456项,发行人在研发成果上也同样明显处于下风。

而且在发行人硕果仅存的22项境内发明专利中,16项为继受取得,原始取得只有6项。且最近的原始取得的发明专利还要追溯到2018年4月,这意味着,发行人已经6年多时间没有通过自行研发取得发明专利了。

深交所也注意到发行人创新属性可能不足的风险,因此在问询中反复要求发行人说明“成长性特征是否来源于核心技术或产品;详细说明拥有和应用的技术及其先进性,发行人是否具备较强的创新能力”,“相关技术和生产过程是否具有先进性、创新性,是否具有核心竞争力;业务模式、发展战略是否与行业趋势一致,以及在锂电池产业链上竞争优势的体现”,以及“与同行业可比公司相关产品相比的竞争优劣势;核心技术是否适用各种电池模组的技术路径,是否适用于所有类型电池,并分析技术路径的适应性对开拓新客户的影响”。

四、现有产能利用率不高,却大额募投新产能,恐将消纳压力留给未来

除了创新属性不足,侦碳家对发行人本次募投的合理性也存在一定疑问,因为发行人现有产能尚未充分利用,此时继续大量投建新产能,未来建成投产后的消纳恐出现问题。

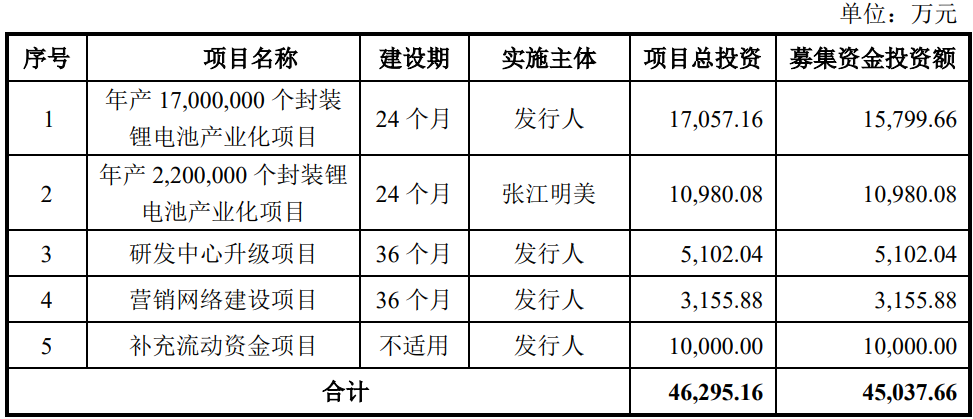

招股书显示,发行人本次IPO募投的4.50亿元中,是其2021年净利润的约6.5被。其中,半数以上用于建设合计年产1,920万个封装锂电池的2个产业化项目,此外还包括补充流动资金等。

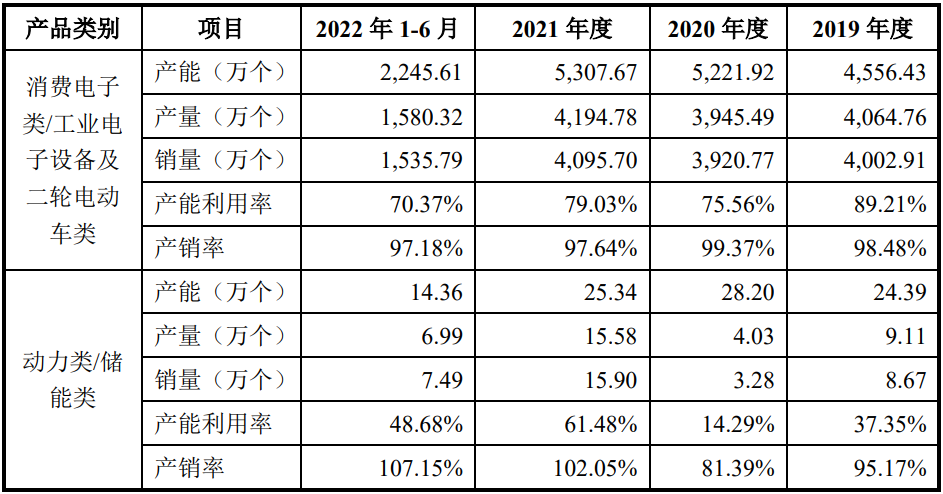

发行人的主要收入来自下游的消费电子类和工业电子设备等,此外还包括动力类和储能类。但侦碳家发现,发行人主所有产品的产能利用率在报告期内都一路走低。比如消费电子类和工业电子设备等产能利用率,从2019年的89.21%下降到2022年上半年的仅70.37%;动力类和储能类的产能利用率则基本低于50%,最低的2020年仅有14.29%。

发行人在现有产能利用率明显不饱和,已经存在较大冗余和闲置的情况下,却又要募投2.67亿元新建两个封装锂电池产业化项目,建成后将合计新增产能1,920万个/年,这意味着发行人现有的产能利用率还将进一步降低。

如果不考虑市场容量变化以及发行人市占率变化,假设上述1,920万个新增产能全部为消费电子类和工业电子设备,则发行人的产能利用率将从2022年上半年的70.37%,下降到仅37.94%,这意味着届时发行人接近2/3的产能将闲置。

更何况,发行人最大收入来源的下游消费电子类市场需求还在持续下降,以发行人目前的市场地位和市占率,想要消化如此大的新增产能,困难并不小。所以侦碳家认为,募投项目中斥巨额新建的上述产能项目,建成后产能可能难以被消纳,同时每年还要计提较多折旧,还存在功能性和经济性等资产贬值风险,这些都可能会影响发行人未来的盈利能力,因此对其募投项目的合理性存疑。

此外,侦碳家还注意到,募投资金中还包含1亿元用于补充流动资金,这可能与发行人存在较多的短期借款,以及较弱的偿债能力有关。

五、偿债能力多项指标破红线,短期借款长期高达2亿,应收账款和存货金额高企

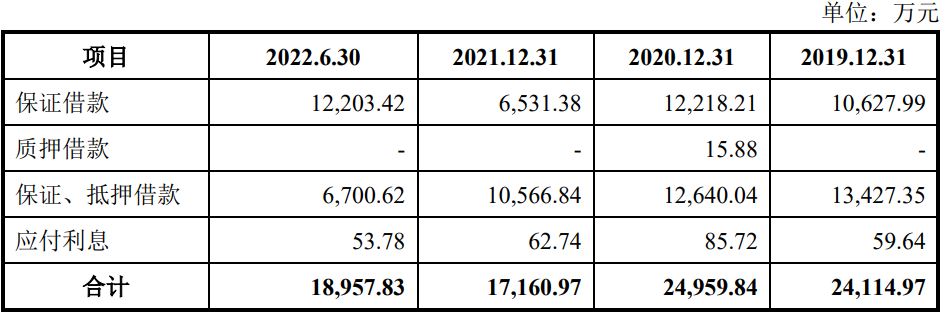

招股书显示,报告期内,发行人平均存在2亿元左右的短期借款,相当于发行人在2021年净利润的3倍左右,因此短期内需要偿还的金额相对较大。

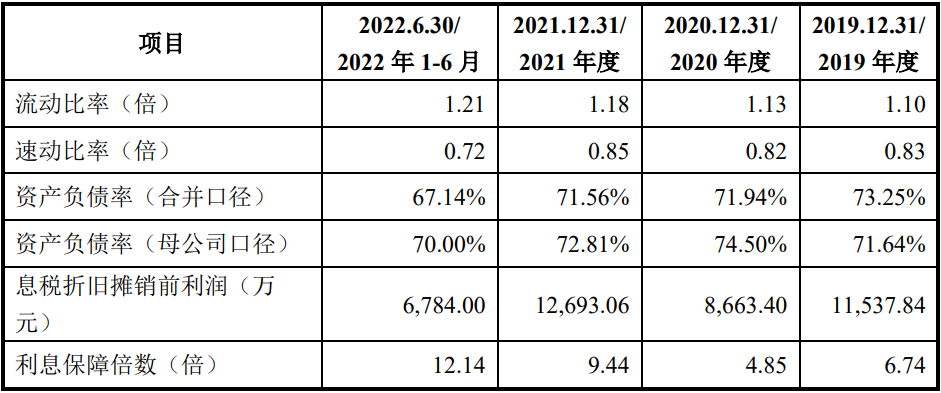

同时,发行人的偿债能力在报告期内始终较为薄弱。流动比例仅略高于1,而正常应在2左右;速动比率也持续下降到仅0.72,而正常应在1左右;资产负债率也较高,基本都突破了70%的红线。

即便考虑发行人行业的特殊性,发行人的偿债能力指标在报告期内也基本都低于可比公司的平均水平。以2021年为例,可比公司平均的流动比例为1.39,发行人仅有1.18;可比公司平均的速动比例为1.04,发行人仅有0.85。

侦碳家还注意到,尽管发行人偿债能力相对薄弱,同时还希望募投巨额资金,但发行人在报告期内却仿佛选择了无视,依然大笔分红6000万元,这接近于其2021年的全年净利润。

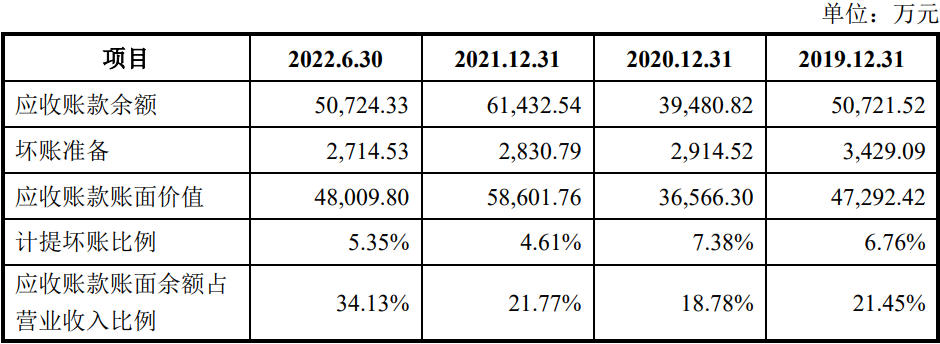

除了偿债压力可能会对发行人现金流状况产生不利影响,发行人过高的应收账款和存货金额,也占用了发行人大量资金,降低了资金总体使用效率。报告期内,发行人应收账款和存货金额始终处于高位,坏账和跌价风险相对较大,不但可能影响未来盈利,还可能为增加虚增收入后挂账提供便利。

以2022年上半年为例,发行人的应收账款高达4.80亿元,占营收的1/3以上;同期净利润仅有4,046.47万元,但计提的坏账准备就有2,714.53万元,占净利润比例高达2/3以上。

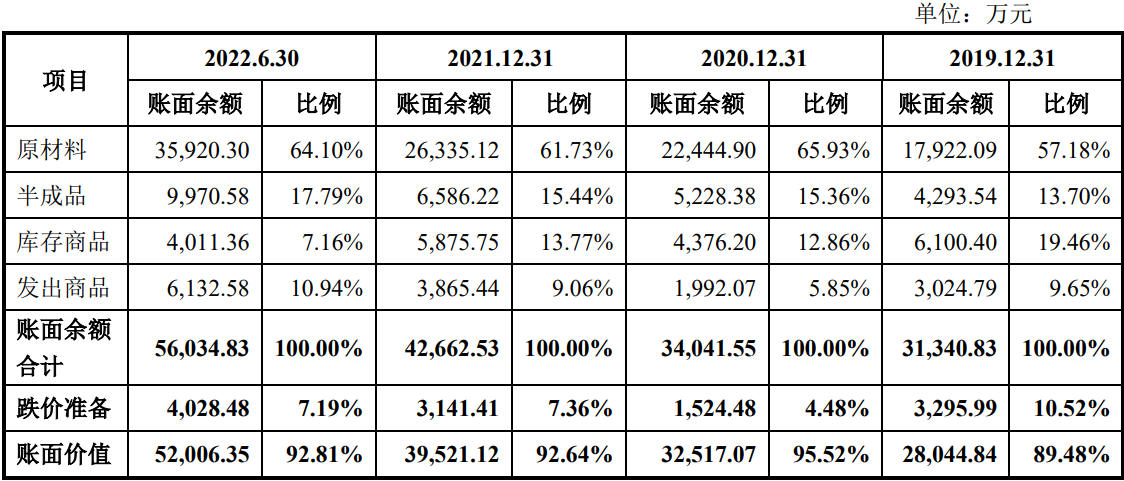

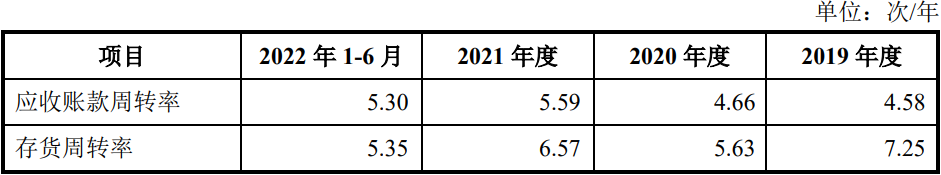

发行人在报告期内的存货金额也在持续上升,从2019年的2.80亿元,持续增长到2022年上半年的5.20亿元,累计增长了85.71%,相比期末14.86亿元的营收明显偏高。存货周转率也从期初的7.25下降到期末的5.35,明显低于6.39的可比公司平均水平。伴随着存货金额持续上升,发行人的存货管理水平明显在持续下降。而且发行人的存货中以原材料为主,未来随着锂电池技术进步淘汰老旧产品,发行人存货的跌价风险也可能较大。

此外,侦碳家还注意到发行人在报告期内多次出现违法违规现象,最典型莫过于董事长因离婚买房导致违法买卖巨额外汇而受罚的事件。

六、非法买卖巨额外汇受罚,因环保税务和申报违法多次受罚

梁昌明是发行人的董事长、总经理,也是发行人的实控人。2019年11月至2020年8月期间,为履行与前妻之间离婚协议以及在中国香港购房居住,梁昌明累计将7,258.88万元人民币通过名美科技以及明美通信的境内银行账户,汇至换汇公司,通过后者的违法违规操作,梁昌明再通过合众能源的境外银行账户以及现金方式收取合计7989.92万港元,以此构成外汇违法行为。事发后,因梁昌明主动供述行政机关尚未掌握的该等违法行为,国家外汇管理局广东省分局未认定梁昌明的违法行为的情节较重或严重,且认定梁昌明适用法定从轻或减轻情节并以此对梁昌明处以警告及罚款。

虽然说发行人董事长非法买卖外汇的起因是想积极履行离婚后的财产支付义务,这种契约精神值得肯定,然而从梁昌明签署离婚协议起,到开始转汇的一年时间里,且涉及到使用发行人相关多个对公账号的使用,为何发行人的风控、法务和财务等内控机制无一能识别并制止董事长上述不合规行为?这是否暗示发行人的内控机制存在重大缺陷,还是说发行人存在管理层凌驾于控制之上的风险?幸好此时发行人还尚未上市,否则股价受此牵连大幅波动乃至跳水将不可避免。

此外,发行人在报告期内还出现多起环保违法违规事件。其中包括,发行人2009年6月开始建设锂离子电池项目并投入生产,上述项目需配套的环保设施未经验收,擅自投入生产使用并处于继续状态,直至2019年6月13日被广州市生态环境局黄埔区分局责令发行人停止电池生产项目的生产或使用。

报告期内,发行人还因违反国内、印尼和美国的税法而受到处罚,比如2020年6月,发行人曾被印尼当地税务主管机关追补印尼明美2018年度税款39.21亿印尼卢比(折合人民币186.44万元),依法加收滞纳金14.12亿印尼卢比(折合人民币67.12万元)。

另外,发行人还因价格申报不实等原因受到海关多次处罚。其中包括,2022年3月22日,因发行人价格申报不实行为,中国萝岗海关对发行人处以3,000元。

发行人在报告期内还曾出现劳务派遣用工人数超过用工总量10.00%的违规情形

客观来说,无论是违法买卖巨额外汇,还是其他环保税务等违法违规,都不会对发行人上市产生实质性影响。侦碳家也基本确信,发行人延后完成注册与上述不合规事件基本无关。但上市后发行人需要遵守的规则将更多,比如信披。届时发行人能否一改前非,与过去犯过的种种违规错误彻底一刀两端,还是继续随性而为?侦碳家将拭目以待。

新的起点必将带来新的考验,侦碳家相信,长期股价走势将成为反映发行人表现最诚实的镜子。以铜为镜,可以正衣冠;以古为镜,可以知兴替;而以股价为镜,则可以知兴衰荣辱。

本文作者可以追加内容哦 !