随着公募基金2024年2季报披露完毕,“专业基金买手”公募FOF的最新重仓基金也浮出水面。通过整理后我们发现FOF有时候会对同一基金经理的多只产品同时进行配置,显示出极大的偏爱。

这些基金为什么能在上万只茫茫“基海”中被专业投资者发现?这些基金经理身上有什么特别的魅力?下面就挑选其中的四位基金经理来为大家详细分析一下。

来源:Choice,基金定期报告,持有同一基金不同份额算作一只基金。注:年化回报指基金经理管理基金以来的综合年化回报。

一、华安基金王斌

王斌自2011年毕业后加入华安基金,历任制造组组长、消费组组长,2018年开始管理公募基金,是华安基金自主培养的基金经理。他以管理消费主题基金出道,能力圈持续拓展,成为“消费+制造”为核心的全市场均衡型选手。目前共管理5只基金,全部被FOF持有,合计持有份额3.45亿份。其中,FOF持有华安汇嘉精选混合最多,A类和C类份额合计持有2.92亿份。(来源:基金定期报告,截至2024年2季度,下同)

王斌管理的华安安信消费混合在2019年和2020年核心资产行情中表现优秀,在2021年之后不像大多数消费主题基金那样死守核心资产,而是灵活切换至其他走势较强的消费领域,业绩亮眼,引起了市场的关注;他管理的华安汇嘉精选混合过去六个月获得12.94%的收益率,跑赢业绩比较基准13.54%。(来源:基金定期报告,截至2024年2季度)

来源:Choice,截至2024.8.9,下同

从行业持仓来看,王斌属于全市场布局的均衡分散风格,没有明显的行业偏好(即不会常年重仓一个行业),每个时间段会对两三个行业进行重点配置。比如他2019年、2020年重点配置食品饮料、医药生物、传媒、农林牧渔行业,捕捉到了核心资产行情;2021年初嗅到了核心资产过热风险,2021年1季度至2022年4季度转向重点持有电力设备、汽车、基础化工等,抓住了新能源的大行情;2022年3季度至2024年2季度开始重点持有公用事业、石油石化等,抓住了红利行情、“中特估”行情。他管理的消费主题基金华安安信消费混合,也不像大部分消费基金那样长期重仓白酒股,而是将白酒作为消费的一部分,和医药消费、汽车消费、农业消费这些领域进行均衡配置,这让该基金在白酒股低迷的2021年和2022年从众多消费主题基金中脱颖而出。

可见,王斌通过多年的投研积累,能够在“制造”和“消费”两大领域进行行业均衡配置,降低行业持仓的相关性,也会随市场行情动态切换,撤离高估板块、布局低估板块,捕捉市场多重结构性机会,每年都有一些持仓行业涨势凌厉。

从个股持仓来看,王斌会对个股进行比较灵活的增减持操作,前十大重仓股变动相对频繁,持仓数量也经常变化。比如宁德时代自2021年2季度进入前十大重仓股,持股数为66.62万股,3季度变为36.07万股,几乎减持了一半,随后继续逐季度减持,这个过程伴随着宁德时代股价从177.41元(2021.4.1)到287.24元(2022.6.30)的上涨过程。直到2022年3季度后,宁德时代彻底退出前十大重仓股,随后该股票的价格持续调整至今。

可见,王斌采用的不是“买入并长期持有”的策略,而是灵活机动的对个股进行增减持。这是因为他非常注重性价比,投资被低估的成长性,不会只看未来成长性而不看当前的性价比。对于不符合要求的标的及时卖出,比如发现和原先预期不一致,或者市场热捧导致公司的价值泡沫化,失去性价比。

整体上来看,王斌属于全市场均衡风格,不适合打上“消费基金经理”的标签。他会抛开行业分类的表象,去把握股票的核心要素,比如ROE是否能够持续提升、是否具备核心竞争力、是否具备性价比等。投资操作灵活机动,嗅到风险果断撤退,发现机会敢于出击。

二、宝盈基金杨思亮

杨思亮具有 12年证券从业经验,6年公募基金管理经验。2015 年加入宝盈基金,2018年3月开始管理公募基金,他一上任就经历大幅下杀的熊市,因此对风险有着深切的认识。目前共管理7只基金,FOF基金持有4只,合计持有份额1.7亿份。其中,FOF持有宝盈品质甄选混合最多,A类和C类份额合计持有1.28亿份。

杨思亮管理基金以来的年化回报为13.66%,管理的宝盈品质甄选混合今年以来获得9.47%的收益率,跑赢同期沪深300指数12.37%。

从整体配置思路来看,杨思亮管理基金时会对股票仓位在较大范围内(40%-95%之间)进行调整。比如2020-2021年,杨思亮管理的宝盈新价值混合的股票仓位保持在90%-95%的高位,充分把握结构性行情;2022年以来股票仓位开始逐步下调,截至2024年2季度末降至 40%左右,规避了市场调整。

可见,杨思亮不同于公募基金中主流的不择时、高仓位运行、追求相对收益的一贯做法,他会将高难度的择时操作纳入到投资框架中,对系统性风险进行规避。

从行业配置来看,杨思亮所管基金在2019年、2020年的配置主线是食品饮料、家电、医药、新能源等赛道龙头股,净值伴随着核心资产行情节节升高;随着2021年初核心资产泡沫破灭,净值也遭遇了挫折;但是他2022年后及时将配置主线从核心资产切换到红利资产(如交通运输、公用事业、银行)、出海概念(如家电)、周期(如有色、化工)等方向,契合了市场脉络,净值逐渐收复失地。

可见,杨思亮虽然凭借管理消费主题基金出道,但投资视野并不局限,不从众,有自己独特的思考,能够对时代背景和利率环境重新理解之后,及时切换投资思路,将贝塔收益收入囊中。进一步了解后,我们发现他2011年毕业后曾从事数年的电力、煤炭等周期行业研究,这个经历或许使其擅长以周期轮回的视角来审视投资,以避免在周期顶点做线性外推,或者在顶部讲长期逻辑、忽视短期风险的现象。

从个股持仓来看,杨思亮的持股偏好正从相对集中走向相对分散,前十大重仓股占比持续下降。比如宝盈新价值混合前十大重仓股占比自2020年1季度的76.24%,降至2024年2季度的 39.47%;前十大重仓股变动比较频繁,同一只股票不同季度的持股数量也经常发生变动;持仓个股以每个行业的大市值龙头股为主,比如家电行业选择了美的集团,黄金股选择了紫金矿业。

可见,杨思亮在选股方面比较强调两点:一是资本配置能力,比如企业资金运用合理、规模有序扩张、管理规范、经营稳健,使得股价最终能够和盈利能力、股东回报相匹配。二是国际化能力,有能力参与国际竞争。持股上讲究灵活,当投资逻辑错误、性价比不高的时候,会果断减持。

整体来看,杨思亮一出道就遭遇熊市的考验,投资框架具备一定的绝对收益思维,不愿意随波逐流,而是积极努力去抓住时代的贝塔。坚持结合时代背景与宏观判断决定当前建仓方向,不受过往惯性思维的束缚。对个股筛选时,重点要求企业的资本配置能力和国际化能力,符合当前国家推动资本市场高质量发展、鼓励国内企业出海的大趋势。

三、中银基金陈玮

陈玮2014年加入中银基金,拥有10年公募基金管理经验,长期深耕固收领域,管理产品类型横跨纯债、二级债、灵活配置型基金。FOF基金持有他管理的2只产品,合计持有份额5989万份。其中,FOF持有中银添利债券最多,A类和E类份额合计持有5704万份。

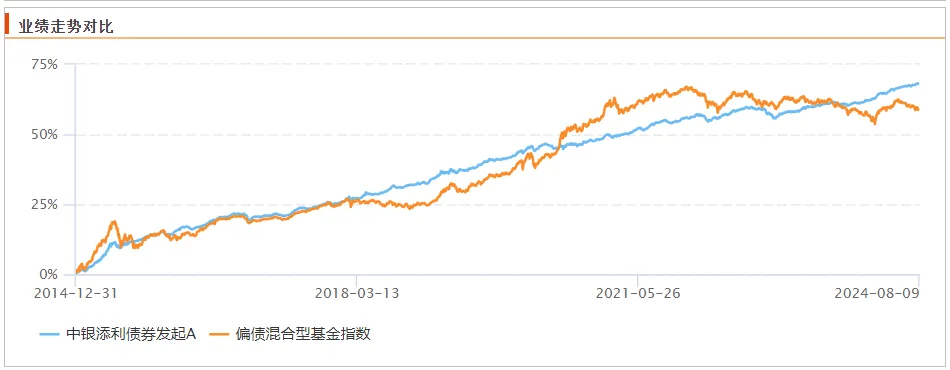

陈玮管理基金以来的年化回报为3.86%,管理的中银添利债券作为股债配置型“固收+”,自2014年底接手以来,连续9个年度(2015-2023年)年年正收益。即使在2015年、2016年、2018年、2022年、2023年权益市场调整幅度较大的年度,依然取得了正收益。该基金今年以来获得3.51%的收益率,跑赢同期偏债混合型基金指数3.15%。

从债券持仓来看,陈玮偏好运用杠杆充分捕捉债牛行情。比如中银添利债券2023年3季度至2024年2季度4个完整季度中有3个季度的债券持仓占比超过120%;持仓品种上以金融债(信用程度高、安全性好)和企业债(收益率较高、风险较大)为主。值得注意的是,陈玮自2014年接手以来,改变了金融债占比过高的情况,将金融债和企业债均衡配置;会择机持有可转债,比如2018年底A股调整至低位,中银添利债券逐渐提高可转债持仓,由2018年3季度的1.45%提升至2019年2季度的16.40%,充分把握权益市场行情,2021年1季度开始清仓式减持,规避了权益市场调整风险。

可见,在债券投资中,陈玮拒绝信用下沉策略,聚焦高等级信用债,以获取确定性较高的票息收益为主;对杠杆的运用比较灵活,敢于在债牛行情中重拳出击;在获取票息收益之外,陈玮还会根据性价比灵活调整资产配置,持续筛选价格相对被低估、但未来存在修复机会的品种去投资,不断调整优化组合。

从股票持仓来看,陈玮长期保持在较低的持仓水平,比如中银添利债券的股票占比在0%至10%之间灵活调整;行业分散配置的基础上,每个时期选定重点配置的方向,比如中银添利债券2020年重点配置食品饮料、家电,契合核心资产行情,2021年重点配置电力设备,抓住了新能源行情,2023年重点配置煤炭、建筑装饰,契合红利行情和“中特估”行情;个股持仓既有行业龙头,也有具备潜力的二线龙头。

可见,在股票投资方面,陈玮对行业进行分散配置基础上,会考虑市场风格变化,确定阶段性重点布局的行业,这样既能够降低权益资产的风险,也不失弹性;在行业龙头股和二线品种之间估值差异较为明显的时候,会淡化市值、市占率等因素,择优选择经营稳定性较强、且估值明显具有更多安全边际的股票来配置。

整体来看,陈玮擅长大类资产配置,通过自上而下的整体分析,决定股票、纯债、可转债等资产的配置;收益来源多元化,不依赖某一种资产或者策略,比如债券投资中会运用杠杆,也会进行债券品种的优化调整,还会灵活运用可转债捕捉权益行情;他强调 “风险约束”,当产品净值出现一定幅度的下跌后,会果断减仓风险资产,避免超预期的损失。

四、交银基金黄莹洁

黄莹洁曾在股票、债券交易员岗位工作多年,因认真、踏实的风格及对市场的深刻理解,2015年走马上任基金经理,完成了“从交易到投资”的华丽转身。她主要管理的是货币基金、纯债基金。FOF基金持有她管理的3只产品,合计持有份额23.7亿份。其中,FOF持有交银裕隆纯债债券最多,A类和C类份额合计持有15.25亿份,交银裕隆纯债债券A是全市场FOF第一大重仓持有的基金。

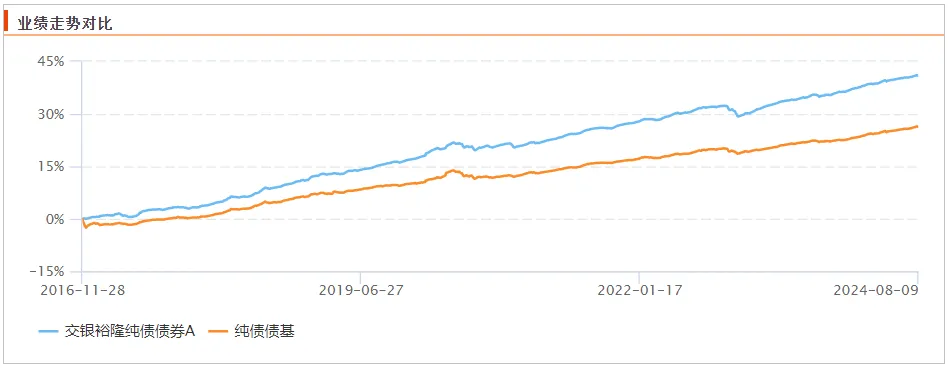

黄莹洁管理基金以来的年化回报为2.92%,管理的交银裕隆纯债债券今年以来获得2.75%的收益率,跑赢同期纯债债基指数0.15%。

从债券持仓来看,黄莹洁在管理纯债基金时,对杠杆的运用比较灵活。比如交银裕隆的债券整体持仓占比在95%至130%波动;品种上,持仓以公司债为主,金融债为辅,极少持有国债,不持有可转债。从持仓个券来看,每个季度前五大债券持仓中,有AAA 、AA+等不同评级的债券。

可见,黄莹洁在纯债基金管理中,投资框架成熟完善,从确定久期、确定杠杆,到选择债券品种都有章法。以信用债票息策略为主,严控信用风险,以中高等级信用债为底仓,通过对市场利率的前瞻性判断进行久期管理。她会根据期限利差、流动性预期动态调整组合杠杆率,在市场情绪比较浓厚、资产性价比不高的时候,会做一些适当的减仓。当市场情绪比较悲观、低估资产较多时,会适度加仓。通过各种方式增厚组合收益。

她非常明白自己管理的货币基金、纯债基金属于低风险基金,通常被作为大类资产配置底仓,所以她的投资定位是以稳为先,不会去冒太多风险。

五、结语

FOF作为选基专家,擅长以专业的角度,从不同类型基金中挑选最优秀的选手。通过对FOF持仓基金分析后,我们发现FOF对其重仓持有的绩优基金研究很透彻,管理这些基金的基金经理的实战经验丰富、投资框架成熟、投资思路灵活、业绩可持续性较强,可以让持有者放心和耐心持有。

君子生非异也,善假于物也。我们从FOF重仓基金中做进一步挑选,就像站在巨人肩膀上,避免走很多弯路,不仅提高了效率,还增加了选基成功的可能性,这是一个非常不错的选基方法,感兴趣的朋友也可以按照这种方式来做优秀基金的挖掘工作。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。

本文作者可以追加内容哦 !