起了个大早,赶了个晚集。

这是业内对华安基金的印象,显然这样的印象是不思进取的代名词。

接下来,通过层层拆解这家与公募同岁的“老五家”之一的华安基金的问题,以期给同业带来些许公司治理的思路。

憾失两大牛市机遇

我们透过华安基金的管理规模排名变化情况,可以发现华安基金有两次明显的“衰落”:

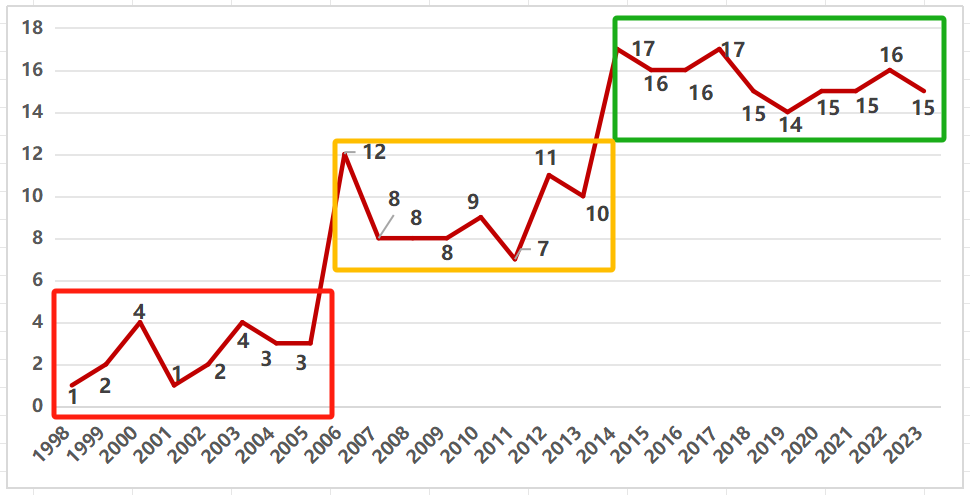

图1:华安基金自成立以来管理规模业内排名

第一次是2006-2007年,由管理规模前4,一下子滑落到了10名开外的12名,这一阶段整体是排名是第8-12名之间,也就是在第10名左右。

而这一阶段最重要的是沪指在2007年达到了历史最高点6124点。正是在这一年,华安基金管理规模排名由第三“跳水式”滑落到了第12名。

第二次是2014-2015年,这一阶段沪指在2015年达到了历史第二高的5178点,也正是这一年华安基金管理规模排名再次跌出一个大阶层,滑到了第17名。

随后的2015-2023年,华安基金的整体排名在15名左右。

这就是错失大牛市的代价:衰落。

为何会错失两次牛市大机遇呢?这跟管理层变动有很大的关系,主要是数次变更的股东和总经理,留不住的人才。

原因一:六次股东变更,内核不稳

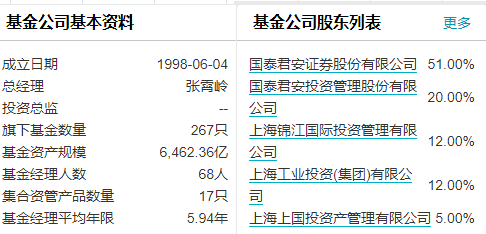

最新数据显示:第一大股东是国泰君安占比51%,国泰君安投资管理股份占比为20%;上海锦江国际和上海工业投资各占比12%,上海上国投资占比5%。

图2:华安基金股东情况

其实华安基金的股东变更过多次,据统计股东变更情况如下:

第一次变更:

成立之初,华安基金的股东为上国投、申银万国证券和山东证券三家公司,分别持有60%、20%、20%股权。

此后,又有几家券商入股华安基金,该公司股权结构变成浙江证券(后更名为方正证券)、申银万国证券、东方证券、天同证券(原山东证券)与上国投分别持股10%、20%、20%、20%、30%。

第二次变更:

但随着老股东退意萌生,华安基金股权于2004年产生了巨大变动。

2004年12月22日,华安基金发布了股权转变的公告。原股东中的四家券商全部撤出华安基金,取而代之的是上海市的四家大型产业集团,公司股权结构变成上海电气集团总公司)(以下简称“上电集团”)、上海工业投资集团有限公司(以下简称“上海工业集团”)、上海广电集团有限公司(以下简称“上海广电”)、上海沸点投资发展有限公司(以下简称“上海沸点”)与上国投五大股东平均持股20%的局面。

第三次变更:

2007年后,华安基金股权再度发生变更,当年11月,股东上海广电将其持有的20%股权全部转让给上海锦江国际投资管理有限公司(以下简称“锦江投资”)。随后的2009年11月,上海沸点又将全部20%股份转让给国泰君安投资管理股份有限公司(以下简称“国君投资”)。

第四次变更:

2014年10月,国泰君安证券全资子公司国泰君安创新投资有限公司(以下简称“国君创投”)欲从上电集团受让华安基金20%股权,且届时已签署产权交易合同。但由于证监会“一参一控”要求,当时国泰君安证券手里还握有国联安基金的控股股权,合并华安基金的计划一直未能如愿。

直到2017年4月,国泰君安证券将国联安基金51%的股权以10.45亿元转让给太平洋资管后,这笔搁置3年的交易才正式签约。

第五次变更:

2019年7月,国泰创投、上海国际信托有限公司(原上国投,以下简称“上海信托”)又将手中的华安基金股份转让至国泰君安证券、上海上国投资管理有限公司(以下简称“上国投资管”)。

至此,华安基金的股东变更为国君投资、上海工业集团、锦江投资、国泰君安证券与上国投资管。

第六次变更:

2021年后,国泰君安证券加速收购华安基金步伐,年初从锦江投资受让8%股份;2022年3月和5月分别以18.12亿元和10.12亿元从上国投资管、上海工业集团购得华安基金15%、8%股份。

收购完成后,国泰君安证券直接持有华安基金51%股权。

至此,华安基金的股权结构变更为国泰君安证券持股51%、国君投资持股20%、上海工业集团持股12%、锦江投资持股12%以及上国投资管持股5%。

基本上是经过了6次变更,从上面也可以看到在2007年和2014年的关键年份里,股东也发生变更,回过头看,在牛市前夕,出现这种“内核不稳的事”,对公司来说,肯定有不利影响。

警示一:股东要尽可能简单稳定,对业务发展有利。

原因二:历任7任总经理,关键年份总经理掉链子

(1)华安基金的创始人韩方河被称为基金行业第一人,凭借的敏锐的资本嗅觉帮助华安基金拿到多项第一:第一批被中国证监会批准可以管理多只基金的基金管理公司;第一个与国际知名资产管理公司签署全面技术合作协议;国际权威的机构投资人俱乐部——“机构投资人论坛”的第一个中国大陆会员;第一个获准管理开放式基金等。

转变来自2006年,韩方河为“掩盖”华安基金背后的股权问题,以辞职抗拒华安的股权变动,2007年“上海社保基金案”东窗事发,“小苏州”张荣坤的百亿资本帝国倾覆,韩方河也锒铛入狱。

注意:也正是在2006-2007年在市场大牛市里,韩方河处理上面事情,或许是无暇顾及华安基金,导致规模大幅滑落。

此后,从2007年到现在的15年中,前后有6任总经理,每任在职时间都没有超过5年。

(2)韩方河之后,同样来自上海国际信托投资公司的俞妙根紧急上任救火。

(3)没过两年,上海金融工委主导了一次总经理全球竞聘,在海外工作多年的李勍接任总经理之位。

李勍在位期间,经历了2011年公司首席投资官王国卫、副总经理李炳旺、董事长俞妙根、副总经理韩勇以及常务副总经理邵杰军的离职。与此同时,华安基金的黄金ETF、短期理财基金等创新性产品表现不佳,遭到市场冷遇。

(4)2014年,李勍因为身份问题不符合相关规定被上海金融工委免职,董事长朱学华临时承担起总经理职责,负责公司日常运营。在此期间,数名基金经理相继离职,投研副总经理、首席投资官尚志民、营销副总秦军陆续选择离开。

值得注意的是,又是在2014-2015大牛市的关键年份里,总经理变更下,导致人事大动荡,数名基金经理相继离职,投研副总经理、首席投资官尚志民、营销副总秦军陆续选择离开。导致华安错失了2015大牛市发展良机,规模滑落成二线公募。

(5)2015年,华安基金原副总经理童威升任总经理,压力在身,管理五年规模不见起色,

(6)2020年童威因个人原因提出离职,首席投资官翁启森代任总经理。

(7)2020年张霄岭上任总经理,任职日期2020年10月16日。

张霄岭,博士研究生,曾任中国技术进出口总公司项目经理、美国联邦储备委员会经济学家、摩根斯坦利纽约总部信用衍生品交易模型风险主管、中国银行业监督管理委员会银行监管三部副主任、华夏基金管理有限公司副总经理兼华夏基金(香港)有限公司首席执行官。

警示二:总经理可以换,但是大牛市不要轻易换。

原因三:力不从心的现任总经理张霄岭

从管理规模上可以看到,华安基金的规模变化不大。

数据显示,7月公募基金行业规模达到了31.49万亿元。虽然行业艰难,但是已经连续3个月在31万亿以上了。

整个行业,增加的大头主要是三方面:货币基金、债券基金、指数基金。

其中,货币基金规模达13.38万亿;单月反弹1.46%,年初至今增幅18.6%。

债券型基金规模正式突破7万亿大关,来到7.01万亿;单月增幅1.69%,年初至今增幅31.8%。

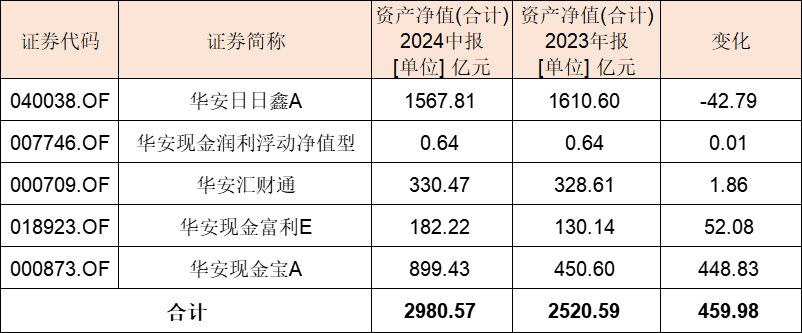

1、华安基金的货币基金增幅略有逊色

整体看,从2023年底的2520.59亿元增加到了2024年中的2980.57亿元,增幅459.98亿元,18.24%的增速,这与同业18.6%的略有逊色。

图3:华安基金货基规模变化情况

2、华安基金的债券基金增幅明显跑输同业

整体来说,华安基金的债基增加不明显。

Wind数据显示,规模从2023年底的1483.63亿元,增加到了2024年中的1551.56亿元,仅仅增加了67.93亿元,这还包括2024年上半年新成立的产品规模,增幅仅有4.58%,而同业同期规模增幅有31.8%的增幅,显然是大大跑输同类平均了。

3、华安基金的ETF规模增加也不明显

华安旗下的ETF除了黄金、日经、纳指这三个ETF有明显增幅外,其他增加都不明显。

数据显示,华安基金的ETF规模从2023年底的725.57亿元,增加了99.65亿元,截至8月23日规模为825.23亿元,增幅为13.73%,增速也是跑输同期增长水平的。

增加的类别主要是黄金、日经、纳指这三个ETF。而创业板50ETF规模减少了32亿元,更多的是净值下跌导致的。

可以看到,在公募基金规模增长的这三类产品里,华安基金在规模增长上均逊色于同类平均。

警示三:总经理不仅要有谋,更要有勇

原因四:两位典型基金经理的离职

1、张亮

此前,据传华安明星基金经理张亮在新基金募集期因个人问题被抓,2022年7月15日,张亮任职期间一只新基还在发行期时就被华安基金仓促结募,既没有披露具体原因,也没有给投资者预留充足的认购时间。

随后2022年8月6日,华安基金就公告称张亮于“个人原因”离职且无转任其他工作岗位的说明。

最新消息显示,2024年8月26日,证监会上海监管局披露了一份罚单,涉及基金“老鼠仓”。

罚单显示,张某,男,198X年X月出生,住在上海市静安区。自2018年10月31日起,张某担任上海某基金管理有限公司所管理的A证券投资基金的基金经理,负责该基金产品的投资决策等工作。2018年10月31日至2022年8月5日期间,张某因职务便利知悉与A基金有关的投资决策、交易标的、交易时间等未公开信息。

在2022年8月5日离职的张某也就3位,比较吻合的是“蹊跷”离职的华安基金张亮。

2、崔莹

2022年1月,华安基金权益投资总监、明星基金经理崔莹从公司离职。

中国基金业协会公开信息显示,崔莹目前就职于上海勤辰私募基金管理合伙企业,基金从业证书的变更日期为2022年4月26日。

2021年年底,崔莹离职前,其管理资产规模达250亿元。

上面两位基金经理离职比较典型,一个主动离职,一个被动离职,但都对基民伤害比较大。

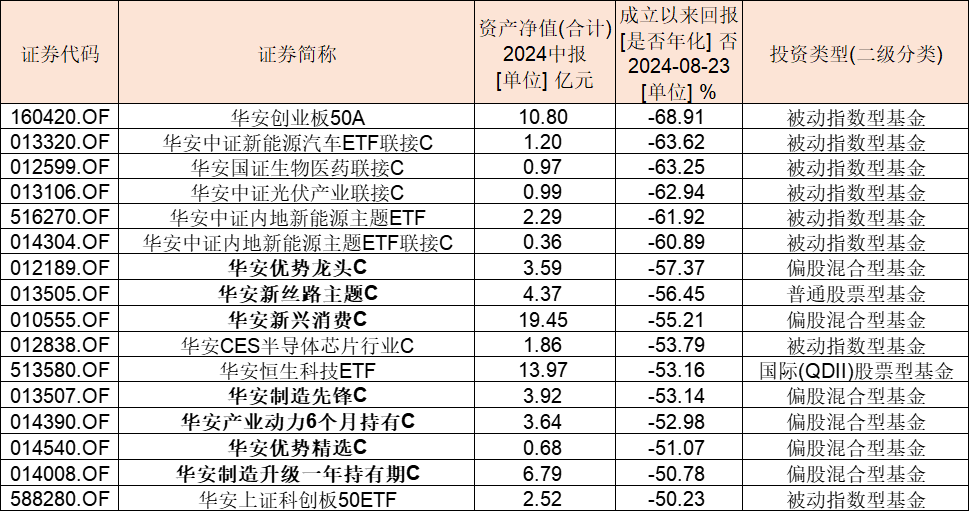

说一千道一万,归根结底还是业绩差,数据显示,成立以来华安旗下有16只产品腰斩,其中有7只是主动权益产品,投资者闭着眼买华安旗下的产品,腰斩的概率非常大。

图4:成立以来华安基金旗下16只业绩腰斩的基金

数据来自:Wind,截至2024年8月23日

警示四:完善人才培养体系,加强基金经理管理

原因五:合规风控不严

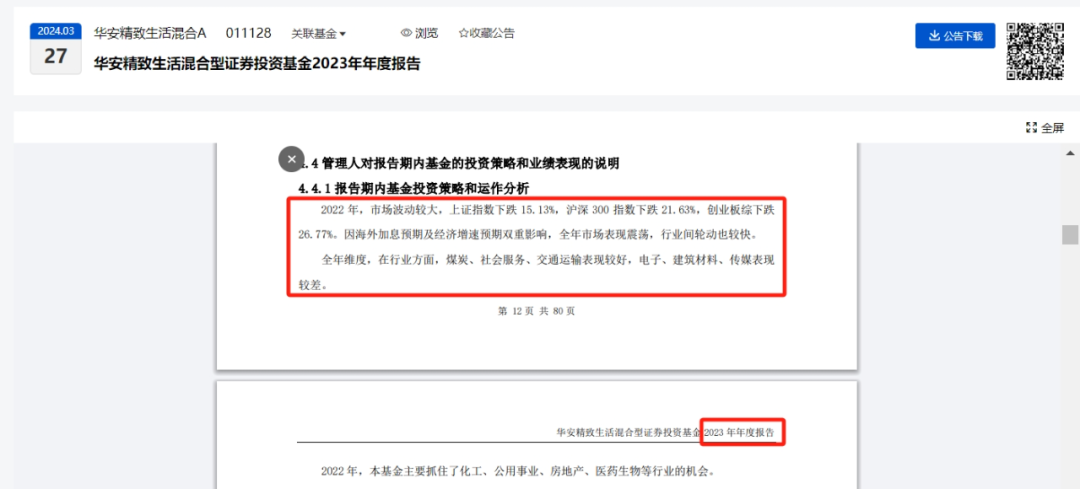

华安基金今年还有一件被业内熟知的事:华安精致生活2023年度的年报里的投资者最为关注的【投资策略与运作分析-管理人对宏观经济、证券市场及行业走势的简要展望】这部分出错,内容竟然是复制的2022年度的内容。

然而,出错后,只改了部分平台的年报,也就是网上有两个版本的年报。

华安精致生活的基金经理是王斌,其管理的产品有5只,仅华安精致生活出错,可以看到,问题不在王斌,主要是合规部门出错了。

出错后,偷悄悄的修改能左右的平台上年报,这种操作,可以说是越描越黑。

合规不严,也许能跟“老鼠仓”事件联系起来,被人钻空子了。

警示五:合规部要严格按流程办事,不可为所欲为。

整体来看,华安基金的滑落主要原因是股东和总经理等管理层内核不稳,导致错失两次大牛市的机会,再者基金经理变动也比较大,合规风控也不严。

目前来看,现任总经理张霄岭治下的华安基金,在各类别的管理规模上,并未见大的起色,主要是不够勇猛,毕竟狭路相逢勇者胜。

这对业内来说,稳定的股东结构和总经理,再加上积极进取、大胆创新的总经理以及有真实力的基金经理,扎实的投研支持下,把业绩做上去才是基业长青的关键。

@股吧 @沪深300 #炒股日记##复盘记录#$沪深300(SH000300)$$沪深300ETF(SZ159919)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !